Cikkünket disclaimerrel kell kezdenünk: a CIB Bank kivételével még egyik hazai nagybank sem tette közzé auditált éves beszámolóját, az OTP esetében is az előzetes tőzsdei beszámoló érhető el. A felhasznált számok nemcsak előzetesek, de hiányosak is: az MKB és a Takarék Csoport még nem közölte számait, az Erste és az UniCredit esetében jórészt anyabanki táblázatokban szereplő (esetenként szintén hiányos) euróadatokra, a Budapest Bank, a K&H és a Raiffeisen esetében pedig sajtóanyagokra tudtunk támaszkodni. Az adatok minden nagybank esetében IFRS szerintiek, kivéve a magyar számvitelt követő Budapest Bankot.

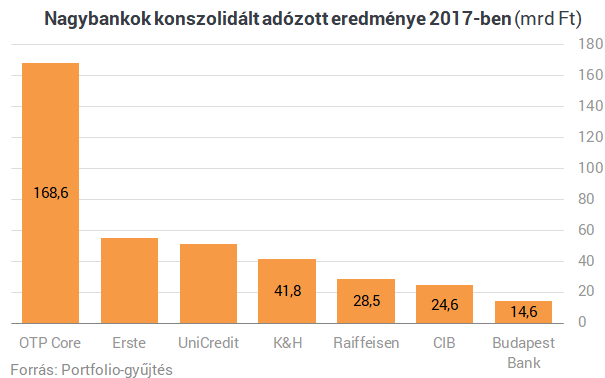

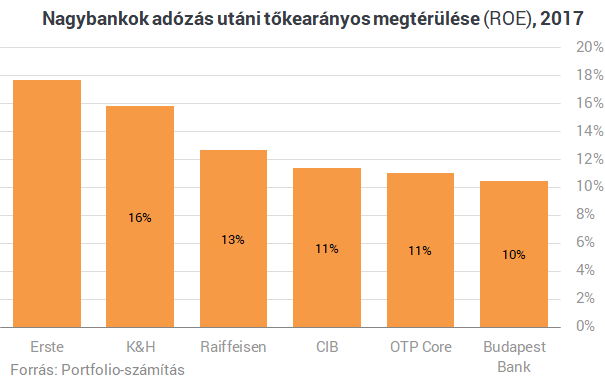

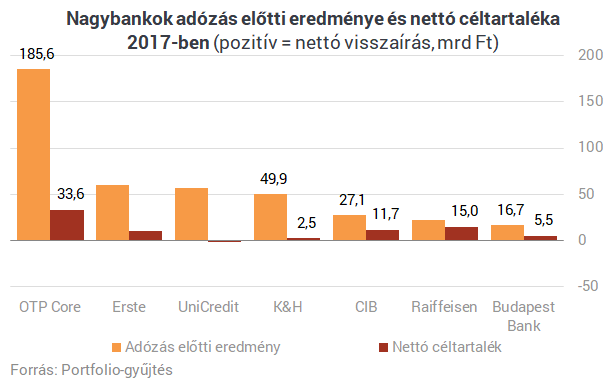

Szokás szerint az OTP hazai tevékenysége érte el a legnagyobb profitot 2017-ben. A válságévekhez képest három meglepetés is akad a hetes listán: az Erste 60 milliárd forint körüli, a Raiffeisen 29 milliárdos és a CIB 25 milliárdos adózott eredménye alapján mondhatjuk, rá se ismerünk ezekre a bankokra, hiszen évekig masszív veszteség jellemezte őket.

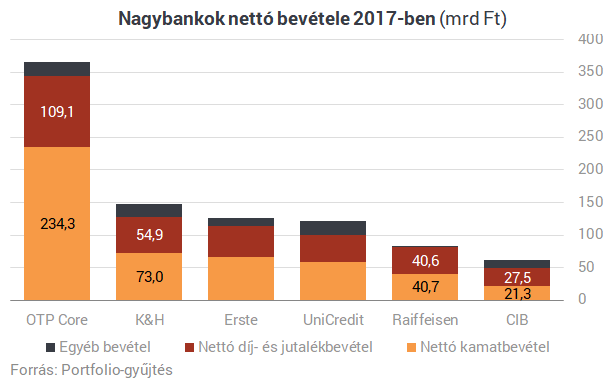

OTP Core

- A 38%-os tavalyi profitnövekedésben az effektív társasági adóterhelés csökkenése nagy szerepet játszott.

- Az éves működési eredmény 5%-kal nőtt, főleg a 9%-kal növekvő nettó díjbevételek hatására.

- Az éves nettó kamatmarzs ugyan 27 bázisponttal szűkült, ám a nettó kamateredmény stabil maradt (-0,7%).

- A működési költségek 2%-kal nőttek.

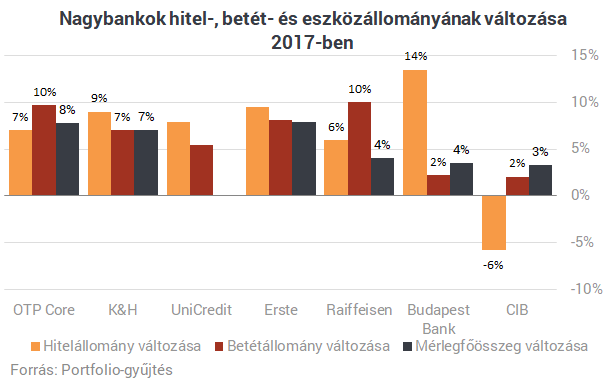

- A 90 napon túl késedelmes hitelek aránya fokozatosan tovább csökkent, a teljesítő hitelállomány növekedési üteme 2017 egészében 11%-ra gyorsult a 2016-ban látott 5%-os (AXA hatás nélküli) árfolyamszűrt növekedés után.

- Kiemelkedő volt a fogyasztási (+25% y/y) és a corporate hitelek (+20%) dinamikája, az új jelzáloghitel folyósítások kumuláltan 30%-kal nőttek.

K&H

- A bank 18%-os éves emelkedést könyveltek el a Visa-részvények 2016-os értékesítésének eredménye nélkül az adózás utáni eredményben.

- A vállalati és a lakossági üzletágban is 10,5%-os hitelpiaci részesedést értek el, miután csaknem megduplázták új hitelkihelyezésüket.

- A bank növekedése organikus volt: tavaly 60 000 fővel nőtt az ügyfélszám, ebből közel 23 000 a 30 év alatti fiatal generációból érkezett.

- Hosszú évek után először a hitelállomány növekedése (+9%) meghaladta a betétekét (+7%), így a hitel-betét arány 60,5%-ról 61,2%-ra emelkedett.

- A jelzáloghitel-kihelyezések bővülése 32%, a személyi hiteleké 65%, a vállalati hiteleké 134% volt a banknál.

- Amennyiben a Budapest Bank eladó lesz, szívesen megvizsgálják a vétel lehetőségét.

Erste

- Adózás előtti eredményük több mint 27 százalékkal nőtt tavaly.

- A profit bővüléséből több mint 10 milliárd forintot magyaráznak egyszeri tételek, a portfolió minőségének javulásával jelentős volt a céltartalék-felszabadítás, miközben

- A sikeres Citibank akvizíció nyomán növekedett a működési eredmény és jelentősen csökkent - 60 százalék alá mérséklődött - a korrigált költség-bevétel arány.

- A jelzáloghitelek folyósítása az év egészét tekintve mintegy a harmadával volt nagyobb a 2016-os értéknél, míg a fogyasztási típusú kölcsönök esetében 44 százalékkal nőtt az értékesítés a megelőző évihez képest.

- A vállalati üzletág kiugró növekedését az új kihelyezések robosztus bővülése magyarázza: a folyósított nagyvállalati hitelek értéke csaknem a duplája volt az előző évinek, a kis- és középvállalati szegmensben az új kihelyezések volumene több mint a harmadával emelkedett. A teljesítő vállalati hitelek állománya az év egészében 30 százalékkal nőtt.

- A magyar csoport által kezelt vagyon 32 százalékkal növekedett az elmúlt évben.

Raiffeisen

- Történetének legjobb eredményét érte el 2017-ben a magyar Raiffeisen. A 28,5 milliárd forintos adózás utáni eredmény több mint a fele a céltartalék-visszaírásoknak köszönhető.

- A betéti oldalon elszenvedett kamatmarzs-szűkülés negatív hatását felülmúlta a hitelezésből fakadó bevételnövekedés.

- Több mint duplájára nőtt a személyi kölcsönök, és 87%-kal emelkedett a jelzáloghitelek folyósítása a tavalyi évben annak eredményeként, hogy a korábbi passzivitás után tavaly már nagy hangsúlyt fektettek a lakossági hitelezésre is.

- Több mint 40%-kal (133-ról 77 milliárdra) csökkentette nem teljesítő hitelállományát a bank a tavalyi évben, így már 8% alatt van a nem teljesítő hitelek aránya (volt egy nagyobb lakossági eladásuk is 2017 második felében, de főleg kisebb csomagokat adtak el).

- Három egyedi tételtől eltekintve kevesebb mint 2%-os költségnövekedés történt a banknál, ezekkel együtt viszont 12%-kal emelkedett a költségszint.

CIB

- A nettó kamatbevételek csaknem 5 milliárd forinttal 21,3 milliárd forintra csökkentek a társaságnál, most már elsősorban nem a hitelállomány, hanem a kamatmarzs szűkülése miatt.

- Eközben a nettó díj- és jutalékbevételek nagyjából stagnáltak a banknál, csakúgy, mint a kereskedési tevékenység eredménye,

- Más sorokon viszont nagyot nyert a bank, hiszen működési költségeit 3 milliárd forinttal 47,5 milliárd forinttal tudta csökkenteni egy év alatt, a bankadó több mint 1 milliárd forinttal csökkent a társaságnál, a legnagyobbat pedig a nettó hitelezési céltartalék-visszaírásokon nyerte, ami 7 milliárd forinttal volt több (11,7 milliárd), mint egy évvel korábban.

- Összességében a bank adózás előtti eredménye a 2016-os 15,4 milliárd forintról 27,1 milliárdra emelkedett, ami az egy évvel korábbi 12,0 milliárd több mint duplázódását, 24,6 milliárd forintra emelkedését jelenti az adózás utáni nyereség soron.

- A bank bruttó hitelállománya ugyan még némileg csökkent 2017-ben, a nettó hitelállomány minimálisan ugyan, de már növekedett tavaly a betétállomány 2,1%-os és a mérlegfőösszeg 3,3%-os bővülése mellett. A nettó hitelállomány és a mérlegfőösszeg zsugorodásának megállása sok éves negatív tendencia végét jelenti a CIB Banknál.

- 2017-ben lezárult a CIB Csoport négyéves stratégiája, melynek fókuszában a nyereséges működés, a piaci részesedés növelése, a nem teljesítő portfólió leépítése és a digitalizáció felgyorsítása álltak.

Budapest Bank

- Az adózott eredmény a 2016-os 13,1 milliárd forintról 14,6 milliárdra emelkedett tavaly, elsősorban a hitelállomány bővülésének köszönhetően.

- A Budapest Bank mérlegfőösszege 3,5%-kal 1034 milliárd forintra, nettó követelésállománya 13,5%-kal 671 milliárd forintra emelkedett 2017-ben.

- A lakossági hitelállomány 4,6%-kal 355 milliárd forintra emelkedett, ami az új hitelkihelyezés dinamikus bővülésének köszönhető: 63%-kal több jelzáloghitelt és 66%-kal több személyi kölcsönt helyeztek ki (előbbiben nem sikerült a tervezett duplázás, 28,5 milliárdos új kihelyezést értek el). 30%-kal bővült az autóhitelezés, és 90 ezer új hitelkártyát bocsátott ki a bank.

- A vállalati üzletágban a hitel- és lízingállomány szintén a piaci átlag felett, 13%-kal 411 milliárd forintra nőtt, a leszerződött hitel- és lízingállomány 618 milliárd forintra emelkedett.

- A tavalyi eredményt javította egy 2,1 milliárd forintos egyszeri céltartalék-visszaírás (ez az egyszeri tétel nem éri el a tavalyi eredmény 15%-át).

- A bank működési költségei 44 milliárd forint környékén stagnáltak.