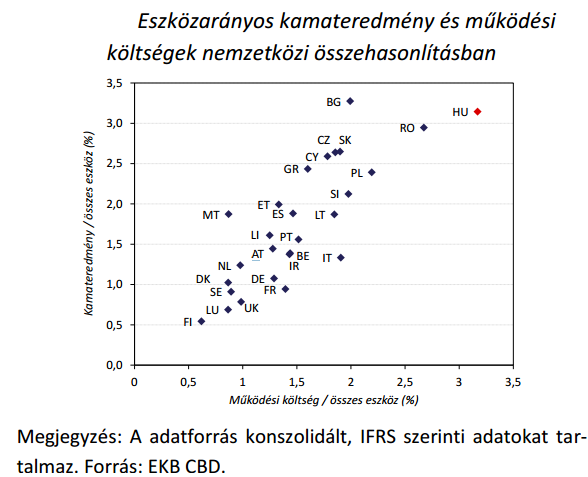

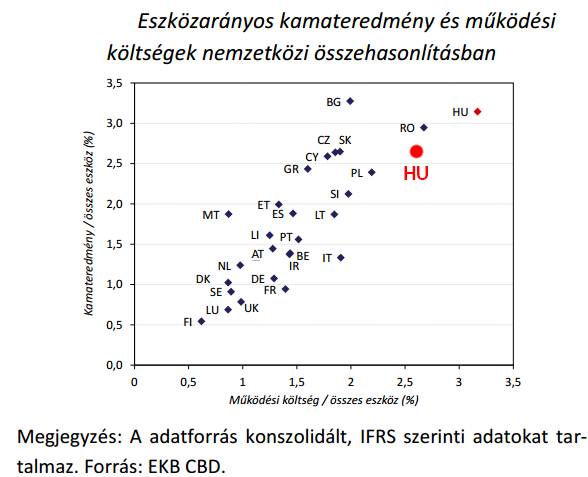

nemzetközi összevetésben a hazai működési hatékonyság a legrosszabbak között van, amit magas kamateredménnyel fedez a szektor.

Az ábra szerint az eszközarányos működési költség messze nálunk a legmagasabb (a románokat és a lengyeleket is jól "lehagytuk"), az eszközarányos kamateredményben pedig csak a bolgárok előznek meg minket. Hasonló állításokat tett Nagy Márton MNB-alelnök a Portfolio április 25-ei Hitelezés 2017 konferenciáján is, meghökkentve több, az előadás utáni panelbeszélgetésben szereplő bankvezért is, nagy átlagban mennyire hatékonytalanul vezetik a bankokat. Az MNB-nek persze kapóra jön az eredmény a "fogyasztóbarát lakáshitel" koncepciójának indoklásához is, amely a fix kamatozású lakáshiteleken keresztül javítana valamelyest ezen a képen.

Az MNB válasza alapján a bankadó és a tranzakciós illeték nélkül 0,35-0,45 százalékponttal alacsonyabb az általuk számított működési költségszint (ugyanis ezek IFRS elszámolásban a működési költségek között is megjelenhetnek, ahol volt ilyen elszámolás), amivel egyébként még mindig az EU legmagasabb bankrendszeri költségszintjét kapjuk. Hozzáteszik: Magyarország nem tekinthető egyedülállónak, így a többi ország adatai is tartalmazhatnak hasonló torzítást - még ha annak mértéke jelentősen szóródhat is.

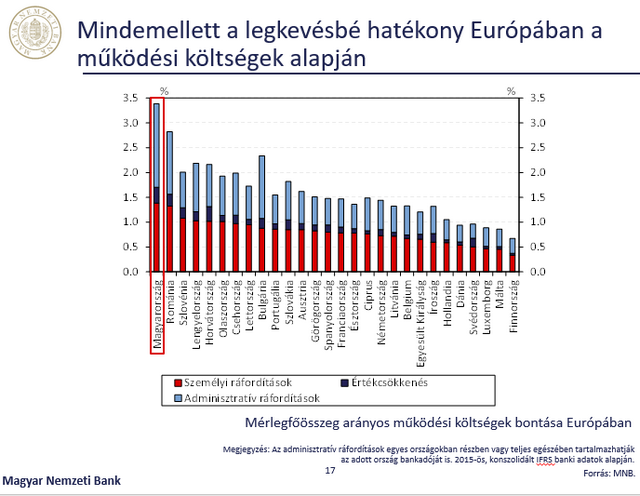

Első ránézésre túl alacsony az a 0,35-0,45 százalékpontos hatás, amit saját számításában az MNB a bankadónak és a tranzakciós illetéknek tulajdonít. A bankadó és a tranzakciós illeték 2015-ös együttes mértéke ugyanis a mérlegfőösszeg 1%-át közelítette. Ugyanakkor figyelembe kell venni, hogy IFRS szerint sem kötelező működési költségként kimutatni ezt a két tételt, így a jegybank nem a teljes különadóterhet vette figyelembe az IFRS szerinti magyar költségszint számítása során sem, a torzítás nem volt olyan nagy.A bankrendszerünk ráadásul a személyi ráfordítások/mérlegfőösszeg mutató alapján is a legrosszabb helyen áll, amit nem terhelnek különadók. Erre vonatkozó ábrát vetített ki Nagy Márton említett előadásában is.

Az MNB konszolidált IFRS szerinti adatokat nézett azoknál a bankoknál, ahol ez rendelkezésre állt 2015-re vonatkozóan. Egyedi bankokról természetesen nem kommunikál az MNB, de az OTP esetében, úgy tűnik, a teljes csoport adatai kerültek bele a statisztikába. Márpedig a teljes OTP csoport konszolidált eszközarányos költségmutatója 0,8 százalékponttal volt magasabb a magyarországi alaptevékenység hasonló mutatójánál (3,6% vs. 2,8%) 2015-ben. Nem kell magyarázni: az OTP jó nagy súllyal szerepelhetett így a statisztikában, nagy kamatmarzsú külföldi tevékenységeinek (pl. orosz leánybank) beszámítása pedig jelentősen torzíthatta a magyar bankrendszer adatait. Becslésünk szerint az OTP esetében csak a magyar tevékenységgel számolva a bankrendszer költségrátája közel 0,2 százalékponttal alacsonyabb lett volna, vagyis az adóterhekkel is korrigálva a (bankadót nem fizető) román bankokat 2,6% körüli költségrátánkkal valószínűleg már magunk mögött tudtuk volna. Nem nagy dicsőség persze, de azért mégse a szégyenpadról lenne már szó.

A nettó kamatmarzs esetében még nagyobb lehet a torzítás: az OTP Core nettó kamatmarzsa közel 1,5 százalékponttal alacsonyabb, mint a teljes OTP csoportté, ezt figyelembe véve becslésünk szerint nem 3,1%, hanem 2,6% lett volna a magyar bankrendszer eszközarányos nettó kamatmarzsa. A jegybank ábráján így a cseh és a szlovák bankrendszer szintjén lennénk, megelőzve Romániát.

Összességében tehát meglátásunk szerint kicsit jobb a kép, mint ahogy az az MNB jelentésében szerepel. Igaz, nem olyan nagy az eltérés a feltételezett valós helyzethez képest, mint ahogy az egyes bankok vezetőinek a Hitelezés 2017 konferencián is elhangzott reakcióiból következne.

Ami az eszközarányos nettó kamatmarzsot illeti, számításaink szerint 2015-ben ez 2,4%, 2016-ban pedig 2,5% volt a magyar bankszektorban magyar számvitel szerint, ami szintén jóval kevesebb a Pénzügyi stabilitási jelentésben szereplő, IFRS szerint számított 3,1%-nál, ami mint fent írtuk, az OTP külföldi tevékenységeit figyelmen kívül hagyva valószínűleg inkább 2,6% lehetett 2015-ben.

A fenti eszmefuttatással nem kritikát akartunk gyakorolni a jegybank szakértőivel szemben, inkább szempontokat akartunk behozni a bankrendszer hatékonyságának elemzésébe, jelezve, hogy az MNB olyan módszertant választhatott, amely a kiugróan magas adóterhelés és a külföldi leánybankok miatt kevésbé hatékonynak mutatja a bankszektorunkat, mint amilyen valójában. Hasonló módszertani nehézségekkel nap mint nap találkozik az ember, ami viszont a lényeget illeti:

sajnos a fenti korrekciókkal sem került még az európai középmezőnybe sem hatékonysági szempontból a magyar bankszektor. 2016 pedig csak kis hatékonyságjavulást hozott a bankrendszer egészében 2015-höz képest.