Kimondta az MNB, mit akar a bankokkal

Mi ez a tanulmány?

Több mint fél éves munka eredménye az a tanulmány, amelyet az MNB ma tesz közzé "Átalakulóban a magyar bankrendszer" címmel, vitaindítóként a magyar bankszektor jövőjéről - mondta a Magyar Nemzeti Bank szerdai elemzői beszélgetésén Nagy Márton, a jegybank ügyvezető igazgatója. Hosszú távú jövőképet vázolt fel a tanulmányban az MNB, tehát nem olyan időtávra szól, mint a devizahitelek rendezésének ügye, amelynek egy éven belül meg kell történnie - tette hozzá.

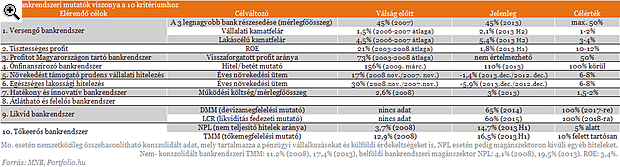

Nem gondoljuk, hogy mi vagyunk a legokosabbak a földön. Ez csak egy vitaindító anyag, messze nem végleges állításokat tartalmaz - hívta fel a figyelmet az ügyvezető igazgató. A jól működő bankrendszer 10 ismérveként felvázolt szempontok közül néhányat szabályozó szervként maga az MNB is elérhet, másokat a többi jogalkotó vezethet be, megint mások csak kívánatos célként értelmezhetők. Nem ötletadóként szolgált az MNB számára, de hasonló jövőképpel állt elő nemrég a holland kormány is a holland bankrendszerre vonatkozóan.

Nem működik jól a bankrendszer

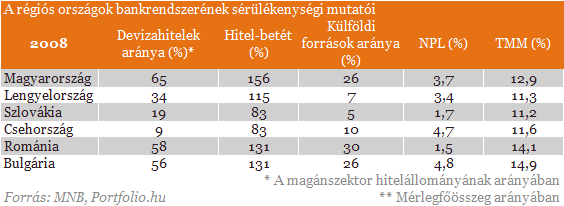

A jegybank azt szeretné, ha nem, vagy csak kis mértékben lenne prociklikus a bankszektor működése, vagyis nagyjából semleges lenne a szerepe a gazdasági ciklusokban - mondta Nagy Márton. Az elmúlt években ez nem volt így: a bankszektor a válság előtt túl sok, az utóbbi években pedig túl kevés kockázatot vállalt. Jelenleg gátolja a kilábalást a bankrendszer, vagyis nem működik jól. Ami a hitelállomány válság előtti felépülését illeti: a válság előtti lakossági hitelezés, a frankalapú kkv-hitelezés és a kereskedelmiingatlan-hitelezés is egészségtelen volt. Ennek következtében a devizahitelek aránya, a hitel-betét mutató, a külföldi források és a nem teljesítő hitelek aránya alapján egyaránt a legsérülékenyebbek lettünk a régióban.

Honnan jött a veszteség?

A bankszektor veszteségei 2009 és 2013 között összesen 2393 milliárd forintra rúgtak. Az MNB számításai szerint normál üzletmenetben ebből 510 milliárd forint (21%) származott volna (jórészt hitelezési veszteségek), a recesszió 350 milliárdot (15%) okozott, vagyis 36%-ot a gazdasági környezet (normál operáció + válság) idézett elő. A felelőtlen hitelezést (kereskedelmi ingatlanok, frankalapú vállalati hitelezés + bizonyos, LTV vagy PTI feletti, vagyis kockázatosnak tekinthető devizahitelek) is magában foglaló "bizonytalansági sáv" rovására 400 milliárd forintot írnak az MNB szakértői. A hibás banki döntések 450 milliárdot (19%), a bankadó 325 milliárd forintot (13%), a végtörlesztés (15%) pedig 350 milliárd forintot okozott. Utóbbiakat azonban nem lehet különválasztani a hibás banki döntésektől, azok szintén okozták őket.

Összességében a külföldi bankok veszteségesek voltak az elmúlt 15 évben, a hazai bankok és a takarékszövetkezetek viszont döntően nyereségesen működtek. Természetesen nem homogén a pénzügyi rendszerünk - hívta fel a figyelmet Nagy Márton. A gyenge jövedelmezőség szerinte bankrendszeri konszolidációhoz vezethet.

Túl magas kamatfelár

A Portfolio.hu oldalán megjelent cikkben mutatta be először tanulmányát az MNB (lásd a 10 ismérvet itt és az alábbi ábrán). A jól működő bankrendszer egyik fontos jellemzően Nagy Márton szerint az, hogy árban, pontosabban kamatlábban versenyezzen a bankszektor. A tanulmányban bemutatott országok közül Magyarországon a legkisebb az árverseny: itt a legmagasabb a mérlegfőösszeg arányában a bankrendszer nettó kamatbevétele. Az MNB szerint kívánatos lenne, ha a lakáscélú hiteleknél 3-4, a vállalatoknál 1-2 százalékpont lenne a kamatfelár. Ezzel szemben ma még az új lakáscélú hiteleknél is 5 százalékpont körüli. Nincs árverseny a jelzálog piacon, "egyszerűen nem értjük, miért ilyen magas a felár még az új hiteleknél is" - mondta Nagy Márton. Később hozzátette: ha a frankalapú hiteleknél nem nőtt volna a kamatfelár, ma 4-5% lenne a kamatszintjük, nem 8-9%.

Lesz egy nagy kihívás a piacon: a piac törvényszerűségei alapján a konszolidáció magasabb koncentrációhoz vezet, ugyanis a vásárló bankok között nagy előnyben vannak az ittlévő nagybankok, amelyek mérethatékonysági előnyük miatt ki tudják használni a vásárlással elérhető szinergiát. Nagy banknak ezért sokkal könnyebb kilépő bankot vásárolnia. Ha egy nagybank megvásárol egy másik nagybankot, az társadalmi, makrogazdasági szinten nem jó. A versenytorzító hatás mellett ugyanis a "túl nagy ahhoz, hogy csődbe menjen" (too big to fail) probléma is előáll.

A régióhoz képest magas a hazai bankok aránya Magyarországon, az EU-ban valahol a középmezőnyben foglalunk helyet. Miközben azonban a lakossági üzletágban viszonylag magas, a vállalatok területén alacsony a hazai bankok részaránya, pedig ebben kellene, hogy magas legyen - mondta Nagy Márton.

Tisztességes profit

A profit tisztességessége azt jelenti, hogy nem magas és nem túl alacsony - mondta az ügyvezető igazgató. Náluk ez 10 és 12 százalék közötti banki tőkearányos megtérülést (ROE) jelent, ami nemzetközi összevetésben jelenleg inkább magas, mint alacsony. Az elvárt hozam becsléséhez az anyabanki elvárt hozamfelárral (6-8%) + hosszú lejáratú állampapírhozammal (6%) számoltak, illetve figyelembe vették az Európai Bankhatóság (EBA) felmérését, ami az európai bankokra 10-12%-os elvárt hozamot határozott meg, amihez a mi 2%-os kockázati felárunk járul.

A profit MNB szerint kívánatos, 50%-os visszaforgatása és a hitelállomány 6-8%-os kívánatos növekedése mellett 12-16%-os ROE jön ki. Mivel azonban az MNB szerint az 50%-os visszaforgatási ráta inkább a minimum, ennél kisebb, 10-12%-os ROE-t tartanak jónak.

Egyéb célok

Az alacsony hitel-nemteljesítési arányt (NPL-ráta) mindenki kívánatosnak tartja, erről nincs vita. A portfóliótisztításban azonban jelenleg csak a fedezetlen hitelek értékesítése működik, sem a jelzáloghiteleket, sem a vállalati hiteleket nem nagyon tisztítják.

Az MNB által szintén célként kitűzött, bruttó hitel/betét arány 100% körüli szintje kisebb külföldi forrásokra való rászorultságok jelent, de nem jelenti azt, hogy a bankszektorban nincs külföldi forrás. A hitelezés kívánatos növekedése 6-8%, de ezen belül fontosnak tartják az MNB-nél azt is, hogy megnőjön a hosszú lejáratú hitelek aránya. A túl hosszú futamidőt ugyanakkor "nem szeretik": a 30-40 éves jelzáloghitelek már túl hosszúak lennének.

Brüsszelnek nagy terve van a 2700 milliárd eurós ágazattal, amelyikről soha nem hallott

Hatalmas gazdasági potenciált látnak a területen az Európai Bizottságban, itt az új stratégia.

Nagyot villantott a Huawei, Magyarországon elsőként kaptak meg egy fontos elismerést

Fontos pillanat a vállalatnál.

Rátörték az ajtót az Európai Bizottságra – súlyos visszaélést gyanítanak

Az uniós ombudsmanok nagyon komoly vádakat fogalmaztak meg az uniós vezetéssel szemben.

Döntéstámogatásban és cégkultúraépítésben az AI korában is az embernél maradnak a kártyák

A mesterséges intelligencia felforgató hatását járták körül a HR-szakértők.

A lakosság nyer, az ipar fizet? Kettészakította az új szabályozás az energiahatékonysági piacot

Az EKR-rendszer fényes és sötét oldala.

Funkcióváltás az ingatlanpiacon: olcsóbb, gyorsabb és zöldebb válasz a lakáshiányra

Ez a lehetőség enyhítheti a fővárosi ingatlankínálat szűkösségét.

"Kell egy pofon Európának, hogy észhez térjen"

"Az állam és a privát szféra összefonódása akkora versenyhátrány Magyarországnak, ami sehol máshol nincs, ez szuper extrém az Európai Unió más országaihoz hasonlítva." Szabó Balázs,...

Húsz éve töretlen az osztrák levegővédelmi törvény sikere

Az osztrák Immissionsschutzgesetz-Luft jó példa arra, hogyan lehet hatékony környezetvédelmi célokat közlekedéspolitikai eszközökkel támogatni.

A dolgok adminisztrációjáról

Friedrich Engels 1878-ban megjelent Anti-Dühring című könyvében azt írja, amikor a kapitalizmus által kifejlesztett roppant termelőerők szétfeszítik a polgári termelés kereteit, a proletariát

Mit hoz a 2025-ös őszi adócsomag a vállalkozásoknak?

A 2025. november 18-án gyorsított eljárásban elfogadott adócsomag célja a vállalkozások adóterheinek mérséklése, az adminisztráció csökkentése és az adóeljárások digitalizációjának f

Nem minden hulladék szemét! 15,1 milliárd forint bizonyítja

A kormány új, 15,1 milliárd forintos kerettel készül támogatni a hulladék újrafeldolgozását célzó beruházásokat a KEHOP Plusz-2.3.11 programban. A felhívás tervezete már elérhető, decemb

Mindent letarol a kamu tartalom

Szintet lépett a minőségi hamisítványok kora: a Google algoritmusa, a Nano Banana olyan AI-képeket gyárt, amiről a szakavatott szem sem nagyon tudja megmondani, hogy kamu.... The post Mindent letar

Jövőre külterületi lakóingatlan is vásárolható lesz az Otthon Startból

Panyi Miklós Facebook bejegyzésben jelentette be, hogy 2026. január elsejétől már külterületi lakóingatlan vásárlására, építésére is lehet fordítani a 3 százalékos kamatozású Otthon S

"Vízvezeték-szegénység": új krízis az Egyesült Államokban

A vezetékes vízhez való hozzáférés hiánya már nemcsak a vidéket, hanem a nagyvárosokat is érinti és különösen a kisebbségi közösségeket sújtja.

Ez a termelők legnagyobb kihagyott ziccere: ugródeszka lehetne a bank tudása

Az információ jelenti a lehetőséget.

Szevasz, Amerika! New Yorkban az Invest

A tőzsde fővárosából jelentkezik műsorunk.

Nem pukkadt ki az AI-lufi, de van mit figyelniük a befektetőknek

Cinkotai Norberttel, a K&H Értékpapír vezető elemzőjével beszélgettünk.

Milyen részvényeket hoz a Mikulás a puttonyában?

Mikulás-rali és egyéb karácsonyi álmok. Milyen részvényeket hoz a Mikulás? December eleji részvénymustra, aktualitások, grafikonok, értékeltségek.

Tőzsdei adrenalin vs. nyugodt hozam – te melyiket választod?

Tőzsdéznél, de nem tudod, merre indulj? Ismerd meg egy aktív trader és egy alapkezelő gondolkodását a Portfolio Investment Services online előadásán Vidovszky Áronnal!