A legrosszabb még előttünk van, de aggodalomra semmi ok!

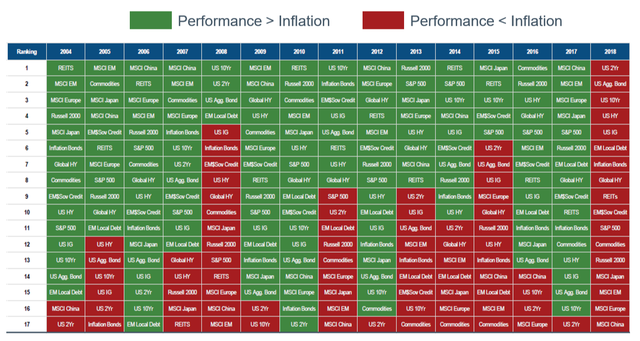

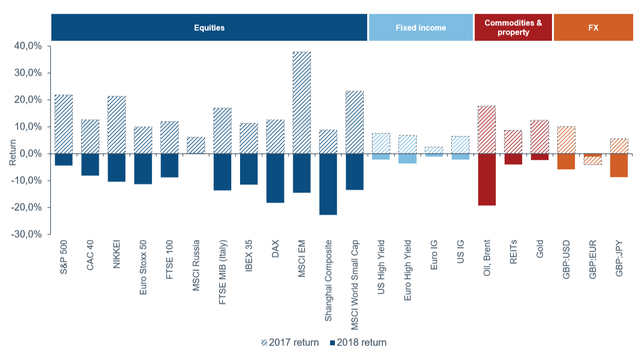

2018 sok szempontból komplikált év volt, sok befektető negatív hozamot ért el befektetésein, ami nem véletlen, hiszen tavaly hosszú idő után először a fontosabb eszközosztályok éves hozama infláció alatti volt, mondta el bevezetőjében Adam Lessing, a Fidelity régiós igazgatója. A nagy kérdés most, az, hogy az az emelkedés a tőzsdéken, amit idén láthatunk, vajon a 2009 óta tartó emelkedő trend folytatódását jelenti, vagy a tavaly év végén elkezdődött esést követő korrekció (dead cat bounce). Az mindenesetre látványos a szakember szerint, hogy mennyire gyorsan kapcsoltak át a piacok teljesen kockázatkerülőből kockázatvállaló üzemmódba, ami részben annak tudható be, hogy az amerikai jegybank vezetőinek nyilatkozatai alapján a Fed a kamatemelésekkel óvatosabb lehet a következő hónapokban.

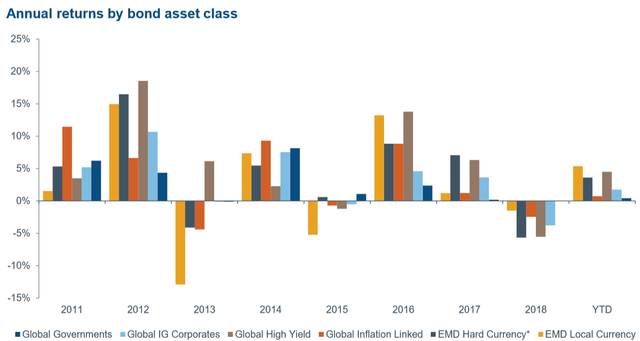

- befektetési szempontból egyre érdekesebb az európai és az ázsiai vállalati kötvénypiac, azon belül is a magas hozamú (high yield) kötvények piaca

- egyre több value van a feltörekvő piaci állampapírokban és vállalati kötvényekben

- a Fidelity fair érték becslése alapján több feltörekvő ország devizája is olcsónak mondható (pl. török líra, mexikói peso, orosz rubel vagy akár a magyar forint)

- különösen izgalmasak a kínai kötvények, hiszen a következő években egyre több befektető szerez majd direkt vagy indirekt kínai kötvénykitettséget.

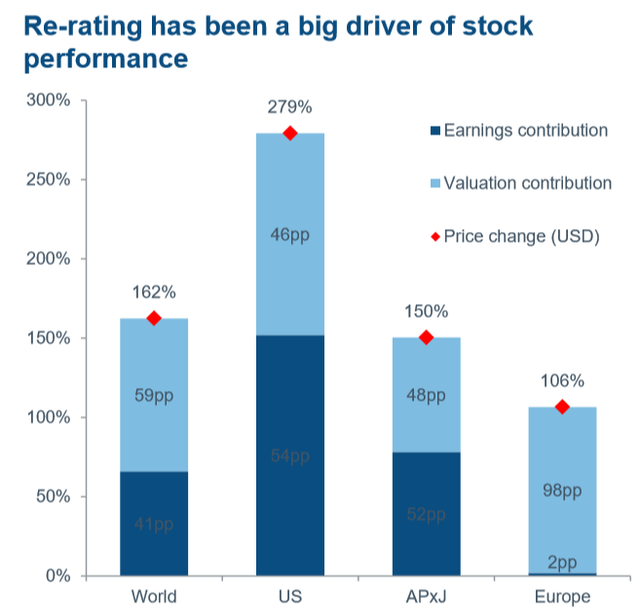

Ned Salter, a Fidelity részvényelemzési igazgatója az elmúlt évek részvénypiaci ralijával kapcsolatban kiemelte, hogy a jegybanki stimulusok jelentős tőzsdei eszközáremelkedést váltottak ki, a részvényárfolyamok emelkedésében fontos szerepet játszott az átárazódás, vagyis nem csak a profitbővülés, hanem az árazási szorzók emelkedése volt jellemző az elmúlt években, különösen az európai részvénypiacon.

- a globális hangulatromlás/hangulatjavulás a korábbinál sokkal gyorsabban megy végbe a tőkepiacokon

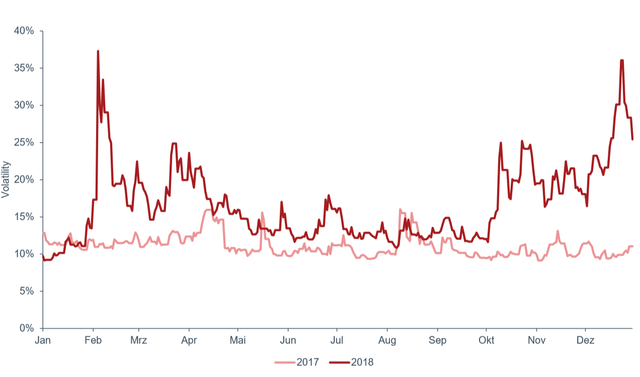

- a volatilitás lényegesen magasabb lesz, mint amihez a korábbi években hozzászokhattunk

- az elmúlt hetek tapasztalatai alapján az egyes eszközosztályok közötti korreláció továbbra is magas, vagyis nagyobb tőkepiaci eladási hullámok után a már korábban is olcsó eszközök még vonzóbbá válnak, jó beszállási pontokat nyújtva

- még fontosabb lesz a cherry picking, vagyis kimazsolázni az egyes szektorokon belül a jó befektetéseket. Példaként Salter a FAANG-részvényeket (Facebook, Apple, Amazon, Netflix, Google/Alphabet) említette, ezek voltak az elmúlt évek ralijában a nagy részvénypiaci vezetők, de míg ezek közül az Amazon az üzleti modellje alapján magas árazási szorzói ellenére is vonzó befektetés, a Netflix nem az.

- új iparági vezetők jönnek: az elmúlt években a globális vállalati profitbővülés nagy részét 3 szektor (energia, nyersanyag, IT) adta, a következő években új szektorok lépnek a helyükbe

3 izgalmas téma:

- a világ jegybankjai elkezdenek szigorítani, ezért a következő években a jó minőségű vállalatok (value) részvényeibe érdemes fektetni

- a brit nagyvállalatok részvényei izgalmasak, hiszen ezen cégek tevékenységének nagy része nem Nagy-Britanniához kötődik, a brit részvénypiaci esésben azonban ezeknek az árfolyama is nyomás alá került, és mostanra olcsóbbak, mint európai szektortársaik, például a Lloyds a KBC-vel, az Aviva az Allianz-cal szemben

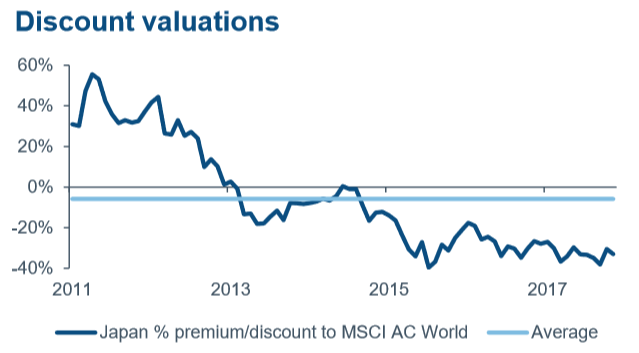

- a japán részvények diszkont árazáson forognak a globális részvénypiaci árazáshoz képest, miközben a japán vállalatok profitbővülési kilátásai kifejezetten jók.

- Olajár alakulása: a Fidelity az olajár stabilizálódására számít, ez pedig azt is jelenti, hogy nem emelkedik meredeken az infláció, emiatt pedig a világ jegybankjainak nem kell agresszíven kamatot emelniük.

- Eurozóna növekedése: mérsékelt gazdasági növekedés várható, a kínai lassulás és a Brexit miatt az export visszaesett, ennek az alakulására érdemes figyelni.

- Olaszország: komoly költségvetési problémákkal jellemezhető országnak, Bateman szerint jelenleg nem érdemes olasz részvényekbe fektetni, további gazdasági visszaesés várható az országban. Egyébként az európai részvénypiaccal kapcsolatban általánosságban az a véleménye a Fidelitynek, hogy még érdemes várni a megfelelő belépési pontra.

- Amerikai gazdaság állapota: a lakossági fogyasztás erős, a vállalati mérlegek is erősek, az amerikai vállalatok egyelőre nem érzik az emelkedő kamatok negatív hatásait.

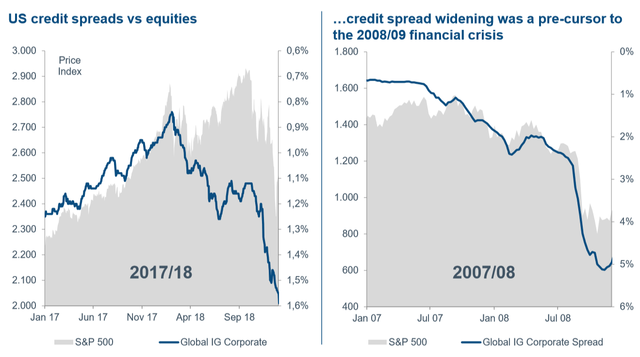

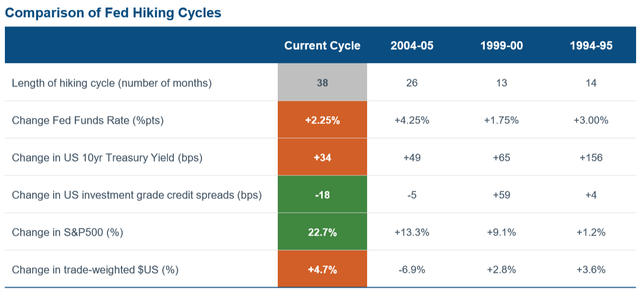

- Fed: az amerikai jegybank óvatossá vált a kamatemelésekkel kapcsolatban, a jegybankárok figyelik a makrogazdasági folyamatok alakulását, több jel is arra utal, hogy a Fed lassít a kamatemelésekkel.

Bateman szerint az előttünk álló időszakban egyre inkább érdemes lesz majd nem tradicionális eszközökbe fektetni a tőkepiaci ciklus mostani, kései fázisában, amelyek nem korrelálnak más eszközökkel.

A jelen írás nem minősül befektetési tanácsadásnak vagy befektetési ajánlásnak. Részletes jogi információ

Miért a tőzsdei befektetést válasszam az állampapír helyett?– díjmentes online előadás

Gyakorlati, hasznos, érthető

Kilőtte Putyin csodafegyverét Oroszország: levegőbe emelkedett a Cirkon

Ritkán használt eszközt vetettek be.

Megérkezett az új iPhone: egy téren már le is körözheti a korábbi csúcsmodelleket

Hatalmas az érdeklődés az Apple nagy dobása iránt.

Dani Rodrik: Amerika autoriter fordulatot vett, miközben Európa fénye is megkopott

Vannak új, feltörekvő csillagok.

Csúnya botrány és vezércsere a bankok nagy ellenségénél - Mégis mi történt az európai fintechsztárnál?

Háttérbe vonult az egyik alapító.

Zelenszkij is megszólalt a romániai drónincidens kapcsán

Az orosz katonák pontosan tudják, hová irányítják drónjaikat.

Kelet-Közép-Európa - hogyan tudjuk kontrollálni a saját sorsunkat?

Kelet-Közép Európa jövőjét a rendelkezésre álló erőforrások és képességek, röviden a potenciál határozza meg. A kérdés, hogy a potenciált mennyiben tudjuk felhasználni a régió polgá

Top 10 osztalék részvény - 2025. szeptember

Szeptember másodikán kijött Justin Law listája az osztalékfizető részvényekről, sorba is rendeztem őket gyorsan, itt az eredmény.Fontosabb infók a lista összeállításával kapcsolatbanElőz

Az energetikai dekarbonizációban is szerepet kaphat a hidrogén

Miközben a hidrogénmeghajtás fontos eszköze lehet a közlekedés kizöldítésének, arról lényegesen kevesebb szó esik, hogy a hidrogén az ipar dekarbonizációjában is sz

Két éves a bejelentővédelmi törvény

2023 nyarán lépett hatályba a 2023. évi XXV. törvény, - a panasztörvény - amely a panaszokról, a közérdekű bejelentésekről, valamint a visszaélések bejelentéséről szól. A bejelentővéd

Ezek a befektetések aranybányák - szó szerint!

Közel két évvel ezelőtt, az árfolyam kitörése előtt pár hónappal azt írtam elemzésemben, hogy az aranyárfolyam radikális emelkedése szinte garantált, akár háromszorozhat is a sárga... Th

Amikor a rosszabb befektetés is megéri

Korábban már írtam arról, hogy mennyire nem szeretem a béren kívüli juttatásokat. Teljesen feleslegesek, elvesznek egy csomó időt, és végeredményben csak azért léteznek, mert adókedvezmény

Milton Friedman és az MMT

Milton Friedman: From Modern Monetary Theory to Monetarism címmel ma cikkem olvasható a Naked Capitalism oldalon. Innen is köszönöm Yves Smith szerkesztőnek a közlést, aki egy rövid felvezetést i

Otthon Start kamatok, kedvezmények: meglepő különbségek a bankok között!

Az Otthon Start program elrajtolt, a bankok pedig - szinte versenyt futva - igyekeznek rálicitálni egymásra nem csak kamatokban, de kedvezményekben és extra jóváírásokban is. Mutatjuk, mit kínál

Mi lesz a kormány ötezermilliárdos tervével? Szaporodnak a kérdőjelek

Portfolio Checklist: mikor lesz Paks II-es áram a konnektorunkban?

Erre kevesen számítottak: ő most a világ leggazdagabb embere

Újra hasít az AI-sztori.

Mi lesz veled, magyar búza? Drasztikus váltás kell

Aduász lehet a búza itthon, a fajtaválasztáson és a technológián azonban nagyon sok múlik.

Kisokos a befektetés alapjairól, tippek, trükkök a tőzsdézéshez

Előadásunkat friss tőzsdézőknek ajánljuk, összeszedünk, minden fontos információt arról, hogy hogyan működik a tőzsde, mik a tőzsde alapjai, hogyan válaszd ki a számodra legjobb befektetési formát.

Tőzsde kezdőknek: Hogyan ne égesd el a pénzed egy hét alatt!

A tőzsde világában a lelkesedés könnyen drága hibákhoz vezethet – előadásunk abban segít, hogy kezdőként is megértsd a legfontosabb alapelveket, felismerd a kockázatokat, és elkerüld, hogy egy hét alatt elolvadjon a megtakarításod