Átlátható megtakarítást akarsz? Vegyél biztosítást!

Mi alapján változik a megtakarítási biztosítások költsége?

Az egységes költségmutató alkalmazása leginkább azért indokolt, mert a megtakarítási célú biztosítások számos költségeleme, eltérő vonatkozási alapja és változója miatt egy laikus ügyfél nehezen tudja kiszámítani, hogy a több évtizedes futamidejű szerződése alatt mennyi lesz az éves költsége és a vélhető nettó hozama.Egy megtakarítási célú életbiztosítás költségeit elsősorban olyan változók befolyásolják, mint hogy:

- Milyen gyakorisággal (havonta, évente, vagy félévente) fizetjük a szerződést, jellemzően az éves díjfizetés a legolcsóbb.

- Mennyit teszünk félre havonta (van olyan biztosító, amely sávosan von el költségeket és nagyobb szerződések esetén a terhelés alacsonyabb).

- Milyen idősek vagyunk, mi a foglalkozásunk, egészségi állapotunk, ez az alapbiztosítás és a kiegészítők díját módosíthatja.

- Milyen időtávra teszünk félre: jellemzően a kezdeti költségek arányaiban annál alacsonyabbak, minél tovább teszünk félre, viszont van olyan biztosító, amely hosszabb futamidejű szerződések esetén nominálisan magasabb költséget számít fel. Számos megtakarítási biztosítás fizeti vissza bónusz formájában a futamidő alatt elvont költségek egy részét vagy egészét egy bizonyos idő eltelte után, ha mindig minden díjat időben, rendszeresen befizetünk.

- Indexálás (rendszeres díjnövelés) esetén a kezdeti költségek aránya szintén alacsonyabb lehet, a nominális költségeket azonban a növekvő díjjal arányos vagyonkezelési költség növelheti.

- Milyen gyakran módosítjuk a befektetési rész portfólióját unit-linked szerződések esetén; általában néhány átváltás ingyenes egy évben, azonban a legtöbb termék a harmadik, negyedik átváltás esetén már számít fel költséget.

- Visszavásárlás esetén pedig több havi díjat is elkérhet a biztosító, hogy fedezze a tranzakció költségeit, persze gyakran ez is attól függ, hogy mennyi ideje fut a szerződés, amikor visszavesszük belőle a pénzünket.

Nehezíti a termékek összehasonlítását még, hogy szinte minden költség eltérő néven szerepel minden biztosító szerződésében. Egy egyszerű példával élve: a szerződés élettartamának elején fizetendő költséget van olyan biztosító, amely értékesítési költségnek, vagy szerződésköltési költségnek hívja, de olyan is van, amely félrevezetően bónuszalapba kerülő díjrészként tünteti fel az egyébként költséget jelentő elvonást (a leggyakoribb elnevezés a kezdeti költség erre a költségelemre).

Még kevesebb biztosító van, amely a klasszikus, vagy más néven vegyes életbiztosítások esetén is teljes körű transzparenciát biztosít, ugyanis sok esetben ezeknek a termékeknek a tételes költsége teljesen ismeretlen, (a biztosítási összeg és a visszavásárlási érték ugyanakkor ennél a terméknél is orientációt ad).

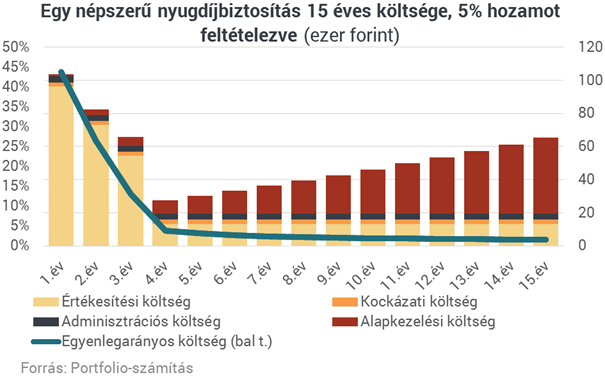

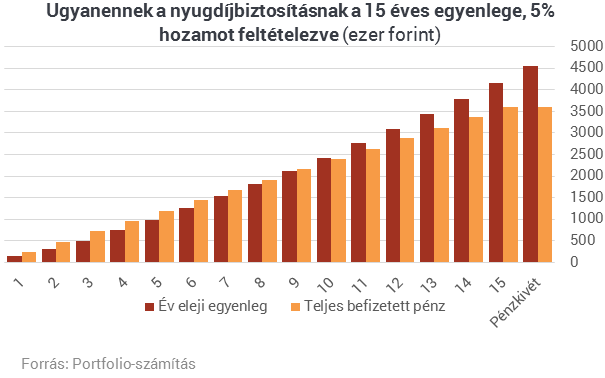

Egy nagy biztosító népszerű nyugdíjtermékének költségszerkezete egyébként a következőképpen néz ki; ez a költségelvonási modell viszonylag átlagosnak mondható, a költségelemeket viszont a szokásosnál transzparensebben tálalja a szolgáltató:

Milyen intézkedések segítik a transzparenciát?

Az elmúlt években jelentős lépéseket tettek a biztosítók és a felügyelet is arra, hogy a megtakarítási életbiztosításokat egyszerűbbé, átláthatóbbá tegyék. Talán a legjelentősebb ezek közül a Teljes Költségmutató (TKM) bevezetése volt unit-linked termékekre, amelyet 2009-ben dolgozott ki és 2010-ben tett közzé először a Magyar Biztosítók Szövetsége (MABISZ), 2015-ben pedig az MNB is átvette és rendeletet adott ki róla. A TKM lényege, hogy összehasonlíthatóvá tegye a megtakarítási célú biztosításokat egy modellszámítás segítségével, ez jelenleg Magyarországon az egyetlen olyan költségmutató, amely egy befektetési termék minden lehetséges elvonását magában foglalja (beleértve a mögöttes befektetési eszközök kezelési költségeit is).A mutató úgy teszi összehasonlíthatóvá a biztosításokat, hogy az összes változót behelyettesíti egy konkrét, átlagosnak mondható ügyfél paramétereivel, aki:

- 35 éves,

- kockázati kiegészítőt nem vesz igénybe, csak az alapbiztosítást fizeti,

- 210 000 forintos éves díjat fizet rendszeres szerződések esetén (éves díjfizetéssel), 2 200 000 forintot egyszeri díjas szerződések esetén, csoportos beszedéssel,

- 10, 15 vagy 20 évre indítja a szerződést, és a szerződést a lejáratig megtartja,

- megkapja az összes bónuszt a futamidő alatt, ami jár, ha rendszeresen fizeti az ügyfél a szerződését.

Bár a szerződésünk konkrét, személyre szabott költségeit nem ismerjük meg a mutató alapján, a különféle biztosítási termékek relatív költségterhelését már össze tudjuk hasonlítani, sőt, idén unit-linked biztosítások esetén április 1-jétől eszközalapokra lebontva megtehetjük ezt az MNB adatai alapján.

Klasszikus biztosítások esetén július 1-jétől lesz elérhető nem-nyugdíjcélú termékekre vonatkozóan is a Teljes Költségmutató, a nyugdíjcélú klasszikus biztosításokra már 2015 július 1-óta számolnak TKM értéket a biztosítók.

Ha mégis ki szeretnénk számolni a szerződésünk konkrét költségeit, ezt két jelentős változás könnyíti majd meg:

- Május 24-én fogadott el a parlament egy törvényt, amely megköveteli a biztosítóktól, hogy a megtakarítási célú biztosítások költségelnevezései egységesek legyenek és pontosan feltüntessék, hogy melyik költségelem mire megy el. Várhatóan a konkrét megnevezéseket és az erre vonatkozó utasításokat június végén, vagy a jövő év elején ismerjük majd meg. A szerződésünk személyre szabott költségeit már most is persze ki tudjuk számolni, ez az intézkedés mindössze az összehasonlítást teszi könnyebbé.

- 2017. január 1-jétől lép életbe a megtakarítási célú életbiztosítások esetén fiktív egységek kimutatását betiltó rendelkezés, amely alapján az ügyfél pontosan látni fogja, hogy a kezdeti időszakban mekkora költséget von el a biztosító, nem tudja majd a szolgáltató vélt kezdeti egységek kimutatásával kozmetikázni az elvont költségeket. Ugyanekkor egyébként a TKM számítási módszertana is módosul, összhangban az új európai PRIIPs szabályozással.

Összességében már most is ki tudjuk számolni a szerződésünk konkrét költségeit és össze tudjuk TKM alapján hasonlítani az összes biztosító minden termékét (kivéve egyelőre a nem-nyugdíj típusú klasszikus biztosításokat), az új intézkedések ezt a folyamatot teszik még egy fokkal egyszerűbbé.

Átlátható, de mennyire?

Más befektetési termékek esetén viszont sajnos továbbra is fennmarad az anomália, hogy számos költségelemet nem ismerünk, nagy része ezeknek árfolyamveszteségként jelentkezik és nem is érzékeljük ezért költségnek, pedig az adott pénzintézet, vagy partnere bevételét növeli. Egységes mutatók pedig szinte csak elvétve léteznek a különféle befektetési termékek esetén, ezek jelentős része még csak nem is tartalmaz minden költséget - ellenben a TKM-mel, vagy nem alkalmas arra, hogy előremutató döntések meghozatalát segítse:- Önkéntes nyugdíjpénztárak esetén mindössze a befizetéseire vonatkozó költségek ismertek az ügyfél számára, az alapkezelési költség, ami a teljes tőkéjét terheli, nem. Létezik a nyugdíjpénztári megtakarításokra vonatkozóan is egy díjterhelési mutató névre hallgató adat, azonban ez a pénztárak múltban levont éves összköltségét mutatja meg, nem pedig a jövőben várható költségeket, egyénre és portfóliókra lebontva.

- Befektetési alapok esetén a TER-mutató mutatja meg, hogy melyek azok a folyó költségek, amelyek a befektetést érintik, ezeket minden alapnál a Kiemelt Befektetői Információs (KIID) dokumentumokban megtaláljuk, viszont ezek is csak a múlt évben levont költségeket mutatják meg (kivéve, ahol előremutató, becsült értéket tüntetnek fel, mert az alapnak nincs egyéves track-recordja). A tranzakciós költségeket viszont nem tartalmazza ez az érték, amelyeknek pontos mértékét a forgalmazók döntik el. Alapok alapja konstrukciók esetén a mögöttes alapok költségeit szintén nem ismerjük, mivel ezek teljesítménye az alapon magán árfolyamveszteségként jelentkezik.

- A fix hozamú bankbetétek és lakástakarékok esetén az EBKM megmutatja a megtakarítási termékünk nettó, költségekkel ütköztetett hozamát, egységes költségmutató viszont itt sem létezik.

A jelen írás nem minősül befektetési tanácsadásnak vagy befektetési ajánlásnak. Részletes jogi információ

Találd meg a neked való befektetési alapot!

Súlyos jelentés: tömegével menekülnek az ukrán katonák a frontvonalról

Több dandárnyi katona dezertált egyetlen hónap alatt.

Kőkemény lépés Törökországtól: elfogatóparancsot adott ki Benjamin Netanjahu ellen

Feszült helyzet alakult ki Törökország és Izrael között.

Ennyi volt, lesöpörték az ajánlatot a republikánusok, marad a brutális kormányzati leállás

Nem fogadták el, amit a demokraták kitaláltak.

Bejelentették az oroszok: bekerítettek egy teljes ukrán várost, katlanban ragadtak a csapatok

Már az ukránok is kezdik elismerni.

Véget érhet a brutális kormányzati leállás, egy feltételt szabtak a demokraták

Nem lesz könnyű meccs.

Federal Agricultural Mortgage Corporation (AGM) - elemzés

Még az októberi Top10-es listámon szerepelt, de akkor nem néztem meg, azóta viszont rápillantottam a grafikonjára, és megtetszett. Egy gyors elemzést megér.CégismertetőA Wikipediáról másolom

Jövőre a bankunk megmondja, hogy melyik számlával tudnánk spórolni. De mennyi lehet ez a megtakarítás?

Az MNB elvárásai alapján a bankok jövő év elején (az éves díjkimutatással együtt) tájékoztatni fogják ügyfeleiket arról, hogy van-e számukra kedvezőbb számlacsomag az adott pénzintézet

Indul a Demján Sándor 1+1 Program 2. üteme

A hazai kkv-k beruházásait célzó Demján Sándor 1+1 Program új szakasza elindult. A 2. ütem kifejezetten vidéki vállalkozások eszközfejlesztéseit támogatja vissza nem térítendő forrással,

Brazília ellentmondásos zöldátmenete

Brazília zöldátmenetét számos paradoxon jellemzi. Villamosenergia-termelésének 90%-a megújuló erőforrásokból származik, ez pedig jelentős előnyt biztosít számára a jelenlegi dekarbonizác

Túlhalászat: veszélyben az óceánok

Sokáig élt az a mítosz, hogy a tengerek kimeríthetetlen forrást jelentenek, de ma már tudjuk, hogy a túlhalászattal óriási kárt okozunk ennek a sérülékeny ökoszisztém

Hárommillióért 19-et visszafizetni?

A pénzügyekhez nem értő embereket nagyon könnyű hergelni, pici csúsztatásokkal nagy érzelmeket kiváltani. Nemrég írtam egy hasonló esetről, ahol ráadásul elméletileg pénzügyileg képzett

A bizalom kultúrája - miért stratégiai eszköz ma a bejelentővédelmi rendszer?

A 2023. évi XXV. törvény, közismertebb nevén a panasztörvény, a visszaélés-bejelentési rendszert a vállalati megfelelés kötelező elemévé tette. A tudatos vállalatok számára azonban

Alapjövedelem a mesterséges intelligencia korában: szociális forradalom vagy veszélyes illúzió?

Az MI által termelt vagyon újraosztása alapjaiban formálhatná át a társadalmi-gazdasági rendszert.

Mikor érdemes betárazni a magyar csúcsrészvényekből? Jelentett az OTP és a Mol

Sok mindent elárulnak a negyedéves adatok.

Préda: Ellopták tőlem, ami nem is az enyém

Egy adathalász támadás áldozata meséli el élete egyik legrosszabb döntését.

Újabb autóipari válság közelít: visszatérhet a rettegett chiphiány?

Sötét felhők gyülekeznek Németország fölött.

Tőzsde kezdőknek: Hogyan ne égesd el a pénzed egy hét alatt!

A tőzsde világában a lelkesedés könnyen drága hibákhoz vezethet – előadásunk abban segít, hogy kezdőként is megértsd a legfontosabb alapelveket, felismerd a kockázatokat, és elkerüld, hogy egy hét alatt elolvadjon a megtakarításod

Divat vagy okosság? ETF-ek és a passzív befektetések világa

Fedezd fel az ETF-ek izgalmas világát, és tudd meg, miért válhatnak a befektetők kedvenceivé!