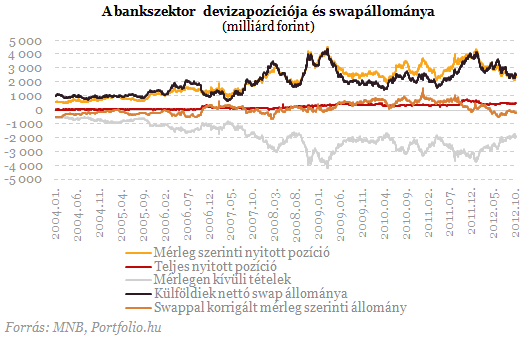

A fentiekből kiindulva a bankok elméletileg akkor nyerhetnek a forintgyengüléssel, ha több devizaeszközzel rendelkeznek, mint devizakötelezettséggel. Utóbbi helyett azért nem devizaforrást írtunk (ami egy mérlegen belüli fogalom), mert a mérlegen belüli mellett a mérlegen kívüli kötelezettség is számít: mennyi devizát kell visszafizetnie a banknak mérlegen kívül a swap határidős lábán? Minél gyengébb a forint, annál többet, ráadásul a swap megújításához annál több forintot kell előteremtenie. A forint gyengülésével tehát akkor nyer csak egy bank, ha a swappal (és más mérlegen kívüli kötelezetségeivel) együtt is több devizaeszközzel rendelkezik, mint devizakötelezettséggel. Szaknyelven szólva: ha teljes devizapozíciója pozitív. Megfordítva is igaz: a bank akkor érdekelt a forint erősödésében, ha teljes devizapozíciója negatív. Az alábbi ábrán látható: a bankok teljes devizapozíciója jellemzően pozitív volt az utóbbi években, de ennek mértéke eltörpült a mérleg szerinti nyitott pozícióhoz vagy a swapállományhoz képest: legmagasabb értéke 759 milliárd forint volt, a legfrissebb (októberi) adat szerint pedig közel 500 milliárd forint. Ráadásul úgy tudjuk, a teljes nyitott devizapozíció egyetlen nagybank stratégiai nyitott devizapozíciójából adódik, a többi banké gyakorlatilag nulla.

Tegyük fel, hogy a devizahitelek állománya jelenleg 9000 milliárd forint a bankrendszerben! Ha a forinthoz képest a mérvadó devizák (főleg frank és euró) átlagosan 10%-kal erősödnek, akkor a bankszektor devizahitel-követelése 9900 milliárd forintra nő. Az ehhez kapcsolódó bevétel 8%-os hiteldíjat feltételezve egy évben 720 milliárd forintról 792 milliárd forintra emelkedik. Vagyis a bankszektor bevétele 72 milliárd forinttal nő az említett 10%-os átértékelődés esetén.

Ugyanakkor nem szabad elfelejteni, hogy eközben szintén 10%-kal megnő a bankok által visszafizetendő (devizahitelek mögött álló) források és swapok állománya is, ami viszont rossz a nekik. Feltéve, hogy ez utóbbiak nagysága eredetileg 8500 milliárd forint volt (vagyis a hitelekhez kapcsolódó nyitott devizapozíció 500 milliárd forint), és az átlagos fizetendő kamatszint 5%, a fizetendő kamat (illetve swaphozam) 425 milliárd forintról 468 milliárd forintra nő. Vagyis a bankszektor ráfordítása 47 milliárd forinttal emelkedik.

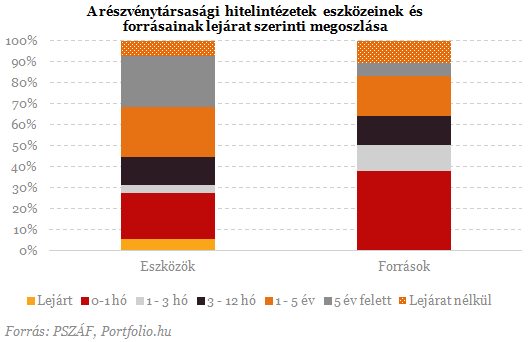

A fenti példában tehát a forint gyengülése 72 milliárd forintos pluszbevételt és 47 milliárdos többletráfordítást hozott a bankoknak. A devizahitelesek veszteségét jelentő 72 milliárdból tehát 47 milliárd forintot a devizaforrást nyújtó partnerek (főleg külföldiek, de a pl. a lakossági devizabetétesek is) zsebelnek be, a bankszektor csak 25 milliárd forinttal gazdagodott. Mindez azonban szigorúan csak akkor érvényes, ha az eszközök és a kötelezettségek (mérlegen belüli források + swapok) lejárata megegyezik. Ráadásul, mint jeleztük, a nyitott devizapozíció döntő része egyetlen bankhoz kötödik a bankszektorban. A bankok nagy részénél tehát nincs forintgyengülésből származó nyereség.

A valóságban a külföld gyorsabban, a bankszektor időben elnyújtva jut csak hozzá a forintgyengülésből származó nyereségéhez, hisz mint láttuk, a banki források jóval rövidebbek, mint az eszközök. És végül még egy csavar a történetben: a külföld számára az említett 47 milliárd forint valójában nem is nyereség, hiszen euróban számolva csak azt a pénzt kapta meg, ami a forint gyengülése nélkül kamatként (swaphozamként) egyébként is járt neki. A nyereség azoké a befektetőké lett, akik nyitott devizapozícióval játszottak ugyanezen a piacon a forint gyengülésére. Ők lakossági és intézményi befektetők egyaránt lehetnek, de aligha beazonosíthatók.

Összegzés

A devizaalapú hitelezés azért terjedt el, mert a bankok külföldi forrásbevonás révén kezdetben alacsony kamatszint mellett tudták ezeket közvetíteni a külföld felől a magyar lakosság felé. Később, a közvetlen külföldi devizaforrások egyre szűkösebbé válásával egyre inkább forintforrásból, FX-swapok használatával hiteleztek a bankok, továbbra is devizaalapú hitelt nyújtva ezzel. Akár az előbbi, akár az utóbbi módszerrel hiteleztek, a folyósítás és a törlesztés (azonnali piaci művelet révén) túlnyomórészt forintban történt, de a hitelek mögött ténylegesen deviza állt. A devizaalapú hitelezés során a magyar bankok jobbára csak közvetítettek a külföld és a magyar bankszektor között, így a forint gyengüléséből származó törlesztőrészlet-emelkedés elsősorban nem őket gazdagította.