10% felett hozott 1 év alatt - Érdemes még beszállni?

Három fontosabb dolgot lehet kiemelni, ami a jövőben várhatóan jelentős hatással bírhat a kötvényalapok teljesítményére.

1. Az alacsony infláció miatt az MNB 2015 végéig megtartaná a 2,1%-ra csökkentett alapkamatot, ami a rövid, magyar kötvényalapokba fektetők számára azt jelenti, hogy nem lesznek képesek kiemelkedő hozamot elérni belátható időn belül.

2. Az amerikai Fed kamatemelésre készül, az Európai Központi Bank azonban a deflációs veszélyek miatt egyelőre nem tervez ilyen lépést.

3. Azzal, hogy az EKB alacsonyan tartja a hozamokat, valamennyire ellensúlyozhatja a Fed kamatemelésének hatását, de középtávon azt lehet várni, hogy a tengerentúli kamatok emelkedése nálunk is éreztetik majd hatásukat, elsősorban a hosszú kötvényalapok rosszabb teljesítményében.

Magas visszatekintő hozamok: ez már nem várható a jövőben

Ahhoz, hogy jobban megértsük a hozamok mögötti mozgatóerőket, először ismerkedjünk meg a rövid- és hosszú kötvényalapok referenciahozamaival, valamint az átlagidő fogalmával.

Referenciahozam (benchmark hozam) Az alapok befektetési politikájában megjelölt piacokat leképező indexek hozama. Ez az a hozam, aminek elérését az alapok célul tűzik ki. Természetesen minél jobban teljesít az alap a referenciahozamhoz képest, annál jobb (az alapkezelőnek és a befektetőnek egyaránt). A rövid kötvényalapok teljesítményét leginkább az RMAX indexhez viszonyítják, míg a hosszú kötvényalapok esetében ez a referenciahozam jellemzően a MAX index hozama. RMAX index A három hónap és egy év közötti hátralévő átlagos futamidejű állampapírok indexe. Jellemzően rövid lejáratú állampapírokat és diszkontkincstárjegyeket tartalmaz. Az RMAX index módosított átlagideje a szeptember eleji adatok alapján jelenleg 0,63 év. MAX index Az egy évnél hosszabb lejáratú állampapírok indexe. A portfólióban egyaránt megtalálhatóak 2 és 14 év múlva lejáró állampapírok is, a hónap elején 4,17 éves módosított átlagidővel rendelkezett az index. Átlagidő (duration, D) Az átlagidő lényegében a kamatlábkockázat mérőszáma. Definíció szerint azt mutatja meg, hogy átlagosan mennyit kell várnunk addig, hogy a pénzünknél legyünk. Lényegében azt lehet elmondani, hogy minél nagyobb egy kötvényportfólió átlagideje, annál kockázatosabbnak tekinthető. Ez a gyakorlatban azt jelenti, hogy nagyobb átlagidő esetén egy portfólió jobban ki van téve a hozamok változásának, vagyis hozamcsökkenés esetén nagyobb átlagidővel többet nyer a befektető, míg hozamemelkedés esetén többet veszít. Módosított átlagidő (D*) A módosított átlagidő azt mutatja meg, hogy a kamatláb bizonyos mértékű változása hozzávetőlegesen milyen változást eredményez a kötvény árfolyamában. Képlettel leírva: Árfolyamváltozás = Kamatlábváltozás * (-)Módosított átlagidő. Ha például a hozam 1%-ot emelkedik, akkor mondjuk 2 éves módosított átlagidővel számolva a kötvényportfólió árfolyama 2%-kal csökken, míg 1%-os hozamcsökkenés ugyanilyen paraméterek mellett már 2%-os árfolyam emelkedést jelentene.

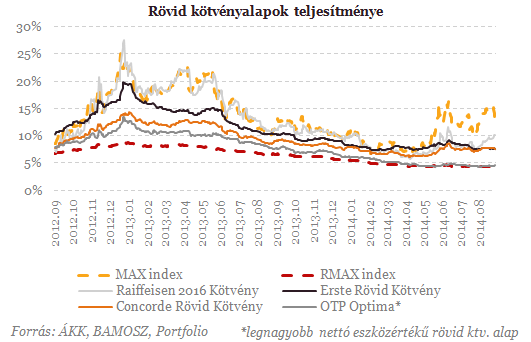

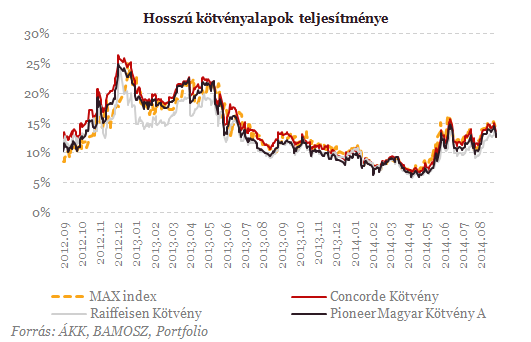

Az alábbi két ábrán azt láthatjuk, hogy miként teljesítettek a legjobb visszatekintő hozam alapján kiválasztott rövid- és hosszú kötvényalapok saját referenciaindexükhöz képest. A rövid kötvényalapoknál azért látunk nagyobb eltéréseket, szemben a hosszú társaikkal, mivel itt sok esetben az RMAX index mellett a MAX index is referenciaként szolgál.

Ha például a fenti hosszú kötvények teljesítményét bemutató ábrára nézünk, azt láthatjuk, hogy a legjobban teljesítő alapok egyéves visszatekintő hozamai szeptember elején 10% felett mozogtak. Éppen ez az a "hiba", amit a legtöbb kisbefektető elkövet: az alapok visszatekintő hozamaiból következtet a várható hozamokra. Ezt az összehasonlítás ebben az esetben nem célszerű és nem is szabad megtenni. Meg is mutatjuk, hogy miért.

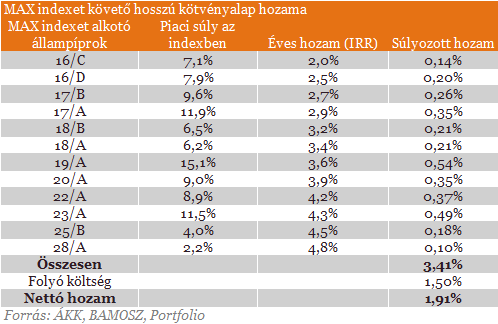

Jelenleg olyan alacsony szintre estek a hazai állampapírhozamok, hogy ha nem történik változás a hozamokban, akkor egy 100%-ban MAX indexet követő hosszú kötvényalap bruttó hozama 3,41%-ot (!) érhet el egy év alatt. Ezt a hozamot úgy kaptuk meg, hogy súlyoztuk a MAX indexet alkotó állampapírok hozamát az indexben szereplő piaci súlyukkal, az alábbiak szerint:

- a portfóliója jelentősen eltér a benchmarktól (állampapírok mellett vállalati kötvényekbe, jelzáloglevelekbe és például eurós papírokba is fektet)

- vagy ha rövid távon tovább esnek a hazai hozamok, amire kisebb esély mutatkozik, mint a hozamemelkedésre.

Ne gondoljuk, hogy itt a vége, van még más is: amennyiben a következő egy év során emelkedni kezdenek a hazai referenciahozamok (és valószínűleg fognak), akkor ez tovább csökkenti az amúgy sem rózsás 3,41%-os elméleti - változatlan hozamkörnyezet mellett elérhető - hozamot. A hosszú kötvényalap - bár vannak kivételek, de - jellemzően egy benchmarkot követő eszközosztály, ezért a teljesítményét elsősorban a referenciaindex mozgása határozza meg, így (a BAMOSZ normák és törvényi előírások alapján) az alapok kezelői csak meghatározott mértékben térhetnek el a referenciaindex súlyaitól. Az igazsághoz tartozik persze az is, hogy ettől függetlenül azért van egy kisebb mozgásterük.

Rövid kötvényalapok: itt másak a játékszabályok

A rövid kötvényalapoknál több lehetőség adódik egy magasabb hozamok melletti jobb teljesítmény eléréséhez.

- A hosszú kötvényalapok portfóliójában szereplő papírok hátralevő átlagos futamideje meghaladja a 3 évet. Számok szintjén ez azt jelenti, hogy ha emelkednek a hozamok 1%-ot, akkor a hosszú kötvényalapok minimum 3%-ot veszítenek értékükből (a módosított átlagidőnél használt képlet alapján), bármit is csinál az alapkezelő, hiszen a portfóliónak tartania kell a minimum 3 éves futamidőt.

- Ezzel szemben a rövid kötvényalapok portfóliójukban 0,5-3 éves hátralevő átlagos futamidejű papírokat tarthatnak, ami már nagyobb lehetőséget ad egy esetleges hozamemelkedés kivédésére és az aktívabb portfólió kezeléshez is.

Hogy miért? Amennyiben nőnek a hozamok, akkor a kötvényportfóliók értékének csökkenését úgy tudják kivédeni a rövid alapokat kezelők, hogy rövidebb futamidejű papírokat tartanak a portfólióban (alacsonyabb lesz a portfólió átlagideje és ezáltal a kamatlábkockázatnak való kitettség mértéke is), míg a csökkenő hozamok okozta értéknövekedést egy magasabb átlagidejű portfólióval tudják még jobban kiaknázni (tehát hosszabb futamidejű papírokat tartanak bennük). De mindennek megvan az ára. A kisebb átlagidejű portfólióval lehet, hogy nagyrészt kivédik a portfólióban a hozamnövekedés okozta értékcsökkenést, ugyanakkor azzal, hogy rövidebb futamidejű papírokat vesznek, egyúttal a hozamlehetőségeket is erőteljesen bekorlátozzák (például egy 6 hónapos diszkontkincstárjegy jelenlegi hozama 1,5% körül mozog, és akkor még nem beszéltünk a folyó költségekről).

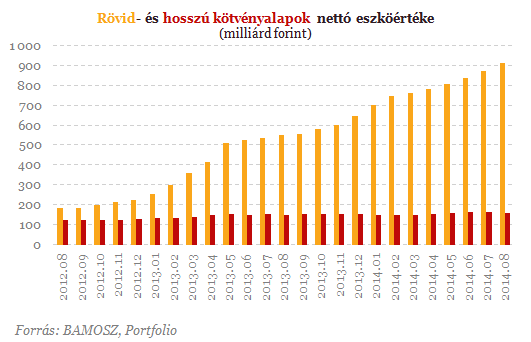

Mit láttunk eddig?Az elmúlt két éves időszakot tekintve azt láthattuk, hogy bár a hosszú kötvényalapok nettó eszközértékében nem történt lényegi változás, a rövid kötvényalapok értéke jelentősen meglódult: jó 2 év alatt 200 milliárd forintról csaknem 900 milliárd forintra nőtt az ebbe a kategóriába tartozó alapok nettó eszközértéke. Hogy mire vezethető mindez vissza? A hazai befektetők elsősorban az alacsonyabb kockázatú - a bankbetéteknek jobban megfeleltethető - befektetési lehetőségeket díjazták jobban. Éppen ez az, ami a jövőben nagy valószínűséggel változni fog. Ha emelkednek majd a hozamok, a rövid kötvényalapok sem fognak tudni jó teljesítményt felmutatni.

A kötvényalapok esetében tehát jól látható, milyen félrevezető lehet, ha a jövőbeli befektetéseinkről a visszatekintő hozamok alapján döntünk. Most nézve a kötvényalapok visszatekintő hozamai még nagyon szép teljesítményt mutatnak, de egy évvel később már biztos, hogy nem ugyanezt fogjuk látni. Összegezve azt lehet elmondani, hogy ha a piacon csökkennek a hozamok (az elmúlt időszakban éppen ezt figyelhettük meg), akkor a hosszú kötvényalapok jellemzően felülteljesítik a rövid társaikat, de ha beindul a hozamok emelkedése (a közeljövőben ez a forgatókönyv a legvalószínűbb), akkor nem várhatunk nagy csodákat a hosszú kötvényalapjainktól. Természetesen ez nem jelenti azt, hogy ne szabadna megvenni a kötvényalapok befektetési jegyeit, de körültekintően kell dönteni és - különösen a hosszú kötvényalapok esetében - fokozott figyelmet kell fordítani a makrogazdasági folyamatokra és a hazai-, valamint nemzetközi befektetői hangulat alakulására is.

Mindazoknak pedig, akik nemcsak a hazai állampapírokba fektető kötvényalapokban gondolkodnak, hanem magasabb kockázatot hordozó kötvények felé is kacsingatnak, nem kell messzire menniük. Ma már a hazai alapkezelőknél is megtalálhatóak a magasabb hozampotenciált - és ezáltal magasabb kockázatot is - rejtő kötvényalapok, mint például:

- vállalati kötvényalapok,

- globális kötvényalapok, valamint

- változó kamatozású kötvényeket vásárló alapok.

Vannak tehát alternatív lehetőségek is, amikből mindenki saját szája íze szerint válogathat. Ha pedig szeretné megtakarításaiból a maximumot kihozni, a Portfolio Profit segítségével megtalálhatja az Ön számára ideális magas hozamú befektetési formát.

Felszólító levelet küld Brüsszel Olaszországnak a bankfelvásárlást meghiúsító szabályok miatt

A péntekre tervezett felszólító levél az uniós kötelezettségszegési eljárás első lépése.

Titokban Kínának játszották át Amerika csúcstechnológiáját, lebuktak

Több millió dollárt kerestek a bizniszen.

Trump olyan ígéretet tett Ukrajnának, amire hosszú ideje ácsingózik Zelenszkij – De cserébe rendkívül fájdalmas áldozatot kér

Biztonsági garanciák a terítéken.

Préda: A generált tartalom

Hova vezet, ha minden hangot, képet és szöveget legyárthatunk a mesterséges intelligenciával?

Közeleg az MNB új vezetésének első valódi tesztje – Mit lép a jegybank?

Hamarosan tényleg éles döntést kell hozniuk.

Úgy néz ki, megjelent a teljes orosz-ukrán béketerv: itt van a 28 pont lényege

Ukrajna ezt jelen formájában szinte biztosan nem fogadja el.

Hatalmas győzelmet ünnepel Oroszország: elfoglalták Kupjanszkot, 2022 óta dúló csatát nyertek meg

Ukrajna szerint még kitart a védelem.

"Agresszív" határidőt kapott Zelenszkij a békekötésre – Megmagyarázták, mire gondolt Trump

Az ukrán elnök ezt is elfogadta.

"Kell egy pofon Európának, hogy észhez térjen"

"Az állam és a privát szféra összefonódása akkora versenyhátrány Magyarországnak, ami sehol máshol nincs, ez szuper extrém az Európai Unió más országaihoz hasonlítva." Szabó Balázs,...

Olcsó energiát akarunk? Tekintetünk a Napra vessük!

A nyári napokon a napenergia annyira olcsó, hogy egy egységnyi energia előállítása kevesebbe kerül, mint bármilyen más forrásból - derül ki egy most publikált tanulmány

HR és munkaügy: ha nincs szabályzat, az nemcsak hiányosság, hanem kockázat is!

Sok vállalatnál a HR és munkaügyi folyamatok működnek ugyan, de nincsenek mögöttük írásban rögzített szabályzatok. Pedig ezek hiánya nemcsak átláthatatlanságot, hanem komoly jogi és műk

Nem is drága a digitális nomád élet?

Valamivel több, mint egy éve két ismerősöm, Tóni és Jucus úgy döntöttek, hogy másfél évig digitális nomádkodnak. Digitális nomádság alatt azt értjük, ha valaki ugyanazt a pénzkereső t

Bordeaux, a "napelemváros"

2026-ra a város áramigényének 41%-át szeretné megújuló energiából fedezni, napelemekkel borítva középületeit, köztereit és még a kerékpárutakat is.

GINOP Plusz a ciklus végén: lesz még mire pályázni a választások után?

Sok pályázó fejében ott motoszkál a kérdés: "Ha most lemaradok, majd a választások után úgyis nyílik egy újabb nagy GINOP-csomag... igaz?"

Uptrading: válságban váltunk drágább FMCG-re?

A kis luxus paradoxona azt a jelenséget írja le, amikor válság idején bizonyos prémium termékek kereslete nem csökken, hanem növekszik. Ez különösen hangsúlyos az FMCG-szektorban, ahol a minde

Örömhír az autóvásárlás előtt állóknak: Olcsóbbak az autóhitelek, ideje a gázra lépni!

2025-ben ugyan az autóárak tovább drágulnak, ebben semmi meglepő nincsen. Viszont ami remek hír az autóhiteleseknek: a kamatok folyamatosan csökkenő pályán vannak. Mutatjuk, mik a piac legfontos

Példátlan beruházási hullám indult: ezermilliárdokat tolnak a magyar agráriumba

Most van itt a fejlesztések ideje.

Kiderült, mennyivel nőhetne valójában a rezsi, ha leválnánk az orosz gázról

A szerdai Checklistben a láthatatlan árrobbanás titkai.

Nem igazán látszik, ki vagy mi tudná megállítani a forintot

A befektetőket a magas kamatokon kívül semmi nem hatja meg.

Bikák és Medvék: Kivel jobb haverkodni a tőzsdén?

Hogyan ismerd fel, hogy épp emelkedő (bull) vagy csökkenő (bear) piacon jársz? Megtanulhatod, mikor érdemes növelni a kockázatvállalást, és mikor jobb óvatosan hátrálni.

Tőzsdei adrenalin vs. nyugodt hozam – te melyiket választod?

Tőzsdéznél, de nem tudod, merre indulj? Ismerd meg egy aktív trader és egy alapkezelő gondolkodását a Portfolio Investment Services online előadásán Vidovszky Áronnal!