Ezt ajánlják neked bankbetétek helyett? - Csak óvatosan!

Először is tisztázzuk: nekünk, befektetőknek a

- magas hozam,

- alacsony kockázat és

- könnyű hozzáférhetőség (likviditás) lenne álmaink netovábbja.

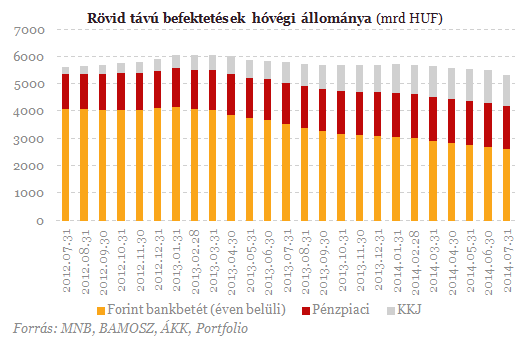

Miért lettek ilyen alacsonyak a hozamok? 2012 augusztusától a jegybank fokozatosan csökkenteni kezdte az alapkamatot, amihez a rövid távú hozam is alkalmazkodott: a bankbetétek, rövid állampapírok és az ezekbe fektető befektetési alapok hozamai elkezdtek csökkenni, és már korántsem hozták a korábban tőlük megszokott hozamokat. A hozamcsökkenés jelenségéért ugyanakkor nemcsak a jegybanki kamatvágás okolható, hanem az MNB önfinanszírozási programja is. Röviden összefoglalva:

- Augusztustól az MNB sterilizációs eszköze a kéthetes kötvény helyett a kéthetes betét lett, amely a kötvényhez képest egy kevésbé likvid eszköz az intézményi befektetőknek.

Míg a befektetési alapok korábban bármikor hozzájuttathattak a kéthetes kötvényhez, addig az új rendszer értelmében a kéthetes betét vásárlására már nem jogosultak.

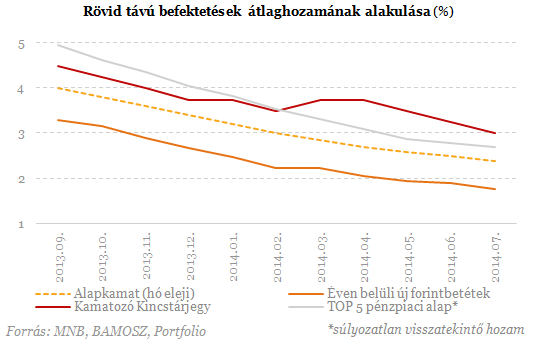

Az alapkamat csökkenésével párhuzamosan az újonnan lekötött lakossági forintbetétek és a kamatozó kincstárjegyek átlagkamata is egyre lejjebb araszolt. Az elmúlt egy évben az éven belüli bankbetétek átlagkamata 3,3%-ról 1,65%-ra, míg a kamatozó kincstárjegyek hozama 4,5%-ról 2,5%-ra esett le.

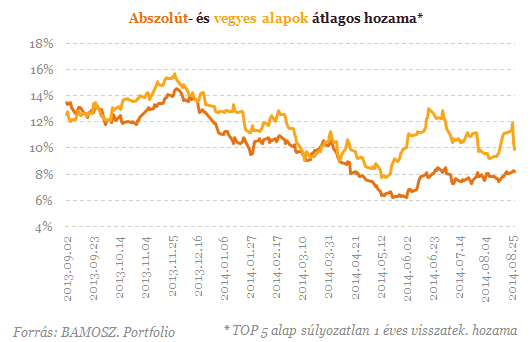

Mivel a fentiek likvid, vagyis könnyen hozzáférhető befektetésnek számítanak, ezért a befektetési alapok piacáról összehasonlításképpen kiválasztottuk a szintén likvid eszközöket tartó pénzpiaci alapokat. Megnéztük az 5 legnagyobb pénzpiaci alap átlaghozamát és azt tapasztaltuk, hogy a pénzpiaci alapok sem tudtak az alapkamatot jelentős mértékben meghaladó hozamot elérni (ne feledjük, a kép csalóka, hiszen a pénzpiaci alapoknál egy éves visszatekintő hozamokat láthatunk).

- csak visszatekintő hozamok állnak rendelkezésre, ami sosem jelent garanciát a jövőbeli teljesítményre (ez persze más alapoknál is így van),

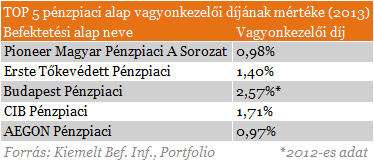

- ne feledkezzünk meg a díjakról, azokon belül is a nagyobb súllyal rendelkező vagyonkezelői díjról, ami szépen le tudja apasztani az elért hozamot (főleg a mostani hozamkörnyezetben),

- a 16%-os kamatadó és 6%-os eho megfizetése ugyanúgy vonatkozik a pénzpiaci alapokra is, igaz, sok olyan pénzpiaci alapot lehet találni, ami eho-mentes alap.

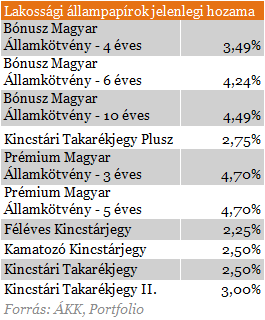

Részben lakossági állampapírokba. Azok a befektetők, akik a kisebb kockázatot továbbra sem kívánják feladni, ugyanakkor nem elégedettek a bankbetétek nyújtotta hozamlehetőséggel, az állampapírok piacáról is szemezgethetnek. Sajnos azonban itt sem nevezhető rózsásnak a helyzet. A legnagyobb hozamot a vizsgált papírok közül jelenleg a 3 és 5 éves prémium magyar államkötvény adja, de ez esetben a likviditásról kell lemondanunk. Ezzel szemben a kincstárjegyek megfelelnének a célnak, csakhogy a tőlük elvárt hozam sem sokkal haladja meg a pénzpiaci alapok hozamát.

Természetesen vannak olyan befektetők, akik hosszabb távon is nélkülözni tudják megtakarításaikat. Ezt bizonyítja a 3-6 éves futamidejű állampapírok iránt az elmúlt hónapokban megnőtt kereslet is. Kérdéses persze, hogy megelégednek-e a befektetők éves szinten 5% alatti hozammal. Ezt mindenki maga dönti el, de akik nem, azoknak van még miből válogatniuk a piacon.

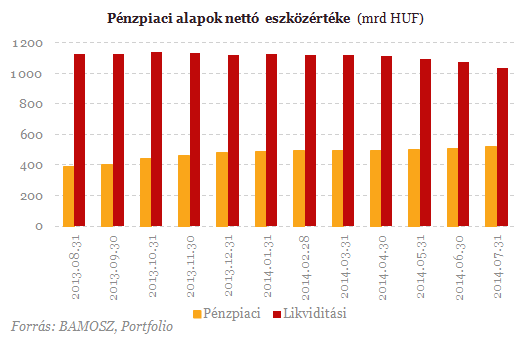

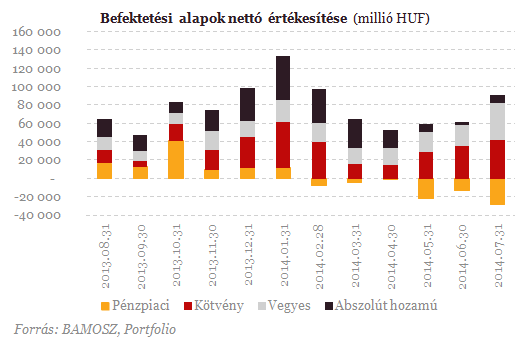

Hova áramlik akkor a pénz nagyobbik fele? A magasabb kockázatú alapokba. Míg a pénzpiaci alapoknál folyamatos tőkekivonás figyelhető meg, addig a kötvény-, részvény-, abszolút hozamú- és vegyes alapoknál fordított tendenciát láthatunk. Kimagasló pénzáradat van ezen belül is az abszolút hozamú- és vegyes alapoknál.

A vegyes alapokon belül a legnagyobb pozitív irányú tőkeváltozás a dinamikus vegyes alapoknál jelentkezett, ahol a kötvények súlya kevesebb, mint 35%. Hogy ez mit jelent? A befektetők a kockázatmentes befektetésektől egyre inkább a kockázatosabb lehetőségek felé kacsingatnak a magasabb hozamlehetőségek reményében.

Ahogyan az alábbi ábrán is láthatjuk, a pénzpiaci alapok nettó értékesítése folyamatosan csökken, míg a kötvény-, vegyes- és abszolút hozamú alapoké egyre feljebb kúszik.

A befektetők kockázattűrő képessége tehát jelentős változásokon ment keresztül az elmúlt 1-2 évben. A bankbetétek, állampapírok, de még a likvidebb befektetési alapok sem tudnak csodát tenni: az alacsonyabb kockázatért cserébe fel kell adni a magasabb hozam lehetőségét. Most úgy tűnik, hogy azoknak a befektetőknek, akik 5% feletti hozamot szeretnének elérni, a jövőben a magasabb kockázatú befektetési alapok felé kell tekinteniük. Rá kell ébrednünk, hogy álmaink netovábbja - ilyen formában legalábbis - nem létezik. Magasabb hozam - magasabb kockázat: ez a valóság.

Szeretné megtakarításaiból kihozni a maximumot? A Portfolio Profit segítségével megtalálhatja az Ön számára ideális magas hozamú befektetési formát!

Trump kezében a leállító gomb: így függ Európa az amerikai tech cégektől

Az AWS- és Azure-leállások rámutattak arra, hogy az EU-nak lépnie kell a digitális szuverenitás felé.

Hamarosan elesik Pokrovszk - Itt ér véget Ukrajna donyecki háborúja?

Mi történhet azt követően, hogy közel egy év ostrom után Oroszország kezére kerül az erődváros?

Orbán Viktor új részletet árult el az amerikai-magyar megállapodásról, jöhetnek a HIMARS-ek Magyarországra

Hazafelé nyilatkozott a miniszterelnök.

Orbán Viktor elmondta: amerikai védőpajzsot kapott a forint

Megszólalt a pénzügyi megállapodásokról.

Szankciómentesség: nemzetközi források még mindig egy évet mondanak, Orbán Viktor cáfol

Úgy tűnik, még mindig fennáll az ellentmondás.

Kudarcba fulladtak a béketárgyalások a forrongó térségben: nem teljesült az atomhatalom feltétele

Továbbra is bizonytalan a véres konfliktus jövője.

Külföldi multik kapják az állami támogatások túlnyomó részét – Mennyire éri meg ez a modell?

Grafikonokon is bemutatjuk az egyedi kormánydöntési támogatások fő kedvezményezett cégeit.

Úgy néz ki, megmenekül a nukleáris katasztrófától a kritikus helyzetben lévő ukrán atomerőmű

Fontos helyreállítás történt Európa legnagyobb atomerőművénél.

Balásy Zsolt: Több tiszteletet a vállalkozóknak, Károly!

"Ha nagy vagyont látsz, nézd meg alaposan, és fizetetlen munkát, verejtéket és vért fogsz találni" - ha a pontos szavak nem is, de e szellemiség... The post Balásy Zsolt: Több tiszteletet a v

Federal Agricultural Mortgage Corporation (AGM) - elemzés

Még az októberi Top10-es listámon szerepelt, de akkor nem néztem meg, azóta viszont rápillantottam a grafikonjára, és megtetszett. Egy gyors elemzést megér.CégismertetőA Wikipediáról másolom

Jövőre a bankunk megmondja, hogy melyik számlával tudnánk spórolni. De mennyi lehet ez a megtakarítás?

Az MNB elvárásai alapján a bankok jövő év elején (az éves díjkimutatással együtt) tájékoztatni fogják ügyfeleiket arról, hogy van-e számukra kedvezőbb számlacsomag az adott pénzintézet

Indul a Demján Sándor 1+1 Program 2. üteme

A hazai kkv-k beruházásait célzó Demján Sándor 1+1 Program új szakasza elindult. A 2. ütem kifejezetten vidéki vállalkozások eszközfejlesztéseit támogatja vissza nem térítendő forrással,

A bizalom kultúrája - miért stratégiai eszköz ma a bejelentővédelmi rendszer?

A 2023. évi XXV. törvény, közismertebb nevén a panasztörvény, a visszaélés-bejelentési rendszert a vállalati megfelelés kötelező elemévé tette. A tudatos vállalatok számára azonban

Brazília ellentmondásos zöldátmenete

Brazília zöldátmenetét számos paradoxon jellemzi. Villamosenergia-termelésének 90%-a megújuló erőforrásokból származik, ez pedig jelentős előnyt biztosít számára a jelenlegi dekarbonizác

Túlhalászat: veszélyben az óceánok

Sokáig élt az a mítosz, hogy a tengerek kimeríthetetlen forrást jelentenek, de ma már tudjuk, hogy a túlhalászattal óriási kárt okozunk ennek a sérülékeny ökoszisztém

Hárommillióért 19-et visszafizetni?

A pénzügyekhez nem értő embereket nagyon könnyű hergelni, pici csúsztatásokkal nagy érzelmeket kiváltani. Nemrég írtam egy hasonló esetről, ahol ráadásul elméletileg pénzügyileg képzett

Mikor érdemes betárazni a magyar csúcsrészvényekből? Jelentett az OTP és a Mol

Sok mindent elárulnak a negyedéves adatok.

Préda: Ellopták tőlem, ami nem is az enyém

Egy adathalász támadás áldozata meséli el élete egyik legrosszabb döntését.

Újabb autóipari válság közelít: visszatérhet a rettegett chiphiány?

Sötét felhők gyülekeznek Németország fölött.

Tőzsde kezdőknek: Hogyan ne égesd el a pénzed egy hét alatt!

A tőzsde világában a lelkesedés könnyen drága hibákhoz vezethet – előadásunk abban segít, hogy kezdőként is megértsd a legfontosabb alapelveket, felismerd a kockázatokat, és elkerüld, hogy egy hét alatt elolvadjon a megtakarításod

Divat vagy okosság? ETF-ek és a passzív befektetések világa

Fedezd fel az ETF-ek izgalmas világát, és tudd meg, miért válhatnak a befektetők kedvenceivé!