Az agyafúrt ügyfelek eszén már nehéz túljárni

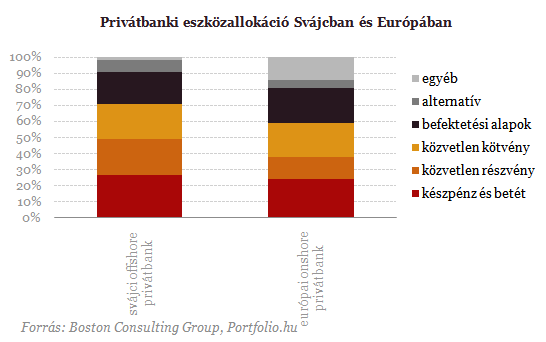

Még mindig az offshore privátbanki tevékenység jelenti a piac nagyobb részét, a fontosabb célpontok viszont gyorsan változnak. Elképzelhető, hogy egyszerűen a szabályozói környezet változtatja meg a tőkeáramlás irányát, azonban elképzelhető az offshore célpontok közötti pozícióváltás, vagy éppen a nagyobb költekezési kedv is. Európában Svájc, Írország, Luxemburg számít ilyen fontos célpontnak, ahova az európai befektetők szívesen viszik a pénzüket függetlenül a nemzetiségüktől. Az Észak-Amerikaiak körében inkább a Karib-térség vagy Panama a fontos célpont.

Észak-Amerikában vagy Európában például - kisebb részben - azért van igény az offshore vagyonkezelés iránt, hiszen adózás szempontjából egyes országok kedvezőbb feltételeket teremtenek, mint mások. Az offshore ügyfelek többségénél viszont nem feltétlenül az adózási szempontok számítanak, hanem a biztonság és a stabilitás, ami sok esetben azért következik be, mert a hazai politikai, szabályozói vagy pénzügyi környezet nem megfelelő. Sok esetben ezen felül még éppen a vagyonkezelés diszkréciója az, ami a vagyonmozgást meghatározza.

Az elmúlt néhány év szabályozói szigorításai miatt azonban borús az ég az offshore vagyonkezelés felett, viszont nem csak ez az egy szempont az, ami befolyásolhatja a szektor jövőjét. Sok esetben éppen az készteti az embereket arra, hogy hazautalják a külföldi pénzeiket, mert a hazai vagyonkezelők versenyképes befektetési termékeket és kedvező adózási lehetőségeket biztosítanak. Ezt meghaladóan sok befektetőnek azért ingott meg a bizalma az offshore vagyonkezelőkben, mivel a válság alatt komoly veszteséget szenvedtek el, miközben nagyon komoly vagyonkezelési költségeket vontak le tőlük.

A BCG előrejelzése szerint két fontos változás következik be az offshore vagyonkezelési iparágban. Egyrészt a szabályozói szigorítások miatt meg fog változni az offshore vagyonkezelés iránti kereslet, hiszen a származási ország az esetek felében Nyugat-Európára és Amerikára tehető. Másrészt sokkal erősebb versenyre lehet számítani az iparágban, mint korábban azt lehetett sejteni. A szolgáltatóknak, hogy fenntartsák vagy éppen növeljék a piaci részesedésüket, a kiszolgálás minőségére és annak legfőbb sajátosságaira kell fókuszálniuk. Ennek köszönhetően a szektorban az egyes országok a specializáció magasabb fokára tudnak eljutni, az országok közötti elkülönülés még nagyobb lesz, ami kihat majd a tőkeáramlásra is. A BCG szerint a győztes stratégiához egyrészt szükség van arra, hogy a vagyonkezelők egy egészséges egyensúlyt találjanak a fejlett és feltörekvő piacok között, másrészt olyan - régiós szakértelemmel rendelkező - ügyfélkapcsolati hálóra van szükség, ami az ügyféligényeket a legjobban ki tudja szolgálni.

Megújulóban a vagyonkezelési iparág

Igaz, már második éve tud növekedni a globális vagyonkezelt vagyon, azonban piaci szereplők nem ülhetnek nyugodtan a babérjaikon, hiszen a nyomás még mindig ott van a nyakukon. Ez leginkább Európában és Ázsiában látható, ahol egyre nagyobb népszerűségnek örvendenek az alacsony nyereséggel eladható termékek (például ETF-ek), az ügyfelek egyre tudatosabbak a felszámított díjak és költségek esetében, amelyek nincsenek egyértelmű kapcsolatban a szolgáltatással vagy a teljesítménnyel, míg a szigorúbb szabályozás átláthatóságra és közzétételi kötelezettségre ösztönzi a szereplőket.

Hagyományosan az árazás lenne az az út, amin keresztül enyhíteni lehetne a vagyonkezelőkre nehezedő nyomáson, azonban jelenleg a BCG szerint sokkal inkább hátrányt jelent ez az opció, mint segítséget. Az árazás sok esetben túlságosan bonyolult az ügyfelek számára, miközben az árazási modellek még mindig relatíve kevéssé szofisztikáltak és gyakran nincsenek összhangban a vagyonkezelők üzleti modelljével. Ezt meghaladóan gyakran előfordul, hogy az értékesítési csatornákban egyes ügyfeleknek engedményeket tesznek.

Az árazás kérdése azért került elő a válság után sokkal erősebben, mivel amikor jól hoztak a befektetések, akkor nem volt érdekes, hogy egy termék mennyibe kerül. A válságot követően viszont az ügyfelek rádöbbentek, hogy nagyon is fontos tényező egy termékhez rendelt díj vagy költség. Sokan korábban egyszerűen elfogadták, hogy azért kell relatíve sokat fizetniük, mivel egyfajta státuszt vagy exkluzivitást jelent a termékhez, vagy szolgáltatáshoz való hozzáférés. A vagyonkezelőknek viszont most nehezebb a helyzetük, az ügyfelek költségérzékenysége ugyanis fokozatosan emelkedik. A BCG szerint korábban az a stratégia járta, hogy a vagyonkezelők az ügyfeleket két részre kell választották, a kevésbé költségérzékeny ügyfeleknek eladták a drága termékeket, amely segítségével a vagyonkezelők az alacsony marzsú termékeket szét tudták osztani a költségérzékeny ügyfelek között, miközben agresszív engedményt adtak új ügyfelek szerzéséért.

Viszont már nem lehet ezt a stratégiát folytatni, hiszen a válság megváltoztatta a piacot. Egyre több olyan üzleti modell kerül bevezetésre, ami az értékesítést egyszerűsíti, például az online értékesítési csatornák egyszerűek, átláthatók és összehasonlíthatók, ami a piacon a marzsokat csökkenti. Az ügyfelek többsége még mindig alacsony díjú termékeket vásárol és tart a portfóliójában, sok esetben az ügyfelek megelégednek a passzív vagyonkezeléssel, amin nem lehet akkora bevételt realizálni. Szabályozói oldalon is vannak kihívások, például Európában a MIFID direktíva a fogyasztók védelme érdekében korlátok közé szorítja a vagyonkezelők és a forgalmazók díjmegosztási képességeit. Fokozatosan nő azoknak az ügyfeleknek a száma a portfólióban, akik mindenképpen meg akarják érteni az általuk vásárolt termék költségoldalát, és hajlandók megkérdőjelezni a szolgáltató technikáját. Ezzel összhangban a befektetők költségérzékenyebbé váltak a válság miatt, ami ahhoz vezet, hogy már nem lehet eljátszani a keresztfinanszírozást az ügyfelek között, ami korábban olyan jól működött.

Az árazásban találhatják a megoldást

A BCG elemzői szerint alapvetően négy fő módon lehet javítani a vagyonkezelési iparág jövedelmezőségén, a megoldásokat pedig az árazásnál kell keresni. Az első, és legfontosabb, hogy az iparágból ki kell vezetni a keresztfinanszírozást, tehát egy adott szolgáltatónál minden ügyfélszegmens esetében a nyereségességre kell törekedni. Mindez azt jelenti, hogy a szolgáltatásokat (amihez kapcsolódnak a költségek és díjak is) úgy kell meghatározni, hogy azok arányosságban legyenek az adott ügyfélszegmens bevétel-termelő képességével.

Ennek megfelelően szükség van arra a vagyonkezelőknél, hogy a magasabb és alacsonyabb költségű termékek között az elválasztás egészen világos legyen, a befektetőknek világosan kell látniuk, hogy a fizetési képességeiknek megfelelő szolgáltatásra lesznek jogosultak. Aki többet hajlandó fizetni, annak jóval nagyobb lehetőségek állnak rendelkezésére.

A vagyonkezelőknek nyitniuk kell az ügyfelek felé, és meg kell hallgatniuk őket. Sokan korábban azért vonakodtak ettől, mivel több kárát láttak, mint előnyét. A piac viszont megváltozott, az ügyfelek elvárják, hogy meghallgassák őket, tudni akarják, hogy egy szolgáltatás vagy termék pontosan mit takar és hogy ennek milyen költségvonzata van. Két meghatározó tényező látható a piacon, egyrészt az ügyfelek költségérzékenysége nőtt, másrészt az árazás egyre inkább átláthatóvá válik.

Végül, de nem utolsó sorban a vagyonkezelőknek meg kell tartaniuk a személyes árképzés gyakorlatát, még akkor is, ha az ügyfélszegmensekben szükség van a profitábilitás megteremtésére. A szolgáltatóknak fel kell mérniük, hogy mi az az árazási sáv, amin belül mozoghatnak. Az alsó értelemszerűen azt a határt jelenti, ahol még éppen elfogadható a marzs, míg a felső sáv azt a szintet jeleníti meg, ami még éppen felszámítható, anélkül, hogy az ügyfelek elvándorlásától tartani kellene. A tanácsadóknak bizonyos szabadságra szükség van az árképzésnél, egyes ügyfelek esetében akár kedvezményeket is lehet tenni, ha a helyzet úgy kívánja.

A jelen írás nem minősül befektetési tanácsadásnak vagy befektetési ajánlásnak. Részletes jogi információ

Találd meg a neked való befektetési alapot!

Legnagyobb kritikusaira is rácáfol Európa

A felszín alatt sokasodnak a meglepő jelek.

Kritikus a helyzet Vietnamban: áradások és földcsuszamlások, egyre több a halott

Napok óta tartó heves esőzések.

Volt idő, amikor a családi pótlék valódi támogatást jelentett

Bevezetésekor még jelentős segítséget nyújtott a szegényebb és a gazdagabb családoknak is.

A méret nem szakmai akadály – Ideje az agrártech teljes tárházát bevetni, mert a mód meglenne rá

Magas színvonalú képzéssel, tudáshasznosítással lehet előre menekülni.

"Kell egy pofon Európának, hogy észhez térjen"

"Az állam és a privát szféra összefonódása akkora versenyhátrány Magyarországnak, ami sehol máshol nincs, ez szuper extrém az Európai Unió más országaihoz hasonlítva." Szabó Balázs,...

Megjelent a tervezet: meghosszabbítják a kamatstopot a diákhiteleknél

A tervezet alapján a szabad felhasználású Diákhitel1 esetében a kormány meghosszabbítja félévvel a kamatstopot, az érintett kölcsönök kamata 2026. január 1-től 2026. június 30-ig érvényb

Olcsó energiát akarunk? Tekintetünk a Napra vessük!

A nyári napokon a napenergia annyira olcsó, hogy egy egységnyi energia előállítása kevesebbe kerül, mint bármilyen más forrásból - derül ki egy most publikált tanulmány

Nem is drága a digitális nomád élet?

Valamivel több, mint egy éve két ismerősöm, Tóni és Jucus úgy döntöttek, hogy másfél évig digitális nomádkodnak. Digitális nomádság alatt azt értjük, ha valaki ugyanazt a pénzkereső t

Az EU Bíróság ítélete a minimálbér irányelvről: korrekció vagy megerősítés?

Az Európai Unió Bírósága 2025. november 11-én hozott ítéletével pont került a Dán Királyság által megtámadott, a megfelelő minimálbérek biztosításáról szóló (EU) 2022/2041 irányelv

Bordeaux, a "napelemváros"

2026-ra a város áramigényének 41%-át szeretné megújuló energiából fedezni, napelemekkel borítva középületeit, köztereit és még a kerékpárutakat is.

GINOP Plusz a ciklus végén: lesz még mire pályázni a választások után?

Sok pályázó fejében ott motoszkál a kérdés: "Ha most lemaradok, majd a választások után úgyis nyílik egy újabb nagy GINOP-csomag... igaz?"

Uptrading: válságban váltunk drágább FMCG-re?

A kis luxus paradoxona azt a jelenséget írja le, amikor válság idején bizonyos prémium termékek kereslete nem csökken, hanem növekszik. Ez különösen hangsúlyos az FMCG-szektorban, ahol a minde

Kiderült, mire készülnek a magyarok a pénzükkel – Megszólalt az Erste vezérigazgató-helyettese

Cselovszki Róberttel beszélgettünk.

Példátlan beruházási hullám indult: ezermilliárdokat tolnak a magyar agráriumba

Most van itt a fejlesztések ideje.

Kiderült, mennyivel nőhetne valójában a rezsi, ha leválnánk az orosz gázról

A szerdai Checklistben a láthatatlan árrobbanás titkai.

Bikák és Medvék: Kivel jobb haverkodni a tőzsdén?

Hogyan ismerd fel, hogy épp emelkedő (bull) vagy csökkenő (bear) piacon jársz? Megtanulhatod, mikor érdemes növelni a kockázatvállalást, és mikor jobb óvatosan hátrálni.

Tőzsdei adrenalin vs. nyugodt hozam – te melyiket választod?

Tőzsdéznél, de nem tudod, merre indulj? Ismerd meg egy aktív trader és egy alapkezelő gondolkodását a Portfolio Investment Services online előadásán Vidovszky Áronnal!