Így fest a magyar bankszektor a végtörlesztés után

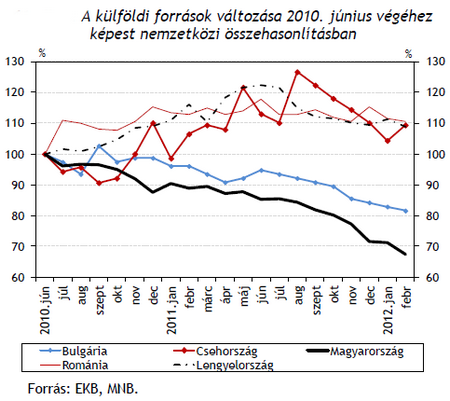

Nagy Márton: A hazai bankrendszerből a 2010. évi 1700 milliárdos kivonást követően 2011-ben összességében 1800 milliárd forintnyi külföldiforrás-kiáramlás történt. Ez összesen 3500 milliárd forint, vagyis több mint 12 milliárd euro, ami másfél év alatt az állományban közel 30 százalékos csökkenést jelent. A forráskivonás erőltetett jellegére utal, hogy egyrészről annak dinamikája régiós összehasonlításban kiugró, másrészről a devizaswap-állomány felépülésével jár együtt. A leánybankok külföldi forrásaikat sok esetben úgy csökkentik, hogy nem várják meg a devizaeszközök lejáratát, hanem a meglévő forintlikviditásukat felhasználva devizaswap-ügyleteken keresztül szerzik meg a visszafizetéshez szükséges devizalikviditást. A negatív folyamatok mögött két fő tényező áll: az eurozóna bankrendszerének gyors mérlegzsugorodására és a hazai bankrendszer régión belüli gyenge verseny- illetve forrásvonzó képessége. A külföldi források kiáramlása önmagában természetes folyamat, ugyanakkor üteme túlzott, amit lassítani szükséges. Ebben segíthet az EU/IMF megállapodás és ehhez kapcsolódóan az anyabanki kitettségekre vonatkozó lehetséges kötelezettségvállalás, továbbá a hazai bankrendszer jövedelemtermelő képességének helyreállása.

N. M.: Maguk az anyabankok is érdekeltek abban, hogy a leánybankok stabilitását fenntartsák, erősítsék; mindez szükséges a folyamatos működéshez. Ugyanakkor ez nem jelenti azt, hogy hitelezni is akarnak: jelenleg nem támogatják a hazai gazdaság növekedését. A hitelezéshez nemcsak tőke, hanem forrás is kell. Az anyabankok is összehúzzák a nadrágszíjat és a bankcsoport számára rendelkezésre álló szűkülő likviditásból a hazai leánybankok egyre kisebb részt tudnak kihasítani maguknak. Ugyanakkor ebben a versenyben újra megerősödhetünk. Az EU/IMF megállapodás szükséges, de nem elégséges feltétele annak, hogy a hazai bankrendszer forrásvonzó képessége helyreálljon. Mindehhez az is kell, hogy hazai bankrendszer jövedelemtermelő-képessége középtávon javuljon, ami a regionális forrásallokáció szempontjából fontos. Ha van megállapodás, ha nő a befektetői bizalom, akkor az anyabankok sem ellenérdekeltek a források itt-tartásában.

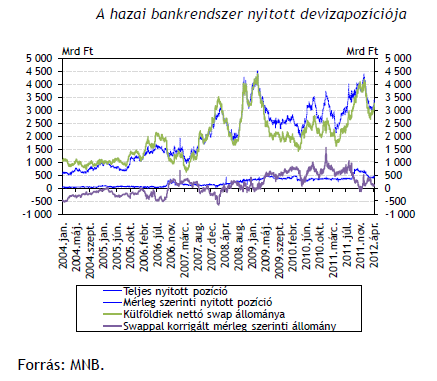

N. M.: A Lehman csődjét követően 2008 végén nyilvánvalóvá vált, hogy a devizaswappiac könnyen kiszáradhat és a bankok mérlegében jelentős likviditási feszültségeket okozhat. Ennek ellenére az üzleti modell nem változott meg, a devizafinanszírozás biztosításában 2008 óta továbbra is domináns a devizaswapok használata. Erre utal, hogy a bankok swapállománya 2012 elejére újra történelmi csúcsra emelkedett. Úgy tűnik, hogy a bankok nem vonták le megfelelő tanulságot. A kockázatok abból származnak, hogy a devizaswap megújítási kényszerén, illetve a letéti követelmény ("margin call") kötelezettségén keresztül a bankok érzékennyé válnak az árfolyam-ingadozásra, ami csökkenő likviditást eredményezhet. Másrészt a swappiacra történő erőteljesebb támaszkodás a lejárati megfelelést is ronthatja, mivel a hazai gyakorlatban a swapügyletek átlagos lejárata rövidebb, mint a közvetlen külföldi forrásoké. A swappiacok zavara esetén nőhet a ráutaltság az MNB-re, ami a devizatartalékok csökkenéséhez vezethet. Mindezen kockázatok mérséklése érdekében megfontolandó egy olyan szabályozás bevezetése, amely képes meggátolni a devizaswap-állomány gyors és nagymértékű felépülését.

Lecsapott a rettegett ukrán Flamingo kistestvére, videón az orosz légvédelem tehetetlensége

Több célpont is megsemmisült.

Megszólalt a Kreml képviselője: Ukrajna fennmaradása elfogadhatatlan

Az egész országot akarják.

Egyre nagyobb bajban Oroszország: már a katonák sem kapják meg a kifizetéseiket

Több helyen felfüggesztették az utalásokat.

Újabb tárgyalási forduló következik Ukrajnával, nyilatkozott az amerikai külügyminiszter

Még ma este kiderülhet, mit tudott kiharcolni magának Kijev.

Friss felvételeken az európai háborús készülődés: már épülnek az első erődítmények Kalinyingrádnál

Sok mindent nem állítanának meg.

Jelentett a hírszerzés: Ukrajna egyik legnagyobb katasztrófájáért felelős tábornokot küldtek Donald Trump csapatai ellenében

Ő készítheti fel a védelmet az Amerika által fenyegetett országban.

Állítja Oroszország: megsemmisítettek egy egész ukrán dandárt

Szinte semmi nem maradt a 4000 főt számláló egységből

A végsőkig folytatná a háborút Oroszország – Egyetlen friss felvétel megmutatja, ez mennyire nehéz lesz

Újabb katonai lerakat vált szellemjárta hellyé.

"Kell egy pofon Európának, hogy észhez térjen"

"Az állam és a privát szféra összefonódása akkora versenyhátrány Magyarországnak, ami sehol máshol nincs, ez szuper extrém az Európai Unió más országaihoz hasonlítva." Szabó Balázs,...

Franklin Resources Inc. - kereskedés

Júniusban néztem rá legutóbb, akkor 18%-os pluszban voltam, ez mostanra 7%-ra olvadt. De szerintem nincsen semmi baj, ez csak egy korrekció, és nemsokára megint emelkedni fog.Hetes:Pont ugyanúgy l

Megjelent a tervezet: meghosszabbítják a kamatstopot a diákhiteleknél

A tervezet alapján a szabad felhasználású Diákhitel1 esetében a kormány meghosszabbítja félévvel a kamatstopot, az érintett kölcsönök kamata 2026. január 1-től 2026. június 30-ig érvényb

Olcsó energiát akarunk? Tekintetünk a Napra vessük!

A nyári napokon a napenergia annyira olcsó, hogy egy egységnyi energia előállítása kevesebbe kerül, mint bármilyen más forrásból - derül ki egy most publikált tanulmány

Nem is drága a digitális nomád élet?

Valamivel több, mint egy éve két ismerősöm, Tóni és Jucus úgy döntöttek, hogy másfél évig digitális nomádkodnak. Digitális nomádság alatt azt értjük, ha valaki ugyanazt a pénzkereső t

Az EU Bíróság ítélete a minimálbér irányelvről: korrekció vagy megerősítés?

Az Európai Unió Bírósága 2025. november 11-én hozott ítéletével pont került a Dán Királyság által megtámadott, a megfelelő minimálbérek biztosításáról szóló (EU) 2022/2041 irányelv

Bordeaux, a "napelemváros"

2026-ra a város áramigényének 41%-át szeretné megújuló energiából fedezni, napelemekkel borítva középületeit, köztereit és még a kerékpárutakat is.

GINOP Plusz a ciklus végén: lesz még mire pályázni a választások után?

Sok pályázó fejében ott motoszkál a kérdés: "Ha most lemaradok, majd a választások után úgyis nyílik egy újabb nagy GINOP-csomag... igaz?"

Bikák és Medvék: Kivel jobb haverkodni a tőzsdén?

Hogyan ismerd fel, hogy épp emelkedő (bull) vagy csökkenő (bear) piacon jársz? Megtanulhatod, mikor érdemes növelni a kockázatvállalást, és mikor jobb óvatosan hátrálni.

Tőzsdei adrenalin vs. nyugodt hozam – te melyiket választod?

Tőzsdéznél, de nem tudod, merre indulj? Ismerd meg egy aktív trader és egy alapkezelő gondolkodását a Portfolio Investment Services online előadásán Vidovszky Áronnal!

Kiderült, mire készülnek a magyarok a pénzükkel – Megszólalt az Erste vezérigazgató-helyettese

Cselovszki Róberttel beszélgettünk.

Példátlan beruházási hullám indult: ezermilliárdokat tolnak a magyar agráriumba

Most van itt a fejlesztések ideje.

Kiderült, mennyivel nőhetne valójában a rezsi, ha leválnánk az orosz gázról

A szerdai Checklistben a láthatatlan árrobbanás titkai.