Lecsengett a pánik - Több pénzt kezelnek a gazdagok bankárai

Tovább emelkedő privátbanki limitek

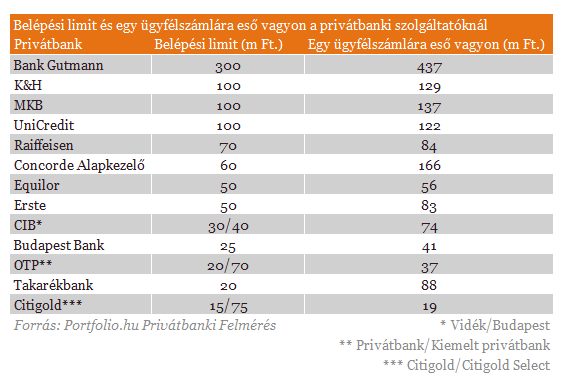

A nemzetközi elemzésekben jellemzően privátbanki belépési limitként az 1 millió dolláros határ az elfogadott, azonban a szektor evolúcióját figyelembe véve a hazai szereplők ilyen magas limitet nem tudnak alkalmazni. Ellenben az elmúlt évekre a folyamatos limitemelés volt a jellemző, ma már azt mondhatjuk, hogy a privátbanki szolgáltatást nyújtó iparági szereplők legalább 50 millió forintos limitet húznak meg, ami 220 ezer dolláros limitnek felel meg.

Az utóbbi félévben több privátbank is észrevetette magát limitemeléssel, a legnagyobbak közül a Friedrich Wilhelm Raiffeisen és az MKB is emelt, előbbi 50 millió forintról 70 millió forintra, míg utóbbi 50 millió forintról 100 millió forintra. A két bank között közös, hogy mind a ketten átálltak a családi számlavezetésre, vagyis ha a szolgáltatónál egy család több tagja (férj, feleség, gyerek) is vezet számlát, akkor azt összevontan tekintik egy számlának. Mint azt Katona Ildikótól, az MKB Private Banking igazgatójától megtudtuk, a családtagok számára már korábban is hasonló vagyonkezelési szolgáltatások voltak elérhetők, most viszont úgy döntöttek, hogy ezeket egy számlává alakítják, és a belépési limitet is összevonják. Azt viszont még nem döntötték el, hogy a hivatalos publikációkban mit tüntessenek fel, a különböző ügyfélszámlákat vagy a családi számlákat.

Természetesen az adott bank stratégiájától is függ, milyen szegmentációt alakít ki, a háromszintű ügyfélszolgáltatást miként alakítja ki. Mint a felmérésünkből is kiderül, a 13 privátbanki szolgáltató nagyon eltérő limitekkel dolgozik, ami nyilvánvalóan kihat egyéb statisztikákra is, így például az ügyfélszámlák számára és a kezelt vagyonra. Jól mutatja ezt, hogy amikor 2010 elején az UniCredit 30 millió forintról 100 millió forintra emelte a belépési limitjét, az ügyfélszám harmadára, a kezelt vagyon közel felére esett vissza. Természetes a jelenség, hiszen Magyarországon korlátozott azoknak a családoknak a száma, amelyek legalább 100 millió forinttal likvid vagyonnal rendelkeznek.

Megállíthatatlanul emelkednek az ügyfélszámlák is

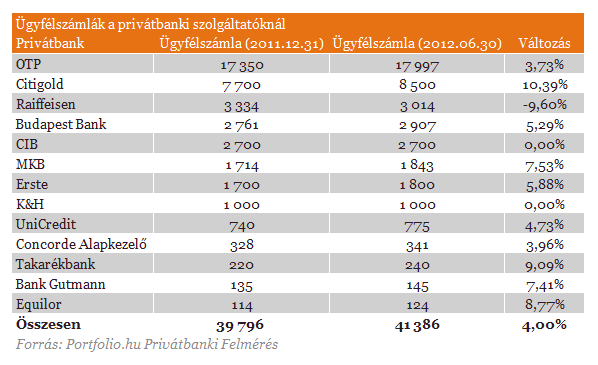

Közismert tény a privátbanki szektorban, hogy korlátozott azoknak a családoknak a száma, amelyek privátbanki szolgáltatást igénybe vehetnek, rendre fel is merül a kérdés, van-e még a szektor evolúcióját ismerve növekedési lehetőség. A privátbankoktól kapott adatok szerint egyértelműen van, amennyiben a BNP Paribas hazai Wealth Management üzletágát a felvásárlás miatt nem számítjuk, a szektor ügyfélszámláinak száma 4 százalékkal 41 ezer fölé emelkedett. A tényleges ügyfélszám ennél jóval kisebb, hiszen mint említettük, egy ügyfélnek jellemzően 2-3 számlája is van különböző szolgáltatóknál.

Közelebről megnézve az egyes privátbankokat, hasonló folyamatokról számolhatunk be. A CIB, a K&H és a Raiffeisen kivételével mindenhol növekedésről adtak számot, utóbbi szolgáltató esetén azért esett közel 10 százalékkal az ügyfélszámlák száma, mert a belépési limitet megemelték és nem mindenki tudta megtartani a privátbanki státuszát. Nagyobb növekedésről azok a szolgáltatók tudtak beszámolni, amelyek vagy alacsonyabb belépési limitet határoztak meg, vagy az üzletáguk mérete a piaci átlagtól elmarad.

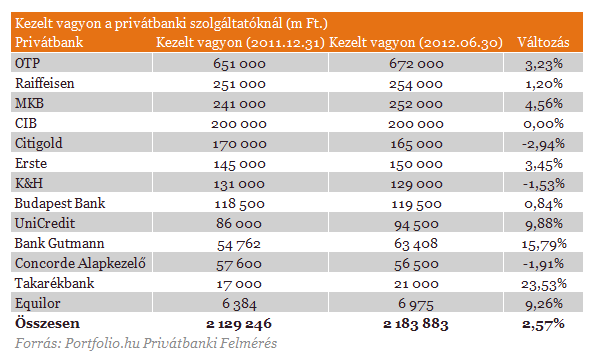

Változóban az élboly

A privátbankoktól kapott adatok alapján tovább tudott emelkedni szektorszinten a kezelt vagyon, a szolgáltatók 2184 milliárd forintot kezeltek 2012 első félévének végén, ami 2,6 százalékkal magasabb az év végi értéknél. A statisztikákban nincs benne a BNP Paribas, mivel a magyarországi Wealth Management üzletágat az Erstének eladták, ezért nem közöltek adatot. Piaci információk szerint a tavaly év végén publikált 73 milliárd forintos kezelt vagyon 50 milliárd forintra fogyatkozott, tisztán azonban csak akkor fogunk látni, ha az Erste felvásárlása véglegesen lezárul. A jelenlegi sorrend emiatt még nem változott meg, azonban az Erste a 2012 végi statisztikákban már a TOP4-ben szerepelhet.

Az ügyfélszámlák száma gyorsabban növekedett, mint a kezelt vagyon, vagyis az átlagos ügyfélszámla vagyonnak csökkennie kellett. A magas kamatszintnek, illetve a mérethatékony működésnek köszönhetően ma már átlagos körülmények között könnyű a kezelt vagyont növelni, hiszen már önmagában a meglévő befektetések hozamai növelik az állományt. Az elmúlt félévben azonban több olyan egyedi tényező is volt, amely miatt visszafogott növekedést láthattunk a szektorban.

Nem feledkezhetünk meg a 2011 decemberére és 2012 januárjára tehető tőkekivonási turbulenciáról, amely becslések szerint 60-100 milliárd forintos csökkenést okozott a szektorban. Természetesen a csökkenés szétterítődött a szektorban, viszont a 2011-es végi adatokban még nem láthattuk a teljes hatást, hiszen egy jelentősebb része átcsúszott 2012 első félévére. A hatásokat azért sem volt egyszerű megállapítani, mert a forint jelentősen gyengült a főbb devizákkal szemben, az átértékelődés pedig megdobta a deviza kitettség forintban számolt értékét 2011 második felére.

Kétségtelenül találtunk példát olyan privátbankra is, amely az ügyfélszámlák növekedésénél is nagyobb vagyonnövekedést tudott elérni, ide tartozik az UniCredit, a Bank Gutmann, a Takarékbank és az Equilor is. Több tényező is indokolja a jó teljesítményért, így például a magas hozamot hozó eszközök (forintos betétek, és hosszú államkötvények) felülsúlyozása, jó negyedéves részvénypiaci teljesítmény, vagy éppenséggel az átlagnál nagyobb vagyonnal rendelkező ügyfelek akvizíciója. A Bank Gutmann esetében például éppen utóbbi tényező lehetett az irányadó a 16 százalékos vagyondinamika mögött.

Kerozinhiány: tovább tartanak a korlátozások a budapesti repülőtéren

A tervezetthez képest egy hetes a csúszás.

Egy kis sötétség is elég volt Spanyolországban a 180 fokos fordulathoz

Fontos határidő mehet a kukába.

Lépett a bíróság, Trump falba ütközött

Egyre különösebb helyzeteket szül a kormányzati leállás.

Tanulj meg okosan befektetni – hamarosan indul a Sikeres befektető online tanfolyam

Élő online tanfolyam a Portfolio Investment Services szervezésében

Lukasenka: ha kell, csapást mérünk

Decemberben hadrendbe állítják az orosz gyártású Oresnyik rakétarendszert.

NIS2 élesben: indul a szankcionálás

A NIS2 már nem jövőbeli kihívás, hanem jelen idejű megfelelési kötelezettség. Az SZTFH szeptemberi bejelentésével élesbe fordult a kiberbiztonsági auditok ellenőrzése: a határidők elmulasz

Top10 upgrade

A roic.ai pár hónapja kijött egy API fejlesztéssel (v2), kipróbáltam, mert az AAPL ticker minden adatához hozzá lehet férni az API-n keresztül, hogy tesztelhessük a dolgot, és előfizettem rá.

A tudás gazdasága: Joel Mokyr és a fenntartható növekedés Nobelje

A közgazdsági Nobel-díjban eddig már 99 ember részesült, mégis közülük nagyon kevesen foglalkoztak kifejezetten gazdaságtörténettel. 2025-től már Joel Mokyr is a ritka kivételek közé tart

Kamu MI videók a politika szolgálatában: mit lehet tenni a visszaélések ellen?

A mesterséges intelligencia nyújtotta lehetőségek visszaélésszerű alkalmazására régóta figyelmeztetnek, mostanra azonban saját bőrünkön tapasztalhatjuk ezt. Egymás után, szinte naponta jel

AI-buborék Kaposváron (HOLD After Hours)

Szavazz a HOLD-ra! Most először a Portfolio is díjazza a magyar vagyonkezelési, alapkezelői és privátbanki piac legjobbjait — és a Te szavazatod is számít! Add... The post AI-buborék Kaposvár

Repülés, kutyatartás, húsfogyasztás: valóban tisztában vagyunk a karbonlábnyomukkal?

A fogyasztók nagyobb jelentőséget tulajdonítanak az energiatakarékos izzóknak és háztartási gépeknek, mint amennyire az valóban hozzájárul a klímavédelemhez - derül ki

Megéri a meghívókódok használata?

Elég sok cég kínál különböző ösztönzőket, amik általában az első lökést adják meg a fogyasztónak. Ez segít legyőzni a kezdeti ellenállást, ráadásul az emberek elkötelezettebbé vá

November 15-én lépnek hatályba az Otthon Start hitel módosításai

Az első lakásszerzőkre vonatkozó elvárásokat és a TB jogviszonyhoz kapcsolódó feltételeket is módosítja a kormány. Az igénylők alapvetően jól járnak a változásokat követően. Az éjsza

Kisokos a befektetés alapjairól, tippek, trükkök a tőzsdézéshez

Előadásunkat friss tőzsdézőknek ajánljuk, összeszedünk, minden fontos információt arról, hogy hogyan működik a tőzsde, mik a tőzsde alapjai, hogyan válaszd ki a számodra legjobb befektetési formát.

Tőzsde kezdőknek: Hogyan ne égesd el a pénzed egy hét alatt!

A tőzsde világában a lelkesedés könnyen drága hibákhoz vezethet – előadásunk abban segít, hogy kezdőként is megértsd a legfontosabb alapelveket, felismerd a kockázatokat, és elkerüld, hogy egy hét alatt elolvadjon a megtakarításod

Három forgatókönyv létezik: az egyik Ukrajna támogatásának felfüggesztése

Mi lesz a lefoglalt orosz vagyonnal?

Slágergyanús év végi ajándék a céges karácsonyfa alá

Renenszánszát éli a csekély értékű ajándékutalvány.

Döntött a kormány: jöhet a lakáshitel, amit törleszteni sem kell

A Portfolio Checklistben az 1 millió forintos Otthontámogatás részleteivel is foglalkozunk.