Magasabb hozamot szeretnél? - Vigyázz, sokba fájhat!

Kissé nőttek az alapok költségei 2013-ban

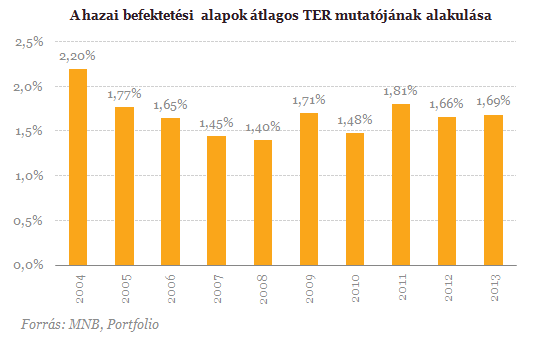

A 2012-es év átlagos költségterheléséhez képest 2013-ban kissé nőtt az alapok költségterhelését mutató átlagos TER-mutató értéke. Az MNB 549 alap költségeire vonatkozó adatait tette közzé, ami alapján 2013-ban az átlagos TER értéke 1,69% volt az egy évvel korábban mért 1,66%-hoz képest (igaz, akkor 539 alap szerepelt a statisztikában).

Mit mutat a teljes költséghányados (TER)? Hogy összességében mekkora költséggel is működik egy alap, azt a teljes költséghányados, vagyis a TER (Total Expense Ratio) mutatja meg, amely az alap összes korrigált költségének és a súlyozott átlagos nettó eszközértékének hányadosából adódik. Ennek segítségével összehasonlíthatjuk az egyes alapok költségszintjét. A korrigálás ez esetben annyit jelent, hogy az összes költségből kivonják az értékpapír tranzakciók díját, a bankköltségeket, a teljesítményarányos sikerdíjat, illetve az ingatlanalapok bizonyos költségeit, tehát mindazokat a költségeket, amelyek az értékpapírok kereskedésével függnek össze. Ezen költségek ugyanis időben rendkívül nagy változékonyságot, szóródást mutathatnak, ugyanakkor kimaradásuk a kategóriákon belüli összehasonlítást segíti, a kategóriák közti összehasonlíthatóságot viszont torzítja.

Az 1,69%-os érték ez esetben azt jelenti, hogy átlagosan ekkora részt kell feladnunk befektetőként azért, hogy "hozzáértő kezekre" bízzuk a megtakarításainkat, tehát ennyit kellett levonni a befektetésen elért hozamból.

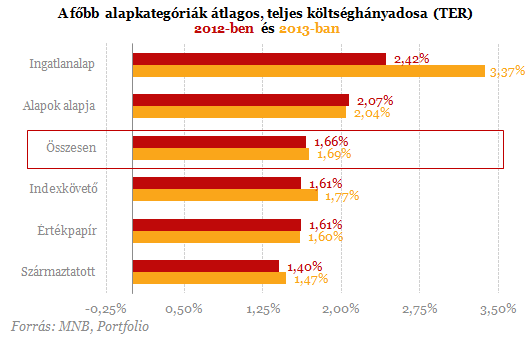

A főbb alkategóriákban is történtek változások a TER alakulásában a 2012-es adatokhoz képest. A legnagyobb mértékű költségnövekedés 2013-ban az ingatlanalapoknál volt, a 2012. évi átlagos 2,42%-hoz viszonyítva 2013-ban 3,37%-os értéket mértek. Az indexkövető alapok költségei is megnőttek (1,61%-ról 1,77%-ra), mint ahogy kisebb mértékben a származtatott alapok tartásáért is többet kellett fizetnünk. Kisebb csökkenést csak az alapok alapja és értékpapír típusú konstrukcióknál láthattunk.

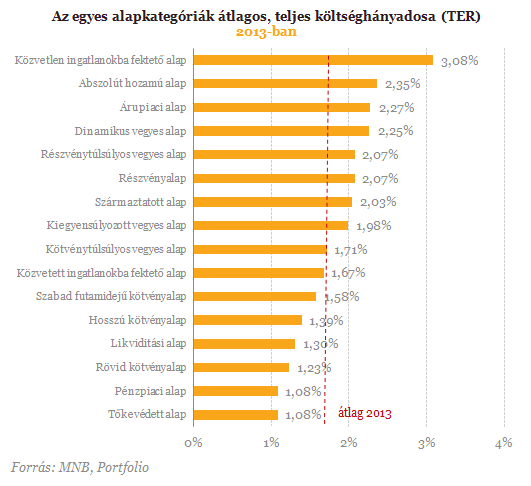

Míg az alkategóriákon belül 2012-ben a származtatott alapok költségterhelése volt a legmagasabb, addig 2013-ban a közvetlen ingatlanokba fektető alapok szerezték meg az első helyet. Szintén jelentős változásnak mondható, hogy az abszolút hozamú alapok költségei is jelentősen megnőttek egy év alatt, a korábbi átlagos 1,76%-os értékről 2,35%-ra.

Általánosságban elmondható, hogy a nagyobb kockázatot vállaló és ezáltal nagyobb hozamlehetőséggel kecsegtető alapok költségterhelése magasabb, míg az alacsony kockázatosságú eszközökbe fektető alapok (jellemzően pénzpiaci, likviditási és tőkevédett alapok) esetében az elérhető hozammal párhuzamosan a költségek is kisebbek.

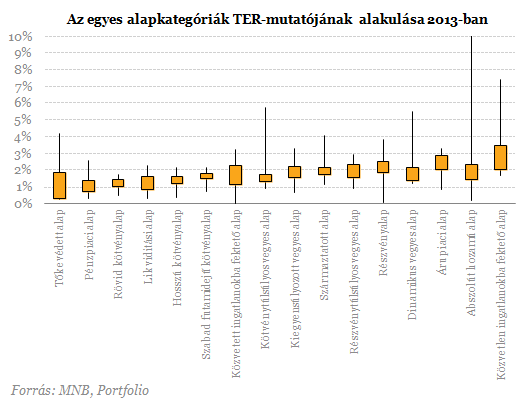

Csak átlagos értékek alapján levonni a fontosabb következtetéseket (mint például, hogy melyik alapba fektessünk) nem célszerű, mivel az átlag sok esetben elfedi, illetve "kisimítja" az adatokat és az eltéréseket. Éppen ezért gyertya diagramon is ábrázoltuk a fenti alapkategóriák minimum és maximum, valamint az alsó és felső kvartilis értékeit. Így már színesebb képet kapunk a kategóriákon belüli eltérésekről.

Kvartilisek Az alsó kvartilis (Q1) alatt található az adatok negyede, felette pedig az adatok háromnegyede. A felső kvartilis (Q3) lényegében az adatok felső részét felezi, mivel a felső kvartilis alatt van az adatok háromnegyed része, felette pedig az adatok egynegyede. A középső kvartilis pedig a medián (Q2), ami az adatok középértékét mutatja.

A szélsőértékeket tekintve a közvetlen ingatlanokba fektető-és az abszolút hozamú alapok vitték a pálmát. Előbbi esetben több mint 5 százalékpontos különbség volt a minimum és maximum érték között, míg az abszolút hozamú alapok minimum és maximum értékei között több mint 10 százalékpontos a különbség. A kvartilisekben a közvetett- és közvetlen ingatlanokba fektető alapok, valamint a tőkevédett alapok mutatták a legnagyobb eltéréseket.

Az alapkezelők tapasztalatai szerint az alapok befektetői elsősorban a visszatekintő hozamokat nézik, a költségek nem igazán számítanak nekik. Sejtésünk szerint azonban az alacsony kamatkörnyezet ezen a téren változást indíthat el:

- egyrészről az ügyfelek költségérzékenysége nőhet a nominális hozamok visszaesése miatt,

- másrészt az alapkezelők sem tudnak már olyan kiemelkedő hozamokat elérni, ami nyomást gyakorolhat rájuk.

Korábbi cikkeinkben már megvizsgáltuk, hogy a pénzpiaci és rövid kötvényalapoknál mekkora tér lehetne a lengyel példák alapján a költségcsökkentésre, és ezek alapján jelentősebb csökkentés is benne lehetne a pakliban.Érdemes tehát minél több forrásból tájékozódni, nem lehet csak a visszatekintő hozamokra hagyatkozni, mert különben meglepetések érhetnek bennünket. A tanácsot azért is érdemes megfogadni, mert a piaci tendenciák szerint a lakosság kockázatosabb irányba mozdult el, így akár több évre kitolódik a befektetési időtáv, ahol fél százalék teljesítmény-eltérés is sokat jelent.

A befektetési alapok ügyfeleinek tehát el kell fogadniuk, hogy mélyebben a zsebükbe kell nyúlni, ha magasabb hozamból akarnak részesedni, mivel az alacsony hozamot ígérő, lekötött betétbe fektető likviditási alaphoz képest egy vegyes- vagy egy abszolút hozamú alap magasabb költséget számít fel. Ez természetes jelenség, hiszen sokkal több munkájuk van az alapkezelőknek az utóbbi alapokkal, ami a költségeket is emeli, de ezért cserébe olyan piacokhoz férhetünk hozzá, amelyek szép reálhozamot hozhatnak. Mindenkinek egyénileg kell tehát eldöntenie, hogy mi fér még bele, de a szükség manapság is nagy úr.

A jelen írás nem minősül befektetési tanácsadásnak vagy befektetési ajánlásnak. Részletes jogi információ

Találd meg a neked való befektetési alapot!

Jobb, ha felkészül az ország: bizonyos helyeken jön az ónos eső

Több helyen folytatódik a csapadékos időjárás.

Friedrich Merz: egy dolog biztosan nem fog megvalósulni Trump béketervéből

Sok a nézetkülönbség.

Leesett a hó, és máris pokollá vált a Budapest melletti turistaparadicsom

Tömegek indultak meg.

Trump nagyon kiborult: szerinte hálátlanok az ukránok, ez komoly fordulatot mutat

Erős üzenetet osztott meg.

Annyira bevált fegyver az ukrajnai harcmezőkön, hogy a legfontosabb amerikai szerv is ebben gondolkodik

Pedig van néhány gond ezzel.

60 év után derült ki: ez az egyik legfontosabb gyógyszer a népbetegségre, végre tudni, hogy működik

Ez sok mindent megmagyaráz.

"Kell egy pofon Európának, hogy észhez térjen"

"Az állam és a privát szféra összefonódása akkora versenyhátrány Magyarországnak, ami sehol máshol nincs, ez szuper extrém az Európai Unió más országaihoz hasonlítva." Szabó Balázs,...

Franklin Resources Inc. - kereskedés

Júniusban néztem rá legutóbb, akkor 18%-os pluszban voltam, ez mostanra 7%-ra olvadt. De szerintem nincsen semmi baj, ez csak egy korrekció, és nemsokára megint emelkedni fog.Hetes:Pont ugyanúgy l

Megjelent a tervezet: meghosszabbítják a kamatstopot a diákhiteleknél

A tervezet alapján a szabad felhasználású Diákhitel1 esetében a kormány meghosszabbítja félévvel a kamatstopot, az érintett kölcsönök kamata 2026. január 1-től 2026. június 30-ig érvényb

Olcsó energiát akarunk? Tekintetünk a Napra vessük!

A nyári napokon a napenergia annyira olcsó, hogy egy egységnyi energia előállítása kevesebbe kerül, mint bármilyen más forrásból - derül ki egy most publikált tanulmány

Nem is drága a digitális nomád élet?

Valamivel több, mint egy éve két ismerősöm, Tóni és Jucus úgy döntöttek, hogy másfél évig digitális nomádkodnak. Digitális nomádság alatt azt értjük, ha valaki ugyanazt a pénzkereső t

Az EU Bíróság ítélete a minimálbér irányelvről: korrekció vagy megerősítés?

Az Európai Unió Bírósága 2025. november 11-én hozott ítéletével pont került a Dán Királyság által megtámadott, a megfelelő minimálbérek biztosításáról szóló (EU) 2022/2041 irányelv

Bordeaux, a "napelemváros"

2026-ra a város áramigényének 41%-át szeretné megújuló energiából fedezni, napelemekkel borítva középületeit, köztereit és még a kerékpárutakat is.

GINOP Plusz a ciklus végén: lesz még mire pályázni a választások után?

Sok pályázó fejében ott motoszkál a kérdés: "Ha most lemaradok, majd a választások után úgyis nyílik egy újabb nagy GINOP-csomag... igaz?"

Bikák és Medvék: Kivel jobb haverkodni a tőzsdén?

Hogyan ismerd fel, hogy épp emelkedő (bull) vagy csökkenő (bear) piacon jársz? Megtanulhatod, mikor érdemes növelni a kockázatvállalást, és mikor jobb óvatosan hátrálni.

Tőzsdei adrenalin vs. nyugodt hozam – te melyiket választod?

Tőzsdéznél, de nem tudod, merre indulj? Ismerd meg egy aktív trader és egy alapkezelő gondolkodását a Portfolio Investment Services online előadásán Vidovszky Áronnal!

Kiderült, mire készülnek a magyarok a pénzükkel – Megszólalt az Erste vezérigazgató-helyettese

Cselovszki Róberttel beszélgettünk.

Példátlan beruházási hullám indult: ezermilliárdokat tolnak a magyar agráriumba

Most van itt a fejlesztések ideje.

Kiderült, mennyivel nőhetne valójában a rezsi, ha leválnánk az orosz gázról

A szerdai Checklistben a láthatatlan árrobbanás titkai.