Ezért izgult a Brokernet és a CIG? - Így adóznak az életbiztosítások

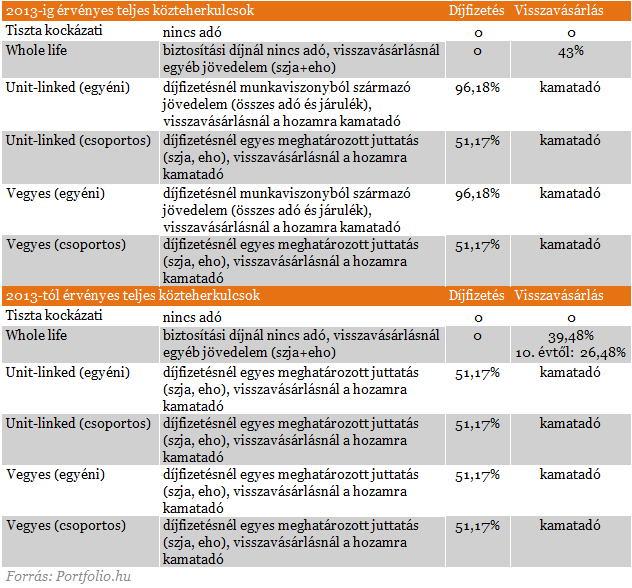

A biztosítások alapesetben értelemszerűen adókötelesek akkor, ha egy magánszemélyre kötött biztosítás díját egy cég fizeti, hiszen ezzel kvázi jövedelmet juttat a magánszemélynek. Vannak azonban olyan kiemelten kezelt biztosítások, amelyek vállalati juttatását az állam az adó és járulékok elengedésével támogatja. Ide tartozik a haláleseti kockázati biztosítás, a teljes életre szóló (whole life) biztosítás, valamint az egészség- és balesetbiztosítás is.

Ezen biztosítások esetében a vállalatok tehát kvázi adómentesen juttathatnak jövedelmet magánszemélyeknek (jellemzően a munkavállalóiknak). A jövedelemhez a biztosítás kedvezményezettje viszont csak valamilyen kockázati eseményt követően jut hozzá (például ha a biztosított elhalálozik), egyet kivéve: a teljes életre szóló biztosítást, amelyet akár idő előtt vissza lehet vásárolni. A whole life biztosításnál tehát anélkül hozzá lehet jutni a biztosítási összeghez, hogy bekövetkezne a biztosítási esemény.

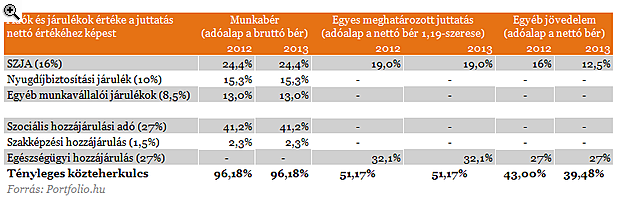

A teljes életre szóló biztosítások a gyakorlatban ugyanúgy két részből állnak (kockázati és megtakarítási), mint a unit-linked termékek, vagy a vegyes biztosítások. A biztosított a megtakarítási összeghez jut hozzá ha meghal, vagy ha idő előtt visszavásárolja a biztosítást. Visszavásárlásánál, ha azt magánszemély tette, a visszakapott jövedelem egyéb jövedelemnek minősült eddig is, és a jövőben is: a bruttó kifizetést 27 százalékos egészségügyi hozzájárulás (eho) és 16 százalékos SZJA terheli, de tekintettel arra, hogy 2013-tól a magánszemélynek kell majd megfizetnie az eho-t is, a fizetendő szja 12,5 százalékra csökken. Cégköltséget tekintve tehát jóval kedvezményesebb a juttatás a munkavállalók részére a bérjellegű jövedelemnél (vagy például a unit-linked biztosítások díjfizetésénél), hiszen ez utóbbit 51,17%-os közteher sújtja.

Némi szigorítás azonban történt a teljes életre szóló biztosításoknál is. Az adómentesség 2013-tól kizárólag a teljes életre szóló biztosítások rendszeres díjára vonatkozik (legalább évenkénti befizetést jelent), vagyis az egyszeri díjas életbiztosításra nem, azokra a munkáltatónak be kell fizetni az "egyes meghatározott juttatásoknak" megfelelően az szja-t és az eho-t. A rendszeres díjak összegét nem lehet akárhogy emelni, az egész éves díjat legfeljebb a megelőző 2. évi fogyasztói árindex 30 százalékponttal növelt értékével (két évvel korábbi infláció +30%) lehet növelni. Ez a társasági adó eltüntetésének megakadályozása érdekében lett bevezetve.

Korlátozták az adómentes kockázati biztosításokat

Komoly szigorítás történt a tisztán kockázati életbiztosítások terén is, az adómenetes kockázati biztosítás díja - legalábbis egy cég egy munkavállalónak fizetett díja - ugyanis havonta a minimálbér 30 százalékában lett maximálva. Az efölötti rész után a kifizetőnek (a juttatónak) az "egyes meghatározott juttatásoknak" megfelelő mértékű szja és az eho fizetési kötelezettsége keletkezik. Szintén eszerint adózik jövőre a kockázati biztosítás teljes díja, hogy ha a biztosítási szerződésben például kármentesség címén a befizetett díj legalább 30 százalékát visszafizeti a biztosító, de nem a munkáltatónak, hanem a munkavállalónak.

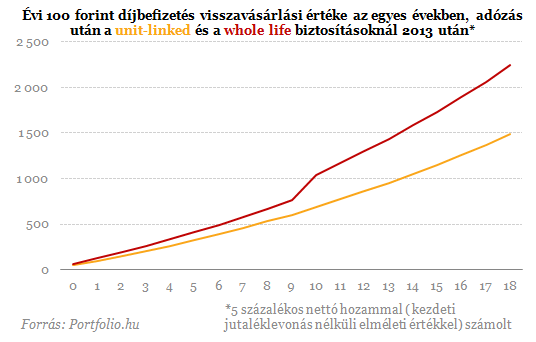

Javult a vegyes és a unit-linked adózása, de így sem előnyös

A unit-linked biztosítás az eddigi törvények szerint meglehetősen kedvezőtlenül adózott a többnyire szintén megtakarítási céllal kötött whole life biztosításokhoz képest. Ha egy cég egy magánszemélynek fizet unit-linked biztosítást, a jelenleg hatályos törvények szerint az normális bérjellegű jövedelemnek számít, így ki kell fizetni utána valamennyi adót és járulékot. 2013-tól azonban jelentős adócsökkenés lesz ezen biztosításoknál, a biztosítási díj ugyanis "egyes meghatározott juttatásként" 19 százalékos szja-val és 27 százalékos eho-val fog adózni a jövedelem 1,19-szerese után. Eddig akkor adózott így a unit-linked biztosítás, ha a vállalat egyszerre több személyre kötötte meg a biztosítást - mondta el a Portfolio.hu-nak Horváthné Beáta, a PwC Magyarország adóosztályának igazgatója.

Azoknál a biztosításoknál, amelyeknél a biztosítási díj kockázati és megtakarítási része nem választható szét, a törvény szerint a rendszeres díjasoknál 10, az egyszeri díjasoknál 1 százaléknak kell tekinteni a kockázati biztosítási díj arányát a teljes díjon belül. Ha a kockázati rész tényleges aránya ennél kisebb, az a jövedelemadók kiszámításánál kedvezőbb a megtakarítónak (kisebb alapra kell az szja-t és eho-t fizetni), ezt viszont némileg ellensúlyozza, hogy a visszavásárlási érték és a díjak különbségéből származó hozam is nagyobb lesz a ténylegesnél, amire viszont kamatadót kell fizetni.

Változik a kamatadó is

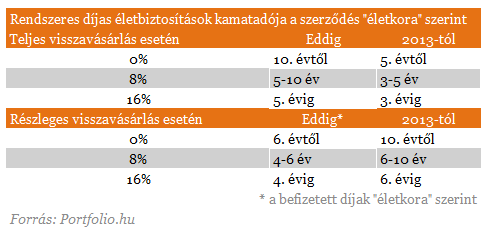

Az említett adóterheken túl visszavásárlás után vagy lejáratkor kamatadót kell fizetni, amennyiben a biztosítótól járó kifizetési összeg meghaladja a befizetett díjakat (vagyis képződött hozam a megtakarítási lábon). Amennyiben a biztosító szolgáltatása nem adómentes és nem minősül egyéb jövedelemnek sem, a hozamból a biztosítónak le kell vonnia a 16 százalékos kamatadót. Abban az esetben, ha például a kifizetés haláleset miatt történik, a kifizetés kamatadómentes.

A kamatadó mértéke a jelenleg hatályos törvények szerint a szerződés megkötését követő 5. évtől 50 százalékkal csökken, 10. évtől pedig kamat adómentessé válik a biztosítás visszavásárláskor. Részvisszavásárlásnál az 50 százalékos kamat adócsökkentés a négy évnél régebbi, adómentesség pedig a 6 évnél régebbi befizetett díjakra vonatkozik. Ezen kedvezmények szintén változnak jövő évtől.

Átmeneti rendelkezések

2012. december 31-ét követően, ha a biztosító olyan teljes életre szóló kockázati élet- és balesetbiztosításra teljesít kifizetést, amelynek volt adómentes díja, úgy az évvégéig megfizetett díjra, és az ahhoz kapcsolódó biztosítói teljesítésre a 2012. december 31-e előtti rendelkezéseket lehet alkalmazni, minden olyan esetben, amikor az a magánszemély részére kedvezőbb - mondta Horváthné Beáta.

A jelen írás nem minősül befektetési tanácsadásnak vagy befektetési ajánlásnak. Részletes jogi információ

Találd meg a neked való befektetési alapot!

Történelmi rekord született a megújuló energiában, de még így sem elég a növekedés a klímacélokhoz

Idén sikerülhet valamennyit ledolgozni a lemaradásból.

Valóságos alkoholkatasztrófa zajlik az EU-ban

Aggasztó jelenségre hívtak fel a figyelmet a WHO.

Olyan fegyvert adhat Trump Zelenszkij kezébe, amellyel sarokba szoríthatja Vlagyimir Putyint

Premier: itt az új külpolitikai videós podcastünk, a kéthetente jelentkező Global Insight első része.

Megszólalt a Fed elnöke: hamarosan vége a mennyiségi szigorításnak

A kamatokkal kapcsolatban nem adott túl sok információt.

Fellázadt egy egész nemzedék, és elkergette a gyűlölt elnököt – Sorra dönti meg a kormányokat a Z generáció

Madagaszkáron a tüntetők győztek, most a hadsereg kezében van a hatalom.

Milliárdos kriptovaluta-csalás: rabszolgaként tartott emberekkel követték el a történelem egyik legnagyobb befektetési átverését

15 milliárd dollárnyi bitcoin foglaltak le a szervezet vezetőjétől.

A hölgy nem hátrál meg

Az individualista blogon friss írásom olvasható Margaret Thatcher 100. A hölgy, aki nem hátrált meg címmel. Thatcher tegnap lett volna 100 éves. Köszönet Seres Lászlónak a közlésért.

Bérlés vagy saját otthon? Az Otthon Start miatt mozdulhat a mérleg nyelve

Az MBH Index elemzése alapján 2025-ben a lakásvásárlás és bérlés pénzügyi szempontból közel azonos költségekkel járhat, de számos tényező befolyásolja, hogy kinek melyik megoldás éri

Energiahatékonyság az egészségügyben

A Nemzeti Fejlesztési, Fenntarthatósági és Kutatási Ügynökség (NFFKÜ) új, "Egészségügyi épületek energiahatékonysága" című pályázati felhívása mérföldkő lehet a hazai egészség

Őszi adócsomag 2025: kripto, KIVA, TAO és áfa

Az idei ősz meghatározó időszak az adózási szabályok átalakításában, mivel a kormány két különböző célú adócsomag benyújtását tervezi. Az első csomag főként technikai jellegű mó

Buborékban élünk? - A közösségi média és a pénzügyi valóság torzulása

A közösségi média és a finfluenszerek pénzügyi térnyerése olyan pénzügyi kultúrát hoz magával, ahol a gazdasági döntések már nemcsak számokon és táblázatokon, hanem mémeken, sztoriko

Eddig leginkább a külföldi spekulánsok jártak jól a forinttal

Alacsony infláció és alacsony kamatok után homlokegyenest az ellenkezője: ebben az évtizedben a magas kamatok és a magas árindexek korát éljük. A válságól-válságra sodródó világban... Th

Mi az AI-rali mérlege? Kipukkanhat a buborék?

A mesterséges intelligencia körüli tőkepiaci eufória a modern gazdasági ciklus egyik legjelentősebb strukturális kérdésévé vált. Az AI nem csupán technológiai áttörés, hanem egy új álta

Pénz bőven van, de portfólió alig: miért nem fektetnek be a nők?

A világ vagyonának egyre nagyobb része van női kézben, a nők mégis jóval ritkábban fektetnek be, mint a férfiak. Akik úgy döntenek belevágnak, hasonlóan jól... The post Pénz bőven van, de

A vámháború szülte a tőzsdék új kedvencét – itt a beszálló?

Ebben a sztoriban is szerepet kapott Donald Trump.

Béke Gázában: Trumpnak tényleg sikerült lezárnia egy háborút?

Végre elhalkulnak a fegyverek?

Áttörés jöhet az agykutatásban – eddig ilyet csak filmekben láttunk

Rózsa Balázzsal, a BrainVisionCenter alapítójával beszélgettünk.

Limit, Stop, vagy Piaci? Megbízások, amikkel nem lősz mellé!

Ismerd meg a tőzsdei megbízások világát, és tanulj meg profin navigálni a piacokon!

Tőzsdei adrenalin vs. nyugodt hozam – te melyiket választod?

Tőzsdéznél, de nem tudod, merre indulj? Ismerd meg egy aktív trader és egy alapkezelő gondolkodását a Portfolio Investment Services online előadásán Vidovszky Áronnal!