Több százmilliárd forintot bukunk IMF-hitel nélkül

A vitás ügyek elhúzódó rendezése miatt február közepe óta érezhetően bizonytalanabbá vált a befektetői közösség a magyar piacok irányába, a forint a 285-290 közötti zónából fokozatosan 300-ig gyengült az euróval szemben, az állampapírpiaci hozamaink pedig újra emelkedőben vannak, a hosszabb futamidejű kötvények hozama újra 9% körüli magasságban mozog.

Amint januári elemzéseinkben már rámutattunk, mérsékelten kedvezőtlen forgatókönyvek esetén valamikor a nyári hónapokban apadhatna kritikusan alacsony szintre az állam likvid forintalapú pénztartaléka, ami felvetné a sürgős EU/IMF-megállapodás kényszerét, ellenkező esetben az államcsőd lehetőségét.

Az elmúlt három hónapban azonban, kifejezetten kedvező nemzetközi befektetői környezet mellett, az Államadósság Kezelő Központ (ÁKK) a különböző futamidejű állampapír aukciókon nagyjából a tervezett mennyiséget tudta bevonni a lejáró adósságelemek és az államháztartási hiány finanszírozására. Emiatt továbbra is jó külpiaci légkört és a Magyarország irányába megmaradó befektetői türelmet feltételezve egy esetleges kritikus pénzügyi helyzet időben elvileg három hónappal későbbre, nagyjából az év végére tolódott. Ez azonban két ok miatt még a külföldi tényezőktől eltekintve (pl. spanyol helyzet) sem jelenti azt, hogy a helyzetünk érdemben javult volna:

1.) Továbbra is igaz, hogy megállapodás hiányában a magyar gazdaságpolitika iránt tartósan fennmaradhat a bizalmatlanság, ami az állampapír hozamainkat, illetve a csődkockázati árazást feltehetően fokozatosan egyre magasabbra tornászná, egyre inkább visszafogva a forintalapú és ellehetetlenítve (a fenntartható kamatszinten történő) devizaalapú állampapírpiaci forrásbevonási lehetőségeket. A piaci nyomás fokozódása egyre inkább elvezethet ahhoz a szélsőséges forgatókönyvhöz (teljes állampapírpiaci "befagyás"), ami januári elemzésünk szerint három-négy hónap alatt lenullázná az állam likvid tartalékait. Minél inkább a kedvezőtlen piaci helyzet felé haladunk tehát, annál inkább előbbre jöhet időben a kritikus állami pénzügyi helyzet.

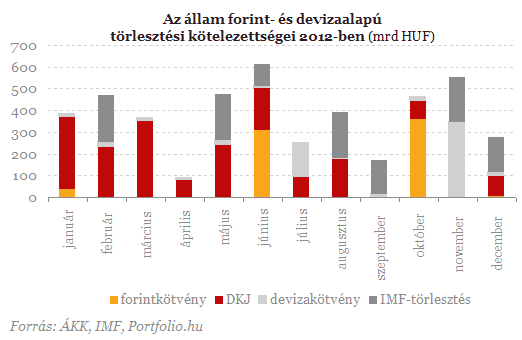

2.) Amint az alábbi ábrán láthatjuk: a július-szeptemberi időszakban viszonylag kisebb, majd októberben és novemberben nagyobb törlesztési kötelezettségekkel néz szembe az állam (kötvények és IMF-hitel). Ezek a közelgő lejáratok egyre inkább kiválthatják a befektetők aggodalmait az állam pénzügyi helyzete, kilátásai miatt, felerősítve a fenti pontban már bemutatott kedvezőtlen piaci folyamatot.

A fenti két ok alapján az EU/IMF-megállapodás lehetséges időpontjának a szeptember végi-október eleji időszakot választottuk, az elemzés további részében ez alapján számszerűsítettük a különböző forgatókönyvek állami kamatkiadásokra gyakorolt potenciális hatását.

Először azt számszerűsítjük, hogy mekkora lehet az állam extra kamatterhe amiatt, hogy az év eleje helyett csak a harmadik negyedév végén jutunk hozzá az EU/IMF hitelkerethez. Kormányzati megszólalásokkal és a román tapasztalatokkal összhangban azt feltételezzük, hogy az állampapírpiaci hozamokra érezhető leszorító hatással járna önmagában az, hogy van egy ilyen "védőhálója" az országnak. Az ugyanis egyfajta garancia lenne a befektetők számára, hogy a gazdaságpolitika növekvő kiszámíthatóság mellett működik és csökkennének az államcsőd kockázatai is az elérhető pénztartalékok miatt.

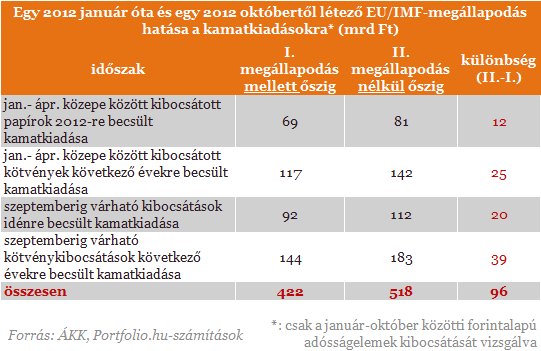

Amint az alábbi táblázatban láthatjuk: a két forgatókönyv közötti különbség mintegy 96 milliárd forintot (havi bő tízmilliárd forintot) tenne ki. Azaz kalkulációink szerint ennyivel több kamatot kellene majd kifizetnie az államnak a január-szeptember között kibocsátott forintalapú állampapírokra annál, mint ha már január eleje óta "zsebben lenne" az EU/IMF-megállapodás.

Mindezek figyelembe vételével adódott a két forgatókönyv közötti 96 milliárd forintos kamatkiadási különbség. Fontos megjegyezni, hogy ez a kamatkiadás növekedés nem egy költségvetési évet érint, hanem a vizsgált időszakban kibocsátott összes állampapír teljes futamideje alatti kamatkiadási többletet jelenti.

Szalay-Bobrovniczky: Magyarország HIMARS rakétákat vásárolhat

Kongresszusi felhatalmazás is szükséges hozzá.

Egész Európát lepipálták a magyar ingatlanok: 10 ábrán a lakáspiac helyzete

Lakásépítésben EU-sereghajtó, árnövekedésben az élen Magyarország.

Hernádi Zsolt a százhalombattai tűzesetről: konteó elméletek vannak ezzel kapcsolatban

Sokkal nagyobb is lehetett volna a baj.

Megszólalt Brüsszel a Trump–Orbán-találkozón bejelentett orosz energiaimport-mentességről

Az Európai Bizottság Portfolio-nak adott válasza alapján a washingtoni engedély nem befolyásolja az uniós terveket.

Félelmetes szupertájfun jön, közel 1 millió embert kellett evakuálni

Több mint 30 millió embert veszélyeztet.

Kína felfüggesztette ritka fémek amerikai exportjának tilalmát

Az intézkedés 2026. november 27-éig marad érvényben.

Trump kezében a leállító gomb: így függ Európa az amerikai tech cégektől

Az AWS- és Azure-leállások rámutattak arra, hogy az EU-nak lépnie kell a digitális szuverenitás felé.

Balásy Zsolt: Több tiszteletet a vállalkozóknak, Károly!

"Ha nagy vagyont látsz, nézd meg alaposan, és fizetetlen munkát, verejtéket és vért fogsz találni" - ha a pontos szavak nem is, de e szellemiség... The post Balásy Zsolt: Több tiszteletet a v

Federal Agricultural Mortgage Corporation (AGM) - elemzés

Még az októberi Top10-es listámon szerepelt, de akkor nem néztem meg, azóta viszont rápillantottam a grafikonjára, és megtetszett. Egy gyors elemzést megér.CégismertetőA Wikipediáról másolom

Jövőre a bankunk megmondja, hogy melyik számlával tudnánk spórolni. De mennyi lehet ez a megtakarítás?

Az MNB elvárásai alapján a bankok jövő év elején (az éves díjkimutatással együtt) tájékoztatni fogják ügyfeleiket arról, hogy van-e számukra kedvezőbb számlacsomag az adott pénzintézet

Indul a Demján Sándor 1+1 Program 2. üteme

A hazai kkv-k beruházásait célzó Demján Sándor 1+1 Program új szakasza elindult. A 2. ütem kifejezetten vidéki vállalkozások eszközfejlesztéseit támogatja vissza nem térítendő forrással,

Brazília ellentmondásos zöldátmenete

Brazília zöldátmenetét számos paradoxon jellemzi. Villamosenergia-termelésének 90%-a megújuló erőforrásokból származik, ez pedig jelentős előnyt biztosít számára a jelenlegi dekarbonizác

A bizalom kultúrája - miért stratégiai eszköz ma a bejelentővédelmi rendszer?

A 2023. évi XXV. törvény, közismertebb nevén a panasztörvény, a visszaélés-bejelentési rendszert a vállalati megfelelés kötelező elemévé tette. A tudatos vállalatok számára azonban

Túlhalászat: veszélyben az óceánok

Sokáig élt az a mítosz, hogy a tengerek kimeríthetetlen forrást jelentenek, de ma már tudjuk, hogy a túlhalászattal óriási kárt okozunk ennek a sérülékeny ökoszisztém

Hárommillióért 19-et visszafizetni?

A pénzügyekhez nem értő embereket nagyon könnyű hergelni, pici csúsztatásokkal nagy érzelmeket kiváltani. Nemrég írtam egy hasonló esetről, ahol ráadásul elméletileg pénzügyileg képzett

Tőzsde kezdőknek: Hogyan ne égesd el a pénzed egy hét alatt!

A tőzsde világában a lelkesedés könnyen drága hibákhoz vezethet – előadásunk abban segít, hogy kezdőként is megértsd a legfontosabb alapelveket, felismerd a kockázatokat, és elkerüld, hogy egy hét alatt elolvadjon a megtakarításod

Divat vagy okosság? ETF-ek és a passzív befektetések világa

Fedezd fel az ETF-ek izgalmas világát, és tudd meg, miért válhatnak a befektetők kedvenceivé!

Mikor érdemes betárazni a magyar csúcsrészvényekből? Jelentett az OTP és a Mol

Sok mindent elárulnak a negyedéves adatok.

Préda: Ellopták tőlem, ami nem is az enyém

Egy adathalász támadás áldozata meséli el élete egyik legrosszabb döntését.

Újabb autóipari válság közelít: visszatérhet a rettegett chiphiány?

Sötét felhők gyülekeznek Németország fölött.