Ezt ajánlják neked bankbetétek helyett? - Csak óvatosan!

Először is tisztázzuk: nekünk, befektetőknek a

- magas hozam,

- alacsony kockázat és

- könnyű hozzáférhetőség (likviditás) lenne álmaink netovábbja.

Miért lettek ilyen alacsonyak a hozamok? 2012 augusztusától a jegybank fokozatosan csökkenteni kezdte az alapkamatot, amihez a rövid távú hozam is alkalmazkodott: a bankbetétek, rövid állampapírok és az ezekbe fektető befektetési alapok hozamai elkezdtek csökkenni, és már korántsem hozták a korábban tőlük megszokott hozamokat. A hozamcsökkenés jelenségéért ugyanakkor nemcsak a jegybanki kamatvágás okolható, hanem az MNB önfinanszírozási programja is. Röviden összefoglalva:

- Augusztustól az MNB sterilizációs eszköze a kéthetes kötvény helyett a kéthetes betét lett, amely a kötvényhez képest egy kevésbé likvid eszköz az intézményi befektetőknek.

Míg a befektetési alapok korábban bármikor hozzájuttathattak a kéthetes kötvényhez, addig az új rendszer értelmében a kéthetes betét vásárlására már nem jogosultak.

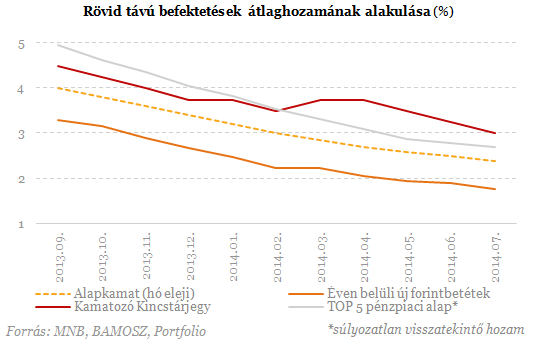

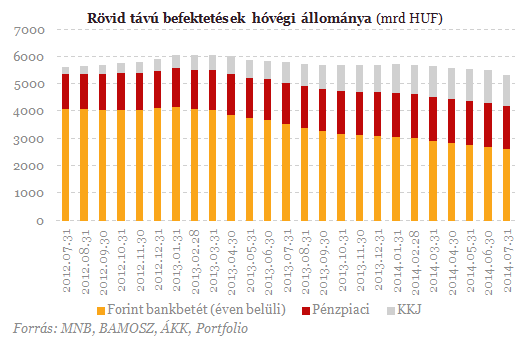

Az alapkamat csökkenésével párhuzamosan az újonnan lekötött lakossági forintbetétek és a kamatozó kincstárjegyek átlagkamata is egyre lejjebb araszolt. Az elmúlt egy évben az éven belüli bankbetétek átlagkamata 3,3%-ról 1,65%-ra, míg a kamatozó kincstárjegyek hozama 4,5%-ról 2,5%-ra esett le.

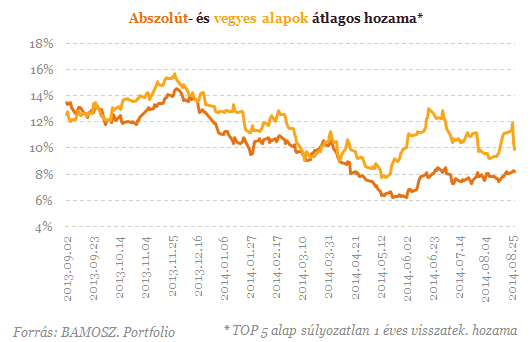

Mivel a fentiek likvid, vagyis könnyen hozzáférhető befektetésnek számítanak, ezért a befektetési alapok piacáról összehasonlításképpen kiválasztottuk a szintén likvid eszközöket tartó pénzpiaci alapokat. Megnéztük az 5 legnagyobb pénzpiaci alap átlaghozamát és azt tapasztaltuk, hogy a pénzpiaci alapok sem tudtak az alapkamatot jelentős mértékben meghaladó hozamot elérni (ne feledjük, a kép csalóka, hiszen a pénzpiaci alapoknál egy éves visszatekintő hozamokat láthatunk).

- csak visszatekintő hozamok állnak rendelkezésre, ami sosem jelent garanciát a jövőbeli teljesítményre (ez persze más alapoknál is így van),

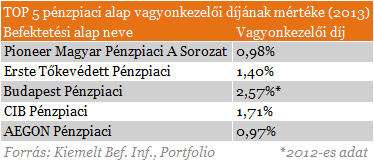

- ne feledkezzünk meg a díjakról, azokon belül is a nagyobb súllyal rendelkező vagyonkezelői díjról, ami szépen le tudja apasztani az elért hozamot (főleg a mostani hozamkörnyezetben),

- a 16%-os kamatadó és 6%-os eho megfizetése ugyanúgy vonatkozik a pénzpiaci alapokra is, igaz, sok olyan pénzpiaci alapot lehet találni, ami eho-mentes alap.

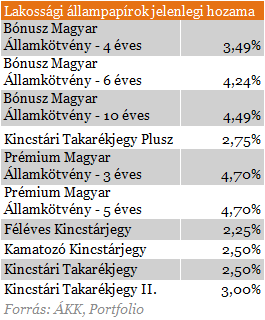

Részben lakossági állampapírokba. Azok a befektetők, akik a kisebb kockázatot továbbra sem kívánják feladni, ugyanakkor nem elégedettek a bankbetétek nyújtotta hozamlehetőséggel, az állampapírok piacáról is szemezgethetnek. Sajnos azonban itt sem nevezhető rózsásnak a helyzet. A legnagyobb hozamot a vizsgált papírok közül jelenleg a 3 és 5 éves prémium magyar államkötvény adja, de ez esetben a likviditásról kell lemondanunk. Ezzel szemben a kincstárjegyek megfelelnének a célnak, csakhogy a tőlük elvárt hozam sem sokkal haladja meg a pénzpiaci alapok hozamát.

Természetesen vannak olyan befektetők, akik hosszabb távon is nélkülözni tudják megtakarításaikat. Ezt bizonyítja a 3-6 éves futamidejű állampapírok iránt az elmúlt hónapokban megnőtt kereslet is. Kérdéses persze, hogy megelégednek-e a befektetők éves szinten 5% alatti hozammal. Ezt mindenki maga dönti el, de akik nem, azoknak van még miből válogatniuk a piacon.

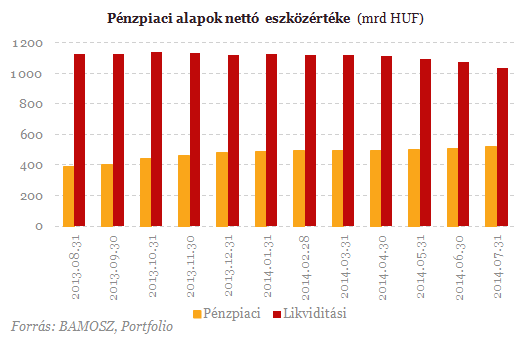

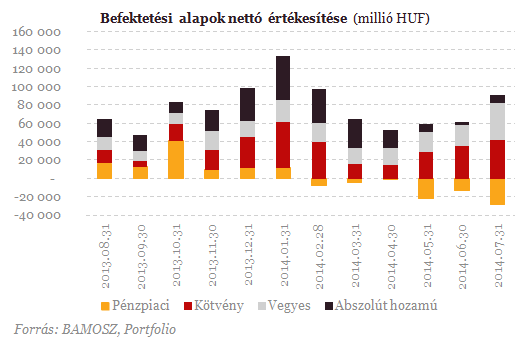

Hova áramlik akkor a pénz nagyobbik fele? A magasabb kockázatú alapokba. Míg a pénzpiaci alapoknál folyamatos tőkekivonás figyelhető meg, addig a kötvény-, részvény-, abszolút hozamú- és vegyes alapoknál fordított tendenciát láthatunk. Kimagasló pénzáradat van ezen belül is az abszolút hozamú- és vegyes alapoknál.

A vegyes alapokon belül a legnagyobb pozitív irányú tőkeváltozás a dinamikus vegyes alapoknál jelentkezett, ahol a kötvények súlya kevesebb, mint 35%. Hogy ez mit jelent? A befektetők a kockázatmentes befektetésektől egyre inkább a kockázatosabb lehetőségek felé kacsingatnak a magasabb hozamlehetőségek reményében.

Ahogyan az alábbi ábrán is láthatjuk, a pénzpiaci alapok nettó értékesítése folyamatosan csökken, míg a kötvény-, vegyes- és abszolút hozamú alapoké egyre feljebb kúszik.

A befektetők kockázattűrő képessége tehát jelentős változásokon ment keresztül az elmúlt 1-2 évben. A bankbetétek, állampapírok, de még a likvidebb befektetési alapok sem tudnak csodát tenni: az alacsonyabb kockázatért cserébe fel kell adni a magasabb hozam lehetőségét. Most úgy tűnik, hogy azoknak a befektetőknek, akik 5% feletti hozamot szeretnének elérni, a jövőben a magasabb kockázatú befektetési alapok felé kell tekinteniük. Rá kell ébrednünk, hogy álmaink netovábbja - ilyen formában legalábbis - nem létezik. Magasabb hozam - magasabb kockázat: ez a valóság.

Szeretné megtakarításaiból kihozni a maximumot? A Portfolio Profit segítségével megtalálhatja az Ön számára ideális magas hozamú befektetési formát!

Úgy néz ki, megjelent a teljes orosz-ukrán béketerv: itt van a 28 pont lényege

Ukrajna ezt jelen formájában szinte biztosan nem fogadja el.

Hatalmas győzelmet ünnepel Oroszország: elfoglalták Kupjanszkot, 2022 óta dúló csatát nyertek meg

Ukrajna szerint még kitart a védelem.

"Agresszív" határidőt kapott Zelenszkij a békekötésre – Megmagyarázták, mire gondolt Trump

Az ukrán elnök ezt is elfogadta.

Mégis mi ütött az amerikai részvénypiacba a csütörtöki kereskedés közepén? - Itt az elemzők magyarázata

A Fed- vagy az AI-hatás az erősebb?

Sejtelmes utalást tett az amerikai miniszter: katonai csapásra készül Donald Trump?

Az előkészületek már zajlanak.

Koronavírus: súlyos dolgokat állít egy friss vizsgálati jelentés

Tízezrek halála szárad a túl későn meghozott korlátozásokon?

Megjött a legfrissebb hótérkép: mutatjuk, hol lesz holnap havazás Magyarországon

Ezekben a régiókban várható hóhullás.

"Kell egy pofon Európának, hogy észhez térjen"

"Az állam és a privát szféra összefonódása akkora versenyhátrány Magyarországnak, ami sehol máshol nincs, ez szuper extrém az Európai Unió más országaihoz hasonlítva." Szabó Balázs,...

Bordeaux, a "napelemváros"

2026-ra a város áramigényének 41%-át szeretné megújuló energiából fedezni, napelemekkel borítva középületeit, köztereit és még a kerékpárutakat is.

GINOP Plusz a ciklus végén: lesz még mire pályázni a választások után?

Sok pályázó fejében ott motoszkál a kérdés: "Ha most lemaradok, majd a választások után úgyis nyílik egy újabb nagy GINOP-csomag... igaz?"

Uptrading: válságban váltunk drágább FMCG-re?

A kis luxus paradoxona azt a jelenséget írja le, amikor válság idején bizonyos prémium termékek kereslete nem csökken, hanem növekszik. Ez különösen hangsúlyos az FMCG-szektorban, ahol a minde

Örömhír az autóvásárlás előtt állóknak: Olcsóbbak az autóhitelek, ideje a gázra lépni!

2025-ben ugyan az autóárak tovább drágulnak, ebben semmi meglepő nincsen. Viszont ami remek hír az autóhiteleseknek: a kamatok folyamatosan csökkenő pályán vannak. Mutatjuk, mik a piac legfontos

HR és munkaügy: ha nincs szabályzat, az nemcsak hiányosság, hanem kockázat is!

Sok vállalatnál a HR és munkaügyi folyamatok működnek ugyan, de nincsenek mögöttük írásban rögzített szabályzatok. Pedig ezek hiánya nemcsak átláthatatlanságot, hanem komoly jogi és műk

Lehet számítani a Mikulás-ralira? Tények és tévhitek az év végére

Mint a Messiásra, úgy várnak a befektetők minden évben a Mikulás-ralira, azaz arra, hogy év végén általánosan drágulnak a tőkepiaci eszközök. De kevesen tudják, hogy... The post Lehet szám

Black Fridayből Black November: hogyan lesz egyre kiterjedtebb az akciózási időszak?

A Black Friday mára egész szezonra kiterjedő, globális vásárlási jelenséggé nőtte ki magát.

Példátlan beruházási hullám indult: ezermilliárdokat tolnak a magyar agráriumba

Most van itt a fejlesztések ideje.

Kiderült, mennyivel nőhetne valójában a rezsi, ha leválnánk az orosz gázról

A szerdai Checklistben a láthatatlan árrobbanás titkai.

Nem igazán látszik, ki vagy mi tudná megállítani a forintot

A befektetőket a magas kamatokon kívül semmi nem hatja meg.

Bikák és Medvék: Kivel jobb haverkodni a tőzsdén?

Hogyan ismerd fel, hogy épp emelkedő (bull) vagy csökkenő (bear) piacon jársz? Megtanulhatod, mikor érdemes növelni a kockázatvállalást, és mikor jobb óvatosan hátrálni.

Tőzsdei adrenalin vs. nyugodt hozam – te melyiket választod?

Tőzsdéznél, de nem tudod, merre indulj? Ismerd meg egy aktív trader és egy alapkezelő gondolkodását a Portfolio Investment Services online előadásán Vidovszky Áronnal!