Ide juthatunk Matolcsy tündérmeséjével!

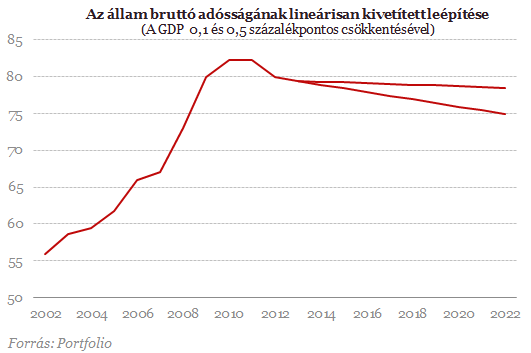

Borbély szerint fél százalékpontos csökkenésre számíthatunk, aminél csak akkor lesz ez nagyobb (például 1 százalékpontos), ha a forint árfolyama kedvezően alakul az év végén. Tavaly egyébként szintén éppen fél százalékpontos csökkenést láthattunk, és így rögtön adódik a kérdés, hogy hát ilyen adósságkonvergenciával mégis mikor érhetnénk el a 60 százalékos maastrichti előírást. Ha pusztán kivetítenénk lineárisan ezt a csökkenést, akkor 2052-es évet kapnánk, de természetesen az adósságkonvergenciánk megértéséhez ennél azért szofisztikáltabb számításokra van szükség.

- Miként alakul a nominális GDP közép és hosszútávon?

- Mekkora deficittel operál majd a jövőben a kormány?

- Hogyan csökken a devizaarány az adósságon belül?

- Mi lesz az euró-forint kurzussal, gyengülünk-e tovább?

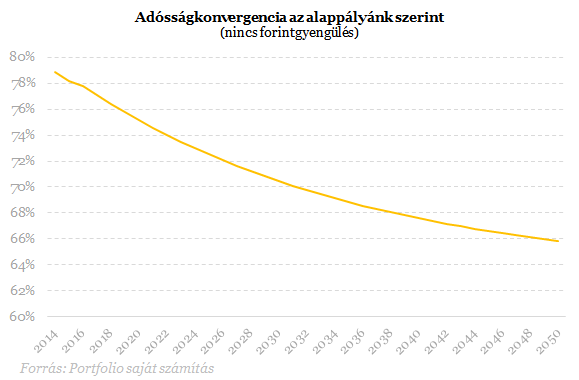

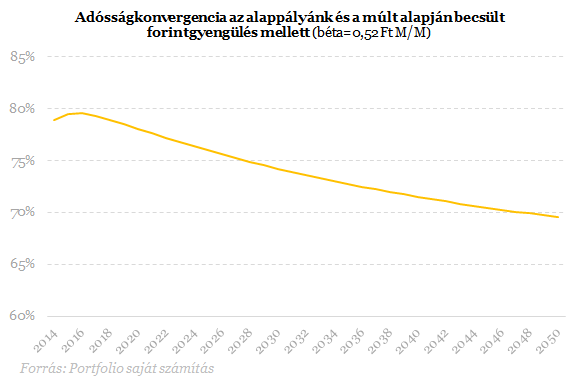

Az alappályánkban mi kifejezetten megengedő álláspontot vettünk fel a főbb trendek kapcsán: úgy számoltunk, hogy az elkövetkező évek államháztartási egyenlegei az előírt 3 százalékos hiányt egyszer sem lépik majd túl. A reálnövekedés kapcsán pedig 2016-ig a piaci konszenzusos véleménynek megfelelően enyhén lassuló pályát vetítettünk előre: idén 3,3 százalékos lehet az átlagos növekedés (ez egyébként az MNB előrejelzése is), de ez jövőre 2,5-re, azt követően pedig 2,0 százalékra lassul a modellünkben.

Úgy véljük, a távoli jövőben fellendülő európai környezetben már a magyar gazdaság is jobban teljesíthet, ezért a hosszútávú reálnövekedést 2,5 százalékra visszaemeltük. Ezen növekedési számokhoz idén 2,2 százalékos GDP-deflátort adtunk hozzá, ami bár magasnak tűnhet, ha valaki a magyar CPI-re gondol, de ez lényegében az elmúlt év átlagos deflátorának felel meg. A következő években ez 2,5 százalék lehet, ami pusztán egy technikai hüvelykujj-szabály alapján jött ki nekünk. Így a hosszútávú nominális GDP-növekedésünk 5 százalékos lesz a modellünkben, ami szerintünk nemcsak kellően megengedő, de még abból a szempontból is szemléletes alappálya, hogy ezt 3 százalékos deficittel társítva az adósságrátánk ~60%-hoz fog konvergálni.

A problémák viszont itt kezdődnek: ez a konvergencia sajnos nem tűnik túlságosan gyorsnak, pedig jelen esetben még nem is számoltunk a forint trendszerű gyengülésével. Változatlan árfolyamon tehát, és 3 százalékos költségvetési hiánnyal a modellünk szerint pusztán 70,5 százalékig süllyed az elkövetkező 25 évben az adósságrátánk. A csökkenés természetesen nem lineáris, hanem egyre lassabb, kicsit egyébként hasonlóan néz ki, mint az 1/x függvény a pozitív tartományban. Miután 2032-ben 70 százalék alá jut a mutatónk, a modellünk egy egész emberöltőig várat minket mire újabb kerek szinthez ér. Így tehát el kell fogadnunk: ilyen makropálya mellet sosem leszünk képesek egy igazán szép, határozottan lefelé ívelő görbét felrajzolni.

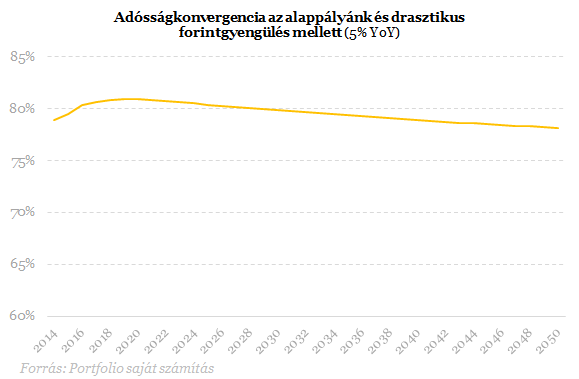

Szögezzük viszont le, hogy a fentebbi modellünkben még eltekintettünk attól az egyébként igen kellemetlen ténytől, hogy az államadósságunk jelentős része (jelenleg ~40 százaléka) euróban van jegyezve (más devizakötvényeket is elswapoltuk euróra). Ez pedig azt jelenti, hogy a forint euróval szembeni gyengülése akár érdemben megemelheti az adósságmutatónkat, vagy lassíthatja annak jövőbeli konvergenciáját.

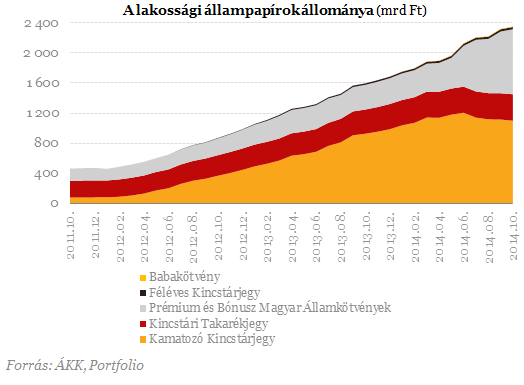

Aktuálisan, ha 1 forinttal többet kell adnunk egy euróért, azzal nagyjából 0,1 százalékponttal nő meg a GDP-arányos mutatónk. Persze ez az átváltás csak éppen most ekkora, a jövőben nőhet és csökkenhet is, de mi a felépített modellünkben ezzel is megengedőek voltunk. Úgy számoltunk, hogy az aktuális stratégiánk jegyében csökkentjük szépen a devizakitettségünket, vagyis megpróbáljuk majd jövőre is forint alapon megfinanszírozni a szükséges nettó kibocsátást. Ez egyébként nem is tűnik lehetetlennek: ha csak a lakosság állampapír-vásárlásaira nézünk, rendkívül dinamikus növekedést látunk - az elmúlt két évben megháromszorozódott az állomány. Ezzel ők már a teljes adósságunk 10 százalékát birtokolják, amivel a forintalapú piacunknak, ha úgy tetszik, egy új "motorját" képezhetik (noha ők sem csak forintalapon vásárolnak).

A devizaarány kellő csökkentése mellett már csak azt kell eldöntetnünk, hogy a forint milyen mértékű leértékelődésére számítunk a jövőben. Természetesen a devizaárfolyamoknak a rövid, a közép és a hosszútávú becslései is lényegében mind a kuruzslás kategóriájába tartoznak, de attól még érdemes lehet jelen esetben megvizsgálnunk, hogy mennyire érzékeny az adósságunk a gyengülésre. Először azt csináltuk, hogy az elmúlt 10 év euróárfolyamára illesztettünk a legkisebb négyzetek módszere alapján egy egyenest, majd szépen kivetítettük a jövőre nézve a látott átlagos gyengülést.

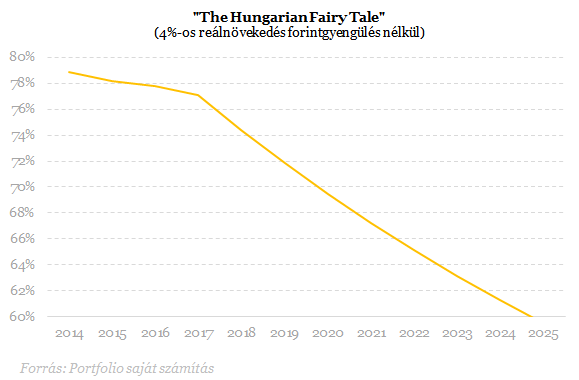

Ennyire durva forintgyengülést feltételezni természetesen nem reális, ráadásul ilyen leértékelődés mellett az infláció is megugrana, szétkuszálva a feltételezett makropályánkat. A fő mondanivalónkat viszont úgy gondoljuk, jól tükrözi még a legoptimistább, tündérmeseszerű növekedéssel és legkonzervatívabb forintpályával végzett kivetítésünk is: itt bizony nem látunk majd alacsony adósságrátát az előrelátható jövőben.

Összefoglalásként azért meg szeretnénk nyugtatni mindenkit, hogy a fejlett világban a miénknél még ennél is magasabb adóssághegyek tornyosulnak. Gondoljunk például Japánra, ahol az államadósság több mint a duplája a gazdaság méretének. Ráadásul szegények nemhogy közelítenének valamiféle tündérmeséhez, éppen újabb rémálmukat élik át a GDP-jük további csökkenésével. Magyarország adósságállománya régiós összevetésben viszont már nem kedvező, amit egyrészt történelmi okokkal, másodrészt a gazdaságpolitikai bénaságunkkal magyarázhatunk. A múlton merengeni talán már nem érdemes, a jövőbe tekintve pedig azt mondhatjuk, hogy amennyiben nem hiszünk a tündérmesékben, akkor már csak egyetlen módja van az érdemi adósságcsökkentésnek: a fájdalmas költségvetési megszorítás.

A jelen írás nem minősül befektetési tanácsadásnak vagy befektetési ajánlásnak. Részletes jogi információ

Hatalmasat ment kedden a világ legnagyobb csomagszállító vállalata

Már 48 ezer főnél jár az elbocsátás.

Megtámadták az este Moszkvát: riasztották a védelmi erőket

Intenzív támadás érte Oroszországot.

Támadásba lendült Izrael: ismét hullanak a bombák Gázában – Sokan meghaltak

Úgy néz ki, vége a tűzszünetnek.

Kétséges az UniCredit és az Amundi közös jövője, a legnagyobb francia bank fel is ajánlkozott

Melyik franciát választja az olasz bankcsoport?

Elbukott a szavazás: marad a káosz Amerikában

Tizenharmadik alkalommal is megbukott az átmeneti költségvetés.

Meghökkentő véleményt mondott Bill Gates a klímaváltozásról: ez komoly hátraarc - Mégsem olyan nagy a baj?

Vajon mi lehet a háttérben?

120 millió Ft támogatás eszközre, ingatlanra, IT-ra

A GINOP Plusz-1.2.4-25 most a legjobb eszköz a növekedni akaró mikro- és kisvállalkozások kezében: jól ütemezhető, kézzelfogható fejlesztésekre ad forrást, olyan térségekben, ahol minden ú

Globálisan is megkerülhetetlenné vált a holland gáztőzsde

A TTF 2024-es dominanciája kulcsszerepet játszott az európai gázpiac stabilizálásában és globális árképzési súlyának növekedésében.

És megérkezett az ingyenes lakáshitel

A 3%-os kamatozású Otthon Start lakáshitel megjelenésekor sokan az életük lehetőségét vélték felfedezni a támogatott hitelben. A közszolgálatban dolgozók közül egyes becslések alapján na

Az ország, ahol a nyugdíjas többet keres a dolgozónál

Franciaországban egy átlagos nyugdíjas több pénzt visz haza, mint egy átlagos munkavállaló. A jelenségnek kulturális és történelmi okai vannak, de kemény közgazdasági következményei is, a

Globális minimumadó - itt az első bevallási határidő!

A globális minimumadó (GloBE) kötelezettségeihez kapcsolódóan közeleg az első hazai bevallási határidő. Azoknak a társaságoknak, amelyek üzleti éve megegyezik a naptári évvel, 2025. novemb

Befektetések Bezzegországban - HOLD Minutes

A HOLD Minutes e heti részében Cser Tamás, a HOLD vezető részvényportfólió-kezelője beszél arról, hogy The post Befektetések Bezzegországban - HOLD Minutes appeared first on HOLDBLOG.

From Creative Destruction to the Inverted-U: Why Aghion & Howitt's Schumpeterian Program Is Nobel-Worthy

Philippe Aghion and Peter Howitt transformed growth from a black box into a mechanism we can measure and steer; bridged macro theory with micro market structure; and then validated the bridge with credible

Arany vagy bányarészvény: melyikkel jár jobban a befektető?

Vajon mi ér többet: az arany vagy az aranybánya? Lehet-e egyáltalán győztest hirdetni ebben a versenyben? Az elmúlt 20 év adatait megvizsgálva érdekes következtetésekre jutni:... The post Arany

Egyértelmű jelzést kapott Magyarország: elkerülhetetlen a leválás az orosz olajról

A Lukoil döntése irányadó lesz a döntéshozók számára is.

Már az Otthon Start előtt is elszabadultak az árak, hol lesz a vége?

Érdekes adatok érkeztek a lakáspiacról.

Hegymenet frissítőpont nélkül − A terepfutó versenyszervezés rögös ösvényein

A hazai szereplők egymással és a külfölddel is versenyt futnak.

Kisokos a befektetés alapjairól, tippek, trükkök a tőzsdézéshez

Előadásunkat friss tőzsdézőknek ajánljuk, összeszedünk, minden fontos információt arról, hogy hogyan működik a tőzsde, mik a tőzsde alapjai, hogyan válaszd ki a számodra legjobb befektetési formát.

Tőzsde kezdőknek: Hogyan ne égesd el a pénzed egy hét alatt!

A tőzsde világában a lelkesedés könnyen drága hibákhoz vezethet – előadásunk abban segít, hogy kezdőként is megértsd a legfontosabb alapelveket, felismerd a kockázatokat, és elkerüld, hogy egy hét alatt elolvadjon a megtakarításod