Ennyire veszélyes a forint!

Mennyire kockázatos a forintunk?

Magyarországon élve lényegében lehetetlen elkerülni, hogy ne hasson ránk a forint árfolyamának alakulása. Ez alatt nem pusztán arra kell gondolni, hogy nyaralni megyünk vagy éppen külföldről vásárolunk valamit. Ennél ugyanis sokkal mélyebb szimbiózisban élünk a fizetőeszközünkkel!Hazánk egy pici és nyitott ország, ahol az árfolyamcsatorna jelentős szerepet tölt be a gazdaságunk alakulásában. Az exportáló vállalataink profitabilitásának befolyásolása mellett az importárakba is át tud gyűrűzni a forint árfolyamváltozása, amit pedig mindenki megérez. Sőt, még ha nem is vásárolnánk semmiféle külföldi cikket (üzemanyagot sem), akkor sem kerülhetnénk el, hogy például a jelentősen elgyengülő forint ne okozzon inflációt a belföldi termékek esetében is. A legnagyobb kitettséggel természetesen, a devizapiaci kereskedők szembesülnek, akik sokszoros tőkeáttétellel kereskedhetnek az egyes forintkereszteken.

Egyszóval senkinek sincs menekvés az árfolyamunk változása elől, kisebb vagy nagyobb mértékben mindenképpen kihat majd ránk, így pedig érdemes feltenni a kérdést, hogy mégis mekkora kockázatot futunk: Mennyire kockázatos fizetőeszköz a forint?

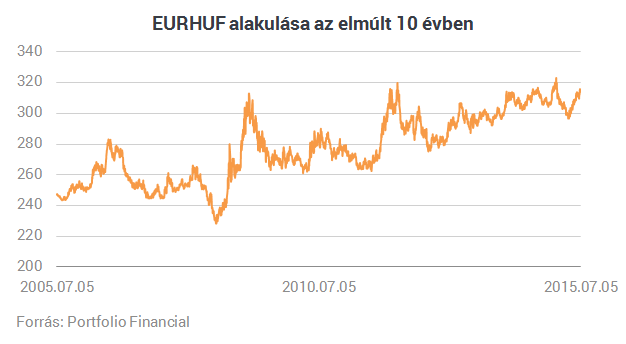

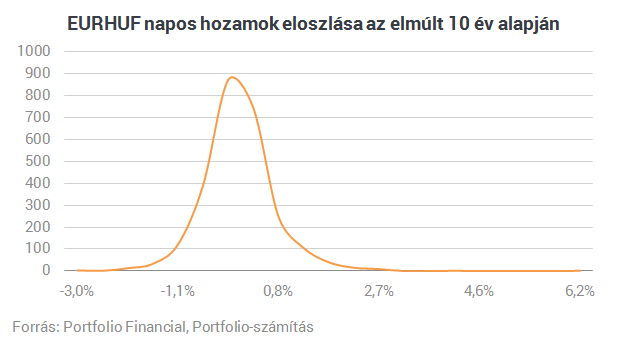

Ehhez mi a legfontosabb külkereskedelmi partnerünk fizetőeszközével, az euróval szembeni árfolyamunkat vizsgáltuk. Megnéztük, hogy az elmúlt tíz évben miként alakult az EURHUF napos változása, majd pedig felrajzoltuk ennek az eloszlását. A pénzügyek világában jártas olvasó számára talán nem meglepő, hogy lényegében egy normális eloszlást kaptunk.

Plusz-mínusz egy százalék

Az elmúlt tíz évben a napos elmozdulások 90 százaléka -1,01 és 1,14 százalék között alakult. A legsúlyosabb gyengülésünk 6,21 százalék volt, míg a legnagyobb felértékelődésünk 3,26 százalékot hozott egy nap leforgása alatt. A teljes idősoron 0,01 százalékos átlagos napon belüli forintgyengülés látszik, amitől átlagosan 0,66 százalékkal tértek el az egyes napokon a hozamok. Ezen az időtávon egyébként nagyjából a negyedével értékelődött le a forint az euróhoz képest.

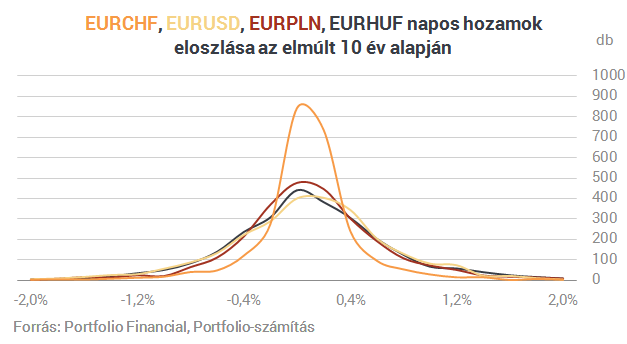

Most hogy van már egy leíró képünk arról, miként is viselkedett eddig a forint, adódik a kérdés, hogy ezt kockázatosnak lehet-e nevezni. Ehhez pedig az eloszlását más devizákhoz érdemes viszonyítanunk! Három eurókeresztet választottunk a forint mellé, hogy véleményt tudjunk alkotni a forint kockázatosságáról. Mivel ezen keresztekben a másik oldalon mindig euróláb van, ezért természetesen az adott devizák általános kockázatosságáról kapunk egy könnyen értelmezhető összehasonlítást.Első viszonyítási pontnak a legnagyobb devizapiaci forgalommal bíró euró-dollárt választottuk, mert a devizapiacon ezt tekinthetjük a leginkább meghatározó párnak. A forint a feltörekvő piaci devizák sorába tartozik, így a régiós társát, a lengyel zlotyt is megvizsgáltuk, amely gyakran szoros korrelációt mutat vele. Harmadik viszonyítási pontnak pedig a svájci frankot választottuk, amely a január 15-i sokkoló felértékelődését megelőzően a világ leginkább stabil devizája volt a piacon (az árfolyamküszöbje miatt). Megnézzük tehát a leginkább forgalmas devizapárt (EURUSD), a historikusan leginkább stabilat (EURCHF) és a régiós társunkat is, mint kontrollt (EURPLN).

Hasonló harangok

Az már nem lehet meglepetés, hogy most is a normális eloszlás haranggörbeszerű formái rajzolódnak ki. Az eloszlások értelmezéshez egy kis segítség: minél csúcsosabb a görbe, a napos hozamok annál nagyobb része esik közel a leggyakoribb értékhez (a móduszhoz, ami egyébként nulla), ergo annál stabilabb párról van szó. Ellenben minél laposabb és terebélyesebb a görbénk, annál kockázatosabb devizapárról beszélhetünk.Az eloszlásokat közös grafikonon ábrázoltuk és kissé ránagyítottunk, hogy minél szemléletesebb legyen. Jól kitűnik róla, hogy historikusan messze az EURCHF volt a legstabilabb devizapár. Ami talán sokak számára meglepő lehet, hogy a forint az esetek 99 százalékában (a -2 és +2 százalékos nagyítás a forint napos hozamainak a 99 százalékát foglalja magában) egyáltalán nem számít kockázatosabbnak a régiós társánál, az euró-zlotynál, sőt, a legtöbbet kereskedett euró-dollárnál sem. Az eloszlások alapján kijelenthetjük: a forint relatív szemmel nem tekinthető instabil és kockázatos devizának az elmúlt tíz éve alapján.

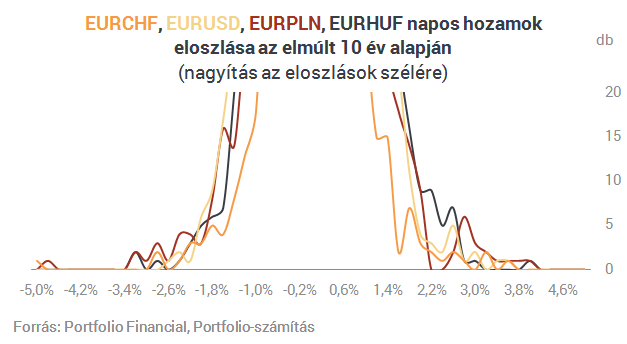

Felmerül még persze, hogy miként néznek ki az eloszlások szélei, ahol az extrém események gyakoriságára derül fény. Az alábbiakban a -5 és +5 százalékos eloszlásra nagyítottunk rá a vizsgált devizák esetében:

Mennyire extrém?

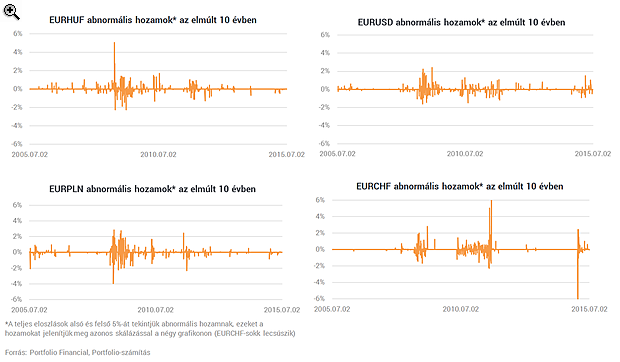

Felmerülhet még egy szempont az extrém mozgások kapcsán, mégpedig az, hogy ezek időben miként követték egymást. Nagyobb veszélyt jelent ugyanis az, ha a nagyobb elmozdulások közel esnek egymáshoz, ezzel rövid időn belül nagyobb veszteséget okozva a kitettséget tartóknak. A szélsőséges hozamok alatt (a szakirodalomban általában abnormálisnak nevezik a várható értéktől eltérő hozamokat) az egyes eloszlások alsó és felső 5 százalékát értjük (ami 5-95 százalék közé esik, azt nullának vesszük), ezt pedig idősorosan ábrázoltuk a négy kereszt esetében.

Összefoglalásképpen elmondható: attól hogy hosszútávon leértékelődő trend jellemezte a forintot az euróval szemben, sem a napos hozamok eloszlása, sem azok széle, sem pedig az extrém elmozdulások koncentrációja nem nevezhető kiugrónak a kontrollnak választott devizákhoz képest. A magyar fizetőeszközzel való kereskedés nem veszélyesebb, mint mondjuk a lengyel zlotyval való. Vizsgálódásaink következtetése tehát az, hogy hiába épült bele a magyar köztudatba a gyenge és sérülékeny forint képe, attól még nem számít kockázatosnak a pénzünk.

A jelen írás nem minősül befektetési tanácsadásnak vagy befektetési ajánlásnak. Részletes jogi információ

Trump orrára vágták az ajtót, Brüsszelben parolázhatnak a kínaiak

Az Európai Unió és Peking kereskedelmi képviselői már a héten találkoznak.

Tizenegyedszer bukott el a finanszírozási javaslat, újabb határidő-hosszabbítás jöhet

Egyre nagyobb vergődés az amerikai kormányzati leállás, Trumppal tárgyalnának a demokraták.

Franciaország és Spanyolország keresztbe tesz az európai autólobbinak: ragaszkodnak a 2035-ös tiltáshoz

Miközben az iparági szereplők a feltételek lazítását akarják elérni.

17 milliárd forintot szán a kormány a gyermekvédelmi támogatások emelésére

Egy új határozat részletezi a többletforrások felhasználását.

Lavrov kemény üzenetet küldött: Oroszország elutasítja a tűzszüneti terveket

Az orosz külügyminiszter lesöpörte az asztalról a javaslatokat.

Brüsszel diktálta, a kormány végrehajtja: új uniós szabályok írják át a magyar költségvetési rendszert

Nagyon komoly szigorításokat vállal a magyar kabinet a büdzsé miatt.

Az Otthon Start mellett a CSOK Plusz feltételeibe is belenyúlna a kormány

Egy éjszaka társadalmi egyeztetésre bocsátott jogszabálytervezet alapján a CSOK Plusz két fontos részletébe is belenyúlna a kormány. Nem kell megijedni a változás inkább kedvező a támogatá

Lesotho - az afrikai ország, amely elesett a vámháborúban

Lesotho súlyos gazdasági és humanitárius válságba került az aszály és a textilipar visszaesése miatt.

Három évnyi vagyonteremtés története - A HOLD OVK teljesítménye

Három éve indult a HOLD Online Vagyonkezelés (OVK) szolgáltatása, nagyon szerencsés időpontban. A nyomott kezdeti részvényárak, a magas kötvényhozamok remek környezetet teremtettek az befektet

Innovációs verseny nélkül nagyban lehet gondolkodni

Azaz nagyvállalatoknak pályázat, ahol ha most gyorsan teljesítesz egy feltételt, akkor különös verseny nélkül tudsz maximum 3 milliárd forint vissza nem térítendő támogatást kapni - wow

Robosztus gazdasági növekedés mellett működhet a 14. havi nyugdíj

A magyar kormány a 14. havi nyugdíj bevezetését is fontolgatja. A kijelentés azonnal beindította a találgatásokat, hiszen egy ilyen lépés nemcsak a nyugdíjasoknak jelentene pluszpénzt, hanem a

KIVA 2025 - Mi változott?

A többi adónemhez hasonlóan a kisvállalati adó (KIVA) szabályok is változtak az elmúlt évek során. A KIVA mértéke 2025-ben is 10 százalék, de van egy fontos KIVA-változás is, amit a 2025 ta

Forradalom a konnektorban

Megint mi vagyunk a Nyugat és a Balkán kereszteződése. Nyugatról érkezve nálunk vannak az első lila foltok, keletről haladva itt vannak az első kékek. Egyszeri... The post Forradalom a konnektor

Comcast Corporation - elemzés

Upgrade-eltem a roic.ai előfizetésemet, már API-n keresztül tudok lekérdezni egy csomó adatot (írok majd a tapasztalataimról), és egy tesztelés keretében újra elkészítettem az októberi Top10

Tőzsde kezdőknek: Hogyan ne égesd el a pénzed egy hét alatt!

A tőzsde világában a lelkesedés könnyen drága hibákhoz vezethet – előadásunk abban segít, hogy kezdőként is megértsd a legfontosabb alapelveket, felismerd a kockázatokat, és elkerüld, hogy egy hét alatt elolvadjon a megtakarításod

Tőzsdei adrenalin vs. nyugodt hozam – te melyiket választod?

Tőzsdéznél, de nem tudod, merre indulj? Ismerd meg egy aktív trader és egy alapkezelő gondolkodását a Portfolio Investment Services online előadásán Vidovszky Áronnal!

Tűzeset Százhalombattán: mit fogunk ebből érezni?

A Mol dolgozik a kapacitások helyreállításán.

Nem az a kérdés, hogy lufi-e az AI-boom, hanem, hogy mikor lesz vége

Milyen jövő vár a mesterséges intelligenciára?

Budapestre jön Trump és Putyin: ennél nagyobb realitása még nem volt a békének

Bár maradtak még kérdőjelek.