Bedőlt hitelek: van remény a szegényeknek, itt a megoldás!

Augusztusban tizennégy mélyinterjút készítettünk egy borsodi kis faluban többségükben nagyon szegény emberekkel. Gosztonyi Márton, a Pénz zsonglőrei c. PhD disszertációjából indultunk ki, és a háztartások pénzügyi gazdálkodásáról és azon belül az informális személyi kölcsönök piacáról igyekeztünk további információt szerezni.

Az interjúk során többször elhangzott, hogy a családnak nagy hiteltartozása van, amit már évek óta nem tudnak fizetni, a banki papírokat olvasatlanul kidobják, a kamatok halmozódnak, a pontos tartozást nem is tudják, de borzasztóan nyomasztja őket a dolog, és reménytelennek látják a törlesztést. Ezek a tartozások főként deviza alapú jelzáloghitelekből származnak, de többen említették a 80-as években felvett OTP "szocpol" lakáshiteleket is.

Elmondták azt is, hogy a hiteltartozások miatt nem éri meg legális és piaci munkát vállalni, mert akkor rögtön jövedelmük 33%-át elvonnák a tartozás törlesztésére. Ha például elmennének egy közeli városba dolgozni, kb. minimálbért kapnának, és akkor a 33% és az utazási költségek levonása után ugyanannyit keresnének, mint jelenleg közmunkával. Ráadásul a közmunka mellett vállalhatnak idénymunkákat is, amit készpénzben, levonások nélkül fizetnek ki és van idejük napközben egyéb házkörüli munkákat végezni. Az interjúk során többször elmondták, hogy a lejárt tartozás miatt szóba se jön, hogy bankszámlát nyissanak, hiszen akkor abból is levonja a bank a törlesztőrészleteket. A nemfizető hiteladósok érzelmi okokból (szégyen, harag, megbánás stb.) is igyekeznek magukat távol tartani a bankoktól.

Az a hipotézisünk, hogy ebben a szegmensben a lejárt banki hiteltartozások jelentős mértékben gátolják a legális munkavállalást és a formális bankolást. Ezt a hipotézist egy nagyobb, célzott kérdőíves felméréssel tervezzük megvizsgálni a közeljövőben. Ha a hipotézisünk igazolást nyer, akkor érdemes megfontolni egy általános adósságkonszolidációt, melynek alapja lehetne a jövedelemarányos törlesztés vállalható mértékű (max. 10%) törlesztési hányad és maximált futamidő (10-20 év) mellett. A fix törlesztési idő után a fennálló tartozásokat elengednék.

A jövedelemarányos törlesztésről lásd részletesebben ezt a blogbejegyzést.

Az adósság (akárcsak) részleges elengedése ellen szóló két fő közgazdasági érv az szokott lenni, hogy sokba kerül és növeli az erkölcsi kockázatot (azaz rontja az ösztönzőket, "felpuhítja a költségvetési korlátot").

Ezen a ponton azonban érdemes visszaemlékezni arra, hogy mindkét nagy hitelválság (régi OTP-hitelek, illetve deviza alapú hitelek) konszolidációja során a tehetősebbek lehetőséget kaptak arra, hogy rendkívül kedvező feltételekkel, 15-50% tartozáselengedéssel törlesszék adósságukat. Két látványos precedens is van tehát Magyarországon a hiteltartozások jelentős mértékű elengedésére. Csak éppen - perverz módon - mindig a gazdagok élvezték ennek előnyét, amit az állam és a bankok (végül is az adófizetők és a banki ügyfelek) finanszíroztak. Ha a gazdagok erkölcse miatt nem aggódtunk, akkor talán a szegényeké miatt sem kellene.

A szegények adósságkonszolidációjára fordított erőforrások (például Nemzeti Eszközkezelő) nagyságrendekkel kisebbek voltak. Vegyük észre azt is, hogy a jövedelemarányos konstrukcióban a 10-20 évnyi törlesztés utáni adósságelengedés sokkal kevésbé rontja el az ösztönzőket, mint a tartozások azonnali leírása, hiszen a hiteladósok jelentős terhet vállalnak.

Etikai szempontból tehát számos érv szól tehát az elmaradott térségekben a mélyszegény adósok tartozásának részleges elengedése mellett, melynek nagyságrendileg összemérhetőnek kellene lennie a végtörlesztésben és a kamatelszámolásban részesülő hiteladósok nyereségével.

Emellett gazdasági szempontból is az adósságkonszolidáció lenne racionális, hiszen így legalább valamennyi megtérülne a hitelekből. Egy ilyen program makrogazdasági szinten is értéket teremtene, hiszen nőne a foglalkoztatás, kifehéredne a gazdaság - a szociális és emberi szempontokat (pl. adósok lelki és testi egészsége, családok működőképessége) most nem is részletezzük.

SZÁMPÉLDA: Ha a tartozás 4 millió forint, a hitelkamat 5%, az éves nettó jövedelem 1 millió forint, melynek növekedési üteme 5%, és a törlesztési hányad 8%, akkor a tartozás teljes törlesztéséhez 50 évre van szükség. Ha azonban 10 évig folyamatosan törleszt az adós, akkor adósságának 20%-át képes törleszteni (20 év alatt 40%-át).

A hazai és nemzetközi tapasztalatok szerint a reménytelen helyzetben lévő adósok tartozását nagyon alacsony áron, 5-30%-ért vásárolják meg a behajtó cégek. Különösen alacsony lehet a hitelkövetelések piaci ára, ha az ingatlan eladhatatlan és nincs behajtható jövedelem. Ebből következik, hogy piaci alapon is megérheti az adósságok felvásárlása és jövedelemarányos beszedése. Ha az állam garanciavállalással, finanszírozással vagy egyéb módon besegítene, akkor persze még vonzóbb lehetne a részvétel a magánfinanszírozóknak, különösen, ha számukra az így megszerzett új ügyfélkörnek is értéke van.

Jelenleg a behajtók magas költség mellett, személyes nyomásgyakorlással általában csak egy szűk kisebbségtől tudnak valamennyi törlesztést kicsikarni, de közben az összes hiteladóst folyamatosan sanyargatják és ezzel blokkolják mindannyiuk gazdasági és pénzügyi integrációját. Így ördögi kör jön létre, melyben paradox módon pont az adósságok szigorú beszedése akadályozza a hitelek visszafizetését, hiszen gátolja az adósok jövedelemszerzését, így bénítja a szegénységből való kilábalást, ráadásul növeli a munkaerőhiányt és fékezi a gazdasági növekedést. Az élet más területein is tapasztalhatjuk, hogy komplex problémák esetén az ún. "mohó algoritmus" ritkán optimális.

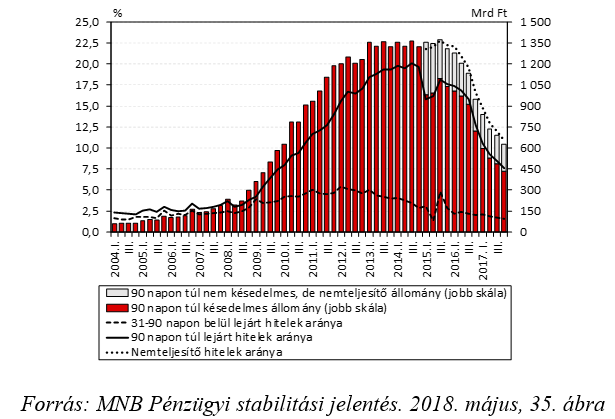

A következő ábrán látszik, hogy 2015 óta látványosan csökkentek a 90 napon túli késedelemben lévő háztartási hitelek a bankrendszerben (piros oszlopok, jobb oldali skála), ez azonban főként annak köszönhető, hogy a bankok a nemteljesítő hiteleik jelentős részét (kb. 2/3-át) eladták követeléskezelő és behajtó cégeknek, így a problémás hitelek kikerültek a banki mérlegekből. Ezzel azonban csak a szőnyeg alá söpörtük, de nem szüntettük meg a problémát.

Ehhez azonban nagyszabású társadalmi innovációra van szükség, melynek során meg kell változtatni az érintettek szemléletmódját, a rossz banki és adósságkezelői gyakorlatokat és valószínűleg bizonyos fokig a szabályozói környezetet is. Az adósságkonszolidáció koncepciójának kidolgozásához és megvalósításához együttműködő partnereket keresünk az akadémiai, a civil, az üzleti és a kormányzati szférából."

A szerző a Budapesti Corvinus Egyetem Befektetések és Vállalati Pénzügy Tanszékének tanszékvezető egyetemi tanára.

Trump orrára vágták az ajtót, Brüsszelben parolázhatnak a kínaiak

Az Európai Unió és Peking kereskedelmi képviselői már a héten találkoznak.

Tizenegyedszer bukott el a finanszírozási javaslat, újabb határidő-hosszabbítás jöhet

Egyre nagyobb vergődés az amerikai kormányzati leállás, Trumppal tárgyalnának a demokraták.

Franciaország és Spanyolország keresztbe tesz az európai autólobbinak: ragaszkodnak a 2035-ös tiltáshoz

Miközben az iparági szereplők a feltételek lazítását akarják elérni.

17 milliárd forintot szán a kormány a gyermekvédelmi támogatások emelésére

Egy új határozat részletezi a többletforrások felhasználását.

Lavrov kemény üzenetet küldött: Oroszország elutasítja a tűzszüneti terveket

Az orosz külügyminiszter lesöpörte az asztalról a javaslatokat.

Brüsszel diktálta, a kormány végrehajtja: új uniós szabályok írják át a magyar költségvetési rendszert

Nagyon komoly szigorításokat vállal a magyar kabinet a büdzsé miatt.

Az Otthon Start mellett a CSOK Plusz feltételeibe is belenyúlna a kormány

Egy éjszaka társadalmi egyeztetésre bocsátott jogszabálytervezet alapján a CSOK Plusz két fontos részletébe is belenyúlna a kormány. Nem kell megijedni a változás inkább kedvező a támogatá

Lesotho - az afrikai ország, amely elesett a vámháborúban

Lesotho súlyos gazdasági és humanitárius válságba került az aszály és a textilipar visszaesése miatt.

Három évnyi vagyonteremtés története - A HOLD OVK teljesítménye

Három éve indult a HOLD Online Vagyonkezelés (OVK) szolgáltatása, nagyon szerencsés időpontban. A nyomott kezdeti részvényárak, a magas kötvényhozamok remek környezetet teremtettek az befektet

Innovációs verseny nélkül nagyban lehet gondolkodni

Azaz nagyvállalatoknak pályázat, ahol ha most gyorsan teljesítesz egy feltételt, akkor különös verseny nélkül tudsz maximum 3 milliárd forint vissza nem térítendő támogatást kapni - wow

Robosztus gazdasági növekedés mellett működhet a 14. havi nyugdíj

A magyar kormány a 14. havi nyugdíj bevezetését is fontolgatja. A kijelentés azonnal beindította a találgatásokat, hiszen egy ilyen lépés nemcsak a nyugdíjasoknak jelentene pluszpénzt, hanem a

KIVA 2025 - Mi változott?

A többi adónemhez hasonlóan a kisvállalati adó (KIVA) szabályok is változtak az elmúlt évek során. A KIVA mértéke 2025-ben is 10 százalék, de van egy fontos KIVA-változás is, amit a 2025 ta

Forradalom a konnektorban

Megint mi vagyunk a Nyugat és a Balkán kereszteződése. Nyugatról érkezve nálunk vannak az első lila foltok, keletről haladva itt vannak az első kékek. Egyszeri... The post Forradalom a konnektor

Comcast Corporation - elemzés

Upgrade-eltem a roic.ai előfizetésemet, már API-n keresztül tudok lekérdezni egy csomó adatot (írok majd a tapasztalataimról), és egy tesztelés keretében újra elkészítettem az októberi Top10

Tűzeset Százhalombattán: mit fogunk ebből érezni?

A Mol dolgozik a kapacitások helyreállításán.

Nem az a kérdés, hogy lufi-e az AI-boom, hanem, hogy mikor lesz vége

Milyen jövő vár a mesterséges intelligenciára?

Budapestre jön Trump és Putyin: ennél nagyobb realitása még nem volt a békének

Bár maradtak még kérdőjelek.

Tőzsde kezdőknek: Hogyan ne égesd el a pénzed egy hét alatt!

A tőzsde világában a lelkesedés könnyen drága hibákhoz vezethet – előadásunk abban segít, hogy kezdőként is megértsd a legfontosabb alapelveket, felismerd a kockázatokat, és elkerüld, hogy egy hét alatt elolvadjon a megtakarításod

Tőzsdei adrenalin vs. nyugodt hozam – te melyiket választod?

Tőzsdéznél, de nem tudod, merre indulj? Ismerd meg egy aktív trader és egy alapkezelő gondolkodását a Portfolio Investment Services online előadásán Vidovszky Áronnal!