Évi 300% hozam: a Quaestor után itt a Questra

Itt a világ legjobb befektetése?

Egy olvasónk hívta fel a figyelmet a Questra Worldre; a spanyol székhelyű MLM (multi-level marketing) cég az Atlantic Global Asset Management, egy zöld-foki "alapkezelő" befektetéseit értékesíti.Az Atlantic Global magát egy innovatív, alacsony költségekkel és remek szakemberekkel dolgozó alapkezelőként hirdeti, a cég elvileg

- a világ "leggyorsabban növekvő" vállalatanak részvényeit, kötvényeit és opciós szerződéseit adja-veszi,

- cégeket visz a tőzsdére,

- faktoringgal és refinanszírozással is foglalkozik.

Pár konkrét befektetési sztorival is illusztrálják a tevékenységüket:

- Az alapkezelőt és az MLM-céget tömörítő holding oldalán azt írják, hogy olyan nagy cégek tőzsdére lépésében is "részt vettek", mint a Facebook, a Tesla, az Alibaba, az Univar és a Transunion.

- Erős tört angolsággal leírják, hogy a Facebookon például úgy kerestek, hogy a tőzsdei bevezetés előtt megvették a vállalat részvényeit, aztán "rövid idő eltelte után" eladták őket.

- Állítólag a Zöld-foki Köztársaság mindössze négy kisgépet és egy Boeing 757-200-ast tartalmazó, durván veszteséges légitársaságának a tőzsdei bevezetésén dolgoznak most, majd ezen 7-8 hónap alatt 300-500%-os profitot akarnak megkeresni úgy, hogy eladják a cég részvényeit kínai befektetőknek.

Ha a 300-500% hozam nem lenne elég vonzó, a vállalat kezdőoldalán az ennél is hozaméhesebb érdeklőket is igyekeznek kielégíteni: saját bevallásuk szerint akár 3000%-os hozamot is el tudtak már érni (azt nem közlik, hogy ez milyen időtávon sikerült).

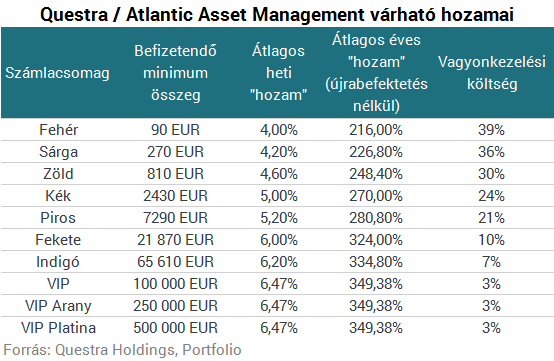

A Questra egészen konkrét hozamelvárásokat is megfogalmaz, a nyereséget pedig heti (!) szinten jóvá is írják az ügyfeleik számláira. A hozam mértéke és a kifizetendő költség annak függvényében változik, hogy mekkora összeget fektet be adott ügyfél a cégnek.

Az ország pénzügyi felügyeleti szerve egyébként a Banco de Cabo Verde lenne, a jegybanki engedélynek azonban sem az Atlantic, sem pedig a központi bank oldalán semmi nyoma sincsen.

A Questrának / Atlantic Worldnek saját adatai szerint

- 25 portfóliómenedzsere van,

- 53 millió eurós "biztosítási alapjuk" van,

- több mint 300 millió eurós működő tőkével (az angol (!) szövegben "Arbeitskapital"-ként szerepel) rendelkeznek,

- 40 ezer ügyfél bízta már rájuk a pénzét.

A kétes hitelességű befektetési őrület főleg Oroszországban hódít, de hazánkban is felütötte már a fejét.

A Questra World (szinte teljesen üres) weboldalán egyébként az is kiderül, hogy kéthetente, havonta konferenciákat is szerveznek (főleg orosz/ukrán nyelvterületen, de voltak már Berlinben is), valamint jutalomutakra küldik legsikeresebb ügynökeiket (az orosz oldaluk egy kicsit részletesebben számol ezekről be).

Modern, vonzó irodáikat pedig lakberendezők helyett minden jel szerint Photoshoppal rakták össze, a Behind MLM szerint a spanyol központuk pedig egy AirBnB ház.

Heti 6%, reális?

A cég hetente közzéteszi a híroldalán, hogy éppen mekkora hozamot fizetett ki az ügyfeleinek, az alap vagyonkezelői ugyanitt minden héten bizonyítják a "magas szintű szakértelmüket". A weboldalukon egy kalkulátor is van a várható hozamokról, persze felhívják a figyelmet arra is, hogy nem felelősek a teljes tőkevesztésért és az információ pontatlanságáért sem.Bár az éves 300%-os hozam valóban csábító, sajnos kevés annak a valószínűsége, hogy az Atlantic ezt valóban a piacon éri el.

Azok a befektetési sztorik ugyanis, amelyekkel az ügyfeleiket csábítják erősen megkérdőjelezhető hitelességűek:- A Facebook részvényei 2012-es tőzsdei bevezetésük óta "csak" 260%-ot emelkedtek, egyedül masszív tőkeáttétellel lehetett volna a részvényeken azt a hozamot elérni öt év alatt, ami a fent feltüntetett hozamok megszerzéséhez szükséges (persze nem csak a Facebook részvényeivel kereskedtek, ez a példa viszont többször is megjelenik az oldalaikon).

- Ha a Facebook tőzsdei bevezetésekor valaki a legkisebb, a fenti táblázatunkban látható, 90 eurós csomagot megvette, mára ez körülbelül 28,5 millió euróra kellett volna, hogy hízzon, ha az ígért, 4%-os heti hozamot az ügyfél újra befektette - ez 31 751 717%-os hozamnak felel meg. Csak érdekességképpen érdemes megjegyezni, hogy az S&P 500 index, 1957-es indulása óta körülbelül "csak" 13 700%-ot emelkedett.

- Ha feltételezzük, hogy az Atlantic 40 ezer ügyfele csak a legkisebb, 90 eurós csomagot vette meg és most kezdi el hozni a pénzük az elvárt 4%-os heti hozamot, alig több mint négy év alatt az alapkezelő vagyona nagyobb lesz, mint az Egyesült Államok GDP-je.

- Bár saját bevallása szerint a Questra Holdings már 2009 óta működik (korábban SFG Group néven), a cégcsoportnak nyoma sincs 2016 nyara előttről; az "alapkezelő" vezérigazgatója, Antonino Robalo 2016 júliusában kezdett el a cégnél dolgozni, az első "hozamadat" és az első hír is tavaly júliusi. Az egyetlen infó, amit a cég jogelődjéhez köthetően találni lehet, egy SFG Group nevű Mixcloud-felhasználó, ebben az esetben az SFG egyébként Special Forces Groupot jelent (ami lényegében egy katonai különleges műveletei egység).

- Egyik említett nagycég (jellemzően széles körben publikált) IPO-ja körül sincs nyoma sem a Questrának, sem az Atlantic Asset Managementnek, sem pedig az SFG Groupnak. Persze azt a népszerű marketingfogást használják ők is, mint számos másik, földből előbukkant mikro-befektetési cég: "korábban csak intézmények vagyonát kezelték, csak most nyitottak a lakosság felé, ezért nincs sehol semmilyen nyomuk sem."

- A Zöld-foki légitársaság (TACV) körüli sztori több sebből is vérzik: a vállalat privatizációján évek óta dolgozik a szigetország kormánya, mivel masszív veszteséget és adósságot halmozott fel, arról viszont nincs semmilyen nyilvános információ, hogy a cég kikerült volna az állam kezéből (arról viszont van, hogy még mindig 100% állami tulajdonú). Az Atlantic állítólag pedig megvette és átstrukturálta a vállalatot (illetve ennek egyes eszközeit), elvileg már hónapok óta minden készen áll ahhoz, hogy tőzsdére vigyék a céget. A Zöld-foki Köztársaság mindössze négy részvényt tartalmazó tőzsdéjére viszont továbbra sincs bevezetve a TACV. Az igaz, hogy potenciális kínai vevők is elkezdtek legyeskedni a cég körül (évekkel ezelőtt), de üzleti szempontból nem sok értelme lenne annak, hogy megvárják, amíg a tőzsdére kerül a vállalat és "300-500%"-kal drágábban tudják csak megvenni, ha csak nem arra számítanak, hogy beszakad a cég részvényeinek árfolyama a tőzsdei bevezetés után (ami viszont pillanatok alatt elégetné a teljes Atlantic ügyfélvagyont, ha a fenti tőkeáttétellel dolgoznak). Az esetleges tranzakcióról szóló (több éves) hírekben egyébként nem volt szó tőzsdei bevezetésről, a kínaiak közvetlenül az államtól szerették volna megvenni a TACV-t (illetve ennek egy részét).

Ha persze igaz a több ezer százalékos hozam, amit az "alapkezelő" piaci alapon elért pár év alatt, fantomként irányítva az elmúlt pár év leghíresebb IPO-jit a zöld-foki mikroállam szívéből, Ray Dalio, Soros György és Bill Ackman is fejet hajthatnak az Atlantic vagyonkezelőinek szakértelme előtt, hiszen az egész világ által sztárolt befektetési guruk is "alig" 10-20% körüli éves átlagos hozamot tudnak hosszú távon elérni a tőkepiacokon.

Érdemes azt is megjegyezni, hogy ha igaz is a sok eposzba illő befektetési történet, semmilyen garancia nincs arra, hogy ezt a hozamot az Atlantic kiváló vagyonkezelői a jövőben is el fogják tudni érni, hiszen ha ezerszeres, tízezerszeres tőkeáttétellel dolgoznak és tényleg ott vannak minden IPO-n, egy rosszabb kereskedési nap is elég lehet ahhoz, hogy a teljes kezelt vagyonuk egy szempillantás alatt elégjen.

Milyen szerencse, hogy egy csúszkával ki-be kapcsolhatjuk a portfóliónk tőkevédelmét, ezzel aztán hátra is dőlhetünk, a pénzünk biztonságban van.Szervezd be a haverokat is!

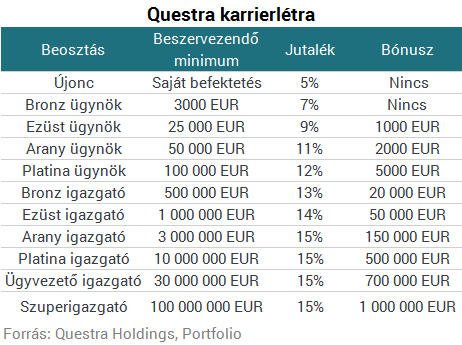

Az Atlantic Asset Management termékeit értékesítő Questra is megér egy külön misét: a "brókercég" MLM-struktúrában működik és az ügynökök masszív jutalékokkal és bónuszokkal dolgoznak.Akkor válhat valaki a cég ügynökévé, ha saját maga is nyit számlát, a karrierlépcsőn pedig úgy tud előre haladni, ha akár az ügynök, akár ismerősei az ő közbenjárásával pénzt tolnak a rendszerbe. Ennek fejében növekszik az ügynök jutaléka is, szintlépéskor pedig bónusz is jár az értékesítőknek.

Míg Magyarországon egy átlagos bróker, biztosítási ügynök legjobb esetben is "csak" 3-5%-os vagyonarányos jutalékot keres, a Questránál ez a belépőszint, egyébként nem idegenkednek a bőven 10% fölötti jutalékok kifizetésétől sem, amelyhez millió eurós bónusz is társulhat.

Egy ezüst igazgató és ügynökeinek 1 millió eurós befizetésére tehát heti 6,47%-os hozamot, a 14%-os jutalékot és az 50 ezer eurós bónuszt is ki kell fizetnie az Atlantic / Questrának, nem is beszélve a működési költségeikről - ennek fedezésére minimum egyszer körülbelül 25% hozamot kell elérnie a befizetett tőkén a portfóliómenedzsereknek, aztán pedig hetente szállítaniuk kell a 4-6%-os elvárt hozamot.

Vigyem a pénzem?

Az Atlantic Global Asset management és a Questra története rengeteg piramisjáték-gyanús elemet tartalmaz:- irreálisan magas hozam, amit előre meg is mernek jósolni,

- hihetetlen befektetési sztorik - a portfóliómenedzserek mindig jókor vannak jó helyen,

- semmiből előbukkant, lenyomozhatatlan, offshore céges háttér,

- felügyeletlen, megfelelő engedélyekkel nem rendelkező befektetési cég,

- agresszív, hatalmas jutalékokkal és bónuszokkal működő, MLM-értékesítői rendszer.

De ha tényleg teljesen legitim befektetési tevékenységgel is érik el az őrült-magas hozamaikat, akkor is brutális tőkeáttételt használnak, am

pillanatok alatt lenullázhatja a kezelt vagyonukat.

Magyarországon nem jogosult befektetési tevékenység végzésére a cég, így esetleges veszteségektől a magyar befektető-védelmi rendszer nem véd meg, az MNB oldala pedig felhívja a figyelmet a belga felügyelet figyelmeztetésére is, amely szerint a Questra Holdingsnak minden olyan tulajdonsága megvan, ami egy piramisjátéknak, vagy egy ponzi-sémának, nem ajánlja befektetésre a társaságot.Érdemes tanulni a történelem hasonló eseteiből és körültekintően eljárni, ha a megtakarításaink elhelyezéséről van szó.

Az összes nagy piramisjáték története hasonló: az elején mindig fizetettek az ügyfeleknek, akik elégedettségükben szétkürtölték a befektetés hírét, majd amikor olyan sok befektetőt kellett kifizetni, hogy ezt az új befizetésekből nem lehetett teljesíteni, a kártyavárak összedőltek.

A jelen írás nem minősül befektetési tanácsadásnak vagy befektetési ajánlásnak. Részletes jogi információ

Találd meg a neked való befektetési alapot!

Nukleáris dominóhatástól tart a diktatúra: kemény válaszlépéseket lengetett be Phenjan

Évek óta nem tapasztalt felkérésre érkezett reakció.

Meglett a hatása Trump pálfordulásának: ritka egyetértésben szavazták meg a képviselők a titkos akták kiadását

Az alsóházban szinte egyhangú döntés született az Epstein-ügyről.

Gyűlnek a viharfelhők Trump feje fölött: zuhanórepülésben a népszerűsége, különösen egy ügy tett be neki

Lassan eléri Joe Biden legrosszabb eredményét.

Van egy komoly problémája az egész világ átformálására fejlesztett amerikai szuperfegyvernek

A riválisok válaszra készülnek.

Aresztovics: összeállt a nagy terv, le fogják váltani Zelenszkijt

Kész forgatókönyvről beszélnek.

Ezermilliárd dolláros bomba: a közel-keleti hatalom majdnem megduplázza befektetéseit Amerikában

Nagy bejelentést tettek a Fehér Házban.

Mikor jöhet az első nagyobb hó Magyarországon? – Már látszik valami az előrejelzési térképeken

Még sok a bizonytalanság.

Egyre többet buknak a magyarok azon, hogy nem kötik le a pénzüket

Az idei harmadik negyedévében tovább emelkedett a lekötés nélkül, készpénzben, látra szóló betétben tartott összeg. Ezek az összegek jellemzően nem kamatoznak, emiatt nagyon sokat veszíten

Black Fridayből Black November: hogyan lesz egyre kiterjedtebb az akciózási időszak?

A Black Friday mára egész szezonra kiterjedő, globális vásárlási jelenséggé nőtte ki magát.

Ki fizeti meg végső soron a bankadó növelését?

4,9 százalékos GDP-arányos hiányadatról érkezett hír, ami jóval magasabb, mint a kormány várakozásai. Ezután a kormány megemelte a hiánycélt, és kétszeres bankadót jelentett be. Szabó...

Késve küldte be az áfabevallást? Most a NAV is kíváncsi, hogy miért?

A NAV november 13-ai közleménye szerint, november 14-én pénteken levelet küld azoknak az adózóknak, akik 2025-ben késve nyújtották be havi vagy negyedéves áfabevallásukat. A hatóság célja n

Amikor racionális az irracionális viselkedés

Miután nagyobb összeget nyerünk, hajlamosabbak vagyunk kisebb kockázatot vállalni és "ráülni" az eredményre. Nagyobb veszteség után viszont inkább kockáztatunk. Ez Ön szerint is irracionál

Marathon Digital Holdings - kereskedés

Kedden eladtam a maradékot is, azon már 10% alatt volt csak a profit. Jobb lett volna zárni az egészet 23 dolláron, utólag persze könnyű okosnak lenni. A kérdés az, hogy érdemes-e még viss

Követett részvények - 2025. november

Havonta ránézek egyszer azokra a papírokra, amikből előbb vagy utóbb venni szeretnék. Általában a hetes chartokat nézem, 4-5 gyertya születik egy hónap alatt, ennyit már érdemes újra kiért

Sok hasznos tipp pénzügyi szakemberektől

Kun-Welsz Edit, a HOLD portfóliókezelője és Sándorfi Balázs, a Bankmonitor.hu alapítója volt a Friderikusz podcast vendége. A szakemberek most nem a közgazdaságtan mélyére ástak, hanem... The

Tőzsdei túlélőtúra: Hogyan kerüld el a leggyakoribb kezdő hibákat?

A tőzsdei vagyonépítés során kulcsfontosságú az alapos kutatás és a kockázatok megértése, valamint a hosszú távú célok kitűzése és kitartó befektetési stratégia követése.

Tőzsdei adrenalin vs. nyugodt hozam – te melyiket választod?

Tőzsdéznél, de nem tudod, merre indulj? Ismerd meg egy aktív trader és egy alapkezelő gondolkodását a Portfolio Investment Services online előadásán Vidovszky Áronnal!

Nem igazán látszik, ki vagy mi tudná megállítani a forintot

A befektetőket a magas kamatokon kívül semmi nem hatja meg.

Nagy változás jön az adóbevallásban – Mire kell most figyelni?

A WTS Klient szakértőjével beszélgettünk.

Terézvárosi AirBnb tiltás: indul az országos lavina?

Mi lesz a rövidtávú lakáskiadással?