Földrengés jön a bankoknál - Különös hitelek hódítanak

Csak az a helyzet, hogy de.

Az "Uber momentum" pár éven belül akár a pénzintézeteket is elérheti, legalábbis egyre többen jósolják azt, hogy a bankok is a taxitársaságok sorsára juthatnak, és nem teljesen alaptalanul. A kérdés, hogy tesznek-e ez ellen a bankok, vagy ölbe tett kézzel nézik végig, ahogy apránként, de egyre gyorsabban csipegetnek az alternatív hitelezők a hitelezési piacból.Néhány adatot bepötyögsz egy online platformon, aztán pár órával később elbírálják a hiteled, és nem sokkal később, akár már aznap, a pénz a számládon is van. Hitelkiváltásoknál is ugyanilyen egyszerű az ügymenet. Ez így elsőre elég utópisztikusan hangzik, pedig

- tavaly 5,5 milliárd dollárt hiteleztek Amerikában az úgynevezett P2P (peer-to-peer), azaz a hitelezők és adósok összepárosításán alapuló, "shared economy" jellegű hitelezési platformokon keresztül,

- 2025-re 150 milliárd dollárosra nőhet az amerikai P2P hitelezési piac a PwC szerint,

- a Morgan Stanley elemzői szerint pedig az amerikai fedezetlen fogyasztási hitelek piacán 8 százalékos, a kkv-hitelezésben 16 százalékos részesedéssel rendelkeznek majd 5 év múlva a P2P hitelezési platformok. A fedezetlen fogyasztói hitelezésen belüli súlyuk 2014-ben még csak 1,1 százalék volt, de gyorsan növekszik a részesedésük.

Hogyan működik a P2P hitelezés?

Sokféle üzleti modell létezik, vannak lakossági fókuszú és kkv-kra lövő P2P platformok, de összefoglalva a lényeg, hogy- egy technológia vezérelte cég létrehoz egy olyan platformot, amely a "shared economy" logika mentén működik, összepárosítja a hitelkérelmeket és a hitelezőket (befektetőket),

- a platform kezeli a hitelkérelem adminisztratív folyamatait,

- egy adósminősítési algoritmust is létrehoznak, ami lehetőleg minél pontosabb, de közben a leendő adós számára minél kevesebb input adat megadását igényli,

- adósminősítési kategóriákat hoznak létre, és ez alapján meghatározzák a hitelek árazását,

- a hitelező magánszemélyek vagy cégek ezután dönthetnek, hogy mely hiteleket (vagy mely kategóriába tartozó hiteleket) szeretnék finanszírozni, a törlesztő részleteket pedig nekik fizetik az adósok,

- a platform szolgáltatója jutalékot szed a hitelek közvetítéséért, a hitelezői oldalon pedig gyakran intézményi szereplők, befektetési alapok és bankok is megjelennek.

Miben más, mint egy banki hitel?

- Az adós pofonegyszerűen, gyorsan vehet fel hitelt, és mivel túlnyomó részt hitelkiváltó hiteleket vesznek fel így, ezért nyilván a korábbinál alacsonyabb kamaton adósodnak el újra.

- Egy hitel finanszírozója egy betéténél jóval magasabb hozamot érhet el, de cserébe a hitelkockázat teljes egészében az övé. Épp ezért is nem betétesekről beszélünk, hanem inkább befektetőkről, akiknek a hitelekbe fektetett pénzére nem is vonatkozik betétvédelem.

- A P2P szolgáltató az adóstól díjat szed a közvetítésért, és a befektetőnek járó kamatból is részesedik, de hitelkockázata nincs. (Ezzel szemben egy bank a betétesnek kisebb kamatot fizet, maga vállalja a hitelkockázatot, de neki jár a törlesztő és a hitelkamat is).

A legnagyobb P2P szolgáltató, a Lending club esete

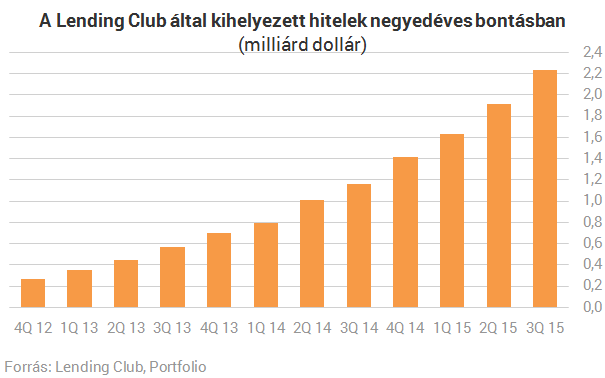

A Lending Club az egyik első olyan alternatív pénzintézet, amely peer-to-peer hitelezésben utazik, és nem mellesleg ők a világ legnagyobb ilyen cége:a 2007-es indulás óta eddig 13,4 milliárd dollárnyi hitelszerződést kötöttek rajtuk keresztül, ebből egyedül az idei harmadik negyedévben 2,2 milliárd dollárnyit.

A legjobb adósok 7,3 százalékos, a legrosszabb, de még hitelképes adósok 25,5 százalékos kamatot fizetnek a hitelért, amelyek jellemzően 3 évre szólnak, az öt vagy több éves hitelekért felárat kell fizetni. Összehasonlításképpen a banki hitelkártyahitelek átlagos kamata Amerikában 17,55 százalék volt szeptember végén, míg fedezetlen személyi kölcsönöket 9-15 százalék körüli kamatokkal nyújtanak a bankok.

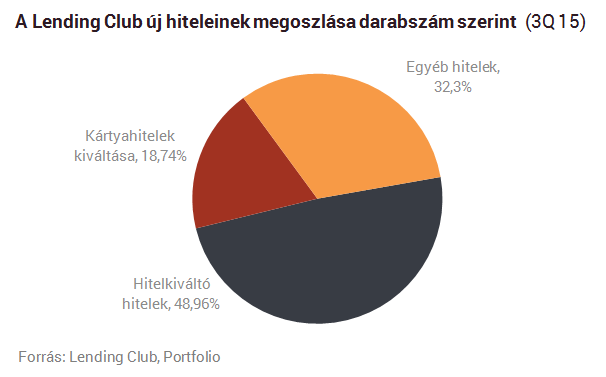

Milyen hiteleket közvetítenek?

A cég elsősorban hitelkiváltási célú hiteleket közvetít, emellett jelentős a hitelkártyahitelek visszafizetésére felvett hitelek aránya, de az egyéb hitelek között 569 lakásvásárlási, 1466 autóvásárlási, közel 10 ezer lakásfelújítási célú hitel is van. Mondhatjuk, hogy utóbbiak aránya és száma is elhanyagolható az amerikai hitelpiac egészéhez mérten, de azért a bankok számára nyugtalanító lehet, hogy kizárólag online módon ilyen célú hiteleket is kihelyeztek.

Hogyan lehet hitelezni?

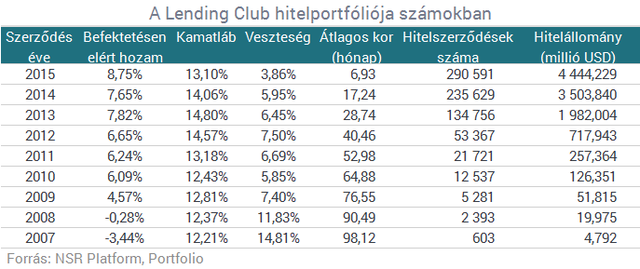

A hitelezők (befektetők), böngészhetnek a kölcsönért folyamodók között, és eldönthetik, hogy kinek és mekkora összegben hiteleznének. Sőt, egy-egy hitelt 25 dolláros részekre (értékpapírokra) bontanak, így egy hitelnek akár több száz hitelezője is lehet, és a befektetők könnyebben tudják diverzifikálni a portfóliójukat. A befektetésből a hitelek lejárata előtt nem lehet közvetlenül kiszállni, viszont létezik egy másik cég, a Folio Investing által működtetett másodpiac, ahol diszkonttal lehet megválni a Lending Clubon vásárolt "kötvényektől".A rendkívül nyomott kamatkörnyezetben pár százalékos hozamért is sorba állnak az emberek és az intézmények Amerikában, a 10 százalék feletti hozam ígéretéért pedig egyenesen megőrülnek. A friss hitelek még bőven magasan pluszosak, de a régi, 2007-2008-as hitelportfóliókon a nem teljesítő és késedelmes hitelek miatt összességében negatív megtérülést realizálnak a befektetők (a "veszteség" oszlopban egy olyan mutatószám szerepel, melyben a leírt hitelek 100 százalékkal, a nem teljesítő hitelek pedig a késedelem szerint súlyozva szerepelnek. A táblázatot az NSR Platform adataiból szerkesztettük).

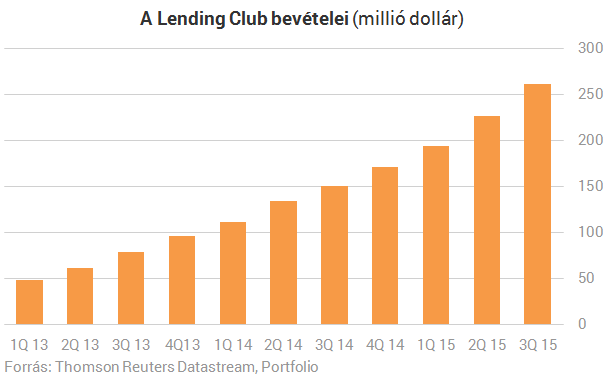

Miből él meg a Lending Club?

A Lending Club bevétele az adósoknak hitelközvetítésért felszámított 1-1,5 százalékos díjból, és a hitelezőknek, hasonló mértékű felszámított kereskedési díjakból származik. A hitelezők/befektetők között intézményi befektetők, sőt, bankok is felbukkannak, és még arra is van példa, hogy a fedezetlen hitelek piacát gyakorlatilag feladva, a Lending Club egyfajta ügynökeként hirdetik ügyfeleiknek a platformot egyes bankok.

Egyes bankok már léptek

A Lending Club nem az egyetlen P2P hitelezési platform, ilyen például az ismertebb amerikai szolgáltatók közül- a tőzsdén jegyzett OnDeck, a Kabbage, a Prosper, a diákhitelek kiváltására specializálódott SoFi.

- A Funding Circle platformján a briteknél havonta 80 millió fontnyi hitelt vesznek fel a kis- és közepes vállalkozások, amivel a kkv piacon a negyedik legnagyobb szereplőnek számítanak.

- Kínában az Ant Financial (az Alibaba leánycége) is üzemeltet P2P hitelezési platformot, a tavaly áprilisi indulástól idén júliusig már 2,3 milliárd dollárnyi hitelt helyeztek ki.

Vannak olyan nagy, hagyományos pénzintézetek, amelyek a P2P platformok előretörésére reagálva konkrét lépéseket is tettek, például

- a JP Morgan az OnDecken keresztül saját brandes hiteltermékkel jelenik meg,

- a Goldman Sachs pedig egy belső anyagában írta tavasszal, hogy egy "digitalizáció által vezérelt banki szolgáltatást" indítanak. Ez a gyakorlatban egy web alapú hitelezési platformot jelent majd, ami mögött azonban nem külsős befektetők, hanem a bank egyik leánya áll majd, mint a hitelek finanszírozója.

- Az RBS is hasonló platform létrehozását tervezi.

Kimozdulna a napokban? Jobban teszi, ha holnapra időzíti – Mutatjuk az időjárás-előrejelzést

A megszokottól eltérő időre számíthatunk.

A magyar tank, aminek fel kellett volna vennie a versenyt a T-34-essel – Könnyű harckocsiból próbált meg nehézpáncélost kreálni a honvédség

A haderő gerincét kellett volna adnia a Turánnak.

Lomborg: A klímaváltozás helyett erre a kérdésre kellene fókuszálnia a Világbanknak

A Copenhagen Consensus elnökének írása.

Kész, vége a káros élvezetnek: betiltotta a dohányzást a turistaparadicsom – Itt húzták meg a határt

A turistákra is érvényes.

Szakadék felé száguld a magyar nyugdíjrendszer?

A Nyugdíjguru válasza a Portfolio-n megjelent írásra.

Az osztalék portfólióm - 2025. október

Ebben a hónapban is bevásároltam rendesen, általában a jelentések után. A cégek nagy részét nem örökre, hanem csak pár hónapra terveztem megvenni, aztán majd eladom, ha felmennek. Ha mégsem

Top10 upgrade

A roic.ai pár hónapja kijött egy API fejlesztéssel (v2), kipróbáltam, mert az AAPL ticker minden adatához hozzá lehet férni az API-n keresztül, hogy tesztelhessük a dolgot, és előfizettem rá.

A tudás gazdasága: Joel Mokyr és a fenntartható növekedés Nobelje

A közgazdsági Nobel-díjban eddig már 99 ember részesült, mégis közülük nagyon kevesen foglalkoztak kifejezetten gazdaságtörténettel. 2025-től már Joel Mokyr is a ritka kivételek közé tart

Kamu MI videók a politika szolgálatában: mit lehet tenni a visszaélések ellen?

A mesterséges intelligencia nyújtotta lehetőségek visszaélésszerű alkalmazására régóta figyelmeztetnek, mostanra azonban saját bőrünkön tapasztalhatjuk ezt. Egymás után, szinte naponta jel

NIS2 élesben: indul a szankcionálás

A NIS2 már nem jövőbeli kihívás, hanem jelen idejű megfelelési kötelezettség. Az SZTFH szeptemberi bejelentésével élesbe fordult a kiberbiztonsági auditok ellenőrzése: a határidők elmulasz

AI-buborék Kaposváron (HOLD After Hours)

Szavazz a HOLD-ra! Most először a Portfolio is díjazza a magyar vagyonkezelési, alapkezelői és privátbanki piac legjobbjait — és a Te szavazatod is számít! Add... The post AI-buborék Kaposvár

Repülés, kutyatartás, húsfogyasztás: valóban tisztában vagyunk a karbonlábnyomukkal?

A fogyasztók nagyobb jelentőséget tulajdonítanak az energiatakarékos izzóknak és háztartási gépeknek, mint amennyire az valóban hozzájárul a klímavédelemhez - derül ki

Megéri a meghívókódok használata?

Elég sok cég kínál különböző ösztönzőket, amik általában az első lökést adják meg a fogyasztónak. Ez segít legyőzni a kezdeti ellenállást, ráadásul az emberek elkötelezettebbé vá

Kisokos a befektetés alapjairól, tippek, trükkök a tőzsdézéshez

Előadásunkat friss tőzsdézőknek ajánljuk, összeszedünk, minden fontos információt arról, hogy hogyan működik a tőzsde, mik a tőzsde alapjai, hogyan válaszd ki a számodra legjobb befektetési formát.

Tőzsde kezdőknek: Hogyan ne égesd el a pénzed egy hét alatt!

A tőzsde világában a lelkesedés könnyen drága hibákhoz vezethet – előadásunk abban segít, hogy kezdőként is megértsd a legfontosabb alapelveket, felismerd a kockázatokat, és elkerüld, hogy egy hét alatt elolvadjon a megtakarításod

Három forgatókönyv létezik: az egyik Ukrajna támogatásának felfüggesztése

Mi lesz a lefoglalt orosz vagyonnal?

Slágergyanús év végi ajándék a céges karácsonyfa alá

Renenszánszát éli a csekély értékű ajándékutalvány.

Döntött a kormány: jöhet a lakáshitel, amit törleszteni sem kell

A Portfolio Checklistben az 1 millió forintos Otthontámogatás részleteivel is foglalkozunk.