Több százmilliárd forintot bukunk IMF-hitel nélkül

A vitás ügyek elhúzódó rendezése miatt február közepe óta érezhetően bizonytalanabbá vált a befektetői közösség a magyar piacok irányába, a forint a 285-290 közötti zónából fokozatosan 300-ig gyengült az euróval szemben, az állampapírpiaci hozamaink pedig újra emelkedőben vannak, a hosszabb futamidejű kötvények hozama újra 9% körüli magasságban mozog.

Amint januári elemzéseinkben már rámutattunk, mérsékelten kedvezőtlen forgatókönyvek esetén valamikor a nyári hónapokban apadhatna kritikusan alacsony szintre az állam likvid forintalapú pénztartaléka, ami felvetné a sürgős EU/IMF-megállapodás kényszerét, ellenkező esetben az államcsőd lehetőségét.

Az elmúlt három hónapban azonban, kifejezetten kedvező nemzetközi befektetői környezet mellett, az Államadósság Kezelő Központ (ÁKK) a különböző futamidejű állampapír aukciókon nagyjából a tervezett mennyiséget tudta bevonni a lejáró adósságelemek és az államháztartási hiány finanszírozására. Emiatt továbbra is jó külpiaci légkört és a Magyarország irányába megmaradó befektetői türelmet feltételezve egy esetleges kritikus pénzügyi helyzet időben elvileg három hónappal későbbre, nagyjából az év végére tolódott. Ez azonban két ok miatt még a külföldi tényezőktől eltekintve (pl. spanyol helyzet) sem jelenti azt, hogy a helyzetünk érdemben javult volna:

1.) Továbbra is igaz, hogy megállapodás hiányában a magyar gazdaságpolitika iránt tartósan fennmaradhat a bizalmatlanság, ami az állampapír hozamainkat, illetve a csődkockázati árazást feltehetően fokozatosan egyre magasabbra tornászná, egyre inkább visszafogva a forintalapú és ellehetetlenítve (a fenntartható kamatszinten történő) devizaalapú állampapírpiaci forrásbevonási lehetőségeket. A piaci nyomás fokozódása egyre inkább elvezethet ahhoz a szélsőséges forgatókönyvhöz (teljes állampapírpiaci "befagyás"), ami januári elemzésünk szerint három-négy hónap alatt lenullázná az állam likvid tartalékait. Minél inkább a kedvezőtlen piaci helyzet felé haladunk tehát, annál inkább előbbre jöhet időben a kritikus állami pénzügyi helyzet.

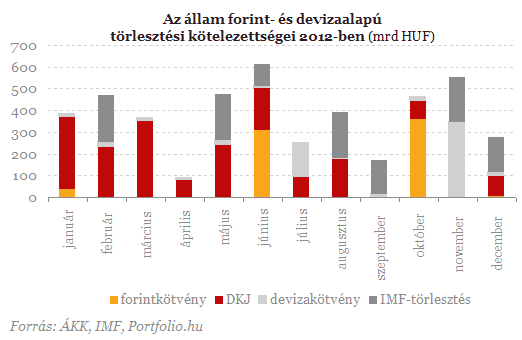

2.) Amint az alábbi ábrán láthatjuk: a július-szeptemberi időszakban viszonylag kisebb, majd októberben és novemberben nagyobb törlesztési kötelezettségekkel néz szembe az állam (kötvények és IMF-hitel). Ezek a közelgő lejáratok egyre inkább kiválthatják a befektetők aggodalmait az állam pénzügyi helyzete, kilátásai miatt, felerősítve a fenti pontban már bemutatott kedvezőtlen piaci folyamatot.

A fenti két ok alapján az EU/IMF-megállapodás lehetséges időpontjának a szeptember végi-október eleji időszakot választottuk, az elemzés további részében ez alapján számszerűsítettük a különböző forgatókönyvek állami kamatkiadásokra gyakorolt potenciális hatását.

Először azt számszerűsítjük, hogy mekkora lehet az állam extra kamatterhe amiatt, hogy az év eleje helyett csak a harmadik negyedév végén jutunk hozzá az EU/IMF hitelkerethez. Kormányzati megszólalásokkal és a román tapasztalatokkal összhangban azt feltételezzük, hogy az állampapírpiaci hozamokra érezhető leszorító hatással járna önmagában az, hogy van egy ilyen "védőhálója" az országnak. Az ugyanis egyfajta garancia lenne a befektetők számára, hogy a gazdaságpolitika növekvő kiszámíthatóság mellett működik és csökkennének az államcsőd kockázatai is az elérhető pénztartalékok miatt.

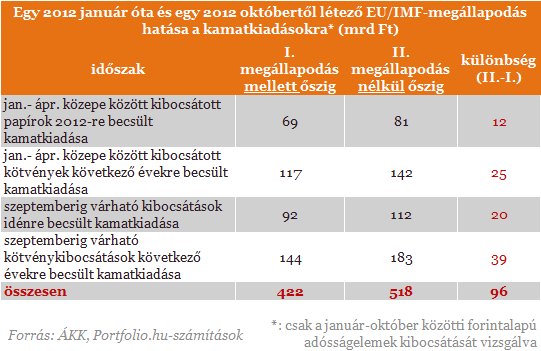

Amint az alábbi táblázatban láthatjuk: a két forgatókönyv közötti különbség mintegy 96 milliárd forintot (havi bő tízmilliárd forintot) tenne ki. Azaz kalkulációink szerint ennyivel több kamatot kellene majd kifizetnie az államnak a január-szeptember között kibocsátott forintalapú állampapírokra annál, mint ha már január eleje óta "zsebben lenne" az EU/IMF-megállapodás.

Mindezek figyelembe vételével adódott a két forgatókönyv közötti 96 milliárd forintos kamatkiadási különbség. Fontos megjegyezni, hogy ez a kamatkiadás növekedés nem egy költségvetési évet érint, hanem a vizsgált időszakban kibocsátott összes állampapír teljes futamideje alatti kamatkiadási többletet jelenti.

Katonai puccsot jelentettek be az állami televízióban, ám máris jött a csavar

Beninben a kormány szerint néhány órán belül visszaszerezték az irányítást az ország felett.

Közel lehet a béke, ez a két kulcsonfosságú kérdés maradt nyitva

Állítólag a tárgyalások az "utolsó tíz méternél" járnak.

Extrém időjárás közelít Magyarország felé: ritka jelenségnek lehetünk szemtanúi, íme a térképek

Súlyos következményekkel is számolhatunk.

Karácsonyi Signature PRO akció: két hónapig féláron

Mélyebb összefüggések, exkluzív tartalmak, kevesebb zaj – most 50% kedvezménnyel.

Forint, euró, dollár – hogyan lovagold meg a devizapiac hullámait?- Interaktív, díjmentes online előadás

Gyakorlati, hasznos, érthető

Egymásnak feszült a NATO két erős állama: régi ügy bukott a felszínre – Mi lesz így a kulcsfontosságú viszonnyal?

Mélyponton a lengyel lakosság szimpátiája a németek iránt.

A háború egyik legnagyobb légicsapását hajtotta végre Oroszország, ebből nehéz lesz felállni

Hetekig is eltarthat a javítás.

"Kell egy pofon Európának, hogy észhez térjen"

"Az állam és a privát szféra összefonódása akkora versenyhátrány Magyarországnak, ami sehol máshol nincs, ez szuper extrém az Európai Unió más országaihoz hasonlítva." Szabó Balázs,...

Az el nem költött pénz (és annak elköltése) - könyvajánló

"...nem létezik elköltetlen pénz. Minden egyes centet elköltesz, amit valaha megkerestél. Minden dollárt elköltesz a bankszámládról, akár tudsz róla, akár nem. Az el nem költött... The post

Célkeresztben a külföldi tőkejövedelem: szigorít a NAV!

Látványosan szigorít a NAV a külföldi tőkejövedelmek ellenőrzésén: úgy tűnik, a korábban jellemzően szankciómentes támogató eljárások helyét átveszi a jogkövetési vizsgálat, amely m

Nincs is magyar piac, szóval bizalmi válság sem lehet

Répatermesztőknél talán értelmezhető, hogy magyar piac, de startupok esetében nincs semmi hasonló. Sőt, őszintén: Magyarország elég szar hely, ha startupot akarsz alapítani. Még csak ma

Zsiday Viktor: Nem kizárt a komolyabb kamatcsökkentés

Az elmúlt évben nagyon sok jegybank csökkentette az irányadó kamatszinteket, köztük az amerikai is, ám valójában a monetáris kondíciók nem feltétlenül javultak, sőt valószínűleg sok... T

40 milliárdos biogáz-kassza: vége az első körnek, itt a második

2025. november 27-én lezárult a "Biogáz és biometán termeléshez kapcsolódó beruházások támogatása" című pályázat első szakasza.

Hol nem érdemlik meg az emberek a pozíciójukat?

A nagy termelékenységi különbségek egyebek mellett a munkaerőpiac meritokráciájából és a menedzsment minőségéből fakadnak - mindkettőben markáns országok közötti eltérésekkel. The pos

Munkáshitel - a fiatalok köszönik, nem kérnek belőle!

A 2025 januári indulásakor nagy várakozás övezte a kamatmentes Munkáshitelt, ám hamar kiderült: a kezdeti lelkesedés után a kereslet meredeken zuhant, a bankok pedig mostanra kiszálltak a fiatal

Kisokos a befektetés alapjairól, tippek, trükkök a tőzsdézéshez

Előadásunkat friss tőzsdézőknek ajánljuk, összeszedünk, minden fontos információt arról, hogy hogyan működik a tőzsde, mik a tőzsde alapjai, hogyan válaszd ki a számodra legjobb befektetési formát.

Tőzsdei adrenalin vs. nyugodt hozam – te melyiket választod?

Tőzsdéznél, de nem tudod, merre indulj? Ismerd meg egy aktív trader és egy alapkezelő gondolkodását a Portfolio Investment Services online előadásán Vidovszky Áronnal!

Növekedési válság van, mégis 11 százalékkal nő a minimálbér - Mi lesz ebből?

Hogy fogják kigazdálkodni a cégek?

Ez most a gazdagok kedvenc csokija, horror árat fizetnek érte

Csokikülönlegességek hódítanak a tehetőseknél.

Ezért nem tudnak labdába rúgni a magyar élelmiszeripari cégek a nemzetközi piacokon

Az Agrárszektor 2025 konferenciáról jelentkezik a Checklist .