Hasítanak a lakáskasszák - Itt a negyedik szereplő

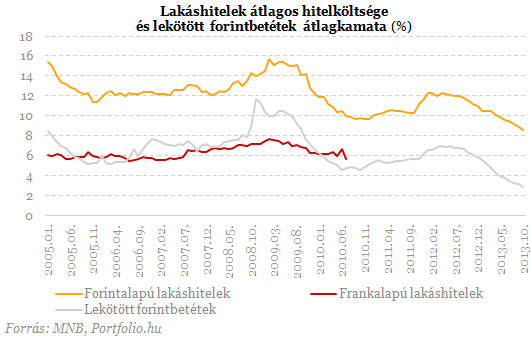

Éveken keresztül kis szürke egerek voltak a lakás-takarékpénztárak a magyar pénzügyi szektorban, aminek meg volt az oka: a hitelezésben az alacsony kamatozású banki devizahitelek, a betétgyűjtésben pedig a magas kamatozású lekötött forintbetétek vitték a pálmát. Mindkettőben a klasszikus bankok voltak erősek, miközben a lakástakarék-pénztárak működését a jogszabályok a jelenleginél szűkebb keretek közé szorították.

Öngondoskodó kétharmad? A lakosság 62 százaléka vallja magát öngondoskodónak - derül ki a Fundamenta-Lakáskassza Zrt. legfrissebb felmérésből. A lakosság 59 százalékának van lakásterve. Ezen belül domináns a lakásfelújítás 29 százalékos részesedéssel, míg 10 százalék energiacsökkentő beruházást tervez. A megkérdezettek 48 százaléka volna képes a jelenlegi megtakarításain felül további összegeket félretenni lakáscélra, vagy befektetésre.

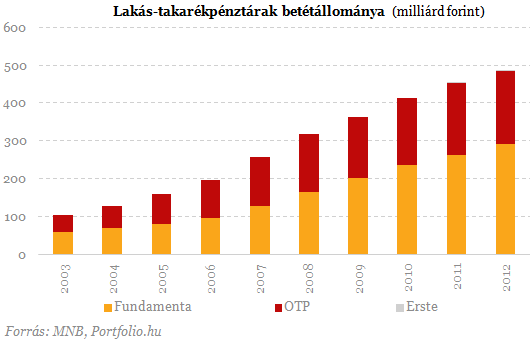

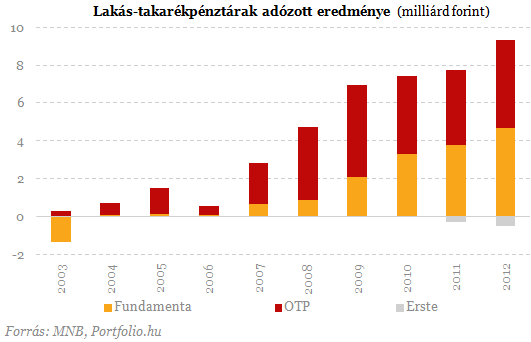

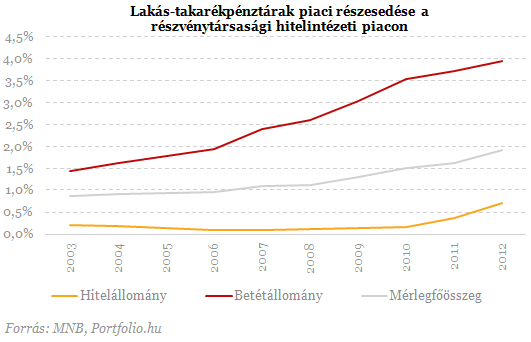

A lakás-takarékpénztárban elhelyezett megtakarítások versenyelőnye más, rendszeres megtakarításokkal szemben, hogy utánuk állami támogatás jár. Ennek összege az adott évben ügyfelenként elhelyezett (maximum havi 20 ezer, tehát évi 240 ezer forintos) összeg 30%-a, vagyis akár 72 ezer forint. Mivel azonban ez a támogatás nem kamatozódik, minél rövidebb futamidejű a megtakarítási időszak, annál magasabb az elérhető éves átlaghozam: bőven meghaladhatja a 10%-ot is, ami többszöröse a 3% körüli átlagos betéti kamatszintnek. Bár a 72 ezer forintos állami támogatást egy fő csak egy szerződésre veheti igénybe, ezek ma már családon belül összevonhatók. Az említett előnyöknek köszönhetően meredeken nőtt a lakástakarék-pénztárak betétállománya az utóbbi időben: több mint 50%-kal a válság kezdete óta.

Hosszú ideig tartott a 2 milliárdos alaptőkével induló pénztár engedélyeztetése, nem elsősorban a magyar, hanem az anyacég szempontjából érdekes holland hatóságok miatt. Az Aegonnál nem új a lakáskassza indításának ötlete, hiszen már 1995-ben tervezték ezt. A fő tevékenységnek számító biztosítási piac nem áll nagy növekedés előtt, a meglévő nyugdíjpénztár és a hitelezéssel foglalkozó leánycég tapasztalatait összegyúrva ezért logikus lépés az Aegon részéről, hogy most belép a piacra - mondta a társaság sajtótájékoztatóján Zatykó Péter, az új cég igazgatóságának elnöke.

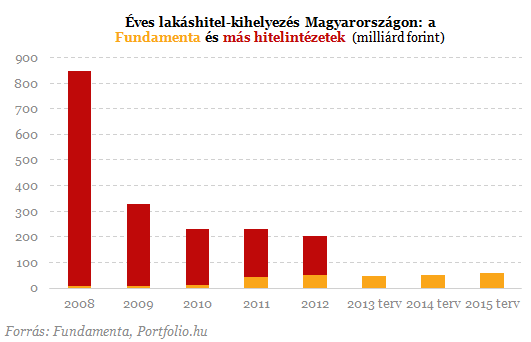

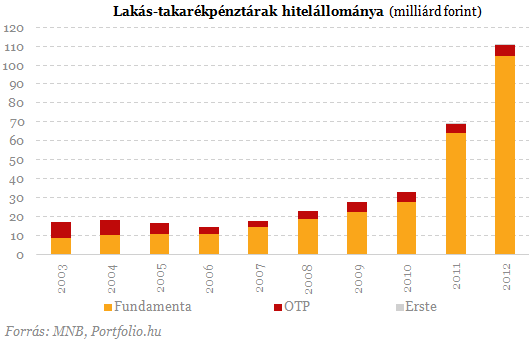

Negyedik piaci szereplőként még nem késtünk el, a piac még nem telített, a termék népszerű, de még nem teljesen ismert (48% ismeri), a lakás-takarékpénztárak pozíciója erősödött - foglalta össze érveiket Zatykó. Szavai szerint 4-5 év alatt térülhet meg a befektetés. 2016 végére új szerzésben (nem teljes piaci részesedésben) 15-20% körüli részesedést szeretnének kihasítani maguknak, ami három év alatt közel 100 ezer darab új szerződést jelent. Zatykó Péter szerint ezek óvatosan optimista tervek. Átlagosan havi 15 ezer forintos megtakarítással és 3 millió forintos szerződéses összeggel (betét+hitel együtt) számolnak. Terveik szerint jellemzően megvárják az előtakarékossági időszak végét, és csak ennek lejárta után nyújtanak hitelt. A kapcsolódó hitelezést elsősorban az új pénztár (nem az Aegon Hitel) végzi majd. A piac nagyobb megtérüléssel kecsegtető hitel oldalát szeretnék inkább erősíteni a betétgyűjtés helyett.

A jelen írás nem minősül befektetési tanácsadásnak vagy befektetési ajánlásnak. Részletes jogi információ

Trump orrára vágták az ajtót, Brüsszelben parolázhatnak a kínaiak

Az Európai Unió és Peking kereskedelmi képviselői már a héten találkoznak.

Tizenegyedszer bukott el a finanszírozási javaslat, újabb határidő-hosszabbítás jöhet

Egyre nagyobb vergődés az amerikai kormányzati leállás, Trumppal tárgyalnának a demokraták.

Franciaország és Spanyolország keresztbe tesz az európai autólobbinak: ragaszkodnak a 2035-ös tiltáshoz

Miközben az iparági szereplők a feltételek lazítását akarják elérni.

17 milliárd forintot szán a kormány a gyermekvédelmi támogatások emelésére

Egy új határozat részletezi a többletforrások felhasználását.

Lavrov kemény üzenetet küldött: Oroszország elutasítja a tűzszüneti terveket

Az orosz külügyminiszter lesöpörte az asztalról a javaslatokat.

Brüsszel diktálta, a kormány végrehajtja: új uniós szabályok írják át a magyar költségvetési rendszert

Nagyon komoly szigorításokat vállal a magyar kabinet a büdzsé miatt.

Megjelent a jogszabálytervezet: így változhatnak tovább az Otthon Start szabályai

Az este társadalmi egyeztetésre bocsátott jogszabálytervezet alapján tovább csiszolnák az Otthon Start feltételeit. Kiderül, hogyan is lehet adóstárs az igénylő testvére, milyen feltételekke

Lesotho - az afrikai ország, amely elesett a vámháborúban

Lesotho súlyos gazdasági és humanitárius válságba került az aszály és a textilipar visszaesése miatt.

Három évnyi vagyonteremtés története - A HOLD OVK teljesítménye

Három éve indult a HOLD Online Vagyonkezelés (OVK) szolgáltatása, nagyon szerencsés időpontban. A nyomott kezdeti részvényárak, a magas kötvényhozamok remek környezetet teremtettek az befektet

Innovációs verseny nélkül nagyban lehet gondolkodni

Azaz nagyvállalatoknak pályázat, ahol ha most gyorsan teljesítesz egy feltételt, akkor különös verseny nélkül tudsz maximum 3 milliárd forint vissza nem térítendő támogatást kapni - wow

Robosztus gazdasági növekedés mellett működhet a 14. havi nyugdíj

A magyar kormány a 14. havi nyugdíj bevezetését is fontolgatja. A kijelentés azonnal beindította a találgatásokat, hiszen egy ilyen lépés nemcsak a nyugdíjasoknak jelentene pluszpénzt, hanem a

Forradalom a konnektorban

Megint mi vagyunk a Nyugat és a Balkán kereszteződése. Nyugatról érkezve nálunk vannak az első lila foltok, keletről haladva itt vannak az első kékek. Egyszeri... The post Forradalom a konnektor

KIVA 2025 - Mi változott?

A többi adónemhez hasonlóan a kisvállalati adó (KIVA) szabályok is változtak az elmúlt évek során. A KIVA mértéke 2025-ben is 10 százalék, de van egy fontos KIVA-változás is, amit a 2025 ta

Comcast Corporation - elemzés

Upgrade-eltem a roic.ai előfizetésemet, már API-n keresztül tudok lekérdezni egy csomó adatot (írok majd a tapasztalataimról), és egy tesztelés keretében újra elkészítettem az októberi Top10

Tűzeset Százhalombattán: mit fogunk ebből érezni?

A Mol dolgozik a kapacitások helyreállításán.

Nem az a kérdés, hogy lufi-e az AI-boom, hanem, hogy mikor lesz vége

Milyen jövő vár a mesterséges intelligenciára?

Budapestre jön Trump és Putyin: ennél nagyobb realitása még nem volt a békének

Bár maradtak még kérdőjelek.

Tőzsde kezdőknek: Hogyan ne égesd el a pénzed egy hét alatt!

A tőzsde világában a lelkesedés könnyen drága hibákhoz vezethet – előadásunk abban segít, hogy kezdőként is megértsd a legfontosabb alapelveket, felismerd a kockázatokat, és elkerüld, hogy egy hét alatt elolvadjon a megtakarításod

Tőzsdei adrenalin vs. nyugodt hozam – te melyiket választod?

Tőzsdéznél, de nem tudod, merre indulj? Ismerd meg egy aktív trader és egy alapkezelő gondolkodását a Portfolio Investment Services online előadásán Vidovszky Áronnal!