"Nincs is frank a devizahitelek mögött" - Ez komoly?

1. Hogy lehetséges, hogy korábban olyan jó volt a devizahitel, ma viszont hatalmas problémát jelent?

2. Hogy lehetnek ezek devizahitelek, amikor a hitelfelvevők nem is devizát kaptak?

3. Valóban nincs a devizahitelek mögött devizaforrás a bankok mérlegében?

4. Ha tényleg hiányzik a devizaforrás, miből és hogyan hiteleztek devizaalapon a bankok?

5. Nyertek-e a magyarországi bankok a forint gyengülésével?

6. Ha nem, akkor ki nyerészkedik a magyar devizahiteles családok kárára?

1. Hogy lehetséges, hogy korábban jó volt a devizahitel, utólag viszont hatalmas problémát jelent?

A hitelnek is ára van, amit kamatnak hívunk. Alapesetben annál kedvezőbb a hitel a hitelfelvevő számára, minél kisebb kamatot kell rá fizetni. Magyarországon 2003 végén megszűnt a bőkezű állami lakáshitel-kamattámogatás időszaka, így az akkor felvehető forinthitelek kamata jelentősen megugrott. Csakhogy miközben a családok csak a korábbinál magasabb kamat mellett tudtak forinthitelt felvenni, maguk a bankok továbbra is olcsó hitelhez jutottak. Nem belföldről, hanem külföldről, és nem forintban, hanem devizában. Adta magát, hogy a bank számára rendelkezésre álló külföldi devizahiteleket (az egyszerűség kedvéért hívjuk őket így) továbbközvetítsék a magyar családok számára. Akkor úgy tűnt, mindenki jól jár ezzel: a családok devizában kisebb kamat mellett jutottak hitelhez, a bankok pedig így is nyereségesen tudtak hitelezni. Minél több devizahitelesük volt, úgy tűnt, annál nyereségesebben. Három dologról azonban már akkor megfeledkeztek az ügyfelek, a bankok pedig nem hívták fel a figyelmüket ezekre kellőképp:

1. probléma: a magyar devizahitelesek főleg hosszú futamidejű (pl. 20-25 éves) hiteleket vettek föl. A bankok ezeket az általuk felvett rövidebb futamidejű (többnyire 3-12 hónapos) hitelekből nyújtották nekik. Vagyis miután a hosszú futamidejű hitelt már folyósították ügyfeleiknek, időről időre maguknak a bankoknak is vissza kell fizetniük a hitelezéshez felvett külföldi hiteleket, csak rövidebb futamidő mellett, vagyis többször. Újabb és újabb hitelből, vagyis más és más kamatszint mellett tudják ezt megtenni. Ebből az úgynevezett lejárati eltérésből származott az első probléma: ha a bankok által fizetett kamatok bármilyen okból nőttek, azt a következő kamatperiódusban tovább is hárították ügyfeleikre. A kezdeti alacsony kamatszintnek tehát többek között az lett az ára, hogy ha bármi rossz történik, akár jelentősen meg is emelkedhet a kamat. A kamatemelés pedig meg is emelte a törlesztőrészletet.

2. probléma: nemcsak saját hiteleik kamatszintjének megemelkedését hárították át a bankok, hanem az árfolyamkockázat vállalását is elvárták az ügyfelektől. Ez az előzőhöz képest sokkal inkább érthető, hiszen a devizahitelek lényege pont az, hogy aki felveszi, vállalja a magasabb árfolyammal járó törlesztőrészlet-emelkedést, az alacsonyabb árfolyamnak pedig ő maga örülhet. A baj abból adódott, hogy 15-20%-os árfolyamingadozásnál nagyobbat nem igazán tudott senki sem elképelni. Ehhez képest a frankárfolyam ma közel 50%-kal magasabb, mint egy átlagos devizahitel felvételekor. Lejjebb kitérünk arra, hogy ez vajon a bankok érdekében állt-e.

3. probléma: a törlesztőrészletbe a bankok nagy részénél egy harmadik elem is beépült. Ez pedig az, hogy a felelőtlen hitelfelvételek (ehhez kellett a bankok hitelezési politikájának folyamatos lazulása) és a válság együttes hatása miatt sok adós képtelenné vált hitelének törlesztésére. A bankok az ebből származó veszteségüket már jó előre - főleg 2010 előtt - áthárították a jól fizető ügyfelekre. Az egyoldalú szerződésmódosítás lehetőségét azóta a jogszabályok jelentősen korlátozták, de a "rossz ügyfelek" miatt megemelt kamatokat a bankoknak nem kellett visszacsökkenteniük korábbi szintjükre.

Összefoglalásképp: három feltételnek is teljesülnie kellett volna ahhoz, hogy a devizahitelekből ne legyen társadalmi szintű probléma: 1. ne nőjenek a bankok által saját "hiteleikre" fizetett kamatok (például azért, mert a bankok által felvett és a kihelyezett devizahitelek futamideje hasonló), 2. ne nőjön az árfolyam nagy mértékben, 3. ne nőjön a rosszul fizető ügyfelek száma. A válság során azonban mind a három feltétel eltűnt, a probléma előállt. Mérsékelni lehetett volna, ha a bankok a három közül legalább valamelyik terhet magukra vállalják. Ezzel szemben már a legelején úgy döntöttek, hogy mind a három kockázatot a devizahitelesekre hárítják. A korábbi "normál" körülmények mellett ez még jogosnak tűnt (legalábbis nem szúrt szemet): az ügyfelek e három nagy kockázatért cserébe élvezhették a devizahitellel járó alacsonyabb kamatot, és még akár némi árfolyamnyereséget is.

2. Hogy lehetnek ezek devizahitelek, amikor a hitelfelvevők nem is devizát kaptak?

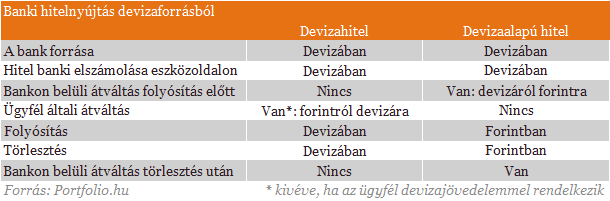

Az egyszerűség kedvéért "devizahitelt" szoktunk mondani, de szinte mindig devizaalapú hitelt értünk alatta, hiszen a lakosság esetében kevés kivételtől eltekintve erről van szó. A kettő a bank szempontjából nagyon hasonló: mindkettőt devizában tartja nyilván. A különbség annyi, hogy míg a devizahitelt devizában folyósították az ügyfél részére, a devizaalapú hitelek folyósítása forintban történt. A devizahiteleket ezért devizában, a devizaalapúakat viszont forintban törlesztik az ügyfelek.

A devizahitelek esetében nincs átváltási feladata a banknak, hiszen devizát ad és devizát kap. A devizaalapú hitelek esetében viszont először forintra váltja a saját devizáját, és forintban folyósít, majd a törlesztőrészlet formájában visszakapott forintot devizára váltja át a saját részére. Mindezt jellemzően az azonnali bankközi piacon teszi meg, az átváltási tevékenységért pedig árfolyammarzsot számít fel az ügyfél felé (2010 óta a lakáscélú hitelek törlesztése kivételével, ugyanis ezt azóta jogszabály tiltja). Az árfolyammarzs mértékét sokan bírálják, de általában igaz, hogy kedvezőbb az ügyfél számára, mintha ő maga végezné el a pénzváltást ugyanazon bank pénzváltójánál.

Friss részletek derültek ki a nemzeti gárdistákra támadó férfiról - Bedőlt Trump elmélete

Nem Joe Biden alatt hibáztak a hatóságok.

Véget ér egy korszak Magyarországon: titokban már elindult a felkészülés az orosz gáz utáni életre

A gázárak nem is az LNG-költségek miatt, hanem a tranzitdíjak miatt ugorhatnak meg.

Így segíthet az AI az infláció előrejelzésében

Az algoritmusok a gazdaságpolitikai tervezésben is egyre fontosabb szerepet kapnak.

Az orosz hadsereg behatolt a donyecki Hrisine településre

Innen próbálkoztak korábban támadásokkal az ukránok.

Az amerikai külügyminiszter szerint előrelépés jöhet az ukrajnai békemegállapodás felé

Bizakodó Marco Rubio.

Könnygázzal oszlatták fel a tiltakozó gazdákat: botrány robbant ki az EU-s támogatások miatt

Összecsaptak a rendőrökkel.

Boldogan elvállalná az amerikai jegybankelnöki posztot a legesélyesebb jelölt

Egyre erőteljesebbek a találgatások.

2026 sötét oldala: 5 kockázat, amiért már most idegesek a profik

A Bank of America vallatta a nagyokat.

"Kell egy pofon Európának, hogy észhez térjen"

"Az állam és a privát szféra összefonódása akkora versenyhátrány Magyarországnak, ami sehol máshol nincs, ez szuper extrém az Európai Unió más országaihoz hasonlítva." Szabó Balázs,...

Az osztalék portfólióm - 2025. november

Két új céget is vettem, meg bővítettem is, szóval aktív volt ez a hónap is.VáltozásokFederal Agricultural Mortgage Corporation( AGM) vásárlás 164 dolláron. A hozama csak 3,66%, de nem ezért

Mit hoz a 2025-ös őszi adócsomag a vállalkozásoknak?

A 2025. november 18-án gyorsított eljárásban elfogadott adócsomag célja a vállalkozások adóterheinek mérséklése, az adminisztráció csökkentése és az adóeljárások digitalizációjának f

Az MNB behúzta a kéziféket - Megéri beszállni a túlfűtött lakáspiacra az olcsó hitel miatt?

Miközben az országot elöntötte az Otthon Start generálta vásárlási láz, a piac mélyén vészjósló folyamatok zajlanak. A Magyar Nemzeti Bank (MNB) friss jelentése szerint a lakásárak elszaka

Haalandnak jó a hozama (HOLD After Hours)

Móricz Dániellel szakértjük, hogy miért esnek, illetve nem esnek a piacok, és ír sebeket is feltépünk. Milyen platformokon találjátok még meg? A HOLD After Hours... The post Haalandnak jó a ho

Elektromos áramot vezető baktériumok forradalmasíthatják az egészségügyet

Amerikai tudósok olyan elektromos áramot vezető baktériumokat fedeztek fel, amelyek új orvosi eszközök és hatékonyabb szennyezésmentesítési módszerek kifejlesztéséhez v

TBSZ nélkül milliókat bukhatsz

Nagyjából két éve számokkal alátámasztva írtam arról, hogy a TBSZ nélkül miért nem éri meg befektetni Magyarországon. Röviden összefoglalva: kellően nagy infláció mellett könnyen megleh

Húsz éve töretlen az osztrák levegővédelmi törvény sikere

Az osztrák Immissionsschutzgesetz-Luft jó példa arra, hogyan lehet hatékony környezetvédelmi célokat közlekedéspolitikai eszközökkel támogatni.

Adómentesség, avagy a TBSZ számla titkai

Ha szeretnéd kihozni a legtöbbet a befektetéseidből, akkor ez az előadás neked szól. Végigmegyünk mindenen, ami a TBSZ és megnyitásához, használatához és okos kihasználásához kell.

Tőzsdei adrenalin vs. nyugodt hozam – te melyiket választod?

Tőzsdéznél, de nem tudod, merre indulj? Ismerd meg egy aktív trader és egy alapkezelő gondolkodását a Portfolio Investment Services online előadásán Vidovszky Áronnal!

Préda: Nincs másik gyártósor

Ha egy kibertámadás miatt leáll egy vízmű, vagy egy erőmű, ott nem működnek a bevált IT-s reflexek.

Összeomlott a nagy bérmegállapodás – Lőttek a gyors magyar béremelésnek?

Mi jöhet most?

A lakosság nyer, az ipar fizet? Kettészakította az új szabályozás az energiahatékonysági piacot

Az EKR-rendszer fényes és sötét oldala.