"Nincs is frank a devizahitelek mögött" - Ez komoly?

1. Hogy lehetséges, hogy korábban olyan jó volt a devizahitel, ma viszont hatalmas problémát jelent?

2. Hogy lehetnek ezek devizahitelek, amikor a hitelfelvevők nem is devizát kaptak?

3. Valóban nincs a devizahitelek mögött devizaforrás a bankok mérlegében?

4. Ha tényleg hiányzik a devizaforrás, miből és hogyan hiteleztek devizaalapon a bankok?

5. Nyertek-e a magyarországi bankok a forint gyengülésével?

6. Ha nem, akkor ki nyerészkedik a magyar devizahiteles családok kárára?

1. Hogy lehetséges, hogy korábban jó volt a devizahitel, utólag viszont hatalmas problémát jelent?

A hitelnek is ára van, amit kamatnak hívunk. Alapesetben annál kedvezőbb a hitel a hitelfelvevő számára, minél kisebb kamatot kell rá fizetni. Magyarországon 2003 végén megszűnt a bőkezű állami lakáshitel-kamattámogatás időszaka, így az akkor felvehető forinthitelek kamata jelentősen megugrott. Csakhogy miközben a családok csak a korábbinál magasabb kamat mellett tudtak forinthitelt felvenni, maguk a bankok továbbra is olcsó hitelhez jutottak. Nem belföldről, hanem külföldről, és nem forintban, hanem devizában. Adta magát, hogy a bank számára rendelkezésre álló külföldi devizahiteleket (az egyszerűség kedvéért hívjuk őket így) továbbközvetítsék a magyar családok számára. Akkor úgy tűnt, mindenki jól jár ezzel: a családok devizában kisebb kamat mellett jutottak hitelhez, a bankok pedig így is nyereségesen tudtak hitelezni. Minél több devizahitelesük volt, úgy tűnt, annál nyereségesebben. Három dologról azonban már akkor megfeledkeztek az ügyfelek, a bankok pedig nem hívták fel a figyelmüket ezekre kellőképp:

1. probléma: a magyar devizahitelesek főleg hosszú futamidejű (pl. 20-25 éves) hiteleket vettek föl. A bankok ezeket az általuk felvett rövidebb futamidejű (többnyire 3-12 hónapos) hitelekből nyújtották nekik. Vagyis miután a hosszú futamidejű hitelt már folyósították ügyfeleiknek, időről időre maguknak a bankoknak is vissza kell fizetniük a hitelezéshez felvett külföldi hiteleket, csak rövidebb futamidő mellett, vagyis többször. Újabb és újabb hitelből, vagyis más és más kamatszint mellett tudják ezt megtenni. Ebből az úgynevezett lejárati eltérésből származott az első probléma: ha a bankok által fizetett kamatok bármilyen okból nőttek, azt a következő kamatperiódusban tovább is hárították ügyfeleikre. A kezdeti alacsony kamatszintnek tehát többek között az lett az ára, hogy ha bármi rossz történik, akár jelentősen meg is emelkedhet a kamat. A kamatemelés pedig meg is emelte a törlesztőrészletet.

2. probléma: nemcsak saját hiteleik kamatszintjének megemelkedését hárították át a bankok, hanem az árfolyamkockázat vállalását is elvárták az ügyfelektől. Ez az előzőhöz képest sokkal inkább érthető, hiszen a devizahitelek lényege pont az, hogy aki felveszi, vállalja a magasabb árfolyammal járó törlesztőrészlet-emelkedést, az alacsonyabb árfolyamnak pedig ő maga örülhet. A baj abból adódott, hogy 15-20%-os árfolyamingadozásnál nagyobbat nem igazán tudott senki sem elképelni. Ehhez képest a frankárfolyam ma közel 50%-kal magasabb, mint egy átlagos devizahitel felvételekor. Lejjebb kitérünk arra, hogy ez vajon a bankok érdekében állt-e.

3. probléma: a törlesztőrészletbe a bankok nagy részénél egy harmadik elem is beépült. Ez pedig az, hogy a felelőtlen hitelfelvételek (ehhez kellett a bankok hitelezési politikájának folyamatos lazulása) és a válság együttes hatása miatt sok adós képtelenné vált hitelének törlesztésére. A bankok az ebből származó veszteségüket már jó előre - főleg 2010 előtt - áthárították a jól fizető ügyfelekre. Az egyoldalú szerződésmódosítás lehetőségét azóta a jogszabályok jelentősen korlátozták, de a "rossz ügyfelek" miatt megemelt kamatokat a bankoknak nem kellett visszacsökkenteniük korábbi szintjükre.

Összefoglalásképp: három feltételnek is teljesülnie kellett volna ahhoz, hogy a devizahitelekből ne legyen társadalmi szintű probléma: 1. ne nőjenek a bankok által saját "hiteleikre" fizetett kamatok (például azért, mert a bankok által felvett és a kihelyezett devizahitelek futamideje hasonló), 2. ne nőjön az árfolyam nagy mértékben, 3. ne nőjön a rosszul fizető ügyfelek száma. A válság során azonban mind a három feltétel eltűnt, a probléma előállt. Mérsékelni lehetett volna, ha a bankok a három közül legalább valamelyik terhet magukra vállalják. Ezzel szemben már a legelején úgy döntöttek, hogy mind a három kockázatot a devizahitelesekre hárítják. A korábbi "normál" körülmények mellett ez még jogosnak tűnt (legalábbis nem szúrt szemet): az ügyfelek e három nagy kockázatért cserébe élvezhették a devizahitellel járó alacsonyabb kamatot, és még akár némi árfolyamnyereséget is.

2. Hogy lehetnek ezek devizahitelek, amikor a hitelfelvevők nem is devizát kaptak?

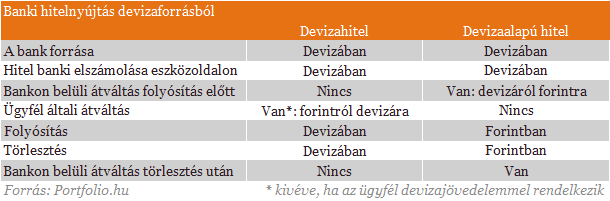

Az egyszerűség kedvéért "devizahitelt" szoktunk mondani, de szinte mindig devizaalapú hitelt értünk alatta, hiszen a lakosság esetében kevés kivételtől eltekintve erről van szó. A kettő a bank szempontjából nagyon hasonló: mindkettőt devizában tartja nyilván. A különbség annyi, hogy míg a devizahitelt devizában folyósították az ügyfél részére, a devizaalapú hitelek folyósítása forintban történt. A devizahiteleket ezért devizában, a devizaalapúakat viszont forintban törlesztik az ügyfelek.

A devizahitelek esetében nincs átváltási feladata a banknak, hiszen devizát ad és devizát kap. A devizaalapú hitelek esetében viszont először forintra váltja a saját devizáját, és forintban folyósít, majd a törlesztőrészlet formájában visszakapott forintot devizára váltja át a saját részére. Mindezt jellemzően az azonnali bankközi piacon teszi meg, az átváltási tevékenységért pedig árfolyammarzsot számít fel az ügyfél felé (2010 óta a lakáscélú hitelek törlesztése kivételével, ugyanis ezt azóta jogszabály tiltja). Az árfolyammarzs mértékét sokan bírálják, de általában igaz, hogy kedvezőbb az ügyfél számára, mintha ő maga végezné el a pénzváltást ugyanazon bank pénzváltójánál.

Kőkemény lépés Németországtól: közelebb viszi a harci repülőit Oroszországhoz

A légtérsértések miatt.

Kettészakadt az ország, hatalmas a hőmérsékleti különbség

A hőmérsékleti kontraszt pénteken is jelentős maradhat.

A Mol teljesített legjobban a hazai nagypapírok közül csütörtökön

Összességében óvatosabb mozgásokat láthattunk.

Politikai paranoia döntheti dugába Ursula von der Leyen legnagyobb húzását

Még most is sokan ellenzik, pedig a tapasztalat azt mutatja, hogy mindenki csak nyerne a gigászi együttműködésen.

Növekedési válság van, mégis 11 százalékkal nő a minimálbér - Mi lesz ebből?

Hogy fogják kigazdálkodni a cégek?

"Kell egy pofon Európának, hogy észhez térjen"

"Az állam és a privát szféra összefonódása akkora versenyhátrány Magyarországnak, ami sehol máshol nincs, ez szuper extrém az Európai Unió más országaihoz hasonlítva." Szabó Balázs,...

Óriási metánkibocsátó a mezőgazdaság - pedig ez megakadályozható lenne

A mezőgazdaság a globális metánkibocsátás legnagyobb forrása, amely rövid távon is jelentősen hozzájárul a felmelegedéshez.

Számok

Gyors számítás.

Nem attól lesz valaki jó befektető, hogy régóta gyakorolja

Az, hogy valaki régóta befektető, még nem feltétlenül jelenti azt, hogy szakértővé is vált. Amikor az ember gördeszkázik vagy szabadrúgást gyakorol, egyből érkezik a visszacsatolás,... The

Otthon Start - mi lesz a befektetési célú lakásvásárlásokkal?

A 3 százalékos Otthon Start hitel átrendezi a lakáspiacot: rövid távon az első lakást keresők aktivitása nő, miközben a befektetői kereslet csökken. Saját, 1000 háztartásos felmérésünk

Véget ér a KIVA (sokk): megszűnik a KIVA-sok neobankoknál vezetett pénzforgalmi számláinak adóterhelése

2024 év végén a KIVA-s adózókat meglepetésként érhette, hogy a neobankoknál vezetett pénzforgalmi számlák egyenlegnövekedése bizonyos esetekben plusz adóterhet jelentett számukra, amennyibe

Átütő siker a megújulók fejlesztése Texasban

Texas néhány év alatt bizonyította, hogy a nagyléptékű napenergia- és akkumulátoros beruházások képesek gyökeresen átalakítani egy teljes villamosenergia-rendszer működését.

Otthon Start: Újabb bank a 3% alatti kamatversenyben

Az MBH Duna Bank 2025. december 1-jétől bevezette kamatkedvezményes Otthon Start lakáshitel konstrukcióját, amellyel a bank is belépett a 3 százalék alatti kamatversenybe. Ez különösen figyelem

Növekedési válság van, mégis 11 százalékkal nő a minimálbér - Mi lesz ebből?

Hogy fogják kigazdálkodni a cégek?

Ez most a gazdagok kedvenc csokija, horror árat fizetnek érte

Csokikülönlegességek hódítanak a tehetőseknél.

Ezért nem tudnak labdába rúgni a magyar élelmiszeripari cégek a nemzetközi piacokon

Az Agrárszektor 2025 konferenciáról jelentkezik a Checklist .

Kisokos a befektetés alapjairól, tippek, trükkök a tőzsdézéshez

Előadásunkat friss tőzsdézőknek ajánljuk, összeszedünk, minden fontos információt arról, hogy hogyan működik a tőzsde, mik a tőzsde alapjai, hogyan válaszd ki a számodra legjobb befektetési formát.

Tőzsdei adrenalin vs. nyugodt hozam – te melyiket választod?

Tőzsdéznél, de nem tudod, merre indulj? Ismerd meg egy aktív trader és egy alapkezelő gondolkodását a Portfolio Investment Services online előadásán Vidovszky Áronnal!