Származtatott alapok - az elmúlt évek legnagyobb mániája

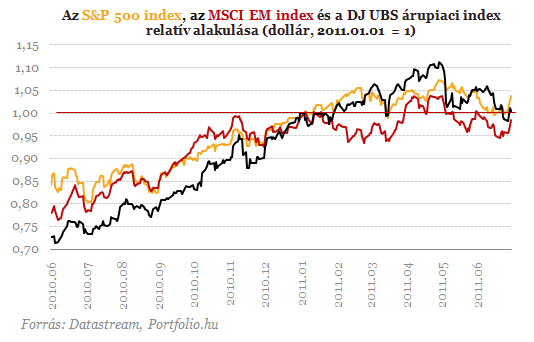

Mindenesetre a nehéz piaci körülményeket mutatja, hogy számos neves hedge fund, például Soros György rendkívül eredményes alapja is veszteséget szenvedett el a félév során. A hazai abszolút hozamú alapok (amelyek a származtatott alapok többségét adják) befektetési stratégiájához hasonló globális makró stratégiát követő hedge fundok, összességében alig 1 százalékos hozamot értek el idén - a Dow Jones Credit Suisse Hedge Fund index szerint.

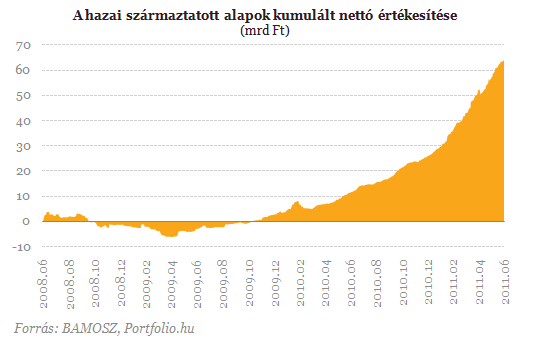

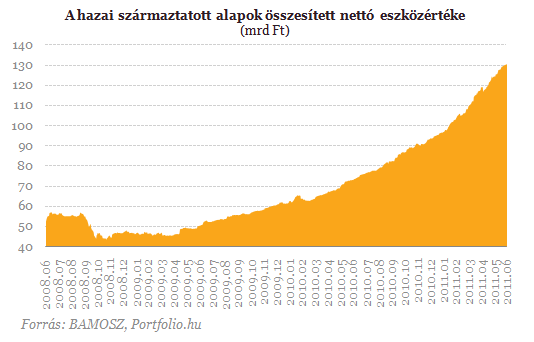

Őrületes felfutás az alapoknál

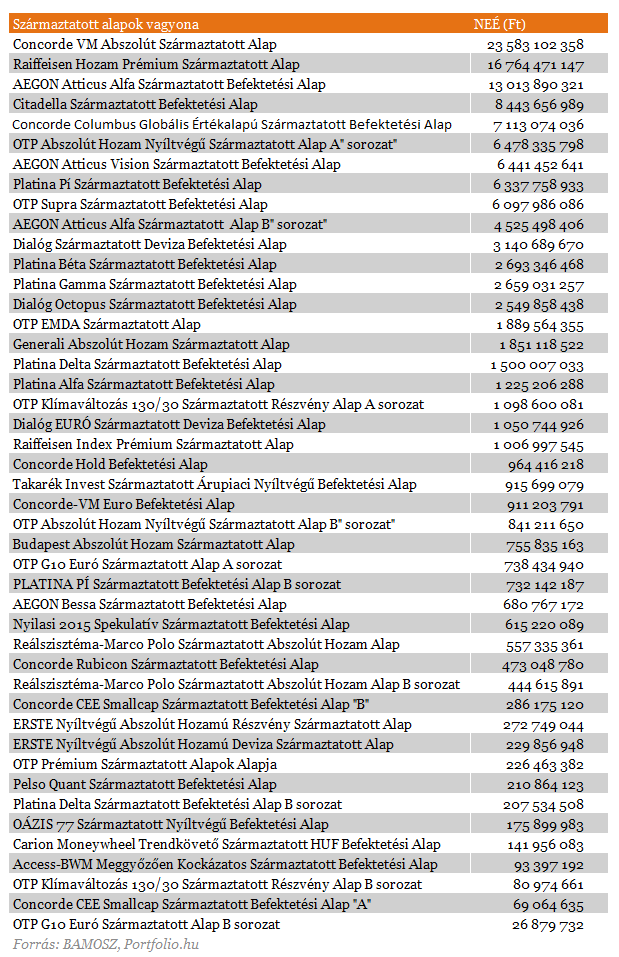

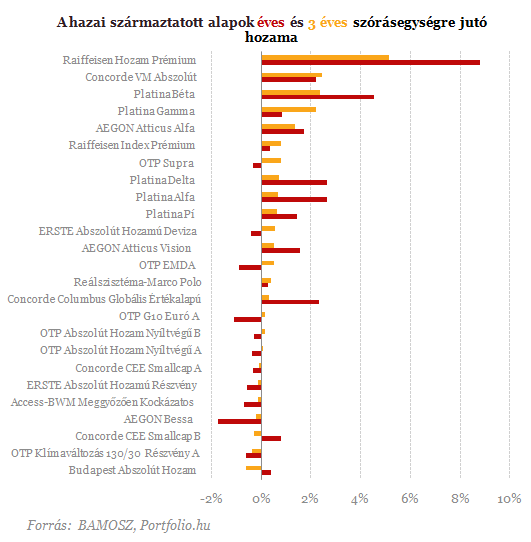

A legnagyobb hazai származtatott alap címét továbbra is megőrizte a Concorde VM alapja, amely tavaly év vége óta 8 milliárd forinttal, 23,5 milliárdra növelte vagyonát. A második legnagyobb alap a Raiffeisen Hozam Prémium alapja lett, amely az év végi 4,4 milliárd forintos vagyonát közel megnégyszerezve június végén már több mint 16 milliárd forintot kezelt. A félév vesztesei az OTP származtatott alapok voltak, akik a harmadik és negyedik helyről estek vissza úgy, hogy a kezelt vagyonuk még csökkent is a hat hónap során. Helyükre olyan Concorde-os alapok léptek, mint a Citadella, vagy a Columbus Globális Értékalapú származtatott alap. A származtatott alapok piacán a Concorde Alapkezelő messze a legnagyobb szereplő, hiszen a 45 alapból (illetve sorozatból) 19 alap kezelését ők végzik, míg az OTP Alapkezelőhöz 9 alap kezelése tartozik.

A származtatott alapok értékesítésének rövidtávú felfutása vélhetően arra vezethető vissza, hogy a termékértékesítési oldal nagyobb figyelmet fordít a lakosságra, és a magas nyereséggel eladható származtatott alapokra. Ez természetes következménye volt az alapkezelői szektort érintő pénztári vagyonkiáramlásnak, a bevételek csökkenése miatt az alapkezelők előre menekülnek. Piaci információk szerint megállapítható, hogy a privátbanki ügyfelek körében igen népszerűnek számít ez az alapkategória, és ha ezt a keresletet az értékesítői oldal is támogatja, akkor már nem is olyan meglepő a szektor dinamikus bővülése.

Az alapok népszerűsége azzal is magyarázható, hogy a bizonytalan befektetési környezetben a megtakarítók inkább hajlandók pénzüket egy szakavatott menedzsmentre bízni - amely bármilyen eszközbe fektethet belátása szerint - mintsem maguk befektetni, ilyen környezetben. A származtatott alapok népszerűségét a hozamok kevésbé magyarázhatják.

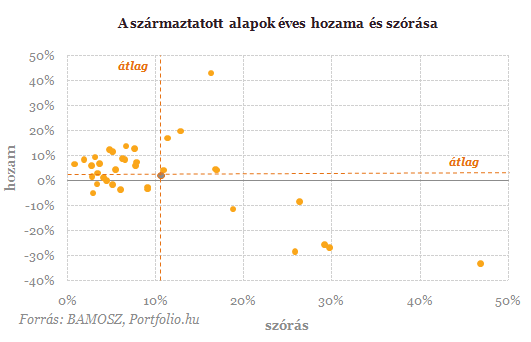

A legjobb elmúlt féléves hozamokat figyelve nem lehetünk elragadtatva. A legjobban teljesítő Platina Delta alap a 45 származtatott alap közül 11 százalékos hozamot ért el 6 hónap alatt, míg az őt követő Platina Alfa 6,9 százalékos féléves hozammal büszkélkedhetett. A Concorde Platina alapjai mellett még az Aegon Alfa származtatott alapja tudott 6 százalék feletti féléves hozamot elérni. A 10. legjobban teljesítő alap 3,8 százalékot hozott, az azt követő alapok már 3 százalékot - vagyis a kockázatmentes RMAX index 3,1 százalékos emelkedését is - alul múló teljesítményt értek el ebben piaci környezetben. A 39 alapból mindössze 19 tudott nyereséget elérni a félév alatt, míg az átlagos féléves hozam -3,6 százalék lett, pedig az abszolút hozamú alapok folyamatos eredmények elérésére törekszenek.

A jelen írás nem minősül befektetési tanácsadásnak vagy befektetési ajánlásnak. Részletes jogi információ

Ez a cikk folytatódikTaláld meg a neked való befektetési alapot!

Vlagyimir Putyin és Benjamin Netanjahu Gázáról egyeztetett

Fogolycseréről és a gázai békefolyamatról is beszéltek.

Bejelentésre készül Orbán Viktor - Hétfőn sajtótájékoztatót tart

Sajtótájékoztatóra készül a kormány és az iparkamara.

Megállapodás Oroszország és Ukrajna között - 1200 ukrán térhet haza

Nagyszabású fogolycsere indul a két ország között.

Vámháború: Trump visszakozott, de így is brutális a vám a brazil kávén

Súlyos terhek sújtják a brazil exportot.

Trump két problémás ügyet is kreált magának

Az argentin peso árfolyamáról és a Pekinggel folytatott kereskedelmi háborúról van szó.

Bajban a német gépgyártás - Nagy leépítés jön a Kukánál

Gyenge a kereslet és erős az ázsiai verseny.

Új halálos járvány tört ki, egyelőre nincs rá jóváhagyott gyógymód

Tünetek: magas láz, erős fejfájás és izomfájdalom.

Korrupciós botrány Ukrajnában: nagytakarítás jön az energetikában

Vezetőcserék jönnek a kulcsfontosságú állami energetikai vállalatoknál.

Követett részvények - 2025. november

Havonta ránézek egyszer azokra a papírokra, amikből előbb vagy utóbb venni szeretnék. Általában a hetes chartokat nézem, 4-5 gyertya születik egy hónap alatt, ennyit már érdemes újra kiért

Sok hasznos tipp pénzügyi szakemberektől

Kun-Welsz Edit, a HOLD portfóliókezelője és Sándorfi Balázs, a Bankmonitor.hu alapítója volt a Friderikusz podcast vendége. A szakemberek most nem a közgazdaságtan mélyére ástak, hanem... The

Késve küldte be az áfabevallást? Most a NAV is kíváncsi, hogy miért?

A NAV november 13-ai közleménye szerint, november 14-én pénteken levelet küld azoknak az adózóknak, akik 2025-ben késve nyújtották be havi vagy negyedéves áfabevallásukat. A hatóság célja n

A kamatos kamat végtelen ereje - könyvajánló

A kamatos kamat az Univerzum legnagyobb ereje - szól az Albert Einsteinnek tulajdonított és sokféle verzióban keringő mondás. Igazából nem tudjuk, ő mondta-e, de a... The post A kamatos kamat vé

Az általunk ismert állam gyökeresen át fog alakulni - Mi születik abból, hogy az elvásárok és bizalmatlanság egyszerre nőnek?

A 21. század új világrendjében az állam szerepe felértékelődik. Védőpajzs és problémamegoldó szerepet várunk tőle, habár sokszor az állami túlszabályozás köti gúzsba a fejlődést. Mi

Miért emelik a bankok a személyi hiteleknél a maximálisan igényelhető összeget?

Az UniCredit Bank is lépett, november 15-től ott is már 15 millió forint lesz a maximálisan igényelhető kölcsönösszeg az ingatlanfedezet nélküli személyi kölcsönnél. De miért tolják egyre

Igazságos zöldátmenet: India útja a nettó zéró kibocsátás felé

Zöldátállása során India összetett feladatokkal néz szembe: gyorsan fejlődő gazdasága energiaigényét össze kell hangolnia a kibocsátáscsökkentési céljaival, miközben az országra jellemz

A napenergia következő szintje: termelés az űrben

A tengeri szélerőművek sikere után új horizont nyílhat a megújuló energiában: a kutatók szerint az űrből gyűjtött napenergia akár 80 százalékkal is csökkentheti Eur

Préda: Ami már nem játék

Az online játékiparban akkora pénz van, hogy az már a bűnözői csoportok figyelmét is felkeltette.

Csökkent a Telekom bevétele - Mit várhatunk a papírtól?

Jelentett a cég.

Temessük a magyar kukoricát? Már ott tartunk, hogy importra szorul az ország

Elgondolkodtak a gazdák.

Tőzsdei túlélőtúra: Hogyan kerüld el a leggyakoribb kezdő hibákat?

A tőzsdei vagyonépítés során kulcsfontosságú az alapos kutatás és a kockázatok megértése, valamint a hosszú távú célok kitűzése és kitartó befektetési stratégia követése.

Tőzsdei adrenalin vs. nyugodt hozam – te melyiket választod?

Tőzsdéznél, de nem tudod, merre indulj? Ismerd meg egy aktív trader és egy alapkezelő gondolkodását a Portfolio Investment Services online előadásán Vidovszky Áronnal!