Mibe fektessek, ha csak havonta 20 ezer forintot tudok félrerakni?

Lakás-takarékpénztár

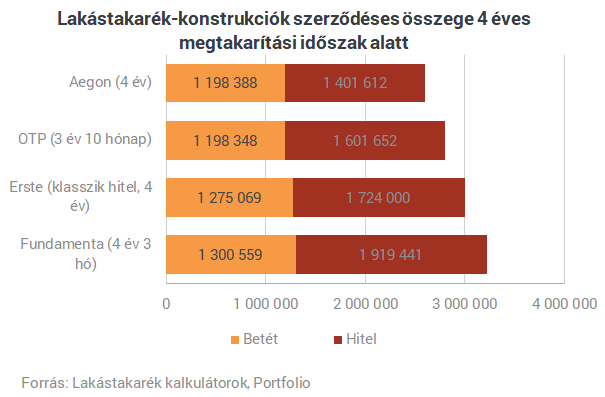

Jelenleg a legmagasabb garantált hozamot lakástakarék konstrukciókkal lehet elérni Magyarországon, az itt összegyűlt pénz felhasználása azonban korlátozott, a mostani ingatlanárak mellett pedig családon belül több szerződést kell indítanunk ahhoz, hogy egy lakásra elég pénzt össze tudjunk szedni és valószínűleg hitel felvételére is szükség lesz.Fontosabb tudnivalóik, hogy

- évi 30%-os állami támogatás jár erre a termékre, viszont ez nem tőkearányos (vagyis nem ennyi a hozam), hanem befizetésarányos és évi 72 000 forintban van maximálva, ami azt jelenti, hogy havi 20 000 forint (+150 forint számlavezetési díjjal) érdemes LTP-szerződést indítani, ha ezt teljes mértékben ki akarjuk használni

- a legjelentősebb költségelemet az 1%-os számlanyitási költség jelenti, amit a szerződéses összegre, azaz a megtakarítási időszak alatt összegyűlt összegre, kamataira, az állami támogatásra és a felvett hitelre számolnak ki, akkor is, ha utóbbit nem igényeljük. Néha ezt az költséget a pénztárak elengedik,

- az összegyűlt pénzt csak lakáscélra (vásárlás, felújítás, korszerűsítés, hitelkiváltás, stb.) lehet felhasználni, a kiutalási időszak pedig két hónap (idén június előtt kötött szerződésekre három hónap). Ha a lakáscél nem valósul meg, az állami támogatást nem kapjuk meg, és szinte minden esetben negatív lesz a tőkearányos hozamunk.

Ha a tőkearányos megtérülést szeretnénk maximalizálni, érdemes négyéves megtakarítási időszakot választani, ezzel viszont alig 2,5-3 millió forintot tudunk összerakni lakáscélra, hitellel együtt. Ezt tudjuk megtöbbszörözni családon belül egyszerre több szerződés indításával.

Részletesen erről a termékről és arról, hogy érdemes vele trükközni, itt írtunk:

Rendszeres díjas, megtakarítási célú életbiztosítás

Ha megtakarításunk mellé- haláleseti biztosítást (és esetlegesen kiegészítőket),

- tanácsadót,

- adózási előnyöket (vagy adómentességet) szeretnénk,

jó döntés lehet egy rendszeres díjas, megtakarítási célú életbiztosításban félre tenni.

Két kategóriába sorolhatjuk a megtakarítási célú életbiztosításokat:

- unit-linked biztosítások esetén saját magunknak kell összeállítanunk (tanácsadó segítségével) eszközalapokból a befektetési portfóliónkat, így potenciálisan nagyobb hozamra és nagyobb volatiltásra is fel kell készülnünk, mint a vegyes biztosításokkal,

- a vegyes biztosítások viszont szerződésben garantálják, hogy legalább mekkora hozamot írnak jóvá évente a megtakarításunkra, ez az úgynevezett technikai kamat, amely jelenleg 2,3%-ban van maximálva törvényileg forint alapú termékeknél (eurós termékeknél 1,1%). A pénzünket be is fektetik (jellemzően állampapírokba) és a piaci hozam egy részét (jellemzően 80-100%-át, de legalább 60%-át) jóvá is írják a számlánkon. Persze mindebből még lejönnek a költségek.

A rendszeres díjas, megtakarítási célú biztosítások egyik fő buktatója a magas költség, amely azonban jelentősen, szektorszinten mérséklődött idén az MNB etikus életbiztosítási szabályozásának köszönhetően.

Az MNB oldalán a termékek költségeit eszközalapokra lebontva, egy mutatón keresztül kifejezve elérhetjük, ez a Teljes Költségmutató (TKM). A unit-linked és vegyes biztosítások hozampotenciáljáról pedig itt írtunk:

Nyugdíj

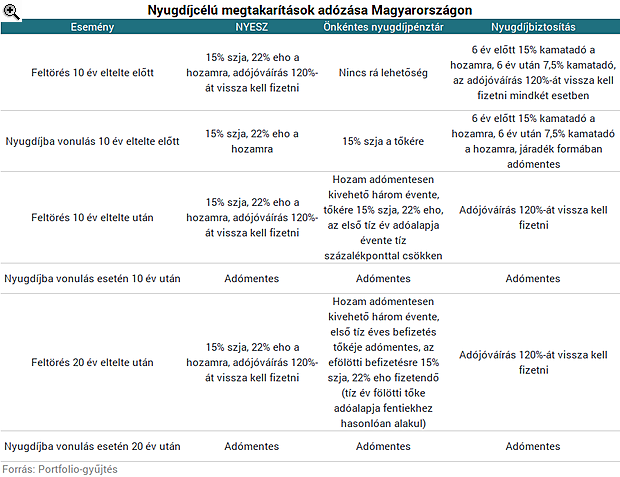

Mára már szinte közhellyé vált, hogy várhatóan jelentősen csökkenni fog az állami nyugdíj (sokak szerint olyan szinten, hogy megélni is lehetetlen lesz az állami nyugdíjból is 2-3 évtized múlva), ezért az állam 20%-os adójóváírással támogatja azokat, akik kifejezetten nyugdíjcélra tesznek félre rendszeresen. Három államilag támogatott nyugdíjcélú megtakarítási forma létezik: a nyugdíj-előtakarékossági számla (NYESZ), az önkéntes nyugdíjpénztárak és a nyugdíjbiztosítás. Utóbbiak az előző csoportnak is részei, hiszen ezek is megtakarítási célú életbiztosítások. Mindhárom esetben igénybe vehető 20 százalék állami támogatás a számlára (NYESZ esetében 100-130 ezer, nyugdíjbiztosítás esetében 130 ezer, nyugdíjpénztár esetében 150 ezer forintos plafonig, együttesen legfeljebb 280 ezer forintig). Főbb jellemzőik, hogy:- A NYESZ esetében találkozhatunk a legbarátságosabb költségszerkezettel, viszont itt saját magunknak kell döntenünk a befektetésünk allokálásáról, a vagyonunk kezeléséről.

- A nyugdíjpénztárral más dolgunk nincs, mint fizetni a tagdíjat, itt a szolgáltató gondoskodik a vagyonkezelésről, nekünk csak azt kell végiggondolnunk, hogy milyen időtávban szeretnénk befektetni és ennek kapcsán mekkora kockázatot vállalunk.

- A nyugdíjbiztosítások jellemzően a legdrágábbak a piacon, viszont számos plusz szolgáltatást kapunk cserébe, mint a kockázati biztosítás, a garantált hozam lehetősége (vegyes biztosítások esetén), a tanácsadó segítsége, stb. Január 1-jén lépett életbe az etikus életbiztosítási koncepció is, amely többek közt a (nem csak nyugdíjcélú) termékek költségeit csökkentette, átláthatóbbá tette őket és az eszközalapok kínálatát is összehangolta.

Ezeknél a termékeknél az adózás is kiemelten fontos, ennek szabályait ebben a táblázatban foglaltuk össze:

Bankbetét

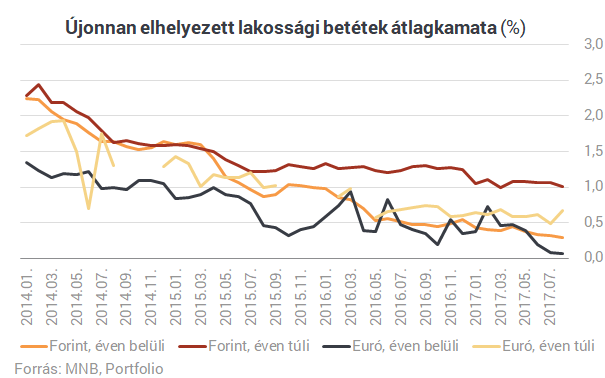

A jelenlegi, alacsony hozamkörnyezetben nem feltétlen érdemes bankbetétben gyűjtögetni a pénzünket (az MNB adatai szerint az éven belüli forintos betéti kamat átlagosan 0,3%), ha csak nem kifejezetten az OBA-védelemre utazunk.

- vagy magasabb betéti kamatot fizetnek, ha minden hónapban kötünk le friss pénzt,

- vagy a rendszeres betételhelyezés mellett az elhelyezett összeg volumenétől függően plusz kamatot írnak jóvá,

- vagy elengedik a befektetési alapok vételi költségeit, ha minden hónapban befektetünk az alapokba.

Itt tájékozódhat arról, milyen ajánlatok érhetőek jelenleg el a magyar pénzintézeteknél.

Értékpapírok, befalalap

Sokan úgy vélik, hogy ha csak havi pár ezer forintunk van, ezt nem érdemes befektetési alapokba, illetve részvényekbe, más értékpapírokba fektetni, hiszen a tranzakciós költségek (főleg a minimum díjak) a pénz jelentős részét elvihetik.Ez nem feltétlenül igaz, hiszen amellett, hogy találkozhatunk olyan bankkal, amely alapkezelővel együttműködő megtakarítási programot működtet, több olyan pénzügyi intézmény is van, amelyek egyes befektetési alapokat tranzakciós költségek felszámítása nélkül kínálnak.

Azt, hogy melyik alapot érdemes választani, itt írtunk le részletesen:Ha nem akarunk kockázatot vállalni és lakossági állampapírokba akarunk fektetni, itt is találhatunk kifejezetten rendszeres, hosszú távú értékpapírt, ez a Babakötvény, az itt felhalmozott pénzt azonban csak gyermekünkre költhetjük el:

- inflációkövető kamatozású, ami azt jelenti, hogy ha adott évben beindul az infláció, ezt követő évben a papír kamatbázisa is ennyivel nő, tehát értékálló befektetés,

- 3 százalékos kamatprémiumot fizet az előző évi infláció fölött (az infláció alapján beárazott sorozatok már 3,4% teljes kamatot fizetnek),

- a befizetések után 10% éves állami támogatás is jár, ez 6000 forintban van évente maximálva, tehát még csak havi 10 ezer forint sem kell ahhoz, hogy ezt maximalizálni tudjuk, elég havi 5000,

- a befektetésnek sem számlavezetési, sem tranzakciós, sem pedig számlanyitási költsége nincs, 18 évesen a gyermek adómentesen hozzáfér a számlához és annak hozamához.

- Alaptámogatásként az állam minden most született gyermeknek 42 500 forintos (esetenként ettől eltérő) életkezdési támogatást nyújt, amelyet a Magyar Államkincstárnál (MÁK) vezetett kincstári letéti Start-számlán írnak jóvá.

Arról, hogy milyen befektetéseket érdemes minden áron elkerülni, itt írtunk:

A jelen írás nem minősül befektetési tanácsadásnak vagy befektetési ajánlásnak. Részletes jogi információ

Találd meg a neked való befektetési alapot!

Súlyos információ derült ki Oroszország haditengerészeti csúcsfegyveréről - Lényegében megbénított egy egész hadiflottát

A probléma csak az, hogy azt, amelyik felhasználta.

Orosz katonák bukkantak fel Észtország határánál - Azonnal lépett a balti állam

Farkasszemet néztek a határőrökkel.

Csapatok gyülekeznek a NATO határánál: teljes harckészültséget rendelt el Oroszország szövetségese

Felvonultatják a haderőt.

Ritka videó: lecsapott Oroszország lopakodó cirkálórakétája, Ukrajna bevetette az APKWS-t

Egyértelmű az eredmény.

Súlyos hibát követhetett el az orosz légierő – Odaveszett a legjobb harci helikopterük

Lassan már csak mutatóba marad.

Öveket bekapcsolni, rázós szakasz a globális pályán! - Erről írt a világ 18 vezető think tankje 2024-ben

A világ vezető agytrösztjeinek elemzéseit 2024-ben a világ darabokra szakadása és a szuverenitás témája uralja. A világban a bizalom csökken, az együttműködés helyére egyre inkább az ön

Balásy Zsolt az üdvözítő egyenlőtlenségről

Egy amerikai, nyári out-of-office email sajnálkozik, hogy most néhány órával később fog csak válaszolni, amíg visszaér a strandról. Az európai megkéri a küldőt, hogy várjon... The post Bal

Top 10 osztalék részvény - 2025. október

Október másodikán kijött Justin Law listája az osztalékfizető részvényekről, sorba is rendeztem őket gyorsan, itt az eredmény.Fontosabb infók a lista összeállításával kapcsolatbanElőző

Mi az AI-rali mérlege? Kipukkanhat a buborék?

A mesterséges intelligencia körüli tőkepiaci eufória a modern gazdasági ciklus egyik legjelentősebb strukturális kérdésévé vált. Az AI nem csupán technológiai áttörés, hanem egy új álta

Innováció a rajtvonalnál

Van egy fejlesztésed, ami már nem ötlet, de még nem piackész? Ez a felhívás arra való, hogy prototípusból termék legyen.

Fókuszban a KKV-k

A mikro-, kis- és középvállalkozások (KKV-k) gazdasági szerepe kiemelten fontos, ezért nem véletlen, hogy a társasági adó rendszerében is számos adóalap- és adókedvezmény érhető el kimon

A műanyag nem vész el, csak átalakul, és ez óriási veszélyt jelent környezetünkre

Mikroműanyagokat találtak már magzatok placentájában, a Mariana-árok mélyén, az Everest csúcsán, sőt még az antarktiszi pingvinek szerveiben is. A műanyag ugyanis nem b

A bújtatott szerencsejáték, mint üzleti modell

A "blind box", a "loot box" és a hasonló modellek ugyanarra az ösztönre építenek, mint a rulett vagy a sorsjegy: a bizonytalanság izgalmára. Az iparág... The post A bújtatott szerencsejáték

Limit, Stop, vagy Piaci? Megbízások, amikkel nem lősz mellé!

Ismerd meg a tőzsdei megbízások világát, és tanulj meg profin navigálni a piacokon!

Tőzsdei adrenalin vs. nyugodt hozam – te melyiket választod?

Tőzsdéznél, de nem tudod, merre indulj? Ismerd meg egy aktív trader és egy alapkezelő gondolkodását a Portfolio Investment Services online előadásán Vidovszky Áronnal!

Megszólalt az Erste-vezér: kiderült, mekkora növekedést hoz az Otthon Start

Megjelent a Portfolio Checklist csütörtöki adása.

Az Otthon Start sem állítja meg a magyar falvak kiürülését

Sokak számára vonzó az olcsó vidéki ingatlan, de lehetnek váratlan buktatói az ottani életnek.

Fontos adat érkezett: ezért veszélyes Magyarországon kamatot csökkenteni

Ismét felélénkült a kamatvita.