Mítoszok és tények az államadósság-finanszírozásban: Devizaadósság kontra forintadósság (x)

A közgazdaságtan alapvetően valóban károsnak találja, ha egy ország külföldi devizában finanszírozza magát, vagyis devizaadósságot halmoz fel1. Ennek az az alapja, hogy számos mellékhatása van a devizaadósságnak, melyek közül a legfontosabbak az alábbiak:

• az országnak mérleg szerinti nyitott devizapozíciója keletkezik

• az árfolyamváltozás jóléti hatása miatt a monetáris politika hatékonysága csökken

- a jegybank emiatt kevésbé tolerálja az árfolyammozgásokat,

- a rövid távú kamatokat a jegybank ennek rendelheti alá

- a deviza tartalék növelésére késztet, amely viszont költséges2

- a devizaadósság korlátozza a jegybankot a likviditási válság megfékezésében, illetve a végső hitelezői pozícióban

- korlátozza a monetáris politika anticiklikus jellegét

• az országban a GDP és a tőkeáramlás volatilitása emiatt megnő

Az ilyen országok sokkal sebezhetőbbek és az államcsődnek is jobban ki vannak téve, mint más szerencsésebb országok3. Mindezek miatt a közgazdaságtan alapvető irányzata a deviza eladósodást egyenesen "eredendő bűnnek" tartja (ld. Original sin: The pain, the mystery, and the road to redemption - Barry Eichengreen, Ricardo Hausmann, Ugo Panizza, 2002). Ez a probléma főként a fejlődő országokat jellemzi, mivel itt a belső piacok fejletlenek, a belföldi megtakarítások elégtelenek, és a külföldi megtakarítók gyakran nem hajlandók belföldi devizában finanszírozni az adott országot. A fejlődő országok válságkitettségét is főként erre az eredendő bűnre vezetik vissza.

Az adósságkezelés számára a devizaadósság legáltalánosabb kockázata az árfolyamkockázat. Ez abból ered, hogy a devizaárfolyamok mozgása az adósság nagyságának forintban kifejezett értékének változását hozza magával. Minél nagyobb a devizaadósság aránya, annál jelentősebb az árfolyammozgás hatása. A devizaadósság esetében beszélhetünk még kamatkockázatról is, ez azonban az állam esetében nem volt jelentős, mivel a külföldi kötvények hosszú futamidejű fix kamatozású papírok4. Különösen válság idején ráadásul a devizaadósság megújításának kockázata is élesen merülhet fel. Ilyenkor az állam, de az ország is gyorsan kifogyhat a külföldi devizából a tőkemenekülés hatására, s ez szélsőséges esetben államcsődhöz vezethet. A II. világháború utáni pénzügyi rendszerben létrehozott IMF adhat ilyenkor többletforrásokat az egyes országoknak. A magas külföldi devizaadósság-arány összességében komoly sebezhetőséget okoz egy ország számára.

Mindezekből pedig az is következhetne, hogy az országok jobban teszik, ha kizárólagosan belföldi devizában adósodnak el. Vizsgáljuk meg ennek fényében a belföldi devizában történő eladósodás szerepét a finanszírozásban. Ezen belül feltárjuk azokat a valós okokat, amiért az egyes országok mégis részben a devizaadósságot választják.

2. Mi szól mégis a devizaadósság mellett? - A "belföldi eredendő bűnről"

A finanszírozási helyzet mégsem olyan egyértelmű. A belföldi devizában történő eladósodásnak ugyanis szintén számos problémája van, s ez kihívást jelent az adósságfinanszírozás számára. Éppen ezért bemutatjuk a belföldi devizában történő eladósodás kockázatait, illetve az ilyen finanszírozásból keletkező sebezhetőséget. A közgazdasági elmélet ugyanis az utóbbi időben nemcsak a devizaadósságból fakadó - fent bemutatott - eredendő bűnről beszél, hanem tárgyalja a belföldi eredendő bűn esetét is (ld. pl. The determinants of "domestic" original sin in emerging market economies - Arnaud Mehl, Julien Reynaud ECB WP No. 560, December 2005).

Belföldi eredendő bűnről az elmélet szerint akkor beszélhetünk, ha egy ország nem képes belföldi devizában hosszú lejáraton és fix kamatok mellett finanszírozni magát5. A sebezhetőség a belföldi devizában denominált adósság túlsúlya esetén is jelentős lehet, mely ilyenkor a belföldi adósság szerkezetéből adódik. A rövid adósság, illetve az indexált adósság központi szerepe esetén komoly refinanszírozási kockázat és a kamatalakulás bizonytalanságai jellemezhetik a finanszírozást - mondja az elmélet. Ezek a belföldi finanszírozási feszültségek is kiváltképp az Emerging Market (EM) országokat jellemzik, hiszen itt általában eleve alacsonyak a hazai megtakarítások, fejletlenek a pénz- és tőkepiacok és a gazdaságpolitika hitelessége alacsony. Ezért igen gyakori, hogy a kibocsátó belföldön nehezen jut hozzá biztonságosnak tekinthető, megfelelően hosszú lejáratú, nem indexált belföldi forrásokhoz. Ezen elméleti megközelítés szerint is jó, ha belföldi adósság finanszírozza a belföldi túlköltekezést. Ennek azonban számos olyan tágabb gazdasági feltétele van, ami az adósságkezelők hatókörén kívül esik. Ezek közül a legfontosabbak a következők:

• legyen elegendő belföldi megtakarítás a belföldi szereplők hiteligényének kielégítésére (ha magas az állam finanszírozási igénye és ehhez képest kicsi a megtakarítás, akkor az kamatemelő hatású, és a magánberuházások kiszorításához vezet)

• legyen a befektetők körében elfogadott gazdaságpolitika (ezen belül monetáris politika, viszonylag moderált inflációval)

• legyen elegendő hosszú lejáratú megtakarítás a gazdaságban

• legyen széles a befektetői bázis

• legyenek vonzók a hosszú lejáratú hozamok a befektetők számára, de ne legyen túl magas a kibocsátó számára

Az adósságkezelés számára azonban az elméleti megközelítéseknél sokkal komplexebb a tényleges adósság-finanszírozási feladat. Maguk a kockázatok is jóval összetettebbek, a hazai tapasztalatok erre bőven szolgáltatnak példát. A devizaadósság ugyanis nem szükségképpen ördögtől való, például fontos szerepe van a futamidő növelésben, vagy a kamatkiadások féken tartásában. A rövid belföldi finanszírozás bár komoly szerepet játszhat a likviditás-kezelésben és likviditás-simító szerepe lehet, azonban szintén nem mentes a kockázatoktól. A hosszú belföldi finanszírozás pedig csak az elméletben csodaszer, a valóságban ezzel a finanszírozó szegmenssel kapcsolatban is számos feszültséggel találkozhat a kibocsátó, különösen, ahol a belföldi piac terjedelme kicsi az adósság méretéhez képest.

3. A "harmadik eredendő bűn"

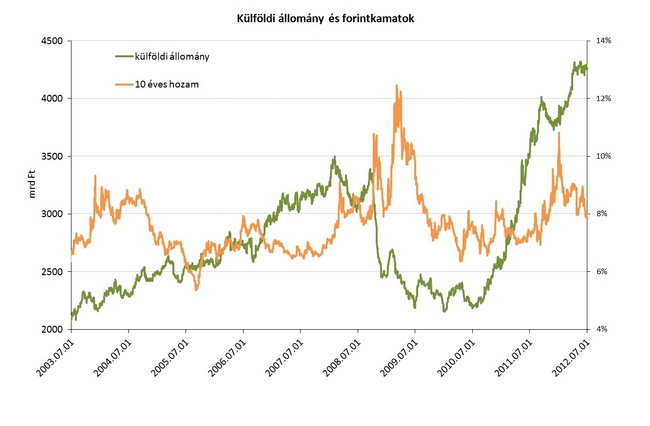

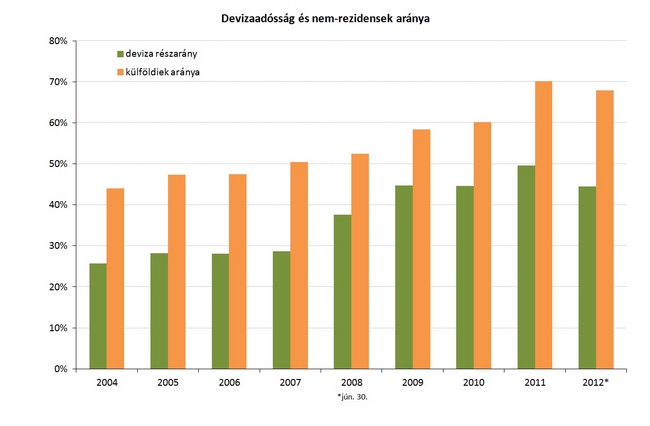

Az elmélet alapján a belföldi devizában történő hosszú fix kamatozású kötvénykibocsátás jó eszköz az adósságfinanszírozás stabilizálására. Az árfolyamkockázat eliminálása miatt kedvezőnek tartja az elmélet azt is, ha a külföldiek nem külföldi, hanem belföldi devizanemben hajtanak végre állampapír-vásárlásokat. Magyarországon pontosan ezt figyelhettük meg, vagyis, hogy hosszú lejárati szegmensnek - a hazai biztosítókon és nyugdíjpénztárakon felül - a külföldi befektetők vásárlásainak volt kiemelkedő szerepe. Amennyiben a hosszú forintág jelentőségét akarta növelni az adósságkezelő, akkor azzal is szembesült, hogy a külföldiek részaránya is növekedett6. A külföldiek forintpiaci aktivitása azonban nagyon volatilis, s azt láthattuk, hogy itt a változékonyság erőteljesebb, mint a belföldi szereplők magatartásváltozása. Emiatt a válságidőszakokban, mint pl. az orosz válság idején 1998-ban, vagy a 2008-as pénzügyi válság nyomán a külföldiek az állományuk jelentős hányadát (utóbbinál csaknem 30, előbbinél azonban több mint 60%-át) felszámolták néhány hónap alatt. Ezzel a forint kamatszintben óriási megugrást váltottak ki, drágítva ez által az egész forintpiaci finanszírozást. Ráadásul a forint kötvény másodpiacánál komoly zavarokat eredményezett a külföldi tömeges eladás, amit a belföldi befektetők nem tudtak felszívni. Ez, valamint a viharos kamatemelkedés végül az elsődleges piaci kibocsátást is aláásta 2008-ban.

Összességében egy harmadik eredendő bűnt is megfogalmazhatunk a finanszírozással kapcsolatban, mely az elméletben még nem nagyon tükröződik. Az adósságfinanszírozás sérülékenységét az is fokozza, ha a forintfinanszírozásban nagy a külföldi részarány9. A "sudden stop" (a tőkeáramlás irányának hirtelen megváltozása és a tőkekiáramlás meglódulása) tehát nemcsak a finanszírozás devizaágát érinti, hanem a forintág külföldi tulajdoni szegmensét is10.

4. Mi a kívánatos döntés?

Az adósságszerkezet megfelelő alakítása igen összetett feladat. A különböző adósságelemeknek (forint-deviza, rövid-hosszú) különböző szerepük van a finanszírozásban. Az adósságkezelés számára ezen kívül fontos és meghatározó adottságok léteznek (pl. magas induló adósságráta, magas induló devizaarány, fejletlen tőkepiacok, gyenge megtakarítási aktivitás és magas finanszírozási igény, újabb eladósodási hullám, stb.), melyek között stabilan kell biztosítani az adósság lehető legkisebb költségek melletti finanszírozását. A kockázatok közötti eligazodását szolgálja az ÁKK-nál is alkalmazott komplex kockázatkezelési modell, melynek segítségével a kiinduló feltételek, s az adottságok figyelembe vételével a különféle adósságelemek (forint-deviza, rövid-hosszú) mértékére határoztunk meg - az elemek költség-kockázat szerkezetén alapuló - benchmarkokat.

Mindenesetre az adósságkezelés számára az lenne a legmegnyugtatóbb helyzet, ha a belföldi megtakarítások elegendők lennének a kibocsátások finanszírozására és lenne elegendő szándék hosszú fix forintpapírok belföldi vásárlására is. A devizaadósság arányának csökkentésekor a helyébe lépő forintfinanszírozásnál alapvető feladatnak kell tekinteni a hosszú fix kibocsátás fejlesztését, mivel a kiváltani készülő portfolióelem ilyen lejáratú. Az elmélet szerint azonban az ilyen váltásnak a gazdaságpolitikai feltételeit is meg kell teremteni. (Nélkülözhetetlen például az infláció stabilitása, a hazai megtakarítások elegendő volta, a széles befektetői bázis, a gazdaságpolitikai kiszámíthatóság, stb.) A devizafinanszírozás hazai szerepét ráadásul nem csak a szűken vett államadósság-kezelés (pl. a hosszabb lejárat, vagy éppen a sokáig alacsonyabb kamatszint kontra árfolyamkockázat) szempontjai befolyásolják, hanem a jegybank által meghatározott devizatartalék kívánatos szintje is.

Összességében tehát az látható, hogy a különféle finanszírozó elemekkel (így a devizafinanszírozással) és azok kockázataival még jó ideig együtt kell élnünk. Az általuk hordozott kockázatokon túl ugyanis minden egyes portfolió-alkotóelem bizonyos stabilizáló szerepet is játszik, a feladat igazából a jó adósságszerkezeti arányok kialakítása lehet.

2012. augusztus

Szerző: ÁKK

1 Mi a jelen tanulmányban főképp az állam finanszírozásával foglalkozunk az alábbiakban, ám a fejtegetés a többi gazdasági szereplőre is igaz.

2 A 2000-es évtizedben a fejlődő országok drasztikusan megemelték tartalékaikat, Magyarországon azonban nem ez volt a helyzet.

http://www.portfolio.hu/gazdasag/eredendo_bunok_ m agyarorszag_es_a_penzugyi_valsag.106116-3.html

3Kezdetben az adósságválságok devizaválsággal is együtt jártak. Erre jó példa a 80-as évek adósságválsága Latin Amerikában. Ezért az elmélet először a finanszírozási szerkezeten belül a deviza-adósságelem kockázatával foglalkozott.

4 A magánszektorban ezzel szemben a kamatkockázat is jelentős volt, mivel itt változó kamatozású félévente átárazódó kamatkonstrukció volt általános.

5 Az elmélet a mexikói (1995) és az orosz válság (1998) után kezdett a belföldi devizában kibocsátott papírok kívánatos szerkezetével foglalkozni. Ezekben az esetekben ugyanis nem a devizakötvények, hanem a belföldi devizában kibocsátott papírok, nevezetesen a devizaindexált (Tesobonos Mexikóban) és a rövidlejáratú belföldi állampapírok (GKO Oroszországban) túlsúlya eredményezett komoly pénzügyi válságot.

6 A külföldiek a hazai államkötvényeknél igen aktívak, ott már a válság előtt is 35-40%-ot ért el az arányuk, a külföldi befektetők durációja pedig jóval magasabb a belföldiekénél.

7 Ehhez képest a rövid lejáratú kincstárjegyeinknél a refinanszírozási problémák a válságszakaszokban sem jelentkeztek. Emiatt azt láthatjuk, hogy - az elmélettel is szembe menve - a rövid finanszírozásnak nagyon fontos stabilizáló szerepe lehet.

8 Nem ez a helyzet a devizakötvény-kibocsátásnál, ott mindig egyedi döntésről van szó, s a kibocsátó ott aktív szerepet tölt be.

9 Ezt a negatív hatást lehet mérsékelni például a rövid kibocsátások szerephez juttatásával, ott ugyanis jóval szerényebb a külföldiek aktivitása. A portfolió rövid lejáratainak tehát fontos szerepe van a kockázatkezelésben.

10 A jegybankok elvileg enyhíthetnek ezen a feszültségen másodpiaci állampapír-vásárlással. A hazai jegybank azonban az ilyen szándékok esetén az EKB roszallásával találkozott.

Itt a 2026-os szuperlista: hatalmas hozamot várnak a profik ennél a 3 részvénynél

80 százalékos hozampotenciállal rendelkező részvényt is találni a listán.

Súlyos ára lehet a békének: veszélybe kerülhet Európa jövője

Nemzedékeken átívelő kockázatról beszélnek.

Kisokos a befektetés alapjairól, tippek, trükkök a tőzsdézéshez- online előadás kezdő kereskedőknek

Gyakorlati, hasznos, érthető

"Kell egy pofon Európának, hogy észhez térjen"

"Az állam és a privát szféra összefonódása akkora versenyhátrány Magyarországnak, ami sehol máshol nincs, ez szuper extrém az Európai Unió más országaihoz hasonlítva." Szabó Balázs,...

Új transzferár-szabályozás: könnyítés vagy kockázat?

Megérkezett a transzferár rendelet tervezete, amely 2026-tól váltja ki a NGM 32/2017-es transzferár szabályozását. A jogalkotó deklarált célja az adminisztratív terhek csökkentése és az adó

8 éve nem látott szinten a hitelkártya-tartozás

159,6 milliárd forint tartozása volt a magyaroknak a hitelkártyájukon októberben. Nyolc éve nem volt ilyen mértékű ez a tartozás hazánkban. A hitelkártya azonban nem mindig "rossz tartozás".

Hajtunk a bónuszért

Rendhagyó adásunkban Radnai Károllyal rakjuk rendbe az adózást, meg a filmipart. Előtte meg ketten a kommentelőket. Milyen platformokon találjátok még meg? A HOLD After Hours... The post Hajtun

"A piac alulbecsli az inflációs tényezőket"

A mai, mindent átszövő globális kereskedelmi feszültségek és a deglobalizálódás jelei nemcsak a nagy világpiacokat rengetik meg – figyelmeztet Tuli Péter. A HOLD Alapkezelő intézményi.

GPS-ektől sportórákig - a Garmin újratervezésének története

A Garmin története tankönyvi példája annak, hogyan omlik össze egy egytermékes üzleti modell - és hogyan lehet mégis újraépíteni egy vállalatot. Volt idő, amikor a Garmin neve egyet jelentet

Meghosszabbított határidők a Technológia Plusz hitelprogramoknál

Marad a 0% kamat, több idő a döntésre.

Vasárnap

Ma hangzik el Krasznahorkai Nobel-beszéde. Kertész stockholmi beszédét 2002-ben közvetítette a köztévé. A beszéddel egy időben az egyik kereskedelmi adón egy reality show ment, Lacit kiszavazt

Kiszerethetnek a magyarok a Revolutból, csúnya pofon érkezett

A falvakat nem szórja tele ATM-ekkel a litván neobank.

A legrosszabbkor drágul az útdíj: vajon ki fogja ezt a végén megfizetni?

Sikerül majd átterelni a nehézgépjárműveket?

Belvárosi Airbnb-háború: kinél van az igazság?

A tulajdonosok egy utolsó reménysugárban bíznak.

Kisokos a befektetés alapjairól, tippek, trükkök a tőzsdézéshez

Előadásunkat friss tőzsdézőknek ajánljuk, összeszedünk, minden fontos információt arról, hogy hogyan működik a tőzsde, mik a tőzsde alapjai, hogyan válaszd ki a számodra legjobb befektetési formát.

Tőzsdei adrenalin vs. nyugodt hozam – te melyiket választod?

Tőzsdéznél, de nem tudod, merre indulj? Ismerd meg egy aktív trader és egy alapkezelő gondolkodását a Portfolio Investment Services online előadásán Vidovszky Áronnal!