Elmagyarázzuk, honnan jön a jegybank 200 milliárdja

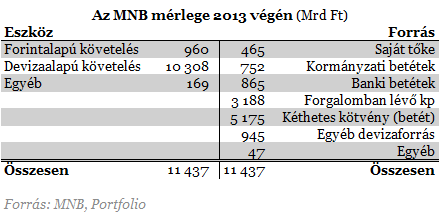

Na most már tényleg mindjárt rátérünk a lényegre, csak azt fontos megérteni, hogy a banki nyereségességben az elmúlt két évben óriási változások következtek be. A megelőző időszakban magas kamatot fizetett ki a kéthetes kötvényre, miközben szinte nulla kamatot kapott a devizatartalékra, amit fejlett országok rövid lejáratú állampapírjaiba fektetett. Ráadásul a devizatartalékot is növelni kellett, ami tovább emelte a veszteséget. Ehhez képest most már alacsony a jegybanki alapkamat, ezért a kamatkülönbözeten elszenvedett veszteség jelentősen csökkent. Ráadásul a devizatartalékot sem kell tovább duzzasztani, sőt, az önfinanszírozási program keretében a lejáró devizaadósságaink egy részét úgy fogjuk törleszteni, hogy az állam forintforrásait a jegybank a devizatartalékból váltja le. Vagyis az MNB az egykor olcsón (erős forintárfolyamon) megvett devizát most drágán adja el, így aztán realizált árfolyamnyeresége képződik. (Van egyébként még egy eredményjavító tényező: a készpénzállomány mint ingyenforrás az utóbbi években gyorsan növekszik.)

Oké, foglaljuk össze a fentieket két egyszerű állításban!

- Az MNB nyereségét alapvetően olyan külső hatások alakítják, amelyek a mérlegében szereplő tételek hozamaira és átértékelődésére hatnak.

- Ezen hatások az elmúlt években egyre kedvezőbbé váltak, aminek következtében a jegybank nyereségessé vált. (Sőt, ha jövőre még a jegybanki tartalék segítségével forintosítják a lakossági devizahiteleket, akkor különösen óriási (realizált árfolyam)nyeresége képződik.

Nézzük, hogyan lesz itt 200 milliárd forint!

A jegybank többféleképpen is előteremthet 200 milliárd forintot, ebből mi most csak hárommal foglalkozunk.

- (1) Egyrészt mondjuk eladhatja és forintra válthatja a devizatartalék egy részét, és ebből ingatlant vásárol, hitelt nyújt. A mérlegét nem fújja fel (átrendezi az eszköz oldalt), éppen csak a devizatartalékát apasztja, amit azért elég alaposan meg illene indokolni, mert szokatlan művelet lenne.

- (2) Másrészt felfújhatja a mérlegét. Ekkor az eszköz oldalon hitelnyújtással pénzt teremt (a forrás oldalon pedig ebből majd kéthetes kötvény lesz, ahogy a likviditás kicsapódik, de minket ez most kevéssé izgat). A jegybankmérleget felfújni és abból vásárolni nem egy ismeretlen dolog, nagyjából a teljes fejlett világ ezt csinálta a válság során, hogy ösztönözze a gazdaságot és/vagy életben tartsa a tőkepiacokat. Ugyanakkor békeidőben sikítófrászt kaphat a piac, ha a jegybank pénzteremtéssel kezd el vásárolgatni, mert ennek költségeit, inflációs kockázatait mégis csak meg kell fizetni.

- (3) Harmadrészt (és ezért volt fontos a bevezető) a jegybank nyeresége szerves módon is felfújja a mérleget. (Pontosabban: amíg nem realizált árfolyamnyereségről van szó, addig a mérleg kiegyenlítési tartalék során szerepel, majd realizálódáskor a saját tőke eredmény sorára kerül.) A nyereség a saját tőke részeként kerül be a forrás oldalra, az eszköz oldalon pedig az abból vásárolt értékpapír növeli a mérlegfőösszeget. Ha a jegybank ezek után fogja a nyereségét, elkölti (mondjuk oktatásra, akkor a jegybanki nyereség (saját tőke) értelemszerűen csökken, helyette a gazdaságból kicsapódó új likviditás jelenik meg kéthetes betétként a mérleg forrás oldalán.

Meg nem erősített értesüléseink szerint a jegybank a harmadik módon jut az oktatásra költeni szánt pénzhez. Egyszerűen a bevezetőben leírt hatások miatt a nyereségéből képes fedezni a programot. Ettől persze még igaz, hogy kéthetes betét is keletkezik, ha úgy tetszik, pénz teremtődik, de azért mégis csak más, mintha a jegybank tudatos pénznyomtatásba kezdett volna, és abból finanszírozná mindenféle ötleteit. Sőt, ha hinni lehet a híreszteléseknek, akkor a 200 milliárd forint devizában átadott részét sem a devizatartalékból váltotta le a jegybank, hanem forintban képződött nyereségéből a nyílt piacon vett eurót.

(Annyit érdemes azonban kiegészítésként tenni, hogy abban az esetben, ha a jegybank ingatlant vett és azt az alapítványnak átadta, akkor formálisan mégis csak a második megoldás történt. Ez megoldásként nem valami szép, de legalább meglehetősen kis tétel.)

Oké, de mibe kerül ez az egész?

Arra a kérdésre, hogy mennyibe kerül ez az egész, azt kell megválasztani, hogy mi történt volna akkor, ha a jegybank nem dönt úgy, hogy a nyereségét erre a programra költi. Alapvetően két dolog történhetett volna:

- Egyrészt a nyereségéből növelhette volna a devizatartalékot vagy a forintalapú befektetéseit. (Ez amúgy szervesen megtörténik, amikor a gyarapodó nyereségét automatikusan és folyamatosan elhelyezi valamilyen eszközbe.) Ennek hatására is duzzad a mérleg, és ez - attól függően, hogy milyen hozamú eszközbe fektetett - érinti a jegybank jövőbeli nyereségét is.

- Másrészt az MNB igazgatósága dönthet úgy, hogy a nyereségét osztalékként befizeti az államkasszába. Ekkor a jegybankmérleg forrás oldalán a saját tőke csökken és a kormányzati betét emelkedik, majd amikor a kormány elkölti a pénzt (mondjuk egy pénzügyi oktatási programra), akkor kéthetes betétként csapódik ki a likviditás.

Vagyis klasszikus értelemben az adófizetőknek valóban nem kerül 200 milliárd forintba a program. Ugyanakkor ha az államnak utalná a nyereséget az MNB, és ezt a kormány bevételként elszámolhatná, akkor felmerül, hogy az állampolgárok járhatnának akár máshogy is. Ezt a következő szakaszban még érintjük, ám előtte érdemes egy pillanatra végiggondolni, hogy miként hat ez az egész ügy a költségvetésre.

A jegybank eredménye teljes egészében realizált árfolyamnyereség. Viszont az uniós költségvetési módszertan (ESA) szerint kizárólag a működési (pontosabban tranzakciós) nyereség számolható el államháztartási bevételként. Vagyis ennek terhére az állam nemigen költekezhet. Ugyanakkor az adósságfinanszírozást még így is segíthetné ez az összeg - azt pedig mindenki döntse el maga, hogy a jegybank nyeresége öt pénzügyi oktatási alapítvány vagyonaként, vagy az államadósság-csökkentés forrásaként szolgálna-e jobban.

Akkor minden rendben van?

Ahogy tegnap már írtuk, szerintünk egyáltalán nincs minden rendben, bár elismerjük, hogy ez részben ízlésbeli kérdés. Az egyik fontos észrevételünk, hogy a jegybank eredménye egy kis nyitott gazdaságban alapvetően független a saját tevékenységének minőségétől, így erre alapozva kvázi állami feladatot ellátni elég különös gyakorlat. Sokkal elegánsabb megoldásnak érezzük, ha a nyereség sorsáról az állami költségvetés keretében születne döntés. (Már csak azért is, mert a jegybank veszteségéért is a költségvetés áll helyt, tehát szimmetrikusabb gyakorlat lenne.) Mondjuk ebből a költségvetési bevételből az oktatási tárca is létrehozhatna hasonló alapítványokat, ha éppen ezt tartaná helyesnek. (Bár folyó kiadásként finanszírozni ezeket talán még inkább szerencsés lenne.) Vagy éppen költhetné ezt az összeget teljesen másra, ha azt fontosabbnak ítéli. Tehát ilyen értelemben viszont az állampolgároknak mégis csak pénzbe kerül a program, hiszen a nyereséget az állam nem csupán az alapítványokra, hanem bármi másra is költhetné, ad absurdum szétoszthatná az emberek között. Ugyanakkor úgy tűnik, mivel a jegybankelnök a vezetett intézmény nyereségéről maga dönthet, a furcsa megoldás jogilag rendben van.

A másik probléma is hasonló. A jegybank által az alapítványoknak juttatott pénz jó része állampapírba "fektetődik". Vagyis közvetve ez a pénz mégis csak az államot finanszírozza. Ez annak ellenére sem elegáns, hogy két mentsége is lehet a jegybanknak. Egyrészt ez valóban nem monetáris finanszírozás, hiszen nem közvetlenül történik (bizonyára lehetne más olyan gazdasági szereplőt találni, aki ilyen vagy olyan módon a jegybank pénzét költi állampapírra), másrészt ha a nyereséget a jegybank inkább osztalékként befizetné az államkasszába, közgazdasági értelemben az is állami finanszírozásnak számítana- csak éppen az már teljesen szabályos forma. De mégis, azt a fajta furcsaságot, hogy a jegybank pénzéből gyorsan állampapír lesz, el lehetne kerülni azzal, ha inkább odaadná a költségvetésnek.

További érdekesség az ügy kapcsán, hogy amennyiben ezt az aktív szerepet a jegybank tartósan fenn kívánja tartani, akkor jövőre még sűrűbb lehet a levegő a jegybank körül. A devizahitelek forintosítására ugyanis nyilván jelentős devizatartalékot kell majd leváltani, ami a jegybank nyereségét egyszeri alkalommal brutálisan megdobhatja. Addig is találgathatunk, hogy kiket akar még óriási alapítványi vagyonnal megajándékozni a jegybank.

Megdöbbentő számok a magyar egészségügyből: az orvosok fele nem volt a munkahelyén

Kemény szavakkal üzent a betegeknek Pintér Sándor egy előadásában.

Egyetlen tény mutatja meg igazán, hogy mennyire felpörögtek az oroszok a fronton

Még soha nem volt ennyi.

Felsorakoztak a fenyegetett sziget páncélosai: elsöprő támadásra készülnek

Nagyon is valós a veszély.

Ismeretlen drón bénította meg a forgalmat Európa egyik legfontosabb repterén - Brüsszel vizsgálatot indít

Minden járatot átirányítanak.

Bejelentést tett a Revolut: fordulat jött a kriptopénz-szolgáltatásokban

A magyar ügyfelekre külön információk vonatkoznak.

Itt meg mi történik? Amerika kapujában mozgolódnak az oroszok, ez olaj lehet a tűzre

Rendkívül feszült a helyzet.

Ez már válság: marad a káosz Amerikában, történelmi rekord született

14. alkalommal sem sikerült elfogadni az átmeneti költségvetést.

VSME keretrendszer: egyszerű ESG és fenntarthatósági jelentés KKV-knak

Bár a fenntarthatósági jelentéstétel egyre inkább az üzleti működés része, a kis- és középvállalkozások számára továbbra is önkéntes marad. A VSME (Voluntary Sustainability Reporting S

"Már anyám is Pythonban kódol" - Az automatizáció, ami nem is létezik

Mindenki programozóvá vált, hiszen a ChatGPt lekódol nekünk mindent – persze, pont úgy, ahogy mindenki tolmáccsá vált a Google Translate-től. Az AI olyan forradalommal kecsegtet,... The pos

Lakásárak: rekordtempó Budapesten, komoly lendület vidéken

A magyar lakáspiac 2025 második felében izgalmas átalakuláson megy keresztül. Az MNB frissen közzétett lakásárindexe és a novemberi kamatstatisztika egyaránt megerősíti: Budapest és a nagyob

Forint a reflektorfényben, régiós devizák a kulisszák mögött

2025-ben a forint a régió sztárja, miközben a cseh korona, a lengyel zloty és a román lej vegyes képet mutat. Mit üzen ez az EUR/HUF pályáról és a hozamgörbékről? The post Forint a reflektor

Az osztalék portfólióm - 2025. október

Ebben a hónapban is bevásároltam rendesen, általában a jelentések után. A cégek nagy részét nem örökre, hanem csak pár hónapra terveztem megvenni, aztán majd eladom, ha felmennek. Ha mégsem

Top10 upgrade

A roic.ai pár hónapja kijött egy API fejlesztéssel (v2), kipróbáltam, mert az AAPL ticker minden adatához hozzá lehet férni az API-n keresztül, hogy tesztelhessük a dolgot, és előfizettem rá.

A tudás gazdasága: Joel Mokyr és a fenntartható növekedés Nobelje

A közgazdsági Nobel-díjban eddig már 99 ember részesült, mégis közülük nagyon kevesen foglalkoztak kifejezetten gazdaságtörténettel. 2025-től már Joel Mokyr is a ritka kivételek közé tart

Kamu MI videók a politika szolgálatában: mit lehet tenni a visszaélések ellen?

A mesterséges intelligencia nyújtotta lehetőségek visszaélésszerű alkalmazására régóta figyelmeztetnek, mostanra azonban saját bőrünkön tapasztalhatjuk ezt. Egymás után, szinte naponta jel

Ráugrottak a cégek az alacsony kamatra - Mi történt?

Szabados Richárd, a Nemzetgazdasági Minisztérium államtitkára volt a vendégünk.

Elfeledett adónemre vetett szemet a kormány: újra jön a reklámadó?

Váratlan emelés jöhet.

Jelentősen változhat a kibercsalásokhoz kötődő kártérítési felelősség rendszere

Jön a digitális euró is, nem kevés aggállyal.

Kisokos a befektetés alapjairól, tippek, trükkök a tőzsdézéshez

Előadásunkat friss tőzsdézőknek ajánljuk, összeszedünk, minden fontos információt arról, hogy hogyan működik a tőzsde, mik a tőzsde alapjai, hogyan válaszd ki a számodra legjobb befektetési formát.

Tőzsde kezdőknek: Hogyan ne égesd el a pénzed egy hét alatt!

A tőzsde világában a lelkesedés könnyen drága hibákhoz vezethet – előadásunk abban segít, hogy kezdőként is megértsd a legfontosabb alapelveket, felismerd a kockázatokat, és elkerüld, hogy egy hét alatt elolvadjon a megtakarításod