Örömkönnyek és csalódás - Ezt kaptad, ha slágerterméket vettél!

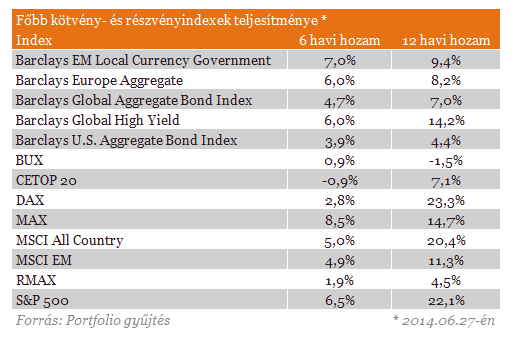

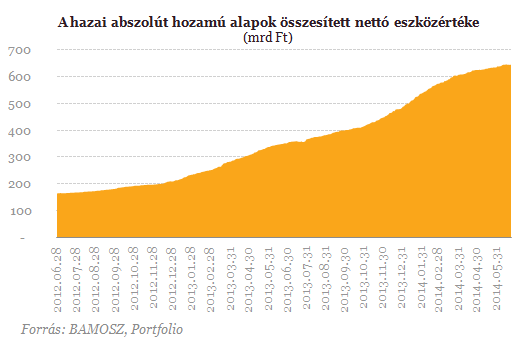

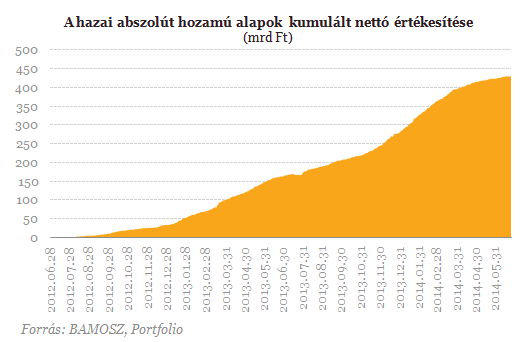

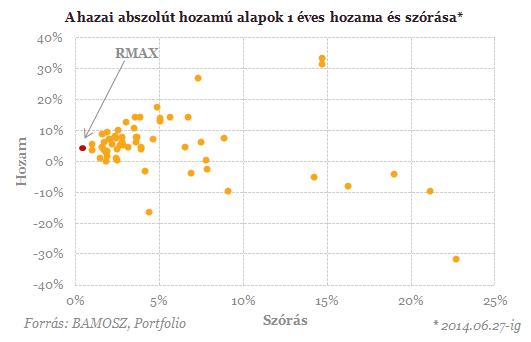

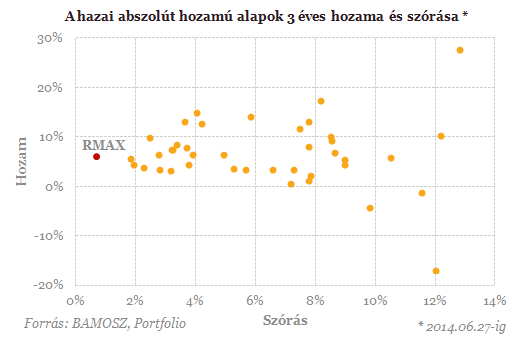

Mindezek figyelembevételével azt várnánk, hogy a nagyon is szabad befektetési politikával bíró abszolút hozamú alapok a közelmúltban impresszív hozamokkal vétették magukat észre. A magyar piac sajátja, hogy nagyon eltérő logika mentén haladó alapok is megférnek egymás mellett, találunk olyat, amely alapvetően a kötvénypiacon próbál érvényesülni, de vannak olyanok, amelyek a kiemelkedően magas kockázattól sem riadnak vissza. A többség azonban az ügyféligények miatt inkább alacsonyabb kockázati szintet vállal be, és ehhez mérten választja ki a befektetéseit a felülteljesítés reményében. A piacok nagyobb mértékű emelkedése jó hír a befektetők számára, a nagy kérdés csak az, hogy mennyire tudtak a piac adta lehetőséggel élni a portfólió-menedzserek.

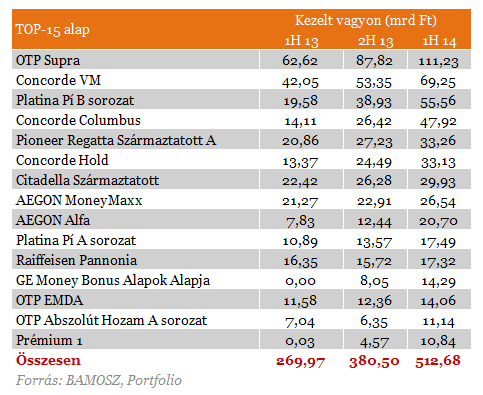

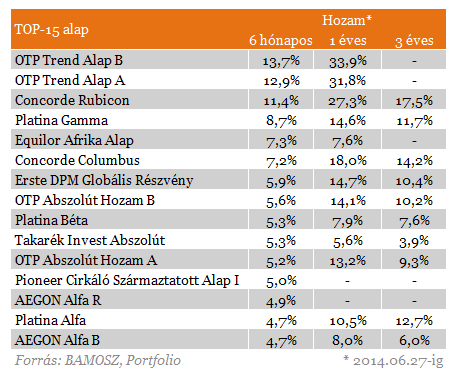

A főbb piaci folyamatokat áttekintve rátérhetünk a teljesítmények értékelésére. Az alapok által közzétett árfolyamadatok alapján megnéztük, hogy 6 hónapos időtávon mely alapok voltak az élmezőnyben, ezek alapján 13,7% volt a legjobb eredmény, de a TOP15-be 4,7%-os teljesítménnyel is be lehetett kerülni. A korábban látott, kiemelkedő vagyonnal rendelkező alapok közül csak kettő találunk itt, méghozzá a Concorde Columbus és az OTP Abszolút Hozam "A" alapot. A rövid távú összesítés alapján az OTP alapjának két sorozata vitte a prímet, amely főként amerikai és európai részvénypiacon forgatta meg a befektetők pénzét. A Concorde Rubicon 11,4%-os hozamot tudott elérni 2013 vége óta, amely szintén nagyobb kitettséget tart fent a részvénypiacokon, sőt egy részvénybe akár a portfólió jelentős részét is befektethetik.

A jelen írás nem minősül befektetési tanácsadásnak vagy befektetési ajánlásnak. Részletes jogi információ

Találd meg a neked való befektetési alapot!

Rendkívüli lépés: az USA azonnal kimenti Argentínát

Megmenekülhet a válságos helyzetbe került ország.

Történelmi fordulat jöhet a jegybanki tartalékokban, kulcsszerepet kaphat az arany és a bitcoin

Hátrébb szorulhat a dollár.

Történelmi siker Donald Trumptól: lehet, hogy tényleg sikerült lezárni egy nagyon régóta húzódó háborút

Az elnök személyesen is ott lesz az aláíráson.

Nagy dobás a brit pénzügyi óriástól, teljesen bekebelezte a 17 milliárdos bizniszt

Régóta fente rá a fogát.

Meghozta a döntést az EU-s tagjelölt: pénzt küld Oroszországnak, Moszkva nagyon hálás

Az Ukrajna által elfoglalt Kurszk régió helyreállítására fordítják majd az adományt.

Nyugdíjbomba robbanhat a francia gazdaságban, ha ezt az egyet meglépik

A francia pénzügyminiszter megszólalt a nyugdíjreformról.

Leleplező jelentés: van egy terület, ahol nagyon le van maradva Amerika - Oroszország és Kína sokkal jobban áll

Ráadásul egy kifejezetten high-tech szektorról van szó.

Az európai óceánügyi paktum

Az EU új óceánügyi paktuma a tengerek védelmét és a fenntartható kékgazdaságot erősíti, miközben globális együttműködést is előmozdít.

Milliók múlhatnak rajta, hogy melyik nyugdíjmegtakarítást választod

Már jó ideje halogatod a nyugdíjmegtakarítást? Mindig nekikezdesz aztán összezavarodsz a sok infótól? Ennek súlyos költségei vannak, de van egy jó hírünk. Itt kiderítheted, hogy mennyi á

Zsiday Viktor a Tisza Párt vagyonadóról szóló terveiről

A Tisza Párt behozta a közbeszédbe a vagyonadót, ezért érdemes lehet végiggondolni, hogy kell-e ilyen típusú adó nekünk? A többihez hasonlóan ez az adó is... The post Zsiday Viktor a Tisza P

Fókuszban a KKV-k

A mikro-, kis- és középvállalkozások (KKV-k) gazdasági szerepe kiemelten fontos, ezért nem véletlen, hogy a társasági adó rendszerében is számos adóalap- és adókedvezmény érhető el kimon

Babra megy a játék - nagyhatalmi játszmák az árupiacon

Sok áldozata van az Amerika és Kína közti kereskedelmi háborúnak, az egyik legnagyobb a szójapiac. A geopolitikai játszmák nemcsak a megszokott kereskedelmi vonalakat rúgták fel,... The post Bab

Tudomány turbófokozatban: 26 milliárd a kutatás jövőjére

Megjelent a GINOP Plusz-2.2.1-25, ami esélyt ad arra, hogy a hazai kutatás ne a mezőnyt kergesse, hanem az élmezőnybe ugorjon.

Cser Tamás a Bloombergnek: A forint extra hátszelet kapott

A cikkből megtudhatod: Magyar Péter, az ellenzék vezetője a következő választások után újra kívánja építeni a befektetőkkel és az Európai Unióval való kapcsolatot, és ezzel... The post

A csúcs az új mélypont

Örülhet a fejének az egyszeri tőzsdei kereskedő: hiába Trump, a kereskedelmi bizonytalanságok és a háborúk, ömlik a pénz a részvénypiacokra. Az elmúlt egy évben világszerte... The post A c

Megszólalt az Erste-vezér: kiderült, mekkora növekedést hoz az Otthon Start

Megjelent a Portfolio Checklist csütörtöki adása.

Az Otthon Start sem állítja meg a magyar falvak kiürülését

Sokak számára vonzó az olcsó vidéki ingatlan, de lehetnek váratlan buktatói az ottani életnek.

Fontos adat érkezett: ezért veszélyes Magyarországon kamatot csökkenteni

Ismét felélénkült a kamatvita.

Divat vagy okosság? ETF-ek és a passzív befektetések világa

Fedezd fel az ETF-ek izgalmas világát, és tudd meg, miért válhatnak a befektetők kedvenceivé!

Tőzsdei adrenalin vs. nyugodt hozam – te melyiket választod?

Tőzsdéznél, de nem tudod, merre indulj? Ismerd meg egy aktív trader és egy alapkezelő gondolkodását a Portfolio Investment Services online előadásán Vidovszky Áronnal!