Miért sérülékeny még mindig a magyar gazdaság? (x)

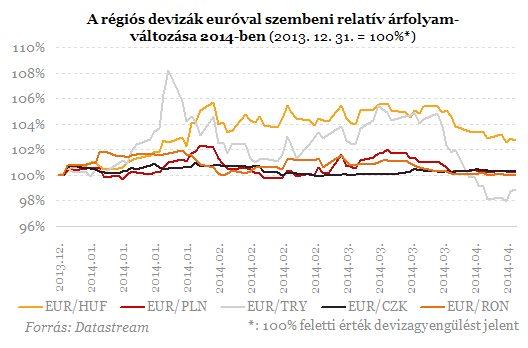

Az elmúlt hónapokban a forint hullámvasúton járt. A 2013. december végi 296-es relatív csúcsszintről 314-es EURHUF szintre jutott 2014 márciusában. Ez egy 6 % körüli gyengülést jelent. Az április viszont erősödést hozott, így 305-es szint közelébe is került. A forint mozgása 2014-ben eltért a régiós társakétól; a cseh, a lengyel, de még a román deviza is csak kisebb mozgásokat mutatott és a hazai deviza leginkább a török líra irányait követte. Még az is érdekes hogy a vizsgált devizák közül a forint az egyedüli, amely az időszakot gyengüléssel zárta.

Kérdés, hogy a magyar gazdaság mely elemei miatt kerülhet a forint mégis a befektetők és elemzők homlokterébe. Nézzük meg tehát, hogy mi van a másik serpenyőben.

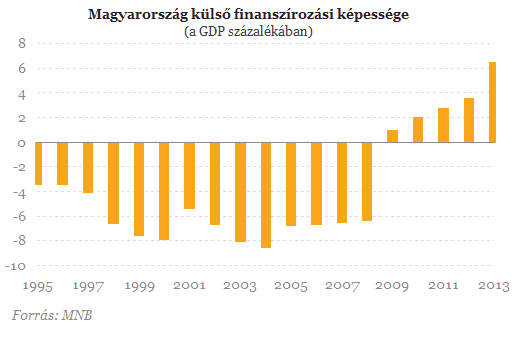

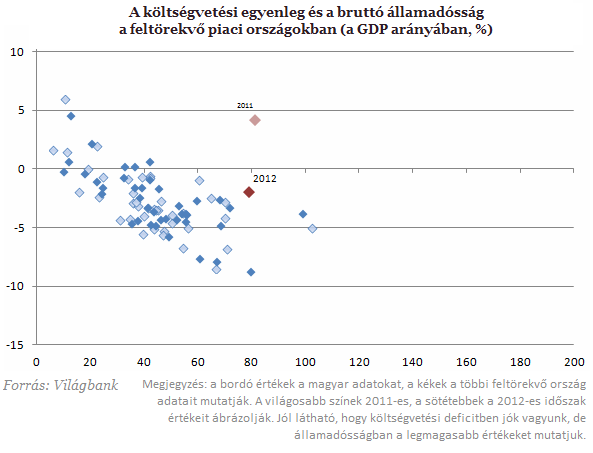

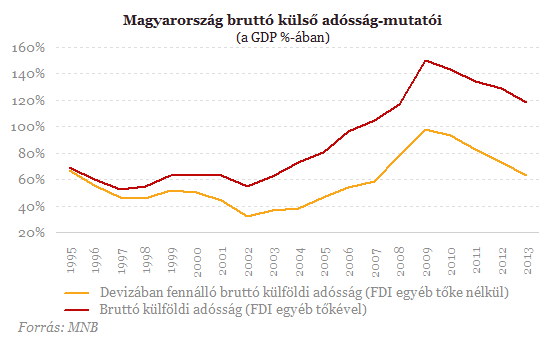

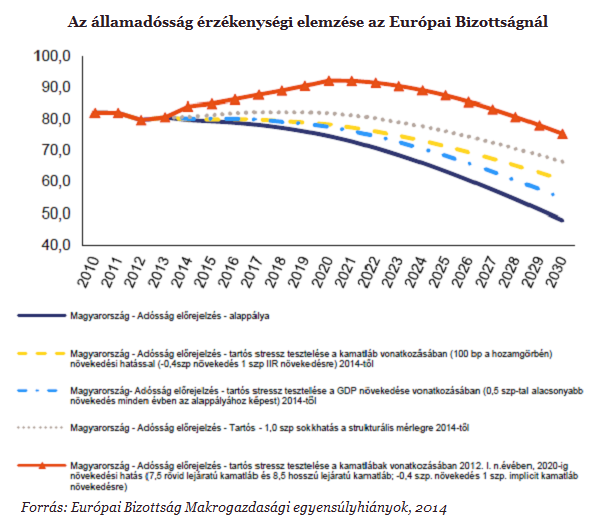

A sebezhetőséget érintő fontos flow (folyó tételek) mutatók valóban javultak, a fizetési mérleg pozitív egyenleget mutat, a költségvetés ESA szerinti deficitje a fontos 3 %-os kívánt szint alatt van. Azonban a stock (állományi) mutatók rosszak, az államadósság továbbra is 80 % körül van, az ország bruttó külső adóssága pedig 100% körül van az elmúlt évek csökkenése ellenére is.

Nézzük először az államadóssággal összefüggő kockázatokat!

I. A 80 %-os adósságráta a fejlődő ország-csoporton belül kirívóan magasnak számít. A feltörekvő piaci (EM) átlag ennek körülbelül a fele.

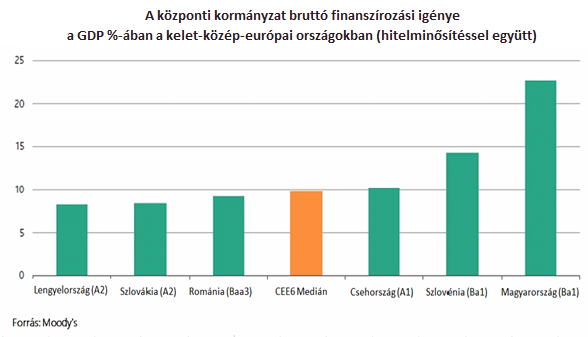

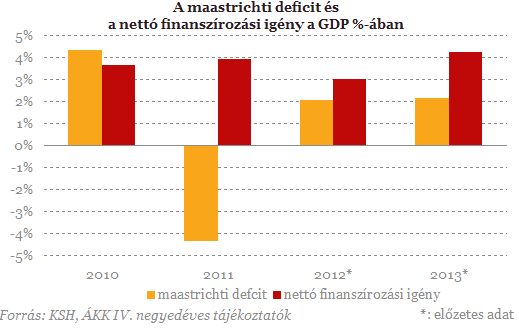

A bruttó finanszírozási igényt befolyásolja az adott évi költségvetési deficit. A deficitmutatók komoly javulást értek el az elmúlt években és a kardinálisnak tekintett ESA és maastrichti mutatók a kritikus értékek alá kerültek. Az éves finanszírozási igényt azonban - az éven belüli lejáratokon túl - nem ezek az eredményszemléletű, hanem a pénzforgalmi szemléletű mutatók, ezen belül is az államháztartás nettó finanszírozási igény mutatója fejezi ki a legjobban. Márpedig ezen a területen nem sikerült komoly javulást elérni. Az eredményszemléletű mutatókhoz képest a tényleges nettó finanszírozási igény viszonylag magas maradt, ráadásul az egyes évek során szinte mindig emelkedett az eredeti előirányzatokhoz képest. (A két mutatónál például az EU források megelőlegezésének, az állami vagyonváltozásnak és az MNB eredményének fiskális hatásai jelentik a különbséget, de a magánpénztári nyugdíjvagyon egyedi hatásként is jelentős eltéréseket eredményezett a mutatókban, különösen 2011-ben. Az államadósság alakulásánál pedig ezek a tételek is számítanak, hiszen állampapír-kibocsátás áll ezek mögött.)

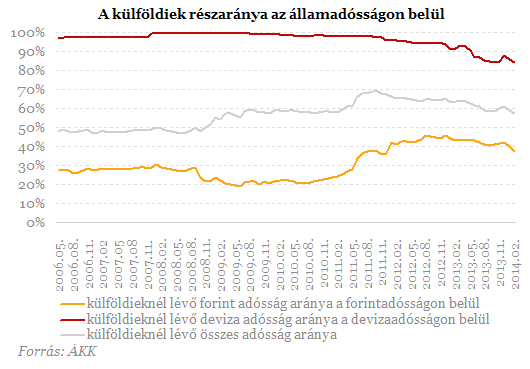

A magas bruttó finanszírozási igény miatti sebezhetőség mérsékelhető az adósság futamidejének növelésével: így az éves megújítási igény azonos adósságállomány mellett is csökkenhet. Erre szolgál a hosszú papírok kibocsátása; ez lehet forintkötvény, vagy devizakötvény. Mindkét ágban a belföldi befektetői bázis meglehetősen szűk, mivel kevés a hosszú lejáratú belföldi megtakarítás. Emiatt nagy szerepe van a külföldi befektetőknek. A forintkötvények 40, a devizakötvények 90%-a külföldi tulajdonban van.

III. A külföldiek aránya a teljes finanszírozáson belül így 60%-ot tesz ki. Ez az ország sebezhetőségének egy fontos tényezője.

A magas külföldi finanszírozási arány és a szűk belföldi befektetői bázis miatt az éves belföldi finanszírozás még kifeszítettebb lehet. Amennyiben a külföldiek zuhanásszerű eladásokba kezdenek, azt a belföldi szereplők esetleg nem képesek felszívni és így az állampapír-értékesítésnél nemcsak ár, hanem mennyiségi problémák is adódhatnak. Ez különösen a forint állampapírok esetében jelent nagy kockázatot.

IV. Az ország külső adóssága ugyan jelentősen csökkent az utóbbi években (a devizahitelek visszafizetésével), azonban Magyarország külső adósság szintje még mindig magas nemzetközi összehasonlításban is.

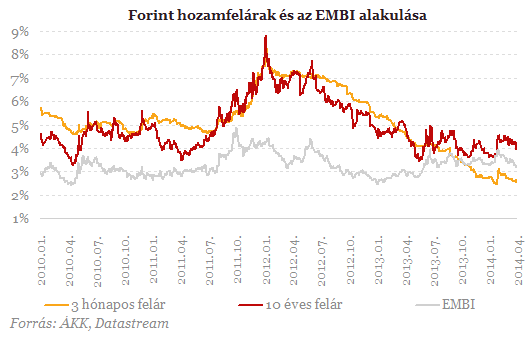

V. A forint felár csökkenése a hozamgörbe rövid oldalán (a jegybanki kamatcsökkentések hatására) a forintbefektetések vonzerejét csökkenti. Jól látható, hogy az elmúlt fél-egy évben a rövid hozamfelár alakulása elszakadt a feltörekvő piaci felár (EMBI) alakulásától és a hosszú hozamfelár alakulásától is.

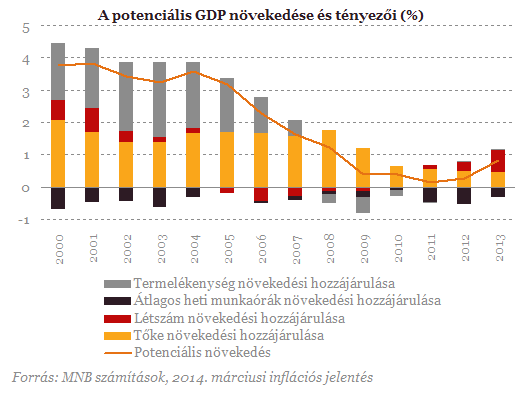

A magyar gazdaság növekedési problémája is komoly tényezője a hazai sebezhetőségnek. Alacsony növekedés és ennél magasabb állampapírokra fizetett reálkamat mellett csak tartós elsődleges aktívum esetén állhat elő csökkenő adósságpálya. Így növekedési problémák esetén az adósság "kinövése" nem várható. A potenciális növekedés pedig nagyon alacsony hazánkban és - bár az utóbbi 1-2 évben kissé emelkedett - még mindig csak 1% körül van.

VI. A gyenge növekedési kilátások valószínűsítik az államadósság magas szinten való stabilizálódását, vagy éppen csak egy nagyon kismértékű csökkenést tesznek lehetővé. Ez pedig tartósítja az adósságproblematikát, mely így hosszú távú sebezhetőségi kérdés maradhat a magyar gazdaságban. A helyzetet nehezítheti a forint esetleges további gyengülése, mely egy szerény növekedési teljesítménnyel egyetemben szinte lehetetlenné teszi az adósságráta csökkenését.

Vallott Európa atomhatalma, három éven belül NATO-háború lehet Oroszországgal

Már négy éven belül kitörhet a konfliktus.

Gyanús repülő tárgyat észleltek egy holland katonai bázis felett – Akármi is volt, azonnal köddé vált

A légiforgalmi irányítás szerint kémtevéeknységről is szó lehetett.

Budapesti békecsúcs: bejelentést tett a Kreml, megválaszolták az egyik legfontosabb kérdést

Ez Moszkva hivatalos prognózisa.

Magyarország szomszédjából figyelmeztették Trumpot: csak Putyin alá adja a lovat ezzel a döntésével

Románia visszacsinálná az amerikai csapatkivonást.

Tényleg megbukott Szergej Lavrov? Megtörte a csendet a Kreml – Ez most a valós helyzet

Moszkva hivatalosan is reagált az elmúlt napok nagy hírére.

Jövőre a bankunk megmondja, hogy melyik számlával tudnánk spórolni. De mennyi lehet ez a megtakarítás?

Az MNB elvárásai alapján a bankok jövő év elején (az éves díjkimutatással együtt) tájékoztatni fogják ügyfeleiket arról, hogy van-e számukra kedvezőbb számlacsomag az adott pénzintézet

Indul a Demján Sándor 1+1 Program 2. üteme

A hazai kkv-k beruházásait célzó Demján Sándor 1+1 Program új szakasza elindult. A 2. ütem kifejezetten vidéki vállalkozások eszközfejlesztéseit támogatja vissza nem térítendő forrással,

Brazília ellentmondásos zöldátmenete

Brazília zöldátmenetét számos paradoxon jellemzi. Villamosenergia-termelésének 90%-a megújuló erőforrásokból származik, ez pedig jelentős előnyt biztosít számára a jelenlegi dekarbonizác

Túlhalászat: veszélyben az óceánok

Sokáig élt az a mítosz, hogy a tengerek kimeríthetetlen forrást jelentenek, de ma már tudjuk, hogy a túlhalászattal óriási kárt okozunk ennek a sérülékeny ökoszisztém

Hárommillióért 19-et visszafizetni?

A pénzügyekhez nem értő embereket nagyon könnyű hergelni, pici csúsztatásokkal nagy érzelmeket kiváltani. Nemrég írtam egy hasonló esetről, ahol ráadásul elméletileg pénzügyileg képzett

Alapjövedelem a mesterséges intelligencia korában: szociális forradalom vagy veszélyes illúzió?

Az MI által termelt vagyon újraosztása alapjaiban formálhatná át a társadalmi-gazdasági rendszert.

A bizalom kultúrája - miért stratégiai eszköz ma a bejelentővédelmi rendszer?

A 2023. évi XXV. törvény, közismertebb nevén a panasztörvény, a visszaélés-bejelentési rendszert a vállalati megfelelés kötelező elemévé tette. A tudatos vállalatok számára azonban

Dupla elismerés a HOLD-nál

A Portfolio idén először díjazta a hazai vagyonkezelési, alapkezelői és privátbanki piac legkiemelkedőbb szereplőit: objektív teljesítményadatok, szakmai szavazatok és független zsűri dönt

Préda: Ellopták tőlem, ami nem is az enyém

Egy adathalász támadás áldozata meséli el élete egyik legrosszabb döntését.

Újabb autóipari válság közelít: visszatérhet a rettegett chiphiány?

Sötét felhők gyülekeznek Németország fölött.

Meddig nőhet még a magyar termékek aránya a boltokban?

Mennyire fontos ez a hazai vásárlóknak?

Tőzsde kezdőknek: Hogyan ne égesd el a pénzed egy hét alatt!

A tőzsde világában a lelkesedés könnyen drága hibákhoz vezethet – előadásunk abban segít, hogy kezdőként is megértsd a legfontosabb alapelveket, felismerd a kockázatokat, és elkerüld, hogy egy hét alatt elolvadjon a megtakarításod

Divat vagy okosság? ETF-ek és a passzív befektetések világa

Fedezd fel az ETF-ek izgalmas világát, és tudd meg, miért válhatnak a befektetők kedvenceivé!