Elszabadult a pokol a devizahiteles perek körül - Óriási a tét

Tudomásunk szerint négy devizahiteles ügyben derült ki a múlt héten, hogy valamiképp az adós javára döntött a bíróság a közelmúltban. Az esetekben közös, hogy a bíróság az egyoldalú szerződésmódosításokba, azon belül is a kamatok megváltoztatásába kötött bele. Többnyire nem az egész szerződést, hanem a kamatok megváltoztatásával kapcsolatos szerződési feltételt semmisítik meg ilyenkor.

Ítéletek

1. A Szegedi Ítélőtábla nem jogerős szeptember 4-ei ítélete szerint a kamat Raiffeisen általi egyoldalú módosításának nem átlátható feltételrendszere volt. Ezért, szól az ítélet, az erről szóló rendelkezés érvénytelen. Viszont az egész pert újra kell kezdeni első fokon, mivel a kezelési költséggel kapcsolatos problémákat nem bizonyította elég meggyőzően a felperes - számolt be az Index.

2. A Fővárosi Törvényszék nem jogerős ítélete szerint egy fővárosi devizahiteles pert nyert az Axa ellen - számolt be az mno.hu anélkül, hogy az ügy tartalmi részleteit bemutatta volna.

3. Ismét semmissé nyilvánította az elsőfokú bíróság azt a devizahitel szerződést, amibe a Kúria nyáron belenyúlt, és ezzel érvényessé tette - írta pénteken az azenpenzem.hu. A várakozással szemben nem arról döntött a Pesti Központi Kerületi Bíróság az OTP hitele esetében, hogy a Kúria szerint jogszerűtlenül tágított árfolyamréssel kapcsolatban hogyan kell elszámolni a feleknek, hanem első fokon érvénytelennek nyilvánította a hitelszerződést, mivel szerinte nem elég részletes a hiteldíj megváltoztathatóságának feltételrendszere.

4. A négy ítélet közül egy jogerős csak: a másodfokon eljáró Pécsi Ítélőtábláé, amely érvénytelennek nyilvánította a kamat és kezelési költség egyoldalú megváltoztathatóságát az OTP által nyújtott egyik devizahitel esetében.

A Pécsi Ítélőtábla jogerős ítéletének indoklása dióhéjban Az adós 2007-ben lakáscélú kölcsönszerződést kötött, amely az OTP érvelésével ellentétben a bíróság szerint fogyasztói szerződésnek minősül. Az OTP hivatkozott arra, hogy egy későbbi, 275/2010 (XII. 15) számú kormányrendelet lehetővé teszi az egyoldalú szerződésmódosítást az OTP által is alapul vett esetekben (pl. forrásköltség, hitelezési kockázatok növekedése), ezért azok nem lehetnek tisztességtelenek, emellett igaz, hogy a Hpt. 210. paragrafusa alapján sem tisztességtelen önmagában a szerződés egyoldalú módosítása. A bíróság szerint azonban más jogszabályok (Ptk. 209. paragrafusa, 18/1999. kormányrendelet 2. paragrafusa) alapján vizsgálható a tisztességtelenség. Bár a hitelszerződés tartalmazta, mely esetekben emelhet kamatot az OTP, a bíróság szerint ez nem lett átlátható módon megállapítva. "A szerződési feltétel akkor minősül átláthatónak (transzparensnek), ha rendelkezései rögzítik, a kikötéssel élő fél milyen feltételek esetén és milyen mértékben háríthat át további terheket a fogyasztóra. Ez közvetlenül a Ptk. 209. paragrafusán nyugszik: "a jóhiszeműség és a tisztesség követelménye megkívánja, hogy a feltétel alkalmazója ne követeljen a maga számára a módosításra megfelelő korlátok nélkül okot adó felhatalmazást." Az egyoldalú szerződésmódosítás adott formája az adóst a bíróság szerint "teljes bizonytalanságban, egyúttal kiszolgáltatottságban" hagyja, és felette "kontroll nélküli egyoldalú hatalmasságot biztosít.", ráadásul a szerződésmódosítási oklista kedvező környezeti változás esetén nem kötelezte a bankot az adós számára kedvező feltételmódosításra. A bíróság kimondta a szerződési feltétel semmisségét.

A bankok általában a hitelszerződésben lefektetett oklista alapján változtatták meg a hitelek kamatát a kezdeti kamathoz képest. A Pécsi Ítéletőtábla jogerős ítélete alapján azonban (értelmezésünk szerint) úgy kellett volna megtenniük ezt, hogy részletesen lefektetik, az egyes feltételek (pl. banki forrásköltségek, hitelezési kockázatok) milyen mértékű és irányú megváltoztatása milyen mértékű és irányú kamatváltozást tesz szükségessé/lehetővé a bank számára. Valószínűnek tűnik, hogy ezt a devizahitel-szerződések többségében nem határozták meg pontosan a felek, például referenciakamatozású devizahitelek sem nagyon léteztek. Mégsem számíthatunk arra, hogy az összes devizahitel esetében ripsz-ropsz helyreáll majd az eredeti kamatszint szerinti törlesztés, vagyis csak a jogilag kevésbé kifogásolható árfolyamveszteséget kell majd állniuk az ügyfeleknek. Ugyanis:Bizonytalanságok

1.A Pécsi Ítélőtábla jogerős döntése után várhatóan a Kúriához fordul felülvizsgálatért az OTP, ezért még bármilyen végkimenetele lehet e konkrét ügynek is.

2. A bíróság a perköltségek, eljárási illetékek megfizetésére kötelezte a feleket, de nem kötelezte az OTP-t a jogtalanul beszedett kamat visszafizetésére. Kérdés, a visszajáró összeget egy újabb bírósági eljárás, vagy egy bank-adós megegyezés fogja-e meghatározni.

3. A Kúria idővel sok, egymásnak ellentmondó ítéletet látva hozhat jogegységi döntést, de nincs precedensjog Magyarországon.

4. Bekerülhet az ügy a Bírósági Határozatok Tárába. Bár ennek komoly súlya van a bírósági ítéleteknél, nem kötelező érvényű.

5. Indulhat közérdekű kereset is a devizahitelek (egy részének) egyoldalú szerződésmódosításai ügyében, de az ez alapján indított eljárás évekig is eltarthat.

6. Ráadásul valószínűleg messze nem minden devizahiteles érintett, hiszen a szerződéses feltételek meghatározása bankonként, időszakonként és ügyfélcsoportonként jelentősen eltérhetett.

A fentiek ellenére az alábbiakban mégis előreszaladunk, hogy lássuk, mekkora is a tét. Megvizsgáljuk egy gondolatkísérlet erejéig, mi lenne, ha kiderülne, hogy az összes kamatváltoztatás miatti törlesztőrészlet-változás visszajár. A kamatcsökkenésből fakadó törlesztőrészlet-változás a banknak, a kamatemelkedésből származó pedig a jelzáloghiteles adósnak (a válság miatt ez utóbbi sokkal jellemzőbb). Emellett azt is megnézzük, mekkorát bukna ezen túl a bankszektor az adósok javára, ha csak az eredeti kamatot kérhetné a jövőben is a jelzáloghitelesektől.

Egy példa

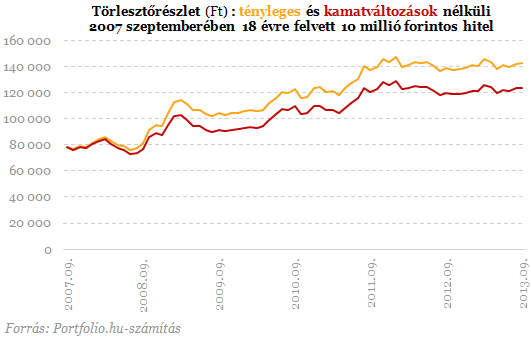

A devizahitelek törlesztőrészlete jellemzően két okból: a kamatváltozások és az árfolyamváltozások miatt csökkent vagy emelkedett a folyósítást követően. Egy átlagos kamatozású (és 1,5%-os rendszeres költséggel rendelkező), 2007 szeptemberében felvett 10 millió forintos frankhitel tényleges és kamatváltozások nélküli törlesztőrészletét mutatja az alábbi ábra. Látható, hogy a devizaárfolyamváltozás miatt így is jelentősen megnőtt a törlesztőrészlet. Ha azonban nem lett volna a kamatnövekedés, akkor ma nem 82%-kal, hanem "csak" 58%-kal lenne magasabb a törlesztőrészlet az eredetinél. Csak a kamatváltozások miatt eddig összesen (nominálisan) 922 ezer forinttal nagyobb törlesztőrészletet fizetett az ügyfél, mint ahogy az a kezdeti kamatból következett volna.

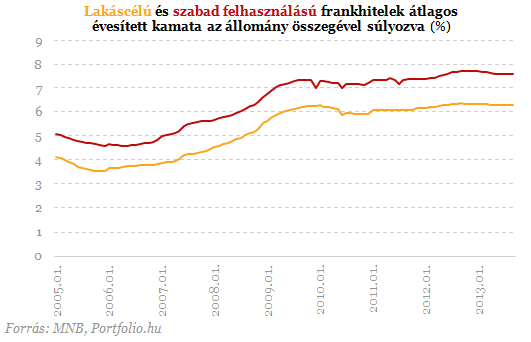

Feltételezéseink számításaink során 1. A jelzálogfedezetű frankhitelek jellemzőivel számolunk (arányuk 88%), majd ezt vetítjük a teljes jelzálogfedezetű devizahitel-állományra. 2. A jelzálogfedezetű frankhitelek átlagos kamatszintje a lakáscélú és szabad felhasználású hitelek állományarányos átlagkamatának átlaga 3. A devizahitelesek mindvégig az MNB adatai szerinti átlagkamat felett 1,5 százalékpontos rendszeres költséget fizetnek. 4. A jövőben is a jelenlegivel egyező ügyleti kamatot és költséget számolnának fel a bankok az ügyfeleknek. 5. A devizaalapú jelzáloghitelek teljes futamideje egységesen 18 év. 6. Minden devizahitel annuitásos (nem ismerjük a pontos arányt, de a döntő többség ide tartozik). 7. A 2011-2012-ben kedvezményesen végtörlesztett ügyfelek aránya 24%, őket levonjuk a számokból. 8. Mivel az MNB statisztikáiban csak a 2005 eleje óta felvett devizahitelek szerepelnek, a korábban felvett (kis részt képviselő) hitelekkel nem számolunk. Feltételezzük, hogy ez utóbbiak összege nagyjából megegyezik a már lejárt és előtörlesztett hitelek összegével, így a kettő úgyis kioltaná egymást.

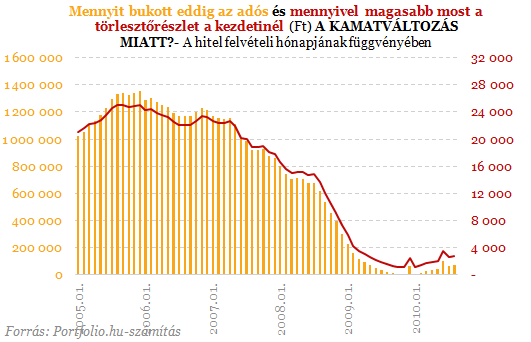

EredményekSzámításaink szerint idén összesen 81,4 milliárd forinttal alacsonyabb lenne a hitelesek törlesztőrészlete (és kisebb a bankok bevétele), ha mindenki a kezdeti kamatszint alapján fizetné a hitelét. Ez fejenként átlagosan közel 13 500 forintot jelent havonta. 2005 eleje óta (az azóta végtörlesztőket nem számítva) becsléseink szerint 339,0 milliárd forinttal nagyobb összegű törlesztőrészletet fizetett a magyar lakosság annál, mintha a kezdetinek megfelelő maradt volna a kamatszint. Vagyis ha a kamatváltozások jogszerűtlenek lettek volna, és az összeg vissza is járna, átlagosan 674 ezer forintot kapna vissza egy devizahiteles. E számokat egy 10 millió forint összegű, más tekintetben átlagos lakáshitel esetében az alábbi ábra mutatja a hitelfelvétel időpontjának függvényében.

Csütörtökön Budapest Economic Forum. Terítékre kerül a bankszektor, jelentkezzen Ön is!

Jön az év vége, megkezdődött az állami pénzszórás

Plusz pénz jut gyógyszerekre és az MKIF koncessziójára.

Megtörte a csendet Zelenszkij: elkészült a béketerv legújabb verziója

Trump élesen kritizálta az ukrán elnököt a lassú válaszadás miatt.

Von der Leyen: Európának magának kell biztosítania a védelmét

Bejött volna Trump fenyegetőzése?

Kiderült, hogyan sikerült megúsznia a puccsot az elnöknek - Külföldről siettek a segítségére

Sok kormánydöntési kísérletet láthattunk a régióban, de biztos, hogy ez volt a legfurcsább.

Trump megdöbbentő bejelenése: enyhítenek a környezetvédelmi előírásokon

Így akar segíteni a traktorgyártóknak.

Újabb szög a nemzetközi szervezet koporsójában - Megrohanták a rendőrök az ENSZ komplexumát

Adótartozás ürügyén léptek a hatóságok.

Új transzferár-szabályozás: könnyítés vagy kockázat?

Megérkezett a transzferár rendelet tervezete, amely 2026-tól váltja ki a NGM 32/2017-es transzferár szabályozását. A jogalkotó deklarált célja az adminisztratív terhek csökkentése és az adó

"Kell egy pofon Európának, hogy észhez térjen"

"Az állam és a privát szféra összefonódása akkora versenyhátrány Magyarországnak, ami sehol máshol nincs, ez szuper extrém az Európai Unió más országaihoz hasonlítva." Szabó Balázs,...

Vasárnap

Ma hangzik el Krasznahorkai Nobel-beszéde. Kertész stockholmi beszédét 2002-ben közvetítette a köztévé. A beszéddel egy időben az egyik kereskedelmi adón egy reality show ment, Lacit kiszavazt

Az el nem költött pénz (és annak elköltése) - könyvajánló

"...nem létezik elköltetlen pénz. Minden egyes centet elköltesz, amit valaha megkerestél. Minden dollárt elköltesz a bankszámládról, akár tudsz róla, akár nem. Az el nem költött... The post

Nincs is magyar piac, szóval bizalmi válság sem lehet

Répatermesztőknél talán értelmezhető, hogy magyar piac, de startupok esetében nincs semmi hasonló. Sőt, őszintén: Magyarország elég szar hely, ha startupot akarsz alapítani. Még csak ma

Zsiday Viktor: Nem kizárt a komolyabb kamatcsökkentés

Az elmúlt évben nagyon sok jegybank csökkentette az irányadó kamatszinteket, köztük az amerikai is, ám valójában a monetáris kondíciók nem feltétlenül javultak, sőt valószínűleg sok... T

40 milliárdos biogáz-kassza: vége az első körnek, itt a második

2025. november 27-én lezárult a "Biogáz és biometán termeléshez kapcsolódó beruházások támogatása" című pályázat első szakasza.

Hol nem érdemlik meg az emberek a pozíciójukat?

A nagy termelékenységi különbségek egyebek mellett a munkaerőpiac meritokráciájából és a menedzsment minőségéből fakadnak - mindkettőben markáns országok közötti eltérésekkel. The pos

Kisokos a befektetés alapjairól, tippek, trükkök a tőzsdézéshez

Előadásunkat friss tőzsdézőknek ajánljuk, összeszedünk, minden fontos információt arról, hogy hogyan működik a tőzsde, mik a tőzsde alapjai, hogyan válaszd ki a számodra legjobb befektetési formát.

Tőzsdei adrenalin vs. nyugodt hozam – te melyiket választod?

Tőzsdéznél, de nem tudod, merre indulj? Ismerd meg egy aktív trader és egy alapkezelő gondolkodását a Portfolio Investment Services online előadásán Vidovszky Áronnal!

A legrosszabbkor drágul az útdíj: vajon ki fogja ezt a végén megfizetni?

Sikerül majd átterelni a nehézgépjárműveket?

Növekedési válság van, mégis 11 százalékkal nő a minimálbér - Mi lesz ebből?

Hogy fogják kigazdálkodni a cégek?

Ez most a gazdagok kedvenc csokija, horror árat fizetnek érte

Csokikülönlegességek hódítanak a tehetőseknél.