"Az egész olyan, mint egy dzsungelháború" (Interjú)

Sz.L.: Sokan azt gondolják, hogy általános commodity bull van. Szerintem rosszul látják. Az aranyat most nem azért veszik, mert a nyersanyagpiac szárnyal, hanem mert nem bíznak a jegybankárokban, és félnek a pénzügyi káosztól. Az arany a káosz ellen biztosíték és nem az infláció ellen. A világban nagyon alacsony a növekedés, valószínűleg alacsony is marad, minek vegyek például rezet? Kinek kell? Elsősorban a spekulánsoknak. A kínaiak még húzzák egy kicsit, építik az üres városokat, amelyekben nem lakik senki, de előbb-utóbb az a lufi is ki fog pukkanni. Nézzük meg, milyen divergencia van. Az ezüst általában élénkebben reagál a piacra, de most sehol sincs az aranyhoz képest, az euró-dollár árfolyam átlépte az 1,50-et, a kőolaj meg 76 dollár körül áll, pont mint egy hónapja.

M.D.: Van egy nagy különbség az arany és az olaj között. Utóbbi fogyasztási cikk, az előbbi meg kincsképző eszköz. Úgy tűnik, hogy amire a reálszféra kereslete hat, az nem tud menni, amit meg egy hit befolyásol - egyébként az arany piaca nagyon kicsi ahhoz képest, hogy mennyi pénz van a világban -, ott sokkal jobban látszik az a mozgás, amit a véleményváltozás generál.

Sz.L.: Az ékszeripar jelentősen csökkentette a keresletet, csak a jegybankok, meg a kisbefektetők vették az aranyat. De ezüstöt nem fog venni a jegybank, és a kisbefektetők sem. Szerintem az arany menekülési útvonal a jegybankárok fennhatósága alól, de egy nyersanyagnak minél inkább köze van az iparhoz, annál rosszabb helyzetben van, ezért most az olaj a legrosszabb nyersanyag.

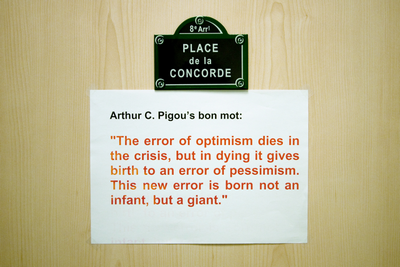

Zs.V.: Persze kérdéses, hogy lesz-e később commodity bull, vagy sem, de az biztos, hogy egyelőre van. Csúcsra ment az arany (az interjú az arany piacán látott korrekció előtt készült - a szerk.), éves csúcs közelében a réz, az ezüst, az olaj. De az egyértelmű, hogy az arany azért megy, mert nyomják a pénzt, aranyat meg nem lehet nyomtatni. A jegybankárok meg gazdaságpolitikusok nem akarják elkövetni ugyanazt a hibát, amit 1937-ben elkövettek, a nagy válság után, amikor hamar vonták vissza a stimulust - emiatt majd egy másik hibát fognak elkövetni. Túl későn fogják visszavonni a stimulust, nulla lesz a kamat sokáig, fiskális csomagok jönnek, és amíg ez megy, addig így marad a helyzet.

Egyébként szerintem technikailag szignifikáns volt, amikor kiment 1000 dollár fölé az arany, a korábbi kétéves, 1000 és 700 közötti bázisról. Marc Faber azt mondta, hogy ez olyan, mint amikor a Dow 1982-ben kiment 1000 fölé, és már soha nem lesz 1000 alatt. El tudom képzelni, hogy az arannyal is így lesz, persze nem állítom, lehet, hogy jövő héten már épp ellenkezőleg gondolom majd.P.: Ezek szerint szkeptikusok vagytok a válságkezeléssel kapcsolatban? Hogyan látjátok az elmúlt egy-két év lépéseit?

Sz.L.: A világban viszont nagyon erős "stimulusrezisztencia" kezd kialakulni. Az elmúlt húsz évben bármiféle kis probléma volt, engedtek pénzt a rendszerbe. Ma úgy tűnik hiába nyomsz be irtózatos stimulust a rendszerbe, a gazdaság nem élénkül tőle túlságosan. Az amerikai gazdaság kezd rezisztenssé válni a stimulusokkal szembe. Elég jól bírta, a baktériumok gyorsabbak.

A keynesi gazdaságpolitikával szemben manapság épp azt szokták felhozni, hogy vannak helyzetek, amikor az állami csomagoknak nincs igazi multiplikatív hatása, ha az állam elkölt egy dollárt, akkor nem három dollárral nő a GDP, maximum eggyel. Nekem úgy tűnik, hogy most ez a helyzet. Azoknak az adóbevételeknek pedig, amelyekből a költségvetési hiányt kell csökkenteni, a negatív multiplikátor hatása viszont nagyobb, ezért ez nem tűnik jó üzetnek. Érdekes kérdés, hogy a szenátus előtt világossá válik-e ez.

M.D.: Az a baj, hogy a politikusok későn fogják ezt belátni. Lehet, hogy a Fed és Ben Bernanke észreveszi, de túl nagy lesz rajta a politikai nyomás ahhoz, hogy idejében váltson.

F.F.: Nagyon sok elágazás van, nem tudjuk, hogy mi fog történni, melyik eszköz hogyan fog viselkedni abban a jövőben, amit nem is tudunk jól modellezni. Gondoljatok bele, januárban melyikőtök feltételezte volna, hogy ilyesmikről beszélgetünk, ilyen elágazások mentén ide jutunk? Nincs élő ember, aki ezt modellezni tudja, sokkal rövidebb időtáv, amit be tudsz látni. Neked is sokat változott a képed az egy év múlva lévő jövőről január óta.

Sz.L.: Nem, nem gondolok nagyon mást hosszú távra, mint januárban. Volt egy irtózatos nagy hitelbuborék, 20 éven keresztül növekedett, és egy éve is azt gondoltam, meg most is, hogy ennek nagyjából vége vant. A zéró kamat sem tudja arra ösztökélni az amerikai gazdaság szereplőit, hogy hiteleket vegyenek fel. Sokszor beszéltünk arról, hogy az elmúlt 20 évben Amerikában a gazdasági növekedés alapja gyakorlatilag a növekvő eladósodás volt, és ez most kipukkant. Ezt tudomásul kell venni, és előbb-utóbb tudomásul is fogják venni.

Sz.L.: A következő tíz év egy reguláció-központú, valószínűleg nehezebb világgazdasági időszak lesz, egy kicsit erősebb lesz a protekcionizmus, mindenki szabályozni akar. Márpedig eddig is elég rosszul reguláltak, most sem fognak jól, ugyanis az állam rosszabbul költi el a pénzt, mint az emberek. A következő tíz év ezért kedvezőtlenebb tőkepiaci környezetet teremt. Ez nem azt jelenti, hogy nem lehet pénzt keresni, de nem az lesz, mint mondjuk a 80-as években.

F.F.: Szerintem már az elmúlt tíz évben olyan értelemben rossz tőkepiaci környezet volt, hogy tíz év alatt nem ment semennyit az S&P500. Amiért bűnhődni kell, azért már bűnhődik a világ egy ideje.. Igazából nem most van a fordulópont, a 2000-es évek elején volt.

M.D.: Annyiban szerintem azért most van egyfajta fordulat, hogy a szabályozási hullám igazán most erősödik fel. A 2000-es éveket még hozzácsapták az aranykorhoz, holott az valójában főként a 90-es években volt.

Sz.L.: Egy merő küszködés volt a nulla százalékos kamattal, amit megpróbált Greenspan. Azt gondoltam, hogy az internetlufi kipukkanása után szembe kell nézni a problémával, ezért nekem nagy meglepetés volt, hogy tudtak még egy nagyobb buborékot fújni. Jó, ha az embernek van egy hosszú távú álláspontja, sokan elkövetik viszont azt a hibát, hogy ez alapján trade-elnek rövidtávon is. Ez hülyeség. Az, hogy valamit gondoljak a világról, hogyan is néz ki tíz év múlva, az intellektuális állampolgári kötelesség, nem tehetem meg, hogy nem gondolkodom ezen. De az, hogy rövid távon milyen pozíciókat veszek fel, ennek nem lehet alárendelve.

P.: Akkor miket nézel meg, amikor pozíciókat veszel fel? Mondjatok példát egy-egy tippre!

Sz.L.: Júliusban volt például, amikor az ECB 470 milliárd eurót rányomott a piacra, gyorsan hívtam Danit, hogy szerintem azonnal vegyünk hosszú állampapírt, mert ez egy üzenet. Egyértelműen megüzenték a piacnak, hogy senkit nem hagynak csődben. Dani mondta, hogy már Feri is pattogott reggel óta, hogy azonnal venni kellene minden pénzből állampapírt, miközben neki meg volt egy negatív piaci értesülése. Én egészen más perspektívából néztem, Feri meg egy harmadikból, de mi távolabbról néztük, nem vesztünk el a részletekben.

Zs.V.: 2009-ben eddig úgy néz ki, elég rosszul láttam a piacot, így nem feltétlenül releváns, hogy mit mi alapján gondolok akár most is. Szerintem azért kell figyelni, követni a trendeket a piacon, mert rámutatnak a gazdasági folyamatokra, ezek alapján az ember ki tudja szúrni, hogy mi zajlik a világban. Az mindig nagyon fontos jelzés, ha van egy olyan instrumentum, ami mindenkori, vagy legalábbis sokéves maximumra vagy minimumra megy. Ez általában jelent valamit, és a piac üzenetét meg kell hallgatni. Most az arany ez az instrumentum, és a történelmi csúcson mindig el kell gondolkodni: mi miatt veszik, mi az oka az új csúcsnak?

2007 nyarán a vállalati kötvényfelárak mentek ki a sokéves maximumra. Mivel tudjuk, hogy a történelem legnagyobb pénzügyi válságai jellemzően azért következtek be, mert pénzhiány alakult ki, ezért ez fontos jelzés volt. 2007 végén az látszott, hogy a corporate spreadek kimentek ilyen magasra, és ez azt mutatta, hogy a pénzcsapok elzáródtak. Emellett erőteljes árupiaci emelkedő trend is volt, ami azt jelentette, hogy inflációs nyomás is van. E kettő, az infláció plusz pénzszűke nagyon veszélyes fundamentális elegy. Ráadásul eközben az S&P500 egyfajta tetőépítést mutatott.

Ebből összeraktam, hogy nincs nagyon pénz, meg még infláció is van, a tőzsde kezd lefordulni, s akkor elég evidens volt, hogy valami nagyon negatív készülődik. Én tehát a piac trendek, folyamatok alapján megpróbálom kitalálni, hogy mi zajlik a gazdaságba, és ez merrefelé vezet.

Zs.V.: Szerintem a legtöbbször akkor válnak nagyon alulértékeltté az eszközök, amikor egyszerűen rajtuk kívülálló okok miatt muszáj eladniuk a befektetőknek, bármilyen áron, magyarul kényszerlikvidálás van. A magyar vállalti kötvényekkel ez történt most a krízisben. Ilyenkor meg kell venni, és tartani hosszú ideig, mert nem áll helyre gyorsan az árazás.

M.D.: Nagyon fontos jelzés a piaci hangulat is, próbálunk rájönni, hogy más, a többség mit gondol a jövőről. Idén nyáron is ez vezetett a kötvényhosszabbításra minket. Láttuk, hogy a nyugdíjpénztárak igazából alulsúlyoznak, egyébként is kevés állampapírt tartanak szabályozási okokból, az MNB, a felügyelet meg az ÁKK mindent kitalál, hogyan lehetne a befektetőket visszairányítani az állampapírpiacra, mert elfordultak, a külföldiek eladták a papírjaikat korábban, és nem vettek helyette semmit, a befektetési alapokban pedig kevés lakossági pénz volt. Ha minden befektető utálja ezt az eszközosztályt, akkor gondoltuk, hogy valami jó lesz benne, ugyanis már nincs, aki eladjon.

A jelen írás nem minősül befektetési tanácsadásnak vagy befektetési ajánlásnak. Részletes jogi információ

Találd meg a neked való befektetési alapot!

Kiderült: három feltétel van, amiből Putyin nem hajlandó engedni – Ezek kellenek a békéhez

Ezek az alappillérei bármilyen megállapodásnak.

Bejelentette Donald Trump: nagyszabású katonai akció indul – Több ország területén támad az amerikai hadsereg

Már nem csak Venezuela a célpont.

Közel 10 milliárd forintot fizettek a legdrágább Fabergé tojásért

Jutalékkal együtt 22,9 millió fontba került.

Kiderült, hány vendégmunkás dolgozhat Magyarországon jövőre

Döntött a nemzetgazdasági miniszter.

Itt az új holdra szállási és mélyűr verseny - Amerika és Kína összecsap

Az új NASA-vezető nagy terveket leplezett le.

Putyin-ellenes lázadó foglalt el egy orosz rádióállomást: felszólalt az ukrajnai háború ellen, Moszkva pusztulásáról beszélt

Szentpéterváron történt az incidens.

"Kell egy pofon Európának, hogy észhez térjen"

"Az állam és a privát szféra összefonódása akkora versenyhátrány Magyarországnak, ami sehol máshol nincs, ez szuper extrém az Európai Unió más országaihoz hasonlítva." Szabó Balázs,...

Otthon Start: Újabb bank a 3% alatti kamatversenyben

Az MBH Duna Bank 2025. december 1-jétől bevezette kamatkedvezményes Otthon Start lakáshitel konstrukcióját, amellyel a bank is belépett a 3 százalék alatti kamatversenybe. Ez különösen figyelem

DIMOP Plusz: hol tartunk 2025 végén?

A Magyarországnak jutó 2021-2027 közötti pályázati források 9800 milliárd forintot tesznek ki. Ebből a DIMOP Plusz (Digitális Megújulás Operatív Program Plusz) esetén 764 milliárd forinttal

ISO 27001: Hogyan tegyük a tanúsítást üzleti előnnyé?

Az ISO 27001 tanúsítás ma már üzleti szükséglet: növeli az ügyfélbizalmat, megkönnyíti a tender- és vendor-auditokat, és csökkenti az információbiztonsági incidensek kockázatát. Az ISO

Mesterséges intelligencia és molekuláris tervezés

A hagyományos kutatásban 800 évet igénylő munkát az MI-nek sikerült néhány hónap alatt elvégeznie, 2,2 millió új kristályszerkezet felfedezésével.

Bizalmi válságban magyar piac, hiába várjuk a kockázati tőkét

A lelkesedés után vallatásokon át halad a világmegváltó ötlet, mire általában nem történik semmi. Magyarországon ugyanis sok a tehetség és az ötlet, de kevés a... The post Bizalmi válság

Balásy Zsolt: Mit (nem) ad nekünk a MÁV?

Egy ország vasúthálózata sok mindent elmond az országról. Mobilitás, kolbász, benzin. Balásy Zsolt aktuális megfejtése. Emlékszem, amikor a 2010-es évek elején először rohant a benzin... Th

Kiben bízhatunk? A bizalom földrajza

"A világot inkább a bizalom, mintsem a pénz mozgatja." - Joseph Stiglitz Kevés fogalom van, amely egyszerre hétköznapi és mégis nehezen megfogható. Tudjuk milyen, amikor... The post Kiben bízha

Kisokos a befektetés alapjairól, tippek, trükkök a tőzsdézéshez

Előadásunkat friss tőzsdézőknek ajánljuk, összeszedünk, minden fontos információt arról, hogy hogyan működik a tőzsde, mik a tőzsde alapjai, hogyan válaszd ki a számodra legjobb befektetési formát.

Tőzsdei adrenalin vs. nyugodt hozam – te melyiket választod?

Tőzsdéznél, de nem tudod, merre indulj? Ismerd meg egy aktív trader és egy alapkezelő gondolkodását a Portfolio Investment Services online előadásán Vidovszky Áronnal!

Kiderült, hogy miért nem nőtt (már megint) a magyar gazdaság

A szárnyalás még várat magára.

Ízekre szedték a kormány gazdaságpolitikáját, Nagy Márton védelmébe vette

Meghallgatása volt a miniszternek.

Préda: Nincs másik gyártósor

Ha egy kibertámadás miatt leáll egy vízmű, vagy egy erőmű, ott nem működnek a bevált IT-s reflexek.