Ez a legjobb befektetési lehetőség?

Nézzük meg közelebbről!

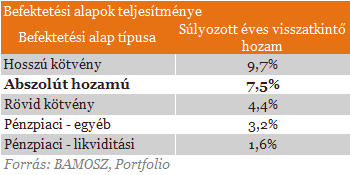

Abszolút hozamú alapok. Mostanság egyre többet hallani arról, hogy mind több és több pénz landol ezekben az alapokban - ezek az idei év slágertermékei. Ez azonban nem egyedi jelenség, hiszen hasonlóan jó növekedési tendenciát tudnak felmutatni a vegyes-, kötvény-és részvényalapok is. Megalapozott ez a "rajongás"?

Kapcsolódó cikkeink A pénzpiaci alapokról bővebben: 2014.09.12 06:05 Ezt ajánlják neked bankbetétek helyett? - Csak óvatosan! A kötvényalapokkal kapcsolatban pedig itt írtunk: 2014.09.24 15:24 10% felett hozott 1 év alatt - Érdemes még beszállni?

Ha már ennyire nagy sikernek örvendenek az abszolút hozamú alapok, vizsgáljuk meg közelebbről is, hogyan teljesítettek eddig és mi várható tőlük a jövőben. A továbbiakban olyan abszolút hozamú alapokat mutatunk be, amelyek az összehasonlíthatóság érdekében forint devizaneműek. Minden sorozatból csak egy alapot vizsgáltunk, az adatok szeptember végi állapotokat tükröznek.Abszolút hozamú alapok Azok az alapok sorolhatóak ide, amelyek tőkepiaci környezettől függetlenül pozitív hozam elérésére törekednek. Sokkal szélesebb befektetési politikával rendelkeznek (például egy hazai kötvényalaphoz képest), a cél pedig, hogy minél nagyobb hozamot érjenek el (elfogadható kockázat mellett).

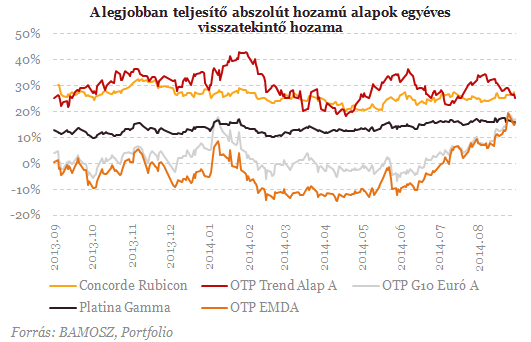

Látszat és a valóságAmennyiben összegyűjtjük a legmagasabb visszatekintő hozamot felmutató alapokat, azt láthatjuk, hogy a Concorde és az OTP alapjai dominálnak. Szeptember közepén az 5 legmagasabb visszatekintő hozammal rendelkező alap éves hozama 13% és 30% között mozgott. Itt jön azonban a képbe a jól ismert "magasabb hozam csak magasabb kockázat mellett érhető el" szlogen.

A visszatekintő hozamok láttán az első állításunk a már sokat hangoztatott, de ebben az esetben is érvényes mondat: a most látott visszatekintő hozamok a jövőben várhatóan már nem lesznek elérhetőek. Ráadásul önmagában a hozam nem elegendő ahhoz, hogy kiválasszunk egy adott befektetési alapot. Ehhez egy újabb dimenzió figyelembe vételére is szükségünk van, mégpedig arra, hogy egy-egy alap milyen kockázat mellett tudta elérni az adott visszatekintő hozamot.

Miért nem számíthatunk az eddigi hozamokra? Egyszerűen azért, mert az üzleti ciklusok változásával megváltozott a globális befektetői környezet is. A válság után, a kilábalás éveiben együtt szárnyaltak a kötvénypiacok, a részvénypiacok és az árupiacok is. Kis túlzással bármihez nyúlt a befektető, arany lett belőle. Jelenleg azonban már más a piaci körkép. A kötvénypiacok sokéves szárnyalás után előbb-utóbb elérnek abba az állapotba, amikor a magasabb inflációt követő kamatemelés árfolyamesést válthat ki, és akkor még nem beszéltünk a nagy jegybankok likviditásfokozó intézkedéseinek egyszer bekövetkező végéről. Mindebből természetesen a részvénypiacok is rettentően sokat profitáltak, de itt is eljön az a pillanat, amikor a bőséges likviditás visszafogása már megnehezíti a dinamikus emelkedést. Ebben a környezetben már sokkal nehezebb hozamot elérni, sőt még inkább igaz, hogy magasabb hozamhoz magasabb kockázatot kell vállalni. Éppen ezért kiemelkedő fontosságú, hogy a jövőben kire bízzuk a pénzünket.

A piacon lévő abszolút hozamú alapok közül páran a befektetési politika megváltoztatásával már elindultak a magasabb hozam reményében a magasabb kockázatot hordozó befektetési lehetőségek felé - befektetőként azonban egyre nagyobb figyelmet kell arra fordítani, hogy mi az a kockázat, amit még érdemes vállalni, vagy mi az a szint, ami az elvárásainknak még megfelel.

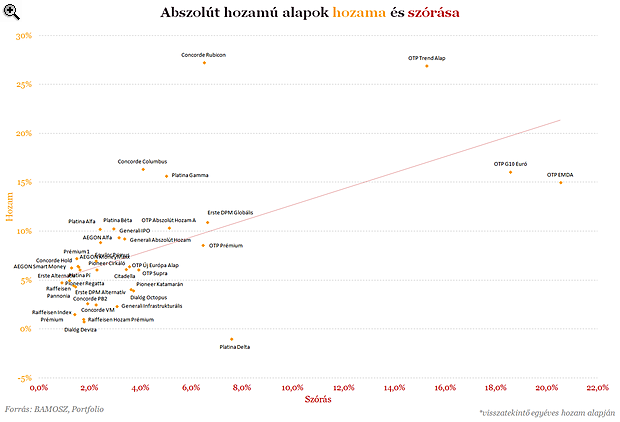

Az ábra két érdekes tanulságra is enged következtetni:

- Egyrészről jól látható, hogy egy kiemelkedő visszatekintő hozam önmagában nem elég.

- Másrészről lényegében azt is megmutatja, hogy mi a kockázat ára (piros vonal), vagyis nagyobb kockázatért mit várhat el a befektető a hazai piacon, az abszolút hozamú alapok körében.

Ez azért fontos, mert nagyobb kockázatú alapok esetén nagyobb az esély arra, hogy csalódás legyen a befektetés vége. Ráadásul a rosszabb kockázat-hozam arányú alapok helyettesíthetőek olyanokkal, amelyekkel csökkenthető a portfóliónk kockázata, anélkül, hogy a várt hozamunk esne.

Ajánlott befektetési időtáv

Az abszolút hozamú alapokról amellett, hogy nagyobb hozampotenciállal rendelkeznek, mint például a pénzpiaci alapok, el kell mondani, hogy általánosságban a kockázati szintjük is magasabb. Ennek megfelelően - ha a költségektől eltekintünk -, amíg egy pénzpiaci alapot rövidebb időtávra is betehetünk a portfólióba, addig egy abszolút hozamú alapnak nagyobb az ajánlott befektetési időtávja. Mit is jelent ez a gyakorlatban?

Mivel ezeknél az alapoknál nagyobb az árfolyam-ingadozás, így ahhoz, hogy hozni tudják a megcélzott hozamszintet, jellemzően több időt kell biztosítani ahhoz, hogy a nyereséges és veszteséges pozíciók miatt kialakuló hozam nagyobb biztossággal elérje a megcélzott szintet. Nem rövid távú befektetésként kell tehát az abszolút hozamú alapokra gondolnunk, hanem 3-5 év alatt (remélhetőleg szép hozam mellett) megtérülő befektetésként.

Hogyan válasszunk?

A jövőben kiemelt fontosságú lesz, hogy kire bízzuk a pénzünket, hiszen az üzleti ciklusok változásával a kockázatok is nőnek, konzisztens, pozitív hozamot pedig csak ésszerű kockázatvállalással és diverzifikációval érhetünk el. Tudatosítanunk kell tehát magunkban, hogy nem szabad csak a visszatekintő hozamok alapján dönteni, hanem - a BAMOSZ honlapján már könnyen elérhető - szórásra is érdemes odafigyelni.

Fontos, hogy tisztában legyünk az általunk birtokolt befektetési termékek egymásra gyakorolt hatásával, mindez pedig abban nyilvánul meg, hogy ha abszolút hozamú alapokba szeretnénk fektetni, akkor érdemes egyszerre több, sikeres alapot is kiválasztani, hiszen így csökkenteni tudjuk a befektetésünk árfolyam-ingadozásokra való érzékenységét - vagyis diverzifikálunk.

A jelen írás nem minősül befektetési tanácsadásnak vagy befektetési ajánlásnak. Részletes jogi információ

Találd meg a neked való befektetési alapot!

Úgy néz ki, megjelent a teljes orosz-ukrán béketerv: itt van a 28 pont lényege

Ukrajna ezt jelen formájában szinte biztosan nem fogadja el.

Hatalmas győzelmet ünnepel Oroszország: elfoglalták Kupjanszkot, 2022 óta dúló csatát nyertek meg

Ukrajna szerint még kitart a védelem.

"Agresszív" határidőt kapott Zelenszkij a békekötésre – Megmagyarázták, mire gondolt Trump

Az ukrán elnök ezt is elfogadta.

Mégis mi ütött az amerikai részvénypiacba a csütörtöki kereskedés közepén? - Itt az elemzők magyarázata

A Fed- vagy az AI-hatás az erősebb?

Sejtelmes utalást tett az amerikai miniszter: katonai csapásra készül Donald Trump?

Az előkészületek már zajlanak.

Koronavírus: súlyos dolgokat állít egy friss vizsgálati jelentés

Tízezrek halála szárad a túl későn meghozott korlátozásokon?

Megjött a legfrissebb hótérkép: mutatjuk, hol lesz holnap havazás Magyarországon

Ezekben a régiókban várható hóhullás.

"Kell egy pofon Európának, hogy észhez térjen"

"Az állam és a privát szféra összefonódása akkora versenyhátrány Magyarországnak, ami sehol máshol nincs, ez szuper extrém az Európai Unió más országaihoz hasonlítva." Szabó Balázs,...

Bordeaux, a "napelemváros"

2026-ra a város áramigényének 41%-át szeretné megújuló energiából fedezni, napelemekkel borítva középületeit, köztereit és még a kerékpárutakat is.

GINOP Plusz a ciklus végén: lesz még mire pályázni a választások után?

Sok pályázó fejében ott motoszkál a kérdés: "Ha most lemaradok, majd a választások után úgyis nyílik egy újabb nagy GINOP-csomag... igaz?"

Uptrading: válságban váltunk drágább FMCG-re?

A kis luxus paradoxona azt a jelenséget írja le, amikor válság idején bizonyos prémium termékek kereslete nem csökken, hanem növekszik. Ez különösen hangsúlyos az FMCG-szektorban, ahol a minde

Örömhír az autóvásárlás előtt állóknak: Olcsóbbak az autóhitelek, ideje a gázra lépni!

2025-ben ugyan az autóárak tovább drágulnak, ebben semmi meglepő nincsen. Viszont ami remek hír az autóhiteleseknek: a kamatok folyamatosan csökkenő pályán vannak. Mutatjuk, mik a piac legfontos

HR és munkaügy: ha nincs szabályzat, az nemcsak hiányosság, hanem kockázat is!

Sok vállalatnál a HR és munkaügyi folyamatok működnek ugyan, de nincsenek mögöttük írásban rögzített szabályzatok. Pedig ezek hiánya nemcsak átláthatatlanságot, hanem komoly jogi és műk

Lehet számítani a Mikulás-ralira? Tények és tévhitek az év végére

Mint a Messiásra, úgy várnak a befektetők minden évben a Mikulás-ralira, azaz arra, hogy év végén általánosan drágulnak a tőkepiaci eszközök. De kevesen tudják, hogy... The post Lehet szám

Black Fridayből Black November: hogyan lesz egyre kiterjedtebb az akciózási időszak?

A Black Friday mára egész szezonra kiterjedő, globális vásárlási jelenséggé nőtte ki magát.

Példátlan beruházási hullám indult: ezermilliárdokat tolnak a magyar agráriumba

Most van itt a fejlesztések ideje.

Kiderült, mennyivel nőhetne valójában a rezsi, ha leválnánk az orosz gázról

A szerdai Checklistben a láthatatlan árrobbanás titkai.

Nem igazán látszik, ki vagy mi tudná megállítani a forintot

A befektetőket a magas kamatokon kívül semmi nem hatja meg.

Bikák és Medvék: Kivel jobb haverkodni a tőzsdén?

Hogyan ismerd fel, hogy épp emelkedő (bull) vagy csökkenő (bear) piacon jársz? Megtanulhatod, mikor érdemes növelni a kockázatvállalást, és mikor jobb óvatosan hátrálni.

Tőzsdei adrenalin vs. nyugodt hozam – te melyiket választod?

Tőzsdéznél, de nem tudod, merre indulj? Ismerd meg egy aktív trader és egy alapkezelő gondolkodását a Portfolio Investment Services online előadásán Vidovszky Áronnal!