Százmilliárdok tűnhetnek el - Miből lenne pénz a végtörlesztésre?

Lázár János szerint a lehetőséggel 200-300 ezer ember is élhet, viszont mint azt egy elemzésünkben bemutattuk, akár az is előfordulhat, hogy racionálisan gondolkozva szélesebb kör váltja át a devizahitelét forithitelre. Még ha az alacsonyabb részvétellel számolunk és azzal, hogy egy devizahitelesnek átlagosan 5 millió forintos tartozása van, akkor az összesen 800-1200 milliárd forintos hiteltörlesztést jelent. Nagyon nehéz megbecsülni, hogy pontosan milyen forrásokból kívánják a háztartások rendezni a hiteleiket, azonban ilyen feltételek mellett valószínűsíthető, hogy minden követ meg fognak mozgatni a közvetlen környezetükben, hogy alacsonyabb törlesztő részletre tudjanak átállni.Több lehetőség közül is válogathat a lakosság

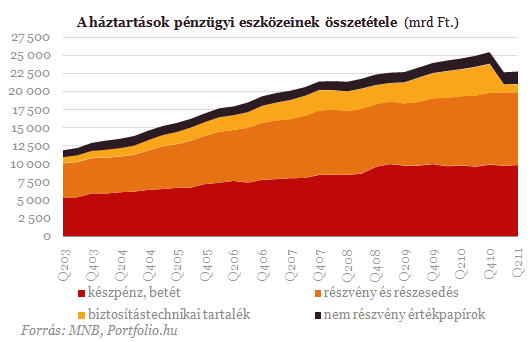

Az MNB statisztikái alapján azt láthatjuk, hogy 2011. június végén összességében 26 000 milliárd forint volt a pénzügyi eszközök állománya. A pénzügyi eszközöknél a legnagyobb arányban készpénz és betétek szerepelnek, ezen címszó alatt közel 10 000 milliárd forint szerepel, ezen belül 6 000 milliárd forint lekötött betét, 2000 milliárd forint folyószámlabetét.

Viszonylag egyértelmű, hogy ha pénzhez akarunk jutni, akkor a betétek feltörése lehet egy gyors opció, természetesen ennek az alternatívaköltsége az, hogy a lekötött betétek feltöréskor nem fizetnek kamatot (vagy csak keveset). Itt lehetne akár komolyabb csökkenéssel is számolni, hiszen egy olyan megtakarítási formáról van szó, amely elterjedt a háztartások körében, és bőven elképzelhető, hogy több százezer vagy milliós összegek is lehetnek lekötve.

Nem úgy a kategórián belüli befektetési jegyeket, amelyek a lakosság körében nagyon népszerű termékeknek számítanak. A háztartások 2300 milliárd forintnyi befektetési jegyet tartottak, ennek jelentős része, pontosan 1000 milliárd forint pénzpiaci alapokban van kihelyezve. Ezek a termékek a betétek legfőbb versenytársainak tekinthetők, ezért ez a tétel hasonló elbírálás alá esne a devizahitelesek esetében, mint a betétek.

Természetesen a pénzpiaci alapokon kívül még egyéb jegyek is vannak a háztartások tulajdonában, főként garantált alapok és ingatlanalapok. A garantált alapok esetben a problémát az jelentheti, hogy a többség zártvégű formában működik, tehát visszaváltani a befektetési jegyeket nem lehet, a tőzsdén el lehet őket adni, viszont általában csak diszkonttal az aktuális egy jegyre jutó eszközértékhez képest. A háztartások minimális összegben részvényalapokat is tartanak, nem beszélve arról, hogy komoly közvetlen részvénykitettséggel is rendelkeznek. Az MNB statisztikái szerint június végén 360 milliárd forintnyi tőzsdei részvény volt a háztartásoknál, ezek között vélhetően sok a hazai blue chip.

Jelentős megtakarítások vannak a kötvényoldalon is, a legfrissebb adatok szerint a háztartások 1700 milliárd forint értékben tartottak kötvényeket illetve hitelviszonyt megtestesítő papírokat. A részletesebb statisztikák alapján a háztartások 730 milliárd forint értékben tartanak központi kormányzat által kibocsátott kötvényeket, miközben hasonló összegeket tartanak vállalati kötvényekben. A likviditási rangsorban ezek a pozíciók a rangsor közepén találhatók, valószínűleg ha már a nagyon likvid termékeket már kiszórták a háztartások, akkor nyúlnának hozzá ezekhez az összegekhez.

Valószínűleg a lakosság, ha már az egyéb likvid eszközeit (betét, kötvény, részvény, befektetési jegy) már felélte, csak akkor nyúlna csak hozzá a biztosításához vagy az önkéntes nyugdíjpénztári megtakarításához. A probléma sok esetben azzal van, hogy egy biztosítást csak komoly költségek árán lehet visszaváltani a szerződés lejárat előtt, miközben az önkéntes pénztári megtakarítások esetében 10 év után csak a hozam vehető fel adómentesen, míg a tőke 20 év felhalmozás után. Az emberek többsége már elérte a 10 éves felhalmozási időt, azonban a tőkét csak úgy vehetnék ki, hogy arra szja-t és eho-t kellene fizetni.

A kilátások kifejezetten negatívak

Összefoglalásképpen megállapíthatjuk, hogy a lakosság több ezer milliárd forintos likvid vagyonnal rendelkezik, a megtakarítási termékek piacán a legkönnyebben pénzzé tehető konstrukciók a betétek, befektetési jegyek, kötvények és részvények. Nagy valószínűséggel, ha a végtörlesztéssel akar egy háztartás élni, akkor nemcsak a saját megtakarításait fogja górcső alá venni, hanem a szélesebb családjáét is. Ennek megfelelően sokkal nagyobb tartalékokkal is rendelkezhetnek a háztartások mint azt gondolnánk, bár nagyon nehéz a makroszintű adatok alapján látni, hogy egy-egy devizahiteles milyen lehetőségek között válogathat.

Ha azt az előfeltevést elfogadjuk, hogy magyar társadalom jövedelmi helyzete visszatükröződik a megtakarítási helyzetében is, akkor a pénzügyi vagyon nagyobb része a középosztályhoz, illetve a felsőosztályhoz köthető. A megtakarításokból való hitelkiváltás tehát itt lehet alternatíva, főleg ott ahol volt egy komolyabb önerő, és a hitel csak a lakás vásárláskori értékének kisebb hányadát tette ki. Azonban mivel azt tudjuk, hogy sok olyan háztartás volt, amely a költségvetését kicentizte, és a devizahitelt úgy vette fel, hogy éppen ki tudott jönni a hó végére, azok valószínűleg nagyobb megtakarításokkal sem rendelkeznek, tehát itt inkább a forint hitelre váltás lehet a megoldás.

Véleményünk szerint minél többen választják a végtörlesztést, annál nagyobb lesz a forinthitelből történő végtörlesztés aránya, és annál kisebb a megtakarítások feltörésének aránya. Pontosan ezért nem jelenthetjük ki, hogy például 300 ezer fős részvétel mellett 1200 milliárd forintos törlesztési összeg teljes egészében megtakarításból kerülne kielégítésre. Sokkal valószínűbb, hogy az összeg ötödét-negyedét (200-300 milliárd forintot) fogják a háztartások megtakarításokból fedezni, ha egyáltalán ezt meg tudják tenni.

A devizahitelesek számára a probléma kettős, hiszen a hitel felvételének időpontjához képest a devizaárfolyam rosszabb (a hiteltartozás összege jóval magasabb, mint maga a fedezetként meghatározott ingatlan bank által meghatározott értéke), miközben az ingatlan értéke is nagyban csökkent, a csúcsokhoz képest körülbelül 15 százalékkal. Ha feltesszük, hogy egy 10 milliós hitelbiztosítéki értékű ingatlanra 8 millió forint értékben vettek fel devizahitelt, akkor most azt láthatjuk, hogy az ingatlan 8,5 milliót ér, miközben a tartozás 10 millió forint körül lehet.

A végtörlesztéssel élve a devizahitelt át lehetne váltani egy kedvezőbb forinthitelre (nagyjából 8 milliós hitelre), viszont a bank most már csak körülbelül 6,4 millió forintot adna (a hitel-fedezetiérték arány 75 százalékos maximuma mellett), a különbséget tehát a hitelfelvevőnek kell előteremtenie megtakarításból. A devizahitel jelenlegi értékére vetítve tehát közel 20 százalékot kellene kigazdálkodnia, amire valószínűleg sok háztartás nem képes.

A legnagyobb likviditási igény a betéteknél és a pénzpiaci alapoknál jelentkezhet, miközben a kötvényállomány leépítése is megoldás lehet, ha csak kisebb áldozatokkal akarnak az emberek egy kedvezőbb hitelre átállni. A megtakarítási piacra mért hatás nagyban függ attól, hogy hányan élnek a végtörlesztés lehetőségével, ha tömegessé válna ez az opció, akkor akár több százmilliárd forintos vagyon is távozhatna a különböző likvid megtakarítási formákból, kezdve a betéteket és a pénzpiaci alapokat. Sok függ attól is, hogy mikortól és milyen ütemben indul meg a végtörlesztés, hiszen számos piacon a túlkínálat miatt az árfolyamokra nyomás nehezedhet, legyen szó a befektetési jegyekről, kötvényekről vagy részvényekről.

Kiderült, milyen céllal repülhettek be a német légtérbe a gyanús repülő tárgyak

Részletek szivárogtak ki a kieli drónészlelésekről.

Megpróbálja kiárazni magát az orosz piacról az UniCredit

Egyre jobban csökkenti kitettségét a bankcsoport.

Fra Angelicótól Gerhard Richterig – nagy őszi tárlatok az európai múzeumokban

A régi mesterek kedvelőire és a kortárs művészet híveire is izgalmas kiállítások várnak.

Ijesztő adatok derültek ki a magyarok életmódjáról

A lakosság harmada nem mozog, sportol rendszeresen.

Arany, bitcoin, vagy 4iG? - Mutatjuk, mivel lehetett a legnagyobbat nyerni idén a tőzsdén

Nagy nyerők és csúnya bukók.

Itt vannak a Prima Primissima díj 2025-ös jelöltjei

Idén közel 900 jelölés érkezett a szakmai szervezetektől.

Kiderült az igazság: ezért nem szabadulhat Európa a szennyező energiától a háború ellenére sem

Nemcsak anyagilag, hanem az életkörülményekben is nagy árat fizet a kontinens.

Agrárgazdaság átadása: a generációváltás és a vagyontervezés kulcsa az agráriumban

Az agrárgazdaság átadása az elmúlt években az agrárium egyik legaktuálisabb kérdésévé vált. A rendszerváltás idején önálló gazdálkodóvá vált generáció mára elérte vagy hamarosan

Az osztalék portfólióm - 2025. szeptember

Aktív hónap volt, vásároltam sokat, új részvényeket és a már meglévők mellé is. Osztalék viszont alig csordogált.VáltozásokUnited Parcel Service, Inc. (UPS) vásárlás 85 dolláron, 7,72%

A baby boomer generáció gazdasági jelentősége

Kulcsszereplők a jövő gazdasági növekedésében.

A mesterséges intelligencia vegánjai

Az MI-veganizmus egy új társadalmi mozgalom, amely etikai, környezeti és jóléti megfontolásokból tudatosan korlátozza a mesterséges intelligencia használatát.

KlimaKover - megoldás a közterek hűtésére?

Energiatakarékos és fenntartható technológia a városi hőhullámok enyhítésére.

Pusztító koktél villámaszályok és hőhullámok

A villámaszályok a klímaváltozás egyik legaggasztóbb jelenségei közé tartoznak, amelyek hatását a szélsőséges hőség drámaian felerősíti.

Üzemanyag-vásárlóerő: időutazás a rendszerváltástól napjainkig

Cikkünkben egy gyors áttekintést adunk arról, hogy az elmúlt három és fél évtizedben egy átlagos magyar havi munkabérből hány liter benzint lehetett vásárolni, milyen trendet figyelhetünk m

Sakkmesterből játéktervező, majd Nobel-díjas tudós: ő az agy a Google AI mögött

Sakkmesterből videójáték-tervező, majd idegtudós és Nobel-díjas: Demis Hassabis a teremtő elme a Google AI mögött. Egyedülállóan sokoldalú és kreatív pályája alatt számos olyan újítá

Tőzsdei túlélőtúra: Hogyan kerüld el a leggyakoribb kezdő hibákat?

A tőzsdei vagyonépítés során kulcsfontosságú az alapos kutatás és a kockázatok megértése, valamint a hosszú távú célok kitűzése és kitartó befektetési stratégia követése.

Tőzsdézz a világ legnagyobb piacain: Kezdő útmutató

Bemutatjuk, merre érdemes elindulni, ha vonzanak a nemzetközi piacok, de még nem tudod, hogyan vágj bele a tőzsdézésbe.

A 3%-os lakáshitel titkai: mostanra kiderült, mire kell figyelni igazán

A Portfolio Checklistben az Otthon Start tanulságait elemezzük.

Új trend az energiapiacon: így fixálhatóak évekre az alacsony árak

A legnagyobb techgigászok, mint a Google, Amazon, Microsoft állnak a trend élén.

Egy betegség, ami minden magyarnak fáj: évtizedek óta küzdünk vele

Megjelent a Portfolio Checklist keddi adása: fókuszban a fiskális alkoholizmus.