Európa legdrágább bankrendszere a magyar? - Megjött a csattanós banki válasz

Nem is a mi bankrendszerünk a legdrágább?

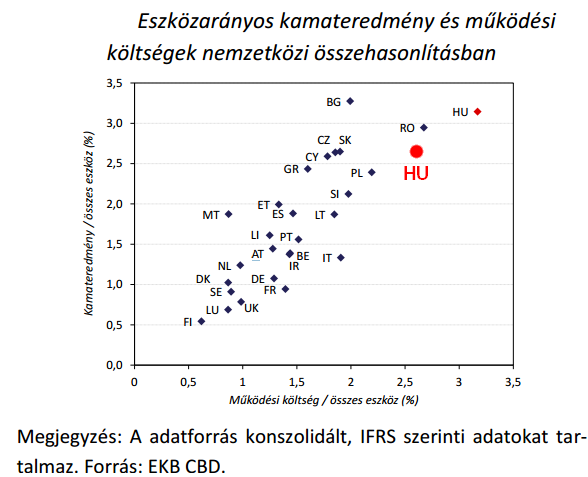

Tavaly több fórumon is azt állították az MNB szakértői, hogy hatékonysági szempontból a magyar bankrendszer sereghajtó Európában: nagyobb költségekkel működik, mint európai társai, és ezt a magas kamatfelárakkal (pontosabban kamateredménnyel) veri le ügyfelein. Az EKB 2015-ös, nemzetközi számvitel (IFRS) szerinti banki adataira alapuló ábrával világították meg kritikájukat. Az ábrán látható nagy piros pötty és "HU" felirat már a Portfolio tavaly júniusi kiegészítése: pontosító szándékú becslésünk szerint valójában nem 3,1%-3,2%, hanem 2,6% környékén volt a bankrendszer mindkét mutatója. Ezzel költség szempontból legalább a román, a kamateredmény szempontjából pedig a bolgár bankrendszert megelőztük, és utóbbi szempontból nem voltunk rosszabbak a cseh és a szlovák bankrendszernél sem.

- kiszűrtük, hogy az OTP külföldi leánycégei is benne vannak a magyar bankrendszer IFRS szerinti számaiban, ugyanis ezek jóval magasabb költségszinttel és kamateredménnyel működnek,

- figyelembe vettük, hogy a bankok egy része működési költségként számolja el IFRS szerint a tranzakciós illetéket, illetve a bankadót.

amennyiben a magyarországi hitelintézetek EKB-s adatait korrigáljuk a külföldi leánybankok torzító, valamint az állami terhek exogén hatásával, akkor az így kapott 2,5%-os nettó kamatmarzs és a 2,0%-os eszközarányos működési költségráta összhangban van a többi régiós bankpiacon tapasztalható szintekkel. A kapott értékek ráadásul összecsengenek a magyar számviteli szabályok szerinti kimutatások alapján kalkulált adatokkal is.

A fenti számok alapján az EU átlagától még mindig elmarad a magyar bankszektor hatékonysága, de ennek számos érthető oka van, magyar sajátosság például a cikk szerint az, hogy- nálunk sokkal kisebb az egy tranzakcióra vagy hitelügyletre jutó összeg, mint Nyugat-Európában vagy a nálunk gazdagabb visegrádi országokban, márpedig a lakossági (és részben a vállalati) banküzem költségszintje az ügyletek, tranzakciók számától függ, és nem a méretétől,

- 2010-től 2016-ig a hazai bankszektor hitelállománya 19%-kal, a lakáshitelek állománya 36%-kal csökkent, ami átmenetileg magasabb költségmutatókhoz és alacsonyabb eredményszinthez vezetett,

- az alacsony jövedelmezőség ellenére jelentős erőfeszítéseket tett a bankszektor a digitalizáció érdekében, így például az internetbankot használók arányát tekintve a 2007-es 24.-ről 2015-re a 19. helyre zárkóztunk fel (az arány 11%-ról 34%-ra nőtt, az EU-ban ez 25% vs. 46% volt).

A fentiek alapján a szerzők szerint megfelelő a hitelintézeti rendszer hatékonysága, és nincs szükség arra például, hogy fiókbezárásokkal javítsák a szolgáltatási színvonalat és a hatékonyságot.

Nem is drágák a lakáshiteleink?

A lakáshitelek kamatfelárára vonatkozó véleményre is reagálnak a szerzők a cikkben. Fő megállapításuk, hogya tényleges hazai lakáshitelfelár 2016 végén 2,6-2,7%-ra, 2017 első 9 hónapjában pedig 2,2-2,5%-ra volt tehető. Ez a szint hasonló a régiós országok feláraihoz, ráadásul nem helytálló, hogy az indokolatlanul magas felárak elsősorban a rögzített kamatozású hitelekre jellemzőek.

Ez ellentétben áll az MNB kommunikációjával, a jegybank szakértői ugyanis rendszeresen a régiós országokénál jóval magasabb kamatfelárról beszélnek. A banki szerzők cikke alapján a különbség oka, hogy:- a kamatfelár számítása során fontos a megfelelő hozampontok figyelembe vétele, vagyis össze kell hangolni a kamatrögzítési periódust a referenciapontok megválasztásával (erre a lakáshitelezési statisztikák nem teljes kamatperiódus szerinti felbontása miatt nekünk a nyilvános adatok alapján nincs lehetőségünk), emellett az állampapírhozamokban is megjelenő likviditási prémiumot is figyelembe kell venni - ha e kettőt beszámítjuk, több mint 1 százalékponttal alacsonyabb átlagos lakáshitelfelárat kapunk,

- az MNB által előírt 20%-os JMM teljesítésének kiszűrése további legalább 10 bázisponttal csökkentené a felárat,

- nem igaz, hogy az előtörlesztés lehetősége a jelenlegi hozamszintek mellett nem jelent kockázatot a bankok számára (ezt is figyelembe veszi az alkalmazott kamatfelár),

- az MNB-kamatstatisztika sajátossága, hogy az induló, feltételektől függő kamatkedvezményeket nem veszi figyelembe, pedig a ténylegesen fizetendő lakáshitelkamatok a szerzők becslése szerint legalább 0,5 százalékponttal alacsonyabbak,

- a kamatfelár az említett, az EU-s átlagnál és a régiós átlagnál is jóval alacsonyabb hitelösszegek költséghatását is figyelembe kell, hogy vegye,

- a magas hazai szabályozói költségek mellett, illetve miatt a ciklusokon átívelő kockázati költségráta Magyarországon legalább 1 százalékponttal magasabb, mint a többi régiós országban, és akár 1,5 százalékponttal magasabb, mint a nyugat-európai országokban; emellett a nem teljesítő hitelek aránya a régióban hazánkban a legmagasabb, ami a behajtás adminisztratív költségeivel is párosulva magasabb kockázati költséget (és így kamatfelárat) eredményezett.

A szerzők szerint játékelméletileg levezethetetlen, hogy például 77 pénzügyi intézmény 500 lakáshitelterméke esetén a bankok közötti verseny ne lenne Magyarországon intenzív. A felárak további csökkenése a mostani szintről már pénzügyi stabilitási szempontból is aggályos lenne, mivel 3% alatti felárak esetén a lakáshitelek jövedelmezősége negatívba fordulhat.

Egészen furcsa térképet villantott az ukrán vezérkar a frontról: itt valami nagyon nem stimmel

Kiakadtak a milbloggerek.

Lezárultak a nyomozások az amerikai szuperfegyver botrányos közel-keleti kalandja után - Teljesen felkészületlenül indult bevetésre a világ legerősebb haditengerészete?

Karambol, baráti tűz, vízbe potyogó méregdrága vadászgépek, volt itt minden.

Brutális esőzések sújtják Athént, készültségbe helyezték a hatóságokat

Egy nap alatt 245 milliméternyi eső hullott.

Elárulta a Rheinmetall vezére, mi lenne a céggel, ha jön az ukrajnai béke

A vállalat bevételének nagy része a NATO-megrendelésekből jön.

Hét jótanács, hogy ne szálljanak el egy építőipari beruházás költségei

CÉH zRt.: projektmenedzsment a költségcsökkentés szolgálatában.

Hétfőtől megvásárolhatóak a jövő évi autópálya-matricák, itt vannak az árak

Jön az az M1-matrica.

Az innováció segíthetne a gazdákon, de nincs nyitottság az újdonságokra

A halogatás a jellemző.

Célkeresztben a külföldi tőkejövedelem: szigorít a NAV!

Látványosan szigorít a NAV a külföldi tőkejövedelmek ellenőrzésén: úgy tűnik, a korábban jellemzően szankciómentes támogató eljárások helyét átveszi a jogkövetési vizsgálat, amely m

"Kell egy pofon Európának, hogy észhez térjen"

"Az állam és a privát szféra összefonódása akkora versenyhátrány Magyarországnak, ami sehol máshol nincs, ez szuper extrém az Európai Unió más országaihoz hasonlítva." Szabó Balázs,...

Nincs is magyar piac, szóval bizalmi válság sem lehet

Répatermesztőknél talán értelmezhető, hogy magyar piac, de startupok esetében nincs semmi hasonló. Sőt, őszintén: Magyarország elég szar hely, ha startupot akarsz alapítani. Még csak ma

Zsiday Viktor: Nem kizárt a komolyabb kamatcsökkentés

Az elmúlt évben nagyon sok jegybank csökkentette az irányadó kamatszinteket, köztük az amerikai is, ám valójában a monetáris kondíciók nem feltétlenül javultak, sőt valószínűleg sok... T

40 milliárdos biogáz-kassza: vége az első körnek, itt a második

2025. november 27-én lezárult a "Biogáz és biometán termeléshez kapcsolódó beruházások támogatása" című pályázat első szakasza.

Hol nem érdemlik meg az emberek a pozíciójukat?

A nagy termelékenységi különbségek egyebek mellett a munkaerőpiac meritokráciájából és a menedzsment minőségéből fakadnak - mindkettőben markáns országok közötti eltérésekkel. The pos

Munkáshitel - a fiatalok köszönik, nem kérnek belőle!

A 2025 januári indulásakor nagy várakozás övezte a kamatmentes Munkáshitelt, ám hamar kiderült: a kezdeti lelkesedés után a kereslet meredeken zuhant, a bankok pedig mostanra kiszálltak a fiatal

Műanyagszennyezés: a modern kor láthatatlan járványa

A Föld szinte minden szegletét beborítja a műanyag, a tengerpartoktól a hegycsúcsokig. Az egyszer használatos termékek ugyan megkönnyítik a mindennapokat, de közben hozzáj

Kisokos a befektetés alapjairól, tippek, trükkök a tőzsdézéshez

Előadásunkat friss tőzsdézőknek ajánljuk, összeszedünk, minden fontos információt arról, hogy hogyan működik a tőzsde, mik a tőzsde alapjai, hogyan válaszd ki a számodra legjobb befektetési formát.

Tőzsdei adrenalin vs. nyugodt hozam – te melyiket választod?

Tőzsdéznél, de nem tudod, merre indulj? Ismerd meg egy aktív trader és egy alapkezelő gondolkodását a Portfolio Investment Services online előadásán Vidovszky Áronnal!

Növekedési válság van, mégis 11 százalékkal nő a minimálbér - Mi lesz ebből?

Hogy fogják kigazdálkodni a cégek?

Ez most a gazdagok kedvenc csokija, horror árat fizetnek érte

Csokikülönlegességek hódítanak a tehetőseknél.

Ezért nem tudnak labdába rúgni a magyar élelmiszeripari cégek a nemzetközi piacokon

Az Agrárszektor 2025 konferenciáról jelentkezik a Checklist .