280 ezret hívhatsz le az államtól

Kezdjük is ez utóbbival: Magyarországon három nyugdíjcélú megtakarítási termék után lehet adójóváírást igénybe venni az előző évi befizetések 20%-a erejéig:

- az egészség- és nyugdíjpénztárak esetén kaphatjuk a legmagasabb, 150 ezer forintos adóvisszatérítést (összesen a kétféle pénztárra), amelyet évi 750 ezer forint befizetésével lehet maximálni,

- a nyugdíjbiztosításokkal évi 130 ezer forintot lehet visszaigényelni az előző évben befizetett szja-ból, ehhez évente 650 ezer forintot kell befizetnünk,

- a nyugdíj-előtakarékossági számlával (NYESZ) érhető el a legalacsonyabb adóvisszatérítés, ez csupán évi 100 ezer forintot jelent, amit 500 ezer forint befizetésével tudunk megszerezni.

Amennyiben többféle megtakarítással is rendelkezünk, a maximális visszaigényelhető összeg 280 ezer forint évente. A megtakarítások azonban nem törhetők fel bármikor, hiszen bár a járadékszolgáltatás nem elterjedt Magyarországon (így általában nem részletekben, hanem egy összegben veszik fel a pénzt a megtakarítók), e megtakarítások a nyugdíjas évek anyagi biztonságát hivatottak szolgálni. Az idő előtti feltörést az alábbi szankciók sújtják, a nyugdíjbiztosítások adójóváírásának például a 120%-át kell visszafizetni idő előtti felhasználás esetén. Aki nem rendelkezik elegendő szja-val, annak is érdemes lehet nyugdíjbiztosítást indítania: lehetőség van például a szerződő és a biztosított személyének a különválasztására.

Mit is jelent a bűvös 20%, mennyire kedvező?

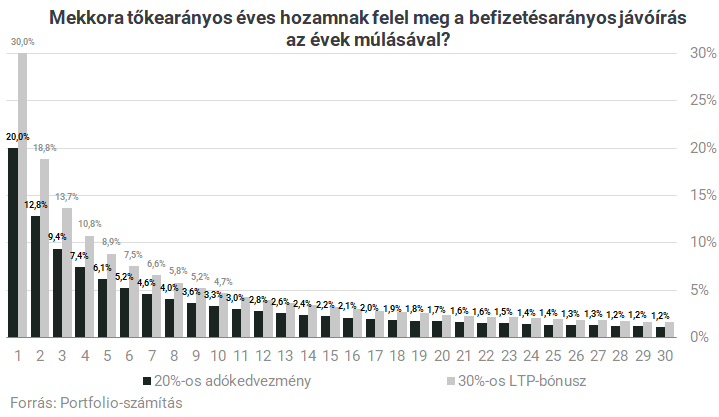

Az értékesítői ügyfélcsaliként is használatos 20%-os adójóváírás nem jelent 20%-os hozamot a befektetett tőkére vetítve. Nem mondhatjuk például azt, hogy a nyugdíjbiztosítások hozama legalább a háromszorosa lenne annak, amit a fix kamatozású magyar állampapír (FixMÁP) 6,5%-os éves hozama jelent. A 20%-ot ugyanis nem a felhalmozott tőkére fizeti az állam, hanem az előző évi befizetésre, így csak az első évi befizetések után biztosít megközelítőleg 20%-os hozamot. A 20% nem fut tovább kamatos kamat módjára, mint például az állampapíroknál, ezért

a biztosítás élettartama alatt a megtakarítás tőkére vetített éves hozama ennél jóval alacsonyabb.

Tíz év után például mintegy 3,3%-os, húsz év után 1,7%-os, harminc év után 1,2% többlethozamot biztosít az adójóváírás. A pontos szám a díjfizetések éven belüli eloszlásáról és magának a terméknek a saját hozamától is függ. (Hasonló mondható el a lakás-takarékpénztárak akár 30%-os „bónuszáról” is, ezeket is feltüntettük alábbi ábránkon.) A biztosítóknak tehát saját maguknak is mindent meg kell tenniük, hogy pozitív piaci hozamot termeljenek ügyfeleiknek, akár befektetési egységgel kombinált (unit-linked), akár hagyományos (vegyes) életbiztosításként értékesítik e termékeket.

Arra azonban elég az adójóváírás, hogy ha még nem is tud pozitív hozamot termelni a biztosító ilyen hosszú időtávon sem, akkor is némi pozitív hozamot érjen el maga az ügyfél. Ilyen esetben is csaknem 20%-kal nagyobb összeg áll a nyugdíjbiztosítás megszűnésekor a megtakarító rendelkezésére, mint adójóváírás nélkül. (Az adókedvezményt egyébként befektetik a biztosítók, de hogy pontosan milyen mögöttes eszközalapba például egy unit-linked nyugdíjbiztosítás esetén, arra közvetítői forrásaink szerint egyes biztosítóknál van, más biztosítóknál nincs beleszólása az ügyfélnek).

A nyugdíjbiztosítások azonban általában pozitív hozamot termelnek, ami annak is köszönhető, hogy kellően hosszú lejáratúak, így a még ma is gyakori fejnehéz költségszerkezet (vagyis az élettartam elejére koncentrálódó magas költségek) ellenére is bőven ki tudják termelni saját költségeiket. A piaci hozamok „kamatos kamat” jellegének köszönhetően a nyugdíjbiztosítások egyenlege exponenciális jellegű növekedést mutat, ezért

nagyon nem mindegy, hány évvel a nyugdíj előtt kezdjük el a takarékoskodást.

Alábbi ábránkon például egy 5%-os éves piaci hozamú nyugdíjbiztosítás szerepel, amire havi 30 ezer forintot fizetnek be. Tíz év után 6,0 milliója, húsz év után 15,2 milliója, harminc év után 30,3 milliója, negyven év után 54,3 milliója lehet a megtakarítónak, érdemes tehát már a húszas-harmincas éveinkben belevágni.

Szépen bővülő részpiac

A nyugdíjbiztosítások adókedvezménye a „legfiatalabb” az említett három közül: 2014. január 1-jén vezette be a második Orbán-kormány, miután a Bajnai-kormány az életbiztosítások szélesebb köre után biztosított adókedvezményt 2010-ben megszüntette, majd négy év szünet következett. Az MNB június végi adatai szerint a nyugdíjbiztosítási adójóváírás bevezetése óta eltelt kicsivel több mint

10 év alatt félmilliósra nőtt a piac: 500 675 rendszeres díjas és 4005 egyszeri díjas nyugdíjbiztosítási szerződés

volt érvényben június végén. Lassult a növekedés, de nem állt meg: az elmúlt egy évben 6,9%-kal nőtt a szerződések darabszáma.

Elmondható, hogy az életbiztosítási piacnak ma már több mint a negyedét (az elmúlt négy negyedévben a 27%-át) a nyugdíjbiztosítások adják. Egy év alatt 160 milliárd forintot fizettek be a megtakarítók nyugdíjbiztosításaikba, a unit-linked nyugdíjbiztosítások teszik ki ennek mintegy 80%-át. Az, hogy a rendszeres díjas életbiztosítások piaca az utóbbi években is (időnként két számjegyű mértékben) emelkedett, elsősorban a nyugdíjbiztosításoknak köszönhető.

Az életbiztosítások és benne a nyugdíjbiztosítások piaca „ráncfelvarrás” előtt áll:

a Magyar Nemzeti Bank jelenleg (nem nyilvános) szakmai konzultáció alatt álló etikus 2.0 biztosítási koncepciója új szabályokat hozhat,

ezek elsősorban az ügyélérték növelését (negatív hozamígéretű termékek kivezetését, rossz értékesítés visszaszorítását, a költségszintek további csökkenését, stb.) szolgálnák. Ugyanakkor a biztosítók azt kérték, az őket sújt extraprofitadó kivezetéséig ne kerüljenek bevezetésre az új szabályok, és a márciusban várható jegybankelnökváltás miatt is kérdéses, mikor lépnek végül ezek életbe. Mindenesetre a 2015 és 2017 között kidolgozott korábbi etikus szabályok, illetve a nyugdíjbiztosítások elterjedése együttesen jelentősen segítette a megtakarítási célú életbiztosítások költségeinek csökkenését és élettartamának a növelését a magyar piacon, így a jelentőségéből sok tekintetben vesztő magyar öngondoskodási piac egészén belül megnőtt e termékek szerepe.

A címlapkép illusztráció. Címlapkép forrása: Getty Images

A jelen írás nem minősül befektetési tanácsadásnak vagy befektetési ajánlásnak. Részletes jogi információ

Találd meg a neked való befektetési alapot!

Lőniük kellett a katonáknak az európai nukleáris bázison - Megint Oroszország trükközik?

Gyanúsan gyakoriak a berepülések, de lelőni ritkán kell valamit.

Történelmi felvásárlás jöhet a filmiparban - Egy kézbe kerülhet Netflix és az HBO

Azért a politika és a versenyhatóságok még közbeszólhatnak.

Itt a törvényjavaslat, így segítené meg a kormány a fővárost, máris megszólalt Karácsony Gergely

Segélyhitelt igényelhet Budapest, az MFB-től.

Az EU továbbra sem hagyta jóvá a CATL állami támogatását, módosulhatnak a debreceni akkumulátorgyár tervei

800 millió euróval számoltak eredetileg.

Ez lehet a magyar gazdaság új kitöréspontja

Bódis László, innovációért felelős helyettes államtitkárral beszélgettünk.

Befektetési sztorivá vált az MBH Bank, szintet lép az otthonteremtési ökoszisztéma

Az Otthon Start állásáról is kérdeztük Ginzer Ildikó vezérigazgató-helyettest.

Több mint egymilliárd eurós hitelszerződést kötött az MVM egy új erőmű építéséhez

Ez a cég történetének legnagyobb hitelkerete.

"Kell egy pofon Európának, hogy észhez térjen"

"Az állam és a privát szféra összefonódása akkora versenyhátrány Magyarországnak, ami sehol máshol nincs, ez szuper extrém az Európai Unió más országaihoz hasonlítva." Szabó Balázs,...

Nincs is magyar piac, szóval bizalmi válság sem lehet

Répatermesztőknél talán értelmezhető, hogy magyar piac, de startupok esetében nincs semmi hasonló. Sőt, őszintén: Magyarország elég szar hely, ha startupot akarsz alapítani. Még csak ma

Célkeresztben a külföldi tőkejövedelem: szigorít a NAV!

Látványosan szigorít a NAV a külföldi tőkejövedelmek ellenőrzésén: úgy tűnik, a korábban jellemzően szankciómentes támogató eljárások helyét átveszi a jogkövetési vizsgálat, amely m

Zsiday Viktor: Nem kizárt a komolyabb kamatcsökkentés

Az elmúlt évben nagyon sok jegybank csökkentette az irányadó kamatszinteket, köztük az amerikai is, ám valójában a monetáris kondíciók nem feltétlenül javultak, sőt valószínűleg sok... T

40 milliárdos biogáz-kassza: vége az első körnek, itt a második

2025. november 27-én lezárult a "Biogáz és biometán termeléshez kapcsolódó beruházások támogatása" című pályázat első szakasza.

Hol nem érdemlik meg az emberek a pozíciójukat?

A nagy termelékenységi különbségek egyebek mellett a munkaerőpiac meritokráciájából és a menedzsment minőségéből fakadnak - mindkettőben markáns országok közötti eltérésekkel. The pos

Munkáshitel - a fiatalok köszönik, nem kérnek belőle!

A 2025 januári indulásakor nagy várakozás övezte a kamatmentes Munkáshitelt, ám hamar kiderült: a kezdeti lelkesedés után a kereslet meredeken zuhant, a bankok pedig mostanra kiszálltak a fiatal

Műanyagszennyezés: a modern kor láthatatlan járványa

A Föld szinte minden szegletét beborítja a műanyag, a tengerpartoktól a hegycsúcsokig. Az egyszer használatos termékek ugyan megkönnyítik a mindennapokat, de közben hozzáj

Növekedési válság van, mégis 11 százalékkal nő a minimálbér - Mi lesz ebből?

Hogy fogják kigazdálkodni a cégek?

Ez most a gazdagok kedvenc csokija, horror árat fizetnek érte

Csokikülönlegességek hódítanak a tehetőseknél.

Ezért nem tudnak labdába rúgni a magyar élelmiszeripari cégek a nemzetközi piacokon

Az Agrárszektor 2025 konferenciáról jelentkezik a Checklist .

Kisokos a befektetés alapjairól, tippek, trükkök a tőzsdézéshez

Előadásunkat friss tőzsdézőknek ajánljuk, összeszedünk, minden fontos információt arról, hogy hogyan működik a tőzsde, mik a tőzsde alapjai, hogyan válaszd ki a számodra legjobb befektetési formát.

Tőzsdei adrenalin vs. nyugodt hozam – te melyiket választod?

Tőzsdéznél, de nem tudod, merre indulj? Ismerd meg egy aktív trader és egy alapkezelő gondolkodását a Portfolio Investment Services online előadásán Vidovszky Áronnal!