Visszaélések, túlszámlázások a járműpiacon: ki jár rosszul?

Bővült az autóbiztosítási piac

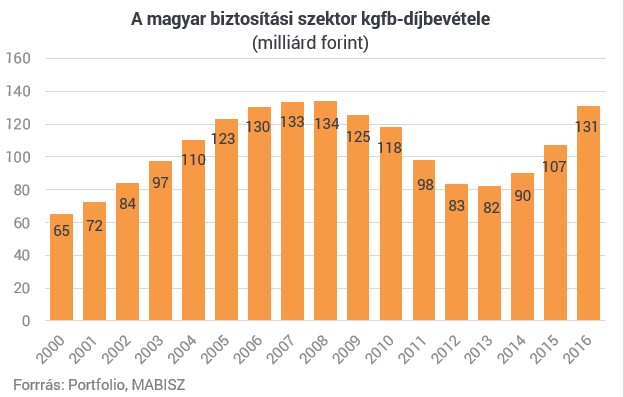

2016-ban több mint 5%-kal bővült a hazai biztosítási piac, a díjbevétel az egy évvel korábbi 875,8 milliárd forintról 920,6 milliárd forintra emelkedett - tette közzé nemrég a tavalyi előzetes adatokat a Magyar Biztosítók Szövetsége (MABISZ). A nem életbiztosítási üzletágak közül a kötelező gépjárműfelelősség-biztosítások esetében a szerződések darabszáma közel 260 ezer darabbal, a 2015. év végi 4,6 millióról 4,85 millióra nőtt. A kgfb-átlagdíjak 17 százalékkal emelkedtek, így az éves átlagdíj 2016 végére elérte a 28 ezer forintot, ami alig több, mint 90 euro, gíy Magyarországon a kgfb átlagdíj a legalacsonyabbak közé tartozik az Európai Unióban.

A másik nagy gépjármű-biztosítási üzletág, a casco 2016-ban 4 százalékkalbővült, így a szerződésszám év végén meghaladta a 853 ezret, ami alatta maradt a kgfb-szerződések esetében tapasztalt szerződésszám-emelkedésnek. Ennek oka, hogy feltételezhetően az újautó-értékesítés mellett a használtgépjármű-kereskedelem is fellendült, és a használt autókra általában nem, vagy legalábbis ritkábban kötnek casco-biztosítást tulajdonosaik. A casco-biztosítások éves átlagdíja 2016-ban 2,9 %-kal, a 2015 év végi 81 528 forintról 83 855 forintra emelkedett.

A nagy vita: számlás vagy egyezségi kárrendezés?

A kgfb a károsult és a károkozó érdekeit egyaránt szolgálja, a gépjármű üzemeltetése során másnak okozott károkat fedezi, így mentesíti a károkozót az anyagi terhek alól.A casco nem kötelező, de ebben az esetben a jármű mindenféle káresemény ellen be van biztosítva, így mindenképp ajánlott azoknak, akiknek az autó munkaeszköz, ami gyakorlatilag bármikor megsérülhet.

A gépjármű-károk megtérítése kapcsán a károsult két kárrendezési mód között választhat:

- Számlás kárrendezés: a tulajdonos gépjárművet számlára javíttatja meg, a biztosító pedig az ügyfél által, vagy a biztosítói partner javítóműhely által benyújtott számlára fizet;

- Egyezségi kárrendezés: a biztosító a kárfelvételi jegyzőkönyv alapján kiszámol és felajánl az ügyfélnek egy összeget, amelyet, ha a károsult elfogad, akkor egyezséget köt a biztosítóval, ezt követően a biztosító rövid idő alatt ki is fizeti az egyezségben szereplő összeget. Ez a gyorsított kárrendezés, ilyenkor az egyezség tárgya nem a javítási költség, hanem a bekövetkezett kár összege.

A kgfb-nél a károk kb. 40%-a egyezségi kárrendezéssel kerül kifizetésre, casco esetében ez az arány kb. 10-15%. Ennek oka az, hogy casco szerződéssel jellemzően a fiatalabb gépjárművek rendelkeznek, illetve a legtöbb ilyen szerződés avulásmentes

- mondta el a Portfolionak Bauer Zoltán kárrendezési szakértő.Vannak olyan gépjármű-értékesítő és -javító szervezetek, amelyek évek óta azt szeretnék elérni, hogy a biztosítók csak számla ellenében fizessék a jármű károkat, és szűnjön meg az egyezségi kárrendezési forma. Főképp azzal érvelnek, hogy a szakszerű javítás révén javulna a közlekedésbiztonság és csökkenne a feketegazdaság súlya.

A szakértő szerint a számla nélküli, egyezségi kárrendezés mint lehetőség megszüntetése ellen a fő ellenérv az a Ptk. szabály, mely szerint a biztosító kártérítésre vállal kötelezettséget, nem pedig a jármű megjavítására. A kártérítés lehet tisztán pénzben történő kártérítés is. Az ügyfél a kártérítés összegét nem köteles a jármű javítására fordítani, a kapott kártérítést másra is elköltheti.

Ettől a lehetőségtől fosztanánk meg a károsultakat, ha megszüntetnénk az egyezségi kártérítést.

Az egyezségi kárrendezés nem zárja ki annak lehetőségét, hogy az illető keressen egy olyan javítót, ahol olcsóbban megjavítják a járművét, erről számlát kap, csak nem kell bemutatnia a biztosítónak. Ha például utángyártott, vagy bontott alkatrészt használnak fel a javításra, még maradhat is a kártérítésből

- tette hozzá a kárrendezési szakértő, aki szerint annak sincs akadálya, hogy a javításról kapott számla végösszege mégis magasabb legyen, mint az egyezségre kifizetett összeg, akkor a különbözetet utólag kérheti a biztosítótól.Ha az egyezségi kárrendezés eredményeként a kárköltségek alacsonyabbak a számlás kárrendezéshez képest, akkor ez a kárszükséglet csökkenésén keresztül nemcsak a biztosítóknak, hanem a biztosítottaknak is kedvező, hiszen a kisebb kárszükséglet alacsonyabb díjakat eredményez.

Mi történik, ha totálkáros lesz a hitelre vett autó?

Ha egy autó megsérül egy balesetben, akkor is könnyen totálkáros lehet, ha esetleg meg lehetne javítani. A biztosítók ugyanis kétféle totálkárt különböztetnek meg:- Műszaki totálkár: Annyira megsérült az autó, hogy nem lehet megjavítani, vagy egy olyan fődarabja sérült meg, ami javítva sem lenne biztonságos (például megcsavarodik az alváz);

- Gazdasági totálkár: Az autó javítható lenne, de nem gazdaságosan, vagyis a javítása többe kerülne, mint az autó becsült káridőponti értéke.

Gazdasági totálkár esetén tehát a biztosítónak már nem éri meg a javíttatás, ez főleg idősebb autóknál áll fenn, akár kisebb sérülések esetén is. Ha egy autó totálkáros, akkor a biztosító nem a javítási költségek alapján fizet kártérítést, nem is teheti, hiszen az autót leselejtezik, így nincs javítási költsége.

A totálkár problémája különösen a hitelbe vásárolt autóknál okozhat nagy problémát a gépkocsi tulajdonosoknak. Ilyenkor ugyanis a biztosító kötelező gépjármű-felelősségbiztosítás esetén a gépjármű aktuális káridőponti forgalmi értékét köteles megtéríteni a károsultnak, casco esetén pedig a konkrét szerződéstől függően előfordulhat, hogy bizonyos ideig (pl. 6 hónapig) még a biztosító új értéken térít a biztosítottnak. A kártérítés viszont nem terjed ki a hitelezésből eredő veszteségekre.A hitelre vásárolt autók kapcsán a hitelszerződés gyakran azt is kimondja, hogy ha a gépkocsi totálkárossá válik, a pénzintézet akár azonnali hatállyal, egyoldalúan szerződést bonthat. Ilyenkor a még nem törlesztett hitelösszeget a hitelező pénzintézet egy összegben jogosan visszakövetelheti.

Ennek a problémának a részbeni kiküszöbölésére létezik egy kiegészítő biztosítás: a pénzügyi veszteségekre kötött biztosítás. Ennek birtokában a kiegészítő biztosítást nyújtó biztosító az aktuális forgalmi érték és a vételár különbözetét is megtéríti totálkár esetén a biztosítottjának. Viszont fontos tudni, hogy a vételár-biztosítást az autóvásárlást követő 60 napon belül lehet megkötni a gépkocsira.Harc a visszaélések ellen

A biztosítóknak és a károkozóknak is érdeke, hogy akkora kártérítést fizessenek, amekkora károkozás történt. Ezért számlás javítás esetén a biztosítók szúrópróba szerűen, a javítás közben és a javítás végén ellenőrző szemlét végezhetnek. Ezzel próbálják kiszűrni azon visszaéléseket, hogy a javítók esetleg olyan alkatrészeket, javítási munkafolyamatokat is leszámlázzanak, amelyeket a valóságban nem végeztek el.A kárrendezési szakértő arra hívja fel a figyelmet, hogy a károsultak is tehetnek a visszaélések, túlszámlázások csökkentése érdekében, ezért fontos, hogy amikor átveszik a kijavított gépjárművet, ellenőrizzék le a számlájuk tartalmát.

Egyébként az ország minden régiójában számtalan márka és márkafüggetlen szerviz tevékenykedik, biztosítva a javítók közötti versengést. Január elsejétől pedig a járműjavítók kötelesek online pénztárgépeket használni, ez az előírás lényegesen javítja a transzparenciát ebben az iparágban

- véli Bauer Zoltán.A jármű-javítási piac torzító hatásai

Az autóbiztosításoknál a díjak legmeghatározóbb eleme a kárráfordítás, amivel a Gazdasági Versenyhivatal (GVH) nemrég átfogó piacelemzésben foglalkozott. Bár a dokumentum szerint az online alkuszok, árösszehasonlító portálok elterjedése és ezzel összhangban a fogyasztói tudatosság növekedése, az online szerződéskötés lehetősége mind javították a verseny feltételeit és intenzitását az autóbiztosítási piacon, néhány problémára is felhívja a figyelmet.Az egyik az árverseny hiánya a kgfb-alapú javítási szolgáltatásoknál: a számlás biztosítói kárrendezéssel összefüggésben történő javítás speciális piacot jelent a javítói piacon belül, mivel ezekben az esetekben más a megrendelő (károsult) és más a szolgáltatásért konkrétan fizető személy (biztosító).

Mivel a biztosító és a javító között csak elszámolási viszony van, ezért a biztosító nincs abban a helyzetben, hogy a javítóval piaci körülmények között egyezzen meg a szolgáltatásról és annak ellenértékéről.Nem biztosítói javítás esetében a javítást végző vállalkozások az ügyfelekért folytatott árversenyben akár jelentős összegű kedvezményt is adnak a szolgáltatás megrendelése esetén (alkatrész árengedmény, egyedi árszabás, egyéb szolgáltatások). Biztosítós számlás javítások esetében azonban a javítást végző vállalkozások ösztönzöttek arra, hogy a javításokat a lehető legmagasabb áron számlázzák ki, amit a biztosító kénytelen kifizetni.

A másik probléma a GVH szerint, hogy a különböző kárrendezési eljárások során a biztosítók, valamint a javítóműhelyek nagymértékben támaszkodnak különböző kalkulációs rendszerekre, azonban az ezen rendszerekben szereplő adatok nem minden esetben tükrözik a tényleges piaci árakat,

tekintve, hogy a kalkulációs rendszerekhez az alkatrész- és festékgyártók, illetve importőrök szolgáltatnak adatot, akik egyéni megrendelők részére jelentős kedvezményeket nyújtanak. Míg a javítóműhelyek esetenként jelentős kedvezményekkel szerzik be a gépjármű javításához szükséges alkatrészeket, festékanyagokat, a biztosítók felé kiállított számla a kalkulációs rendszerekben szereplő árak alapján történik.Míg a biztosítási piac egy versengő piac, ugyanez nem mondható el a járműjavítói piac esetében, ahol a GVH szerint sem transzparencia, sem verseny nem állapítható meg, és ez a biztosítókkal szembeni indokolatlanul magas árazáshoz, végső soron a biztosítási díjak emelkedéséhez vezet.

Fontos tanácsok kárrendezési problémák elkerüléséhez

- Fontos mindig az autóban tartani néhány Európai baleseti bejelentőt, köznyelven kék-sárga dokumentumot, amelyet a biztosítók ügyfélszolgálatán lehet beszerezni. A kétpéldányos nyomtatványból a kitöltés után mindkét félnél egy-egy eredeti példány marad az ügyintézésre.

- Ha egyik résztvevő sem rendelkezik ilyen nyomtatvánnyal, akkor egy normál papírra kell a legfontosabb információkat feljegyezni.

- A lehető legtöbb körülményt érdemes fényképen is rögzíteni.

- Személyi sérülés esetén mindenképp rendőri intézkedésre van szükség.

- A károsult kárigényét 30 napon belül jelentheti be a károkozó biztosítását kezelő biztosítóhoz.

- A kárbejelentést online, telefonon, személyesen, a biztosító szerződött javítóinál, illetve a biztosító mobil applikációján - ha van ilyen - teheti meg.

- A károkozónak 5 nap áll rendelkezésére, hogy az általa okozott kárt saját biztosítójánál bejelentse.

Mindent egy lapra feltéve próbálja elfoglalni Oroszország az ukrán erődvárost

Koncentrált támadással igyekeznek áttörni a frontot.

Egykori terrorista vezető járt titokban a Fehér Házban: Trump zárt ajtók mögött tárgyalt vele

A protokoll szokatlanul visszafogott volt.

Keményen üzent Zelenszkij az ukrán korrupciós botrány érintettjeinek

Határozott lépéseket ígért.

Kitiltaná a Huaweit az Unióból az Európai Bizottság

Donald Trump példáját követné Brüsszel.

Történelmi fordulat a világgazdaságban: olyan dolog történik az inflációval, amire 35 éve nem volt példa

Szakértők szerint komoly kötvénypiaci ralira van kilátás.

Most éri meg lecserélni a drága hiteleket: Spórolj akár százezreket személyi kölcsönnel!

A személyi kölcsönök kamatai Magyarországon 2024 végétől csökkenő pályára álltak, így aki korábban drágábban vett fel hitelt, annak elérkezett a hitelkiváltás időszaka. Mutatjuk, kinek

El a kezekkel a személyes adatoktól! - 10 pontban a tiszás "adat-ügyről"

Az elmúlt héten több körben is óriási hullámokat vert a Tisza applikációját érintő "adat-ügy". Kezdődött az adatok "kiszivárgásáról" szóló hírekkel, illetve az arról indult vitá

Dolgozói részvényprogram: valódi tulajdonrészt a fizetés mellé?

A tehetségek megtartása ma már nem csak a fizetés mértékéről szól. A versenyképes bérezés és a béren kívüli juttatások mellett egyre több vállalat alkalmaz dolgozói részvényprogr

Kína markában a kritikus nyersanyagok

Lezárult az amerikai-kínai kereskedelmi tárgyalások első felvonása, de az eredmény valós kiértékeléséről vajmi kevés szó esik. Pedig igazán figyelemreméltó, hogy a Trump által főellens

Balásy Zsolt: Több tiszteletet a vállalkozóknak, Károly!

"Ha nagy vagyont látsz, nézd meg alaposan, és fizetetlen munkát, verejtéket és vért fogsz találni" - ha a pontos szavak nem is, de e szellemiség... The post Balásy Zsolt: Több tiszteletet a v

Federal Agricultural Mortgage Corporation (AGM) - elemzés

Még az októberi Top10-es listámon szerepelt, de akkor nem néztem meg, azóta viszont rápillantottam a grafikonjára, és megtetszett. Egy gyors elemzést megér.CégismertetőA Wikipediáról másolom

Indul a Demján Sándor 1+1 Program 2. üteme

A hazai kkv-k beruházásait célzó Demján Sándor 1+1 Program új szakasza elindult. A 2. ütem kifejezetten vidéki vállalkozások eszközfejlesztéseit támogatja vissza nem térítendő forrással,

Brazília ellentmondásos zöldátmenete

Brazília zöldátmenetét számos paradoxon jellemzi. Villamosenergia-termelésének 90%-a megújuló erőforrásokból származik, ez pedig jelentős előnyt biztosít számára a jelenlegi dekarbonizác

Tőzsdei túlélőtúra: Hogyan kerüld el a leggyakoribb kezdő hibákat?

A tőzsdei vagyonépítés során kulcsfontosságú az alapos kutatás és a kockázatok megértése, valamint a hosszú távú célok kitűzése és kitartó befektetési stratégia követése.

Tőzsde kezdőknek: Hogyan ne égesd el a pénzed egy hét alatt!

A tőzsde világában a lelkesedés könnyen drága hibákhoz vezethet – előadásunk abban segít, hogy kezdőként is megértsd a legfontosabb alapelveket, felismerd a kockázatokat, és elkerüld, hogy egy hét alatt elolvadjon a megtakarításod

Mit értek el pontosan Orbánék Trumpnál? Elemzőket kérdeztünk a részletekről

Megjelent a Portfolio Checklist hétfői adása.

Mikor érdemes betárazni a magyar csúcsrészvényekből? Jelentett az OTP és a Mol

Sok mindent elárulnak a negyedéves adatok.

Préda: Ellopták tőlem, ami nem is az enyém

Egy adathalász támadás áldozata meséli el élete egyik legrosszabb döntését.