Nagy veszély elől menekülhetnének a magyarok, de a bankok nem hagyják

Gyorsan elszállhat a törlesztőrészlet

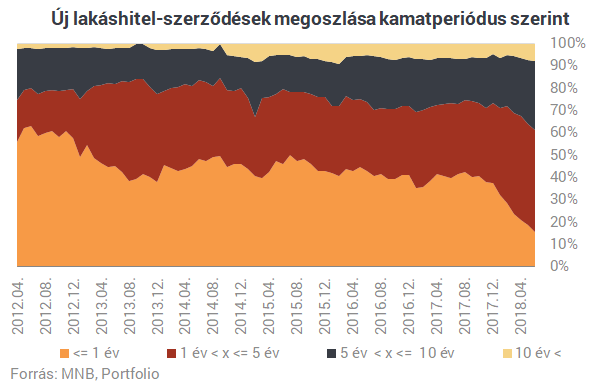

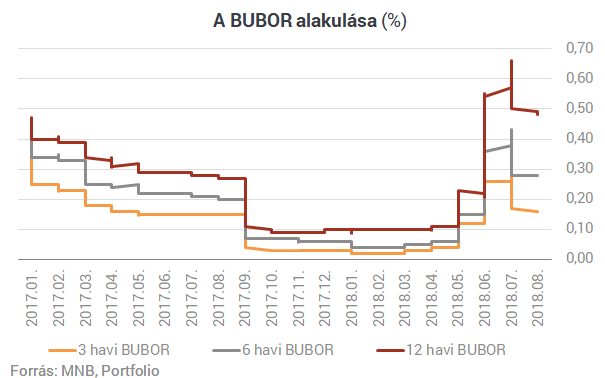

62 százalék. A jegybank tavaszi adatai szerint ennyi azoknak a lakáshiteleknek az állományi aránya, amelyek 3, 6 vagy 12 havi kamatperiódusúak, vagyis gyakori törlesztőrészlet-változásnak vannak kitéve a rövid lejáratú bankközi kamatok (BUBOR) változása miatt. Ez alapján becslésünk szerint a lakáshitelesek háztartások közel kétharmada, csaknem 400 ezer háztartás számíthat a havi teher éven belüli elszállására egy piaci sokk esetén. Míg az idei első félévben felvett lakáshiteleknek már csak mindössze 21%-a volt változó kamatozású hitel, a meglévő hiteleknél még közel háromszoros ez az arány.

Van menekülőút

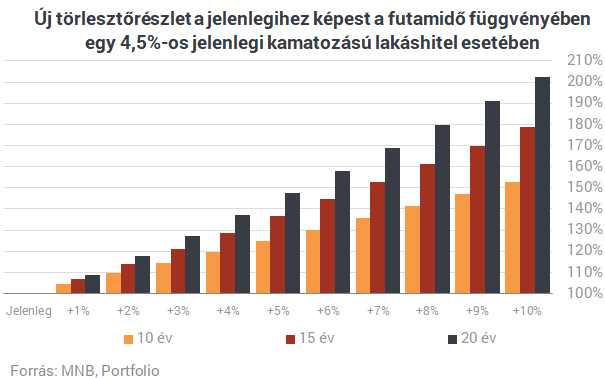

Aki eddig változó kamatozású lakáshitellel rendelkezett, az (a jelenlegi kamattól függően) akár törlesztőrészlet-csökkenést is elérhet a váltással, de mivel a fix kamatozású hitelek általában drágábbak, a többség törlesztőrészlet-emelkedésre számíthat. Ez az ára a későbbi esetleges még nagyobb törlesztőrészlet-emelkedés, illetve az ezzel kapcsolatos nagyfokú bizonytalanság elkerülésének.Megnéztük, milyen lehetőségük van az ügyfeleknek a kamatperiódus meghosszabbítására. Alapvetően háromféle lehetőséget találtunk a bankoknál:

- Díjmentes kamatperiódus-váltás a kamatfordulónapon: minden 2017 júniusa óta felvett minősített fogyasztóbarát lakáshitel (MFL) esetében megvan ez a lehetőség, de ezek eleve legalább 3 éves kamatperiódusú hitelek. Emellett a K&H Banknál a 2013. szeptember 26-a után felvett hitelek esetében áll fenn a lehetőség, mindkét esetben az ügyfélnek legalább 30 nappal a fordulónap előtt kell jeleznie a szándékát.

- Szerződésmódosítással történő kamatperiódus-váltás: ilyet például az UniCreditnél találtunk, ennek azonban költségei vannak.

- Hitelkiváltással történő kamatperiódus-váltás, amely újabb hitelképesség-vizsgálattal, hitelfedezeti értékbecsléssel, közjegyzői okirattal, földhivatali bejegyezéssel és a hitelfelvételkor szokásos minden egyéb adminisztrációval együtt jár. Ebben az esetben az adósságfék-szabályoknak is meg kell felelniük az ügyfeleknek. Ha pedig nem az eredeti hitelt nyújtó banknál veszünk fel hitelt, akkor a fizetendő végtörlesztési díjjal is számolni kell.

A lakáshitelek többsége esetében tehát az ügyfeleknek a hitelkiváltási procedúrát kell végigjárniuk, ami nem csoda, hogy elveszi a kedvüket a kamatperiódus-váltástól, még ha a költségek jó részét a bankok el is engedik, esetleg megfinanszírozzák nekik (az alábbiakban bemutatjuk, melyik banknál milyen sajátosságokkal találkozhatunk).

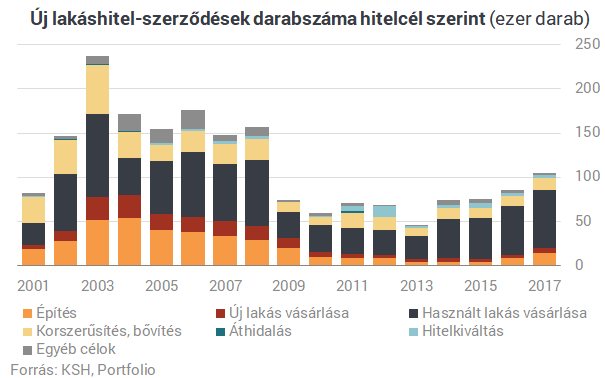

A KSH adatai azt mutatják, hogy tavaly mindössze 14 milliárd forintnyi lakáshitelt váltott ki a magyar lakosság egy másik lakáscélú hitellel, ami a több mint 3000 milliárd forintos lakáshitel-állomány kevesebb mint 0,5%-a. A több mint 640 ezer darab lakáshitelből mindössze 3200 darabot váltottak ki így.

Hiányos szabályozás, problémás banki hozzáállás

A szabályozók lényegében semmit nem tettek eddig annak érdekében, hogy megkönnyítsék a meglévő változó kamatozású lakáshitelek kamatának fixálását az adósok számára. Sőt, a devizaalapú jelzáloghiteleket a forintosításkor mind 3 hónapos kamatperiódusra állították be, aminek hamarosan meglehet a böjtje. Az MNB kamatkockázat-mérséklésre vonatkozó törekvései csak az újonnan felvehető hitelek esetében értek el eddig eredményt, pedig ahogy a K&H példája mutatja, valószínűleg nem lenne életszerűtlen egyszerűsített kamatperiódus-váltást nyújtani az ügyfeleknek. A devizahitelek példájából okulva erre ma még alacsony össztársadalmi költség mellett lehetne ösztönözni (ha ez is elégtelen, akkor kényszeríteni) a bankrendszert. Jelentős makroprudenciális kérdésről van szó, amelynek megválaszolására a létező monetáris politikai eszközök részben nem alkalmasak, részben nem elégségesek.

Kollégáink tapasztalata alapján a szabályozói eszközök hiányát ráadásul piaci hiányosságok is súlyosbítják: a bankok finoman szólva sem segítik az ügyfeleket abban, hogy gördülékenyen kamatperiódust válthassanak. Két kollégánk próbálkozott ezzel az utóbbi időben, nem túl jó tapasztalatokkal:- Egyiküknek sikerült a hosszabb kamatperiódusra váltás, de ehhez alapos utánajárásra, hosszú egyeztetési procedúrára és több személyes találkozóra volt szükség.

- Másikuk esetében a bank a piacon elérhető legkedvezőbb 5 éves kamatperiódusú hitelek kamatszintjének dupláját ajánlotta fel az 5 évig fix hitelkiváltó hitel kamataként. Ennél még érthetetlenebb volt számára, hogy két másik banknál is érdeklődött hitelkiváltás iránt, ígéretük ellenére azonban egyiküktől sem kapott visszahívást. Úgy látszik, a bankok nem akarnak új, fizetőképes ügyfelet szerezni - jegyezte meg.

Minden bank másképp csinálja

A Bank360 összegyűjtötte, milyen sajátosságokkal számolhat az egyes bankoknál az ügyfél, ha másik kamatperiódust szeretne választani. Mint felhívták a figyelmet, a változtatást általában olyan esetben javasolt meglépni, ha az új hitellel csökken a kamat, vagy úgy értékeljük, hogy a nagyobb biztonság érdekében egy változó kamatozású hitel helyett inkább fixálnánk a törlesztőrészletet (ez utóbbi esetről írtunk a fentiekben). Azon ügyfelek ütközhetnek számottevő nehézségbe a kiváltás során, akik hátralékkal rendelkeznek, vagy több meglévő hitelük is van. Csak olyan hitelt válthatunk ki ugyanis, amivel nincs elmaradásunk.Unicredit Bank: szerződésmódosítással változtatható a piaci kamatozású jelzáloghitelnél, hitelkiváltás nélkül. A módosítás díja 30 000 forint. Emellett a tartozáselismerő okirat elkészítésének díjával is számolni kell a közjegyző díjszabása alapján. A kamatperiódus megváltoztatására annak fordulójakor van lehetőség. Ekkor az adott termék esetében a kínálatban elérhető valamennyi közepes vagy hosszú kamatperiódust, azaz a kamatperiódusonként változó kamatozást választhatja az ügyfél. Természetesen dönthet a fix kamatozás, vagyis a teljes futamidő alatt változatlan kamat és törlesztőrészlet mellett is, ha a hátralévő futamidő megegyezik a fix kamatozás futamidejével.

MKB Bank: Nincs ingyenes kamatperiódus-váltás, de külön akció keretében a kölcsöntartozás előtörlesztéséhez kapcsolódóan felszámított szerződésmódosítási díj/zárlati díj 50%-át elengedi az MKB, amennyiben az elő- vagy végtörlesztés a szerződéskötést követő 5. év után történik, illetve 100%-át elengedi a bank, amennyiben az elő- vagy végtörlesztés a szerződéskötést követő 10. év után történik. Az igényléskori kedvezményeket a hitelkiváltást kezdeményezőknek nem szükséges visszafizetnie.

Gránit Bank: lehetséges, a költsége a szerződésmódosítási díj és a közjegyzői díj és persze meg kell felelni a minősítésen. Kamatperiódusban nincs korlátozás, bármire átszerződhetnek az ügyfelek, ami a kínálatban megtalálható.

Takarék Csoport: van lehetőség kamatperiódust váltani, ez szükségessé teszi az eredeti szerződés módosítását. Ennek pontos feltételeiről és díjáról az ügyfelek a hitelező pénzintézetnél lehet felvilágosítást kapni.

OTP Bank: az ügyfeleknek a bankon belüli más jelzáloghitel termékre való áttérés teljes körűen díjmentes, azaz sem a kiváltott hitel végtörlesztése miatti, sem az új, kiváltó hitel felvételével kapcsolatos díjakat nem kell megfizetnie.

CIB Bank: nincs lehetőség díjmentes váltásra, viszont a hitelkiváltás induló banki költségek nélkül igényelhető, viszont a kiváltandó hitelnél kapott kedvezményeket vissza kell fizetni.

Budapest Bank: a bank ügyfelei jelenleg hitelkiváltó hitellel tudják átstrukturálni hosszabb kamatperiódusú vagy végig fix kamatozású konstrukciójú hitellé meglévő hitelüket.

K&H Bank: ha 2013. szeptembere utáni az ügylet, akkor van lehetőség a kamatperiódus-váltásra, akár többször is. A váltás ingyenes, 30 nappal előtte kell írásban benyújtani az igényt. Olyan termékre válthatnak az ügyfelek, ami szerepel a kínálatban. Amennyiben egy másik banknál lévő hitelének K&H hitellel történő kiváltása mellett dönt az ügyfél, akkor a jelenleg futó jelzáloghitel kampány keretében elengedésre kerül a szerződéskötési díj, az értékbecslés díja és a tulajdoni lap lekérés díj, illetve a közjegyzői okiratba foglalás díját is visszatérítésre kerül maximum 60 ezer forintig.

Kiváltanád, lecserélnéd a hiteledet? Használd a bank360.hu kalkulátorát!

A jelen írás nem minősül befektetési tanácsadásnak vagy befektetési ajánlásnak. Részletes jogi információ

Európa újabb nyomást helyezne Oroszországra, mert Macron szerint Putyin nem akar békét

Szerinte Putyin hallani sem akar a tűzszünetről.

Tőzsdefelvásárlás: váratlan feszültség Szlovénia és Horvátország között

Váratlan diplomáciai hullámok.

Három év börtönt kapott a sztárkereskedő, a cége majdnem beleroppant a könyvelési csalásba

Hatalmas veszteséget rejtettek el.

Kihívások éve a könyvvizsgálatban - tapasztalatok trendek

A könyvvizsgálat kívülről gyakran statikus szakmának tűnik: szigorú standardok, jól körülhatárolt eljárások, kiszámítható munkarend. Az előző év azonban ismét bebizonyította, hogy a s

"Kell egy pofon Európának, hogy észhez térjen"

"Az állam és a privát szféra összefonódása akkora versenyhátrány Magyarországnak, ami sehol máshol nincs, ez szuper extrém az Európai Unió más országaihoz hasonlítva." Szabó Balázs,...

Energiatároló cégeknek: itt a rég várt pályázat

A 2025. júniusában meghirdetett pályázat célja nem más, mint felpörgetni a vállalkozások saját energiatároló és megújulóenergia-termelő kapacitásainak kiépítését.

Devizában még az osztalék sem egyszerű

A HOLD privátbankárai ugyan nem tanácsadók, ügyfeleink mégis ezernyi problémával fordulnak hozzánk. Ezekből szemezgetünk, egyfajta edukációs jelleggel: melyek azok a tipikus kérdések és pro

Energetikából finanszírozott oktatás: a texasi egyetemi rendszer

A texasi egyetemi rendszert ma már a fosszilis bevételek mellett a zöldenergia-értékesítésből és az adatközpontok telepítéséből származó források is finanszírozzák.

A politika első számú fegyvere: a gazdasági fantazmagória

Egyik napról a másikra 7 millió gyermek tűnt el az Egyesült Államokban. Franciaországban sokan próbálnak "karriernyugdíjasok" lenni. New Yorkban volt idő, amikor inkább felgyújtották a... T

Franklin Resources Inc. - kereskedés

Júniusban néztem rá legutóbb, akkor 18%-os pluszban voltam, ez mostanra 7%-ra olvadt. De szerintem nincsen semmi baj, ez csak egy korrekció, és nemsokára megint emelkedni fog.Hetes:Pont ugyanúgy l

Megjelent a tervezet: meghosszabbítják a kamatstopot a diákhiteleknél

A tervezet alapján a szabad felhasználású Diákhitel1 esetében a kormány meghosszabbítja félévvel a kamatstopot, az érintett kölcsönök kamata 2026. január 1-től 2026. június 30-ig érvényb

Bikák és Medvék: Kivel jobb haverkodni a tőzsdén?

Hogyan ismerd fel, hogy épp emelkedő (bull) vagy csökkenő (bear) piacon jársz? Megtanulhatod, mikor érdemes növelni a kockázatvállalást, és mikor jobb óvatosan hátrálni.

Tőzsdei adrenalin vs. nyugodt hozam – te melyiket választod?

Tőzsdéznél, de nem tudod, merre indulj? Ismerd meg egy aktív trader és egy alapkezelő gondolkodását a Portfolio Investment Services online előadásán Vidovszky Áronnal!

Most kiderült, mitől tartanak a legjobban a szupergazdag magyarok

Szépen nőtt a vagyonuk.

Tényleg soha nem álltunk ilyen közel a háború lezárásához?

Vajon sikerül kompromisszumot kötni?

Kiderült, mire készülnek a magyarok a pénzükkel – Megszólalt az Erste vezérigazgató-helyettese

Cselovszki Róberttel beszélgettünk.