Az EXIM Magyarország intézménypárosa 2022 és 2024 között példátlan növekedést mutatott: az Eximbank hitelállománya több mint kétszeresére nőtt ebben az időszakban, 2024. végére pedig a MEHIB biztosítói forgalma is történelmi csúcsot döntött. A bank tevékenységének kettős mandátuma az exportösztönzés és az anticiklikus gazdaságtámogatás révén új pályára állította a hazai vállalati finanszírozást. Az összesen 1200 milliárd forintos keretösszeggel meghirdetett Baross Gábor Újraiparosítási Hitelprogramban az intézmény több mint 1400 vállalkozásnak nyújtott kedvezményes forrást. A támogatott termékeknek köszönhetően a programban résztvevő cégek 206 milliárd forint kamatmegtakarítást értek el, a folyósítások összesen 489 milliárd forinttal növelhetik a hazai GDP-t. Az Eximbank hatékonyságát jól mutatja, hogy 2022-ben és 2024-ben is minden költségvetésből finanszírozott, kamatkiegyenlítésre fordított forint 4 forintnyi GDP-többlethez járul hozzá, ezzel mindkét évben túlteljesítette kitűzött célját.

Az EXIM integrált intézménypárosán belül az Eximbank Zrt. a vállalatok finanszírozásában, míg a MEHIB Zrt. a biztosítói megoldások terén kapott kulcsszerepet a magyar cégek versenyképességének támogatásában, mely tevékenységek bővülésével az EXIM 3 évtizedes fennállásának aranykorát élte az elmúlt 3 évben. Az Eximbank tevékenysége kettős mandátumra bővült a makrogazdasági környezet átalakulása nyomán, az exportfinanszírozás mellett ugyanis az anticiklikus szerepvállalásnak megfelelően a belföldi gazdaság fejlesztése is érdemi hangsúlyt kapott. Így a hitelportfóliót mára 2 fő termékcsoport határozza meg: (1) az Eximbank alapvető identitását képző exporthitel-ügynökségi tevékenységéhez kapcsolódó termékek, és az (2) anticiklikus gazdaságpolitikát támogató válságkezelő pénzügyi termékek. E két fő termékcsoport mellett a portfólióban kisebb hangsúllyal jelennek meg (3) a Stratégiai jelentőségű ügyletek, melyek a stratégiai jelentőségű ágazatokban történő magyar tulajdonosszerzést, munkahelymegőrzést és válságállóságot támogatják, valamint a (4) Kifektetések, melyek a magyar nagyvállalatok külföldi közvetlentőke-befektetéseit finanszírozzák.

Az Eximbank hitelállománya több mint kétszeresére bővült 2022 és 2024 között, ezzel jelentősen előrelépett a banki mezőnyben méret szempontjából. A hitelállomány tavaly 30%-kal nőtt, ezzel év végére 3 200 Mrd forint közelébe emelkedett, míg a mérlegfőösszeg megközelítette a 4 000 Mrd forintot. Emellett az ügyfélkör is jelentősen növekedett: a Bank ügyfeleinek száma meghaladta a 3 000-et, melyeknek 87%-át a gazdaságpolitika kiemelt fókuszában lévő kkv-k tették ki. A rekordmértékű bővülés ellenére a Bank megőrizte prudens gazdálkodását, hiszen működési költségei jóval kisebb arányban bővültek ugyanezen időszak alatt, ráadásul nem profitorientált intézményként is mindvégig pozitív eredményt tudott felmutatni az elmúlt 3 évben.

A Bank az elmúlt 3 évben fenntartható hitelportfóliót épített ki, tőkemegfelelése pedig meghaladja a szabályozói és a belső elvárásokat. Mandátumából fakadóan az Eximbank speciális kockázatvállalási hajlandósággal bír, a gazdaságpolitikai célkitűzések megvalósítása érdekében akár a piacinál magasabb kockázat felvállalásával is működik. Mindazonáltal az Eximbank teljes hitelállományra vetített NPL rátája (nemteljesítő hitelállomány aránya) 2022 és 2024 között közel felére, 4,2%-ra mérséklődött, megközelítve az átlagos bankrendszeri NPL rátát. A Bank teljes tőkemegfelelési mutatója tavaly év végén 24,7%-on állt, ezzel a prudenciális tőkekövetelményeket – így a 8%-os jogszabályi minimumot, a 2,5%-os tőkefenntartási és 0,56%-os anticiklikus tőkepuffert –, valamint a menedzsment által meghatározott belső puffert is meghaladva biztosította stabil tőkeszükségletét.

Az elmúlt években az Eximbank meghatározó forrásbevonó központtá nőtte ki magát a hazai pénzügyi rendszerben. Növekedő finanszírozási igényét az Eximbank diverz befektetői csoportot megszólítva, sikeres saját forrásbevonással biztosította. 2022 és 2024 között a forrásbevonások több mint fele devizában valósult meg. A széles befektetői érdeklődés, támogatás az Eximbank pozitív nemzetközi megítélését mutatja, a világ legnagyobb és legismertebb pénzügyi intézményei tartják biztonságos és megbízható partnernek a Bankot.

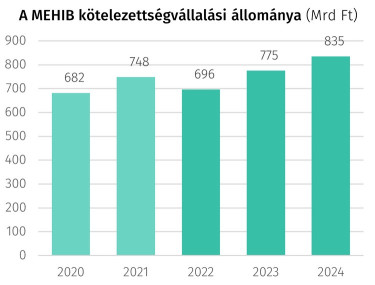

Az EXIM intézménypáros biztosítói tagjaként a MEHIB is rekordévet zárt 2024-ben, közel összes terméktípusát tekintve bővült tevékenysége. A MEHIB exporthitel-biztosításokon keresztül támogatta az exportáló vállalatokat a külpiaci terjeszkedésben, elősegítve ezzel üzleti lehetőségeik bővítését. A MEHIB fedezetbevételi, azaz biztosítási tevékenységen alapuló forgalma évek óta meghaladja tervezett szintjét, összesített – egyedi és forgalmi típusú – forgalma 2024 végére 300 Mrd forinthoz közelítve 5 éves rekordot döntött. Így a Biztosító kötelezettségvállalási állománya 2024-re elérte a 835 Mrd forintot.

Az Eximbank bővüléséhez az elmúlt években jelentős mértékben járult hozzá a Baross Gábor Hitelprogram (BGH), mely 2023-ban és 2024 első félévében hatalmas érdeklődés mellett, kamattámogatott finanszírozással járult hozzá a vállalati hitelpiac fellendítéséhez. A BGH bevezetésére a vállalati hitelpiac kiszáradása miatt volt szükség, ugyanis a magas kamatkörnyezet, valamint a vártnál kedvezőtlenebb gazdasági helyzet miatt 2022 végétől kezdődően jelentősen lecsökkent az új vállalati hitelszerződés-kötések volumene. A BGH hiteleket nem számítva nominálisan alig több, mint 3 700 Mrd forint értékben történt szerződéskötés a Hitelprogram indulása és lezárulta között, amely 31%-kal (közel 1 700 Mrd forinttal) volt alacsonyabb a Hitelprogramot megelőző, azonos hosszúságú időszakhoz képest. Ez a visszaesés reálértéken 39%-os mérséklődést jelentett. A BGH a hitelpiaci kiszáradást ugyanakkor jelentősen mérsékelni tudta, hiszen fennállása alatt az új vállalati hitelszerződések közel 23%-a volt a Baross Gábor Hitelprogramhoz köthető.

Az Eximbank több mint 1 400 vállalatnak biztosított kedvezményes forrást a BGH 1 200 Mrd forintos keretösszegéből. A hitelállomány fele euróban, másik fele forintban került leszerződésre. A teljes volumen 49%-át forgóeszközhitelek, 42%-át beruházási hitelek, 9%-át pedig lízingügyletek tették ki. Az ügyletek 99%-a az Eximbank kereskedelmi banki és lízing partnerein keresztül valósult meg, és több, mint 78%-a a kkv szektort finanszírozta. A konstrukciók kezdetben 6%-os forint- és 3,5%-os euró, később pedig 5%-os forint- és 3%-os euró ügyfélkamat mellett voltak elérhetők.

Az Eximbank érdemben hozzá tudott járulni a vállalatok kedvező finanszírozásához: a Baross Gábor Hitelprogramban résztvevő vállalatok összesen mintegy 206 Mrd forint kamatmegtakarítást érhettek el. Ügyletszintű adatokon számítva, a szerződött BGH-hitelek után a vállalatoknak összesen nagyságrendileg 173 Mrd forintnyi kamatot kell majd kifizetniük a teljes futamidő alatt. Amennyiben az ügyletek ugyanilyen feltételek mellett, de piaci kamatszintek mellett kerültek volna leszerződésre, úgy nagyságrendileg 379 Mrd forint értékű kamatteherrel szembesültek volna a hitelfelvevők. A teljes 206 Mrd forint kamatmegtakarítás több mint fele a kkv szektornál, és nagyságrendileg két harmada a forint hiteleken realizálódik.

A Baross Gábor Hitelprogram folyósításainak hatására – a hitelvolument kiegészítő önerőt is figyelembe véve – összesen nominálisan mintegy 489 Mrd forint növekedési többlet keletkezhet a gazdaságban, amely a GDP 0,64%-át jelenti. A folyósítások révén elérhető gazdaságosabb működés és a megvalósuló fejlesztések, beruházások jelentős közvetlenül is mérhető, ún. elsőkörös növekedési hatásokat generálnak a gazdaságban. Ezen túlmenően tovagyűrűző hatások realizálódása várható a beruházások révén megvalósuló új kapacitások felfutását követően.

További képet adhat az Eximbank teljesítményéről az a mutató, amely egyetlen számban fejezi ki a bank hatékonyságát az általa elérhető nemzetgazdasági hatás és a felmerülő kamatkiegyenlítési igény összehasonlítása által. A Bank ugyanis két módon gyakorol hatást a magyar gazdaságra: egyrészt a kedvező kamatozású hiteleivel növeli a nominális GDP összegét, másrészt ezek a hitelfolyósítások az állam számára kiadást jelentenek, hiszen a piacinál kedvezőbb kamatozású hitelek költsége kamatkiegyenlítési igény formájában jelentkezik a központi költségvetésben. Az EXIM kitűzött célja, hogy az adott időszaki hitelkihelyezései legalább kétszeres nemzetgazdasági hatást eredményezzenek a ráfordított költségvetési forrásokhoz képest. Az Eximbank hitelei által létrejövő nemzetgazdasági hatás és az ezekhez kapcsolódó kamatkiegyenlítési igény hányadosa 2022-ben és 2024-ben is meghaladta a 4-et, ezzel mindkét évben kétszeresen túlteljesítette a kitűzött célját, hiszen minden költségvetésből finanszírozott forint 4 forintnyi GDP-többlethez járul hozzá.

Az elmúlt három év vezetői sikereit jól jelzi, hogy az EXIM menedzsment két tagja is kiemelt gazdaságpolitikai szerepkörben folytatja pályafutását. Kisgergely Kornél Vezérigazgató az EXIM Igazgatóságának elnöki pozícióját megtartva a Nemzetgazdasági Minisztérium Államháztartásért felelős államtitkáraként, Hoffmann Mihály Pénzügyi Vezérigazgató-helyettes pedig az Államadósság Kezelő Központ Zrt. vezérigazgatójaként folytatja kimagasló szakmai munkáját. Az EXIM kiemelt figyelmet fordít a szervezeten belüli életpálya-modell kiépítésére, melyet igazol, hogy a megüresedett vezetői pozíciókat a szervezetben több éves tapasztalattal rendelkező szakemberek vették át. Az EXIM felelős munkáltatói hozzáállását és támogató szervezeti kultúráját támasztja alá az is, hogy a Bank munkavállalói fluktuációja 2024 végén 6,7% volt, amely jelentősen alacsonyabb a szektoriális átlagnál (9%).

Szerző: Ladányi Sándor, az EXIM Magyarország pénzügyi vezérigazgató-helyettese

(x)

Ha ezt a lábát kirúgják a tőzsdének, akkor ez ennyi volt

Nincsenek adatok, de hogy van a fogyasztó?

Szorul a hurok a szerb üzemanyagpiacon, biztonsági tartalékokat kellett felszabadítani

Beütöttek az amerikai szankciók.

Otthon Centrum: kiderült, mi lesz a jövőben a magyar ingatlanos céggel

Kosztolánczy Györgyöt, az OC Magyarország Holding vezérigazgatóját kérdeztük.

Apad a pénzcsap, egyre nagyobb bajban Oroszország

Szorul a hurok az orosz energiaexport körül.

Leáldozik az orosz UAV-oknak? – Filmbe illő videón a Rheinmetall dróngyilkos szuperpáncélosa, amely hamarosan Ukrajnában tűnik föl

Befagyasztott orosz pénzből vásárol új szuperfegyvert egy európai ország.

Megszólalt az EU bővítéséről Csehország, már 2030-ig új tag érkezhet

A Balkán felé terjeszkedhet az Európai Unió.

A főváros kész a tárgyalásra, de továbbra sincs egyeztetés a kormánnyal

2,5 milliárd forint van jelenleg Budapest számláján.

Örömhír az autóvásárlás előtt állóknak: Olcsóbbak az autóhitelek, ideje a gázra lépni!

2025-ben ugyan az autóárak tovább drágulnak, ebben semmi meglepő nincsen. Viszont ami remek hír az autóhiteleseknek: a kamatok folyamatosan csökkenő pályán vannak. Mutatjuk, mik a piac legfontos

Lehet számítani a Mikulás-ralira? Tények és tévhitek az év végére

Mint a Messiásra, úgy várnak a befektetők minden évben a Mikulás-ralira, azaz arra, hogy év végén általánosan drágulnak a tőkepiaci eszközök. De kevesen tudják, hogy... The post Lehet szám

Black Fridayből Black November: hogyan lesz egyre kiterjedtebb az akciózási időszak?

A Black Friday mára egész szezonra kiterjedő, globális vásárlási jelenséggé nőtte ki magát.

Ki fizeti meg végső soron a bankadó növelését?

4,9 százalékos GDP-arányos hiányadatról érkezett hír, ami jóval magasabb, mint a kormány várakozásai. Ezután a kormány megemelte a hiánycélt, és kétszeres bankadót jelentett be. Szabó...

HR és munkaügy: ha nincs szabályzat, az nemcsak hiányosság, hanem kockázat is!

Sok vállalatnál a HR és munkaügyi folyamatok működnek ugyan, de nincsenek mögöttük írásban rögzített szabályzatok. Pedig ezek hiánya nemcsak átláthatatlanságot, hanem komoly jogi és műk

Amikor racionális az irracionális viselkedés

Miután nagyobb összeget nyerünk, hajlamosabbak vagyunk kisebb kockázatot vállalni és "ráülni" az eredményre. Nagyobb veszteség után viszont inkább kockáztatunk. Ez Ön szerint is irracionál

Marathon Digital Holdings - kereskedés

Kedden eladtam a maradékot is, azon már 10% alatt volt csak a profit. Jobb lett volna zárni az egészet 23 dolláron, utólag persze könnyű okosnak lenni. A kérdés az, hogy érdemes-e még viss

Követett részvények - 2025. november

Havonta ránézek egyszer azokra a papírokra, amikből előbb vagy utóbb venni szeretnék. Általában a hetes chartokat nézem, 4-5 gyertya születik egy hónap alatt, ennyit már érdemes újra kiért

Kiderült, mennyivel nőhetne valójában a rezsi, ha leválnánk az orosz gázról

A szerdai Checklistben a láthatatlan árrobbanás titkai.

Nem igazán látszik, ki vagy mi tudná megállítani a forintot

A befektetőket a magas kamatokon kívül semmi nem hatja meg.

Nagy változás jön az adóbevallásban – Mire kell most figyelni?

A WTS Klient szakértőjével beszélgettünk.

Tőzsdei túlélőtúra: Hogyan kerüld el a leggyakoribb kezdő hibákat?

A tőzsdei vagyonépítés során kulcsfontosságú az alapos kutatás és a kockázatok megértése, valamint a hosszú távú célok kitűzése és kitartó befektetési stratégia követése.

Tőzsdei adrenalin vs. nyugodt hozam – te melyiket választod?

Tőzsdéznél, de nem tudod, merre indulj? Ismerd meg egy aktív trader és egy alapkezelő gondolkodását a Portfolio Investment Services online előadásán Vidovszky Áronnal!