300-650 milliárdos veszteséget okozhat a bankoknak a végtörlesztés

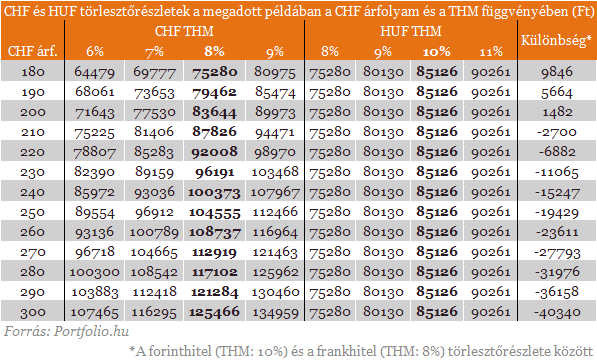

E THM-szinteken már 205 forint körüli árfolyam mellett alacsonyabb a forinthitel törlesztőrészlete, mint a frankhitelé, e fölött pedig minél magasabb az árfolyam, annál inkább megéri váltani. Ami a jövőbeni forint THM-eket illeti, rájuk kétirányú folyamat hat:

- Magyarország országkockázatának emelkedése és a banki refinanszírozás nehézségei miatt nőhetnek a forinthitelek költségei

- amennyiben azonban intenzív verseny indul, a jelenleginél alacsonyabb átlagos forinthitel THM is kialakulhat.

1. 180 forint feletti árfolyamon frankhitelt felvett jelzáloghitelesek (amennyiben a kormány nem biztosít újfajta, kedvező végtörlesztési lehetőséget)

2. 250 forint feletti árfolyamon euróhitelt felvett jelzáloghitelesek (amennyiben a kormány nem biztosít újfajta, kedvező végtörlesztési lehetőséget)

3. Jövedelmi helyzete, lakásának értéke vagy más tényező alapján új hitelt felvenni nem képes (hitelképtelenné vált) jelzáloghitelesek

4. Azok, akik kamat- és árfolyamvárakozásaik alapján úgy ítélik meg, hogy most nem éri meg igénybe venniük e lehetőséget, később azonban csalatkoznak e várakozásukban

5. A nem ingatlanfedezetű hitellel rendelkező devizahitelesek, pl. autóhitelesek

6. A 90 napon túli késedelembe esett, BAR-listás jelzáloghitelesek

A várható hatások felmérése során bizonytalanságot okoz, hogy a jövőbeni árfolyamokat nem látjuk előre. Ezzel kapcsolatban a legismertebb kockázat, hogy a tömeges végtörlesztés gyengíti a forintot, ugyanis a bankok jelentősen megnövekedett devizakeresletével jár. Nem tudjuk egyelőre, a jegybank mérsékli-e majd ezt a hatást devizatartalékai terhére.

A fentieken túl a forinthitelesek pozíciója is romolhat, ők ugyanis a tömeges végtörlesztés miatt fokozódó kamatkockázattal néznek szembe, ugyanakkor a devizahitelesekhez hasonló tartozás-elengedést nem kapnak. A természetes fedezettel (deviza bevétellel) nem rendelkező vállalkozások, illetve a szintén magas deviza-eladósodottsággal rendelkező önkormányzatok is a potenciális vesztesek között találhatók.

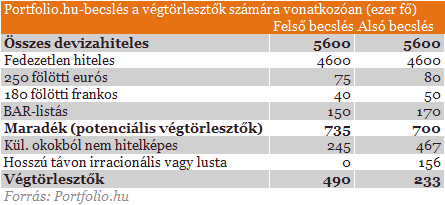

Nehéz meghatározni, mekkora a forintosításból ily módon kimaradó lakossági devizahitelesek köre, egyes csoportok méretét azonban megközelítőleg ismerjük:

1. 180 forint feletti árfolyamon frankhitelt felvett jelzáloghitelesek (amennyiben a kormány nem biztosít újfajta, kedvező végtörlesztési lehetőséget)

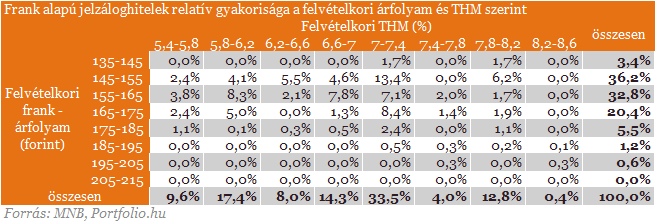

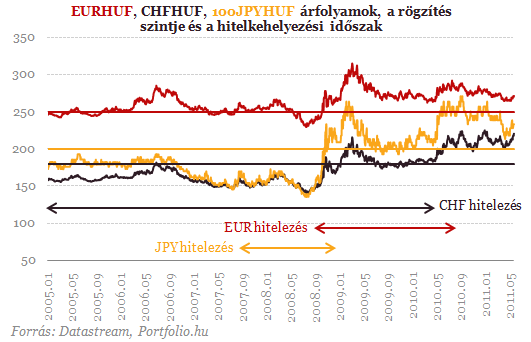

A frank alapú jelzáloghitelek nyújtására 2010 augusztusáig volt lehetőségük a bankoknak (ekkor tiltotta meg az Orbán-kormány a jelzálogjog bejegyezését deviza alapú hitelfelvételhez), a frankhitelezés szempontjából legaktívabb időszak azonban 2005 eleje és 2008 vége között volt. Ebben az időszakban közel 4100 milliárd forintnyi frank alapú jelzáloghitelt nyújtottak a bankok, időközben a frank árfolyama szinte kivétel nélkül 180 forint alatt tartózkodott. Ezt követően azonban "elszabadult" az árfolyam, így végül a frankhitelesek közel 5%-a, becsléseink szerint 40-50 ezer adós vette fel frankhitelét 180 forintos árfolyam felett. Felvett hitelösszegük 250 milliárd forint körül lehetett.

Az euróhiteleseknél teljesen más a kép: 2008 szeptembere előtt a jelenleg meglévő euró alapú jelzáloghiteleknek mindössze 15%-át (70 milliárd forint) helyezték ki a bankok, döntően a 2005 áprilisától 2006 júniusáig tartó időszakban. Ezen időszak nagy részében 250 forint környékén tartózkodott az euró árfolyama, így nehéz megállapítani, az ekkor hitelt felvevők hányad része tartozott a 250 forint alatti tartományba. Az említett 15% mindenesetre egy felső korlátnak tekinthető arra vonatkozóan, hányan is lehetnek a 250 forint alatt hitelt felvett euróhitelesek, 2008 szeptemberét követően ugyanis nem ment 250 forint alá az euró árfolyama. Becsléseink szerint ez a 15% mintegy 10-15 ezer főt takar az összes, kb. 90 ezer főnyi euróhiteles tömegből, de számukra is csak elhanyagolható segítséget jelent a 250 forintos végtörlesztési lehetőség. Annál rosszabbul járhatnak azonban a 2009-2010-ben eladósodott euróhitelesek, akik többségben vannak, kockázatos gazdaságpolitikai lépések és tömeges végtörlesztés esetén ugyanis a forint gyengülésével nőhet a törlesztőrészletük.

- számításaink ill. becsléseink szerint tehát összesen 115-130 ezer olyan deviza alapú jelzáloghiteles lehet, aki nem veheti igénybe a végtörlesztést azért, mert kevésbé kedvezőtlen árfolyamon vette fel hitelét

- a kormány jelezte, hogy a 180 forintos frankárfolyam és a 250 forintos euróárfolyam felett eladósodottak más segítséget kaphatnak, ennek részleteit azonban még nem ismerjük.

- ami pedig a jenhiteleseket illeti, velük egy külön írásban foglalkozunk

3. Jövedelmi helyzete, lakásának értéke vagy más tényező alapján új hitelt felvenni nem képes (hitelképtelenné vált) jelzáloghitelesek

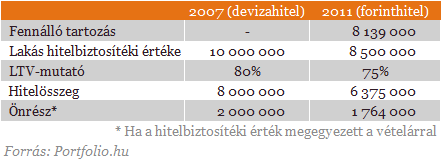

A legkézzelfoghatóbb korlát a hitelek hitelfedezeti szabályozása, egészen pontosan az úgynevezett LTV—korlát. Az erről szóló jogszabály kimondja, hogy a forinthitel összege nem lehet magasabb, mint a fedezetül bevont ingatlan hitelbiztosítéki értékének 75%-a. A bankok saját kockázatkezelési sztenderdjeiknek megfelelően hasonló korlátot alkalmaznak hitelkiváltások esetében is (ezek volumene ezért is alacsony), jogszabály azonban nem tiltja, hogy hitelkiváltás esetében ennél magasabb legyen az LTV-mutató (a 361/2009. kormányrendelet erre lehetőséget ad). Elvben tehát egy bank, amely intenzíven versenyezni szeretne a devizahitel-kiváltási piacon, akár 120%-os LTV-t is alkalmazhat, ez azonban nem valószínű a gyakorlatban. Érdemes ezért abból kiindulni, hogy a bankok a jövőben sem engedik 75% fölé forinthiteleik LTV-mutatóját. Ez esetben önrészt kell biztosítania az ügyfélnek, hogy azonban a devizahitelesek hány százaléka tartozhat ide, nem tudni. Ne feledjük, időközben az ingatlan értéke is nagy valószínűséggel csökkent, és jóval nagyobb szerepe van az ügyfél jövedelmének, mint korábban. E tényezők, illetve a válság miatt jóval kevesebb a hitelképes ügyfél, mint korábban. Csak emiatt több százezer ügyfél eshet el a kedvezményes végtörlesztés lehetőségétől, és legfőképpen ezért nehéz megjósolni, végül hányan lesznek a hitelkiváltók.

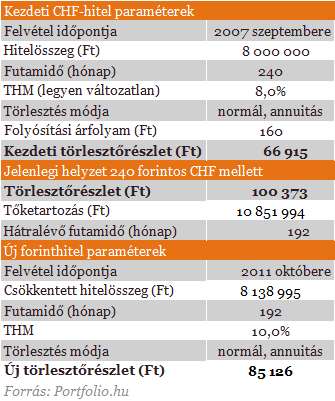

Hogy az LTV-korlát ne legyen probléma, ahhoz sok esetben további önrész bevonására lehet szükség. Az alábbi, szintén átlagosnak tekinthető példa egy hasonló esetet illusztrál. A bank által használt 75%-os LTV-korlát miatt csaknem 1,8 millió forint önrészből és 6,4 milliós forinthitelből történik a devizahitel csökkentett összegű végtörlesztése. Sokan azonban nem lesznek képesek ekkora önrész előteremtésére, vagy úgy érzik, kifeszített anyagi helyzetük miatt nem éri meg ezzel kockázatot vállalni.

A kedvezményes végtörlesztés lehetősége csak néhány hónapra áll majd nyitva a devizahitelesek számára, Szijjártó Péter miniszterelnöki szóvivő tájékoztatása szerint december 31. lesz az igénybenyújtások határideje. Ennek adminisztrációs terhei jelentős költségeket róhatnak a bankokra, az ügyfeleket viszont az időbeni korlátozás arra késztetheti, hogy minél előbb a forintosítás mellett döntsenek. Amennyiben azonban árfolyamvárakozásaik miatt nem így tesznek, később a tömeges végtörlesztés miatt esetlegesen tovább gyengülő forintárfolyam miatt ezt akár meg is bánhatják. Abban az esetben lehet ez releváns félelem, ha a devizahitel kamatszintje viszonylag alacsony, az elérhető árfolyamnyereség jelenleg azonban nem elégséges ahhoz, hogy kompenzálja a kamatemelkedés miatti törlesztőrészlet-növekedést. Visszatekintve 2. ábránkhoz: ha az ügyfél árfolyamvárakozása 220 forint, és frankhitelének THM-je 6%, nem éri meg átváltania például egy 9-10%-os THM-mel rendelkező forinthitelre, igaz, az árfolyamkockázat érv lehet az átváltás mellett.

5. A nem ingatlanfedezetű hitellel rendelkező devizahitelesek, pl. autóhitelesek

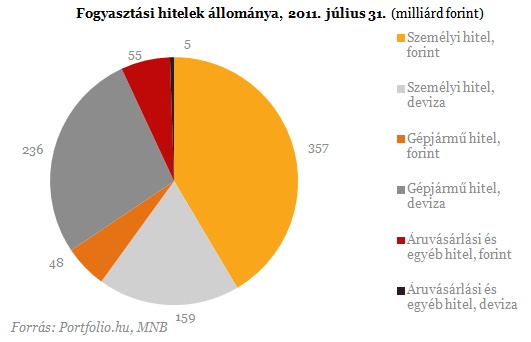

Az Otthonvédelmi Program korábban is a jelzáloghitellel rendelkezők számára nyújtott segítséget, és a miniszterelnök szóvivője több alkalommal is jelezte már, hogy a lehetőség azok számára lesz megadva, akiknél a kölcsön fedezete ingatlanalapú jelzálog. Ez alapján nem kerülnek be a körbe továbbra sem a fedezetlen hitelek, melyek szerződésszáma az MNB becslései szerint tavaly 4,6 millió volt. Az ebbe a kategóriába tartozó személyi hitelek, gépjármű hitelek, áruvásárlási ill. egyéb hitelek állománya 861 milliárd forint volt július végén, melyből 400 milliárd volt devizahitel. Ez utóbbi a jelzálog alapú devizahitelek 16,5%-a.

A PSZÁF adatai szerint 142 ezer jelzáloghitel-adós esett 90 napon túli késedelembe június végéig. Döntő többségük nagy valószínűséggel már BAR-listás, és nem rendelkezik elégséges megtakarítással sem a végtörlesztéshez. A devizahiteles BAR-listások számához hozzáadhatók azok, akik fedezetlen hitelük miatt vagy más okokból kerültek rá a BAR-listára, de jelzáloghitelüket (pl. az ingatlan elvesztésétől való félelem miatt) még törlesztik. Becsléseinkben azzal számolunk, hogy év végéig 150-170 ezer fősre nő az ily módon nem hitelképes deviza alapú jelzáloghitellel rendelkező ügyfelek tábora.

Összegzés

A kedvezményesen végtörlesztők teljes létszámának becslése során abból indultunk ki, hogy a fenti csoportok kiesnek a lehetőséggel élők közül, és nincs közöttük számottevő átfedés. A legnagyobb bizonytalanságot a különböző okokból nem hitelképesek (3. pont) és a hosszú távon irracionális döntést hozók (4. pont, illetve lusták) száma okozza. Előbbiek aránya becsléseink szerint a potenciális hitelfelvevők egyharmada és kétharmada között van, utóbbiaké pedig legfeljebb a hitelképesek egyharmada. Ez alapján a körülbelül 1 millió deviza alapú jelzáloghitelesből mintegy 233-490 ezer fő végtörlesztheti devizahitelét a következő hónapokban.

"Minden fővállalkozót előveszünk" - Lázár János követeli, hogy fizessék ki az alvállalkozókat

Általános vizsgálatot rendel el a miniszter.

Új magyar műhold állt pályára: áttörést hozhat az exobolygók felfedezésében

A SpaceX legutóbbi missziójának keretében állt üzembe.

Itt van Moszkva indulatoktól fűtött reakciója: "megelőző csapást" fontolgat a NATO Oroszország ellen?

Nem kis port kavart a NATO katonai vezetője.

Zárt ajtók mögött könyörög Európa Donald Trumpnak: gondolja át újra az óriási horderejű döntését

Magyarországot is érintheti.

Kiöregednek az elsőként épült szélerőművek – Ebből még nagy baj lehet

Nagy kérdés, mit kezdünk a leszerelt szélturbinalapátokkal.

Üzent az uniós biztos a magyar kormánynak: ez vár Magyarország EU-forrásaira

Serafin szerint a közpénzek elsikkasztása nemcsak a demokrácia és a jogállamiság megsértése, hanem közvetlen anyagi veszteség minden polgár számára.

"Kell egy pofon Európának, hogy észhez térjen"

"Az állam és a privát szféra összefonódása akkora versenyhátrány Magyarországnak, ami sehol máshol nincs, ez szuper extrém az Európai Unió más országaihoz hasonlítva." Szabó Balázs,...

Áruhitel vagy személyi kölcsön: melyik éri meg jobban az ünnepek idején?

Az ünnepek közeledtével sokan új tévén, laptopon, háztartási gépen vagy okostelefonon gondolkodnak - és egyre gyakoribb, hogy ezekhez nem készpénzből, hanem részletfizetéssel szeretnének ho

Balásy Zsolt: Mit (nem) ad nekünk a MÁV?

Egy ország vasúthálózata sok mindent elmond az országról. Mobilitás, kolbász, benzin. Balásy Zsolt aktuális megfejtése. Emlékszem, amikor a 2010-es évek elején először rohant a benzin... Th

ISO 27001: Hogyan tegyük a tanúsítást üzleti előnnyé?

Az ISO 27001 tanúsítás ma már üzleti szükséglet: növeli az ügyfélbizalmat, megkönnyíti a tender- és vendor-auditokat, és csökkenti az információbiztonsági incidensek kockázatát. Az ISO

Kiben bízhatunk? A bizalom földrajza

"A világot inkább a bizalom, mintsem a pénz mozgatja." - Joseph Stiglitz Kevés fogalom van, amely egyszerre hétköznapi és mégis nehezen megfogható. Tudjuk milyen, amikor... The post Kiben bízha

Nem csak a hírek mutatják, ami fontos - Miről gondolkoztak a világ vezető agytrösztjei 2025 októberében?

Az Összkép új kalandba kezd, kísérletként havi összefoglalót készítünk a világ vezető agytrösztjeinek munkáiból. Célunk, hogy áttekintsük a világ alakulásának fő trendjeit mélyebben

Az osztalék portfólióm - 2025. november

Két új céget is vettem, meg bővítettem is, szóval aktív volt ez a hónap is.VáltozásokFederal Agricultural Mortgage Corporation( AGM) vásárlás 164 dolláron. A hozama csak 3,66%, de nem ezért

Haalandnak jó a hozama (HOLD After Hours)

Móricz Dániellel szakértjük, hogy miért esnek, illetve nem esnek a piacok, és ír sebeket is feltépünk. Milyen platformokon találjátok még meg? A HOLD After Hours... The post Haalandnak jó a ho

Adómentesség, avagy a TBSZ számla titkai

Ha szeretnéd kihozni a legtöbbet a befektetéseidből, akkor ez az előadás neked szól. Végigmegyünk mindenen, ami a TBSZ és megnyitásához, használatához és okos kihasználásához kell.

Tőzsdei adrenalin vs. nyugodt hozam – te melyiket választod?

Tőzsdéznél, de nem tudod, merre indulj? Ismerd meg egy aktív trader és egy alapkezelő gondolkodását a Portfolio Investment Services online előadásán Vidovszky Áronnal!

Préda: Nincs másik gyártósor

Ha egy kibertámadás miatt leáll egy vízmű, vagy egy erőmű, ott nem működnek a bevált IT-s reflexek.

Összeomlott a nagy bérmegállapodás – Lőttek a gyors magyar béremelésnek?

Mi jöhet most?

A lakosság nyer, az ipar fizet? Kettészakította az új szabályozás az energiahatékonysági piacot

Az EKR-rendszer fényes és sötét oldala.