Kirobbantja-e valaki a forinthitel-háborút?

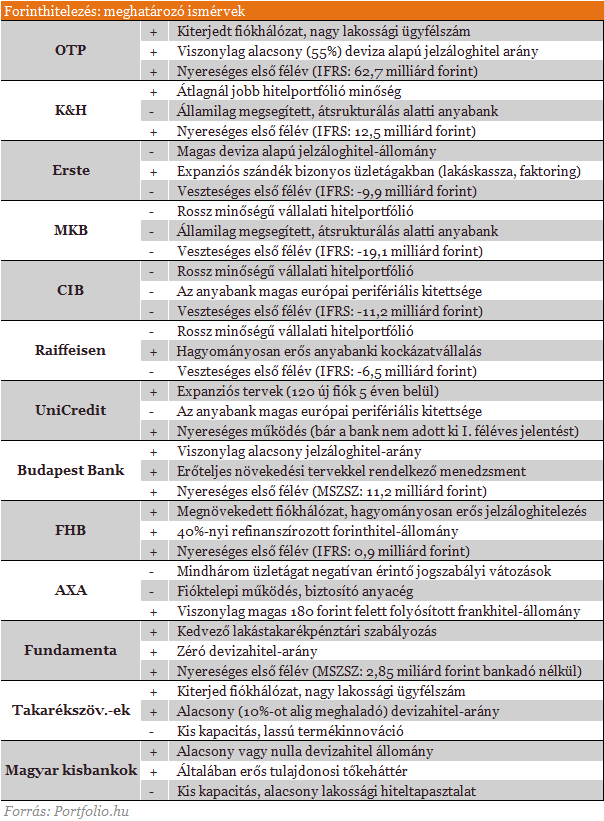

Következtetésünk, hogy a legrosszabbul a két osztrák tulajdonú nagybank járhat. Az OTP, az UniCredit és a Budapest Bank viszont a nagyok közül a legjobb pénzügyi pozíciókkal rendelkezik ahhoz, hogy fontos szerepet vállaljon a forinthitelezési versenyben. A kisebb hitelintézeti szereplők közül az FHB, a Fundamenta és néhány magyar tulajdonú kisbank (pl. Gránit Bank, Széchenyi Bank) mellett a nagyobb takarékszövetkezetek is aktívabbak lehetnek az átlagnál. A kamatverseny lehetőségei ugyanakkor korlátozottak: a stabilitási kockázatok erősödése a jelenleg 9-10%-os THM-mel futó forinthitelek kamatszintjének emelkedését okozhatja. Ebben az esetben az is elképzelhető, hogy a forinthitel-háború gyorsan kifullad, így megindítása önmagában is kockázatos lépésnek bizonyul bármely hitelintézet számára.

Ki lesz a legbátrabb?

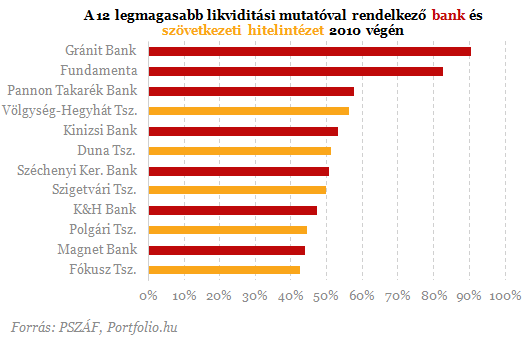

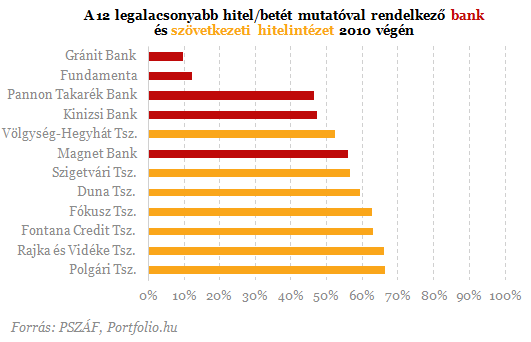

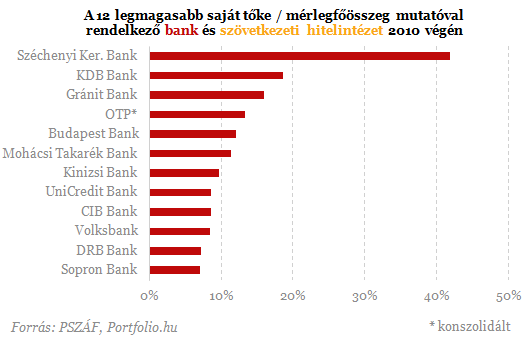

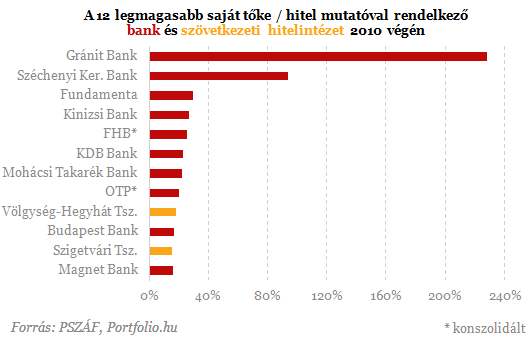

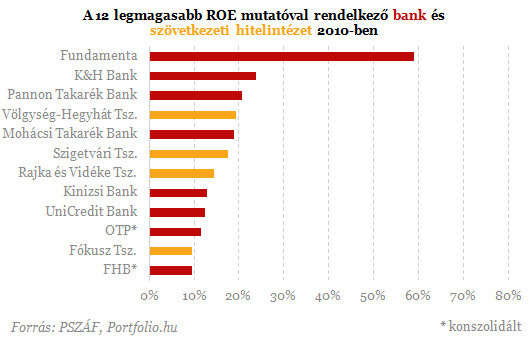

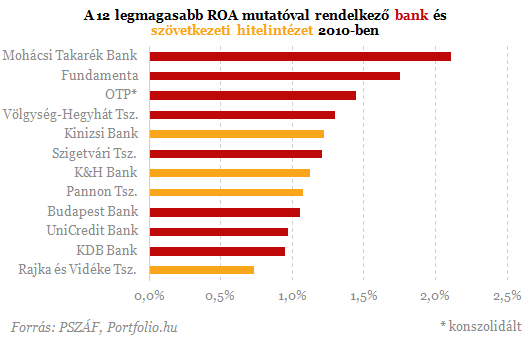

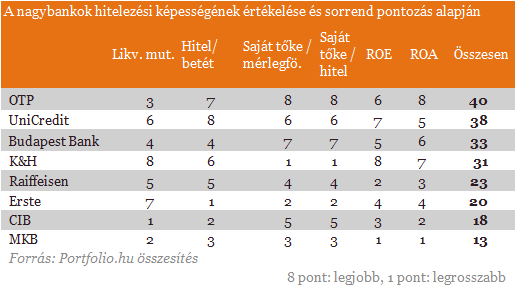

A bankok végtörlesztésből származó közvetlen, kezdeti vesztesége egy meghatározott részvételi arány és árfolyam fényében már kalkulálható, hogy azonban benevez-e egyik vagy másik hitelintézet a forintosítási versenybe, az egyedi pénzügyi mutatóitól is nagyban függ. E mutatók széleskörűen 2010 végére vonatkozóan érhetők el. Az alábbiakban a szerint állítjuk fel a hitelintézetek sorrendjét, miként támogathatják ezek a mutatók forinthitelezési aktivitásukat. Két likviditási, két tőkeellátottsági és két megtérülési mutató alapján mutatják az alábbi ábrák a jelzáloghitelező bankok (adott esetben szakosított hitelintézetek), illetve a 2010 végén tíz legnagyobb mérlegfőösszeggel rendelkező takarékszövetkezet rangsorát. (Az OTP és az FHB esetében konszolidált adatokkal dolgoztunk, az egyedi adatok ugyanis egyes mutatókról torz képet adnának, a stratégiai döntéseket pedig csoportszinten hozzák meg a bankok.)

1. Likviditási mutató: (készpénz + jegybanki és bankközi követelések + értékpapírok) / összes eszköz: minél magasabb, annál több szabad eszköz áll rendelkezésre a hitelezési tevékenység fokozására

A figyelembe vett adatok egy része ugyanakkor egy múltbeli időszakra vonatkozik, és nem felétlenül tükrözi a jelenlegi állapotot. A Portfolio.hu értesülései szerint az egyik olasz nagybank a korábbiakhoz képest is felkészültebben várja a forinthitel-boomot. A fenti adatok alapján valószínű, hogy ez nem a CIB, hanem az UniCredit. A bank ezt firtató kérdésünkre kitérő választ adott. A bankcsoport régiós vezetőjének minapi nyilatkozata viszont egyenesen arra enged következtetni, hogy az UniCredit részéről a közeljövőben nem számíthatunk magyarországi (hitelezési vagy egyéb) expanzióra.A fenti ábrákon ugyanakkor az is feltűnő, hogy a Fundamenta-Lakáskassza meglehetősen jó kondícióban van ahhoz, hogy forinthitelezzen. A lakás-takarékpénztár hitelezési aktivitása épp az elmúlt mintegy egy év során emelkedett számottevően. Értesüléseink szerint ráadásul "kész" hiteltermékkel rendelkezik a társaság - ezt az információnkat a Fundamentánál nem kívánták kommentálni, arra viszont emlékeztettek, hogy a lakáskassza nem nyújt hitelt olyan ügyfeleknek, akik nem rendelkeznek náluk lakáselőtakarékossági számlával. Megfogalmazásuk szerint a cég stratégiai célja továbbra is a hazai lakás-előtakarékosság erősítése. A társaság 2010. évi jelentése szerint ugyanakkor több mint 600 ezer lakás-előtakarékossági számlával rendelkezett tavaly év végén. Nem tudni, ennek hány százaléka devizahitellel kombinált termék, mindenesetre az ilyen konstrukcióval rendelkező devizahitelesek számára elvileg nyújthat a társaság olyan forinthitelt, mely e devizahitelek végtörlesztését szolgálja. Számuk legalább több tízezerre tehető, nekik a piaci mezőny alsó hányadához tartozó (alacsony betéti kamatok által is támogatott) hitelkamat-szint vonzó lehet.

7. Mekkora a potenciális veszteség?

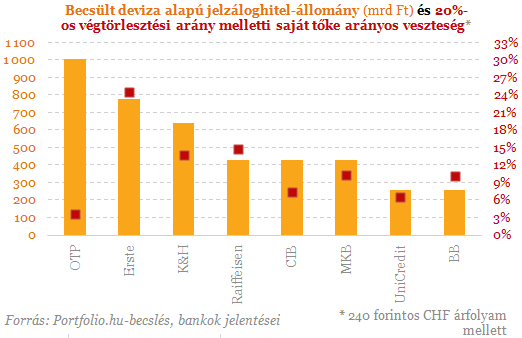

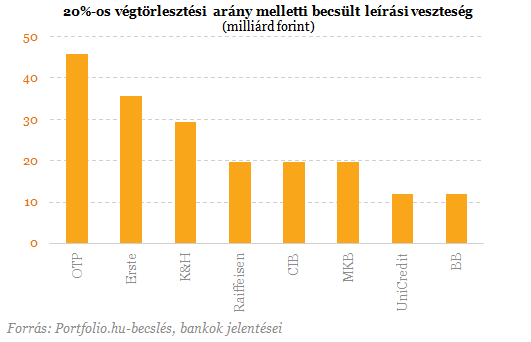

A tömeges végtörlesztések azonnali, egyszeri veszteséget okozhatnak a bankoknak, mely nem csak a jövőbeni forinthitelezési képességüket, de más üzleti terveiket is jelentősen befolyásolhatja. Bár az OTP rendelkezik a legnagyobb deviza alapú jelzáloghitel-állománnyal, a nagybankok közül mégis az ő tőkearányos vesztenivalója a legkisebb: az MNB által becsült 20%-os végtörlesztési arány (a deviza alapú jelzáloghitellel rendelkezők ekkora hányada él a lehetőséggel) és 240 forintos CHF-árfolyam mellett 46 milliárd forintot, vagyis tőkéjének "csak" 3,6%-át veszítheti el. Az osztrák politikusok tiltakozása viszont nem véletlen: tőkearányosan az Ersténél és a Raiffeisennél a legmagasabb a deviza alapú jelzáloghitelek állománya. 20%-os részvételi arány mellett náluk lehet a legnagyobb ezért a tőkearányos veszteség (becsléseink szerint 25, illetve 15%, ami 36, illetve 20 milliárd forintot jelent). Ez esetben az ő forinthitelezési képességük lehet a legrosszabb, amennyiben a növekedéshez szükséges anyabanki támogatás elmarad. A másik oldalon viszont aktív szereplő lehetne e szempont alapján is az UniCredit, hisz potenciális (tőkearányos) vesztesége az OTP után becsléseink szerint a legkisebb. (Mindenhol a legutóbbi publikus tőkeadatokkal - 2011. jún. 30. - számoltunk, az UniCredit kivételével, ahol ez 2010. dec. 31.)

A nagybankok közül az OTP, az UniCredit és a Budapest Bank rendelkezik a legjobb pénzügyi pozíciókkal ahhoz, hogy fontos szerepet vállaljon a forinthitelezési versenyben. A kisebb hitelintézeti szereplők közül az FHB, a Fundamenta és néhány magyar tulajdonú kisbank (pl. Gránit Bank, Széchenyi Bank) mellett a nagyobb takarékszövetkezetek is aktívabbak lehetnek az átlagnál a hitelezésben.

A kamatverseny lehetőségei ugyanakkor korlátozottak: a stabilitási kockázatok erősödése a jelenleg 9-10%-os THM-mel futó forinthitelek kamatszintjének emelkedését okozhatja. Ebben az esetben az is elképzelhető, hogy a forinthitel-háború gyorsan kifullad, így megindítása önmagában is kockázatos lépésnek bizonyul bármely hitelintézet számára.

Megdöbbentő számok a magyar egészségügyből: az orvosok fele nem volt a munkahelyén

Kemény szavakkal üzent a betegeknek Pintér Sándor egy előadásában.

Egyetlen tény mutatja meg igazán, hogy mennyire felpörögtek az oroszok a fronton

Még soha nem volt ennyi.

Felsorakoztak a fenyegetett sziget páncélosai: elsöprő támadásra készülnek

Nagyon is valós a veszély.

Ismeretlen drón bénította meg a forgalmat Európa egyik legfontosabb repterén - Brüsszel vizsgálatot indít

Minden járatot átirányítanak.

Bejelentést tett a Revolut: fordulat jött a kriptopénz-szolgáltatásokban

A magyar ügyfelekre külön információk vonatkoznak.

Itt meg mi történik? Amerika kapujában mozgolódnak az oroszok, ez olaj lehet a tűzre

Rendkívül feszült a helyzet.

Ez már válság: marad a káosz Amerikában, történelmi rekord született

14. alkalommal sem sikerült elfogadni az átmeneti költségvetést.

"Már anyám is Pythonban kódol" - Az automatizáció, ami nem is létezik

Mindenki programozóvá vált, hiszen a ChatGPt lekódol nekünk mindent – persze, pont úgy, ahogy mindenki tolmáccsá vált a Google Translate-től. Az AI olyan forradalommal kecsegtet,... The pos

Lakásárak: rekordtempó Budapesten, komoly lendület vidéken

A magyar lakáspiac 2025 második felében izgalmas átalakuláson megy keresztül. Az MNB frissen közzétett lakásárindexe és a novemberi kamatstatisztika egyaránt megerősíti: Budapest és a nagyob

Forint a reflektorfényben, régiós devizák a kulisszák mögött

2025-ben a forint a régió sztárja, miközben a cseh korona, a lengyel zloty és a román lej vegyes képet mutat. Mit üzen ez az EUR/HUF pályáról és a hozamgörbékről? The post Forint a reflektor

Az osztalék portfólióm - 2025. október

Ebben a hónapban is bevásároltam rendesen, általában a jelentések után. A cégek nagy részét nem örökre, hanem csak pár hónapra terveztem megvenni, aztán majd eladom, ha felmennek. Ha mégsem

VSME keretrendszer: egyszerű ESG és fenntarthatósági jelentés KKV-knak

Bár a fenntarthatósági jelentéstétel egyre inkább az üzleti működés része, a kis- és középvállalkozások számára továbbra is önkéntes marad. A VSME (Voluntary Sustainability Reporting S

Top10 upgrade

A roic.ai pár hónapja kijött egy API fejlesztéssel (v2), kipróbáltam, mert az AAPL ticker minden adatához hozzá lehet férni az API-n keresztül, hogy tesztelhessük a dolgot, és előfizettem rá.

A tudás gazdasága: Joel Mokyr és a fenntartható növekedés Nobelje

A közgazdsági Nobel-díjban eddig már 99 ember részesült, mégis közülük nagyon kevesen foglalkoztak kifejezetten gazdaságtörténettel. 2025-től már Joel Mokyr is a ritka kivételek közé tart

Kamu MI videók a politika szolgálatában: mit lehet tenni a visszaélések ellen?

A mesterséges intelligencia nyújtotta lehetőségek visszaélésszerű alkalmazására régóta figyelmeztetnek, mostanra azonban saját bőrünkön tapasztalhatjuk ezt. Egymás után, szinte naponta jel

Kisokos a befektetés alapjairól, tippek, trükkök a tőzsdézéshez

Előadásunkat friss tőzsdézőknek ajánljuk, összeszedünk, minden fontos információt arról, hogy hogyan működik a tőzsde, mik a tőzsde alapjai, hogyan válaszd ki a számodra legjobb befektetési formát.

Tőzsde kezdőknek: Hogyan ne égesd el a pénzed egy hét alatt!

A tőzsde világában a lelkesedés könnyen drága hibákhoz vezethet – előadásunk abban segít, hogy kezdőként is megértsd a legfontosabb alapelveket, felismerd a kockázatokat, és elkerüld, hogy egy hét alatt elolvadjon a megtakarításod

Ráugrottak a cégek az alacsony kamatra - Mi történt?

Szabados Richárd, a Nemzetgazdasági Minisztérium államtitkára volt a vendégünk.

Elfeledett adónemre vetett szemet a kormány: újra jön a reklámadó?

Váratlan emelés jöhet.

Jelentősen változhat a kibercsalásokhoz kötődő kártérítési felelősség rendszere

Jön a digitális euró is, nem kevés aggállyal.