Gigabukta Magyarországon: kik a banki pénznyelők áldozatai?

A témát feldolgozó szerdai cikkekre délután a Raiffeisen sajtóközleményben reagált.

Gyanúsan sok megkeresés - mi folyik itt? A Nógrádi Ügyvédi Irodához és a Dr. Zalán Gábor Ügyvédi Irodához az elmúlt hónapokban beérkezett banki ügyfélpanaszok szokatlanul erősen koncentrálódtak egyes, meglehetősen bonyolult befektetési termékekre. Kiderült: öt-hat magyarországi bank vállalatok és magánszemélyek számára egyaránt érékesített olyan, devizaárfolyam-mozgásokhoz kapcsolódó befektetéseket, amelyek működéséről maguknak az értékesítőknek is meglehetősen kevés fogalmuk volt. Ezek az eltérő (akár 35 éves!) futamidejű befektetési termékek egzotikus nevekkel büszkélkedhettek: árfolyamindex swap, CDO, Profitmax. A két ügyvédi iroda képviseletében Nógrádi Péter és Zalán Gábor, a BloChamps Capital részéről pedig Karagich István a Raiffeisen Bank által értékesített árfolyamindex swap visszáságainak tükrében mutatta be a banki felelőtlenség gyümölcseit. E termékben fenntartott pozíciók veszteségeit egymagában 120 milliárd forintra becsülték az előadók. Amit eddig a média is "elhallgatott" Zalán Gábor szerint az ügy sokkal kevésbé került be eddig a médiába, mint az indokolt volna, pedig az óriási veszteség tehetősebb magánszemélyekre és vállalkozásokra (különösen exportáló cégekre) egyaránt lesújtott. Hangsúlyozta: nem arról van szó, hogy az ügyfél irracionális döntése vezetett volna ezekhez a veszteségekhez. Az sem igaz, hogy egyetlen egy bank egyetlen termékéről lenne szó. A Raiffeisen árfolyamindex swap terméke pusztán egy állatorvosi ló. Tuti befektetés... Az egyik legmegdöbbentőbb tény, hogy a szóban forgó termékek értékesítése még tavaly októberben, a Lehman Brothers csődje és a piacok összezuhanása után is folyt. A későbbi áldozatok célja az volt, hogy a "kiemelt ügyfelek számára felajánlott befektetési lehetőség" révén kiemelkedő hozamot érjenek el, legrosszabb esetben pedig fedezve legyenek az árfolyammozgások (ekkor még a forinterősödés) ellen. Vonzónak tűnt nekik ehhez a Raiffeisen árfolyamindex swap terméke, amely a forint 2-3%-os erősödése esetén 5.3%-os nyereséget ígért akár pár nap alatt. A forint gyengülése esetén, ha ennek mértéke nem haladta meg (!) a 15%-ot, a befektető 1.2%-os hozamot érhetett el. Az ügyfélnek ráadásul nem a befektetési névértéket (minimum 500 ezer euró), csak annak 30%-át kellett fedezetként letennie. Arra a kérdésre azonban nem sikerült választ adni, mi történik, ha a forint több mint 15%-ot gyengül... Természetesen ez lett aztán az időzítetlen bomba... ... lett volna A befektetési termék nagyon komplex, az értékesítők általában a bank treasury-jéhez fordultak, ha az ügyfél részletesebb tájékoztatást kért. Utóbbi viszont általában meg sem történt, s az ilyenkor kötelező MIFID-teszteket (amelyben az ügyfél kockázatvállalását mérik fel) gyakran maguk az értékesítők töltötték ki az ügyfél helyett, az ügyféltudatosság és banki felelősség kérdésköre tehát messze elkerülte a terepet. A kockázatokról a bank nem tájékoztatta az ügyfelet, azokról csak említés szintjén tett utalást 2008 nyarától - hangzott el a sajtótájékoztatón.

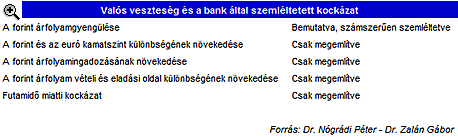

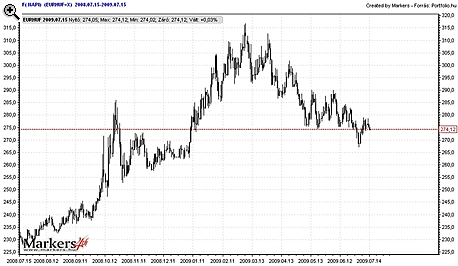

Olyan összetett befektetési termékről van szó, amelynél ha bármelyik fenti tényező növekszik, az ügyfél pozíciója romlik. Az ügyfél azzal pláne nem lehetett tisztában, hogy ezek a tényezők egymásra még rá is játszanak, hisz bekövetkezésük valószínűségének korrelációja erőteljesen pozitív. A pénzpiaci őrület csúcspontján, 2009 márciusában a 310-es szintet is átlépte a forint euróval szembeni árfolyama. Ennek valószínűségét a Raiffeisen alulértékelte, a bank által becsült maximális veszteség (1 hónap alatt 40 forintos euró-felértékelődésnél) a 60% volt. Az ügylet induló fedezeti igénye a névérték 30%-a, minimum 150 ezer euró volt, amely 30%-os árfolyamgyengülés mellett csaknem 1.5 millió euróra emelkedett, hisz az ügyfélnek folyamatosan fent kellett tartania fedezetként az összeg 30%-át. A Raiffeisen kockázatfeltáró nyilatkozata szerint 65 forintos árfolyamgyengülésnél a veszteség 75-80% volt, valójában azonban a 30%-os fedezeti arány miatt ez csaknem 300% volt.

Mi történik, ha az ügyfél hirtelen megvilágosodik, s ezt a potenciális veszteséget már a kötést követő pillanatban felismeri? Nos, az opció vételi és eladási ára közötti különbség miatt, teljes árfolyam-mozdulatlanságot feltételezve mindjárt 15.6 millió forintot bukott volna az ügyleten, ami a teljes (minimálisan elvárt!) befektetési értékre vetítve 13.16%, a fedezetre vetítve pedig 44%-os bukás. Ezt mutatják legalábbis a Raiffeisen által kiadott adatok... Hol hibázott a bank? - a private banking tanácsadók sem értették a terméket annak összetettsége miatt - rövid és felületes banki prezentáció után a MIFID alkalmassági teszt annak szellemiségével ellentétes módon volt kitöltve az ügyfelek döntő többségénél - a bank nem mérte fel a fedezetigény exponenciális növekedésének lehetőségét - nem modellezték az egyes változók elmozdulásának valószínűségét, azok korrelációjának drasztikus hatását - nem kapott egyértelmű leírást az ügyfél a potenciális veszteség nagyságáról és valószínűségéről, így a potenciális fedezetigényről sem - az írásbeli terméktájékoztatás 80-90%-ban elmaradt - nem tárta fel a bank az összes termékjellemzőt - előzetesen nem tisztázták az ügyféllel a fedezeti követelményt - 2008 szeptemberében az ügylet fontos kockázati elemei megváltoztak, a bank mégsem adott ki tájékoztatást a fedezetigény megváltozásáról az idei év márciusáig - az ügyletet anélkül kötötték, hogy stop-loss megbízást vett volna fel a bank, holott erre a Raiffeisent saját treasury keretszerződése is kötelezi - az ügyfél veszteségét a banknál az ügyletre bocsátott pénz nagyságában sem korlátozta - a bank az információ-közlést általában megtagadta (pedig ez a mutatók értékelésében fontos lett volna) - az árazásról bemenő adat részben a bank szubjektív értékelésétől is függ, ennek mértékét azonban a bank nem tudatta Hogy kellett volna? A banknak legalább az alábbi követelményeknek meg kellett volna felelnie: - teljes írásos dokumentáció a termékről - a fedezetkiegészítés szükségességét jelezni az ügyfél felé - veszteséglimitálió megbízás befogadása - az MIFID-előírások tartalmi elemeinek figyelembe vétele Mivel védekezik a bank? A sajtótájékoztatón ugyan ismertették a Raiffeisen álláspontját is, ám mindez magyarázkodásnak tűnik: a bank a forinterősödésre hivatkozik, amely csökkenti a vesztségeket, csakhogy az a bökkenő, hogy a jelenlegi szinteken is 5-6-szoros fedezetigény van a terméken, és további négy évig hatalmas kockázatot futnak az ügyfelek. "Az ügyfelekkel folyamatosan kapcsolatban vagyunk", s "Az ügyfél aláírta, hogy érti a kockázatát"- halljuk a szokásos, ám kevésbé meggyőző érveket. Hol volt a PSZÁF? Költői kérdés, vajon miért nem tudta megakadályozni mindezt a felügyelet, a jövőre nézve azonban fontos elvárásokat fogalmazhatunk meg vele szemben: fel kellene függesztetnie az ügyletkötést, a már megkötött ügyletek esetében meg kellene vizsgálnia, volt-e törvénytelenség, s ki kellene kényszerítenie a korrekt ügyfélkezelést. "Városi pletykák" keringenek csak arról, mindebből kinek mekkora kára származott. Kíváncsian várjuk a folytatást...

Evakuálni kellett a lakosokat egy román faluból orosz dróntámadások miatt

Néhány száz méterre a NATO határától lángol a tankerhajó.

Elköltözik a legnagyobb svájci bank? - Az amerikai pénzügyminiszterrel tárgyalt a UBS elnöke

Szárnyra kaptak ismét a pletykák.

Leépítés jön a Telekomnál, de bérfejlesztés is

Megállapodás született az érdekképviseletekkel.

Lerántották a leplet az oroszok végzetes tervéről: azt mondják, egyetlen csapással megsemmisülhet egész Kijev

Moszkva szerint halálos veszélyben van az ukrán főváros.

Késve küldte be az áfabevallást? Most a NAV is kíváncsi, hogy miért?

A NAV november 13-ai közleménye szerint, november 14-én pénteken levelet küld azoknak az adózóknak, akik 2025-ben késve nyújtották be havi vagy negyedéves áfabevallásukat. A hatóság célja n

Amikor racionális az irracionális viselkedés

Miután nagyobb összeget nyerünk, hajlamosabbak vagyunk kisebb kockázatot vállalni és "ráülni" az eredményre. Nagyobb veszteség után viszont inkább kockáztatunk. Ez Ön szerint is irracionál

Marathon Digital Holdings - kereskedés

Kedden eladtam a maradékot is, azon már 10% alatt volt csak a profit. Jobb lett volna zárni az egészet 23 dolláron, utólag persze könnyű okosnak lenni. A kérdés az, hogy érdemes-e még viss

Követett részvények - 2025. november

Havonta ránézek egyszer azokra a papírokra, amikből előbb vagy utóbb venni szeretnék. Általában a hetes chartokat nézem, 4-5 gyertya születik egy hónap alatt, ennyit már érdemes újra kiért

Sok hasznos tipp pénzügyi szakemberektől

Kun-Welsz Edit, a HOLD portfóliókezelője és Sándorfi Balázs, a Bankmonitor.hu alapítója volt a Friderikusz podcast vendége. A szakemberek most nem a közgazdaságtan mélyére ástak, hanem... The

A kamatos kamat végtelen ereje - könyvajánló

A kamatos kamat az Univerzum legnagyobb ereje - szól az Albert Einsteinnek tulajdonított és sokféle verzióban keringő mondás. Igazából nem tudjuk, ő mondta-e, de a... The post A kamatos kamat vé

Az általunk ismert állam gyökeresen át fog alakulni - Mi születik abból, hogy az elvásárok és bizalmatlanság egyszerre nőnek?

A 21. század új világrendjében az állam szerepe felértékelődik. Védőpajzs és problémamegoldó szerepet várunk tőle, habár sokszor az állami túlszabályozás köti gúzsba a fejlődést. Mi

Miért emelik a bankok a személyi hiteleknél a maximálisan igényelhető összeget?

Az UniCredit Bank is lépett, november 15-től ott is már 15 millió forint lesz a maximálisan igényelhető kölcsönösszeg az ingatlanfedezet nélküli személyi kölcsönnél. De miért tolják egyre

Tőzsdei túlélőtúra: Hogyan kerüld el a leggyakoribb kezdő hibákat?

A tőzsdei vagyonépítés során kulcsfontosságú az alapos kutatás és a kockázatok megértése, valamint a hosszú távú célok kitűzése és kitartó befektetési stratégia követése.

Tőzsdei adrenalin vs. nyugodt hozam – te melyiket választod?

Tőzsdéznél, de nem tudod, merre indulj? Ismerd meg egy aktív trader és egy alapkezelő gondolkodását a Portfolio Investment Services online előadásán Vidovszky Áronnal!

Préda: Ami már nem játék

Az online játékiparban akkora pénz van, hogy az már a bűnözői csoportok figyelmét is felkeltette.

Csökkent a Telekom bevétele - Mit várhatunk a papírtól?

Jelentett a cég.

Temessük a magyar kukoricát? Már ott tartunk, hogy importra szorul az ország

Elgondolkodtak a gazdák.