Itt az idő: most érdemes forintosítani a devizahitelt

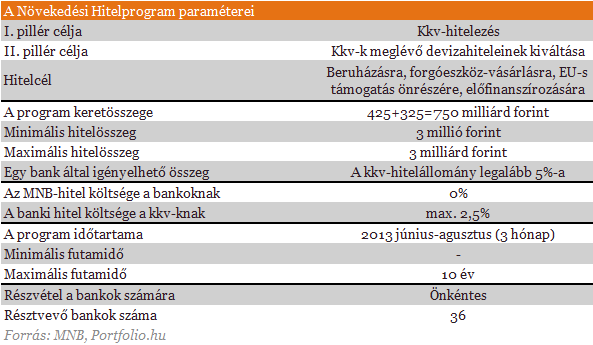

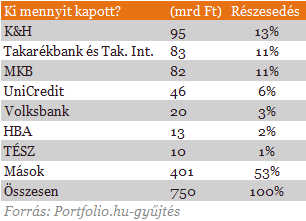

Az MNB Növekedési Hitelprogramjának első pillére kedvező kamatozású új hiteleket nyújt a kkv-k számára, a második pedig a meglévő devizahitelek kiváltására szolgál. A jegybank eredetileg 500 milliárd forintnyi forrás allokálását tervezte (250-250 milliárdot a két pillér keretében), a nagy érdeklődésre való tekintettel azonban ezt 750 milliárd forintra emelte (425, illetve 325 milliárd forint). A megemelt keretösszegnek köszönhetően a legtöbb hitelintézet megkapja az igényelt hitelösszeget. A keret nagy részét nagybankok kapják (és adják tovább ügyfeleiknek), ugyanakkor a kisebb hitelintézetek a kkv-hitelállományban meglévő részesedésüknél nagyobb mértékben részesednek a programból. Az MNB a programtól összességében 0,2%-0,5%-os pozitív GDP-hatást vár. A jegybank várakozásai szerint az alacsony kamat új ügyfelek számára is vonzó lehet, másrészt hozzájárul a meglévő ügyfelek körében a nem teljesítési arány csökkentéséhez is.

Balásy Zsolt, az MKB Bank elemzője szerint most érdemes a kis- és középvállalkozások számára devizahitelüket forinthitelre váltani. A természetes fedezet nélküli devizahitelezés szerinte olyan, mint a klasszikus tőzsdézés, és mivel az árfolyam nem jó irányba megy, a hitelfelvevők bukó pozícióban vannak. A külső egyensúly javulása miatt a forintnak erősödnie "kellett volna", ám ez nem történt meg. Ha a gazdaságpolitikai irányítók úgy gondolnák, hogy erősödni fog a forint a jövőben, dolgoznának-e azon, hogy kivezessék a devizahiteleket? - tette fel a kérdést Balásy. Tőzsdei fedezeti ügylet mellett akár egy 2,0%-os kamatozású euróhitelt is érdemes 2,5%-os forinthitelre átváltani - mutatta be egy példán. Az MKB elemzői ráadásul arra számítanak, hogy az EKB által meghatározott alapkamat jelentősen nőni fog a következő években, így egyre kevésbé lesz érdemes euróhitelben maradni. A forintosítás előnyei: 1. az árfolyamkockázat eltűnik, de ha eddig se volt ilyen (pl. export árbevétel miatt), a fedezés sokkal pontosabb és rugalmasabb lehet tőzsdei ügylet révén, 2. a kamatkockázat eltűnik, változóból fix kamatozásba megyünk át, 3. nominálisan is kedvezőbb lesz a kamatozás: 2,5%-os kamat + határidős prémium, 4. a kötelező mérlegátértékelési hatások eltűnnek.

Pár éven belül jöhet az új európai háború Oroszországgal, meg is vannak a NATO-célpontok

Fontos figyelmeztetés érkezett.

Döntöttek az uniós ipari támogatásokról, Magyarország is több milliárdnak örülhet

Két hazai projektet is támogat Brüsszel.

Addig pakolják a kormányok a Jenga-tornyot, amíg maga alá nem temeti a gazdaságot

Globális pandémia lett abból, hogy túlbonyolított szabályozások ölik a bővülést.

Röpcke: egyre közelebb az ukránok stratégiai veresége, akár egy éven belül véget érhet a háború

Megállíthatatlan az orosz gőzhenger.

Ha ez bejön, egy évtizeden belül az ukrán lesz Európa legnagyobb légiereje - Gigaberuházást írt alá Macron

Ennyi gépe a kontinensen senkinek sincs.

Vannak meglepetések a legújabb adócsökkentési csomagban

Az üzemanyagok jövedéki adójának emelését is elhalasztja a kormány fél évvel, ezzel 8-9 forintos drágulást úsznak meg az autósok átmenetileg.

Megjött a brüsszeli ítélet: kimászhat a gödörből a magyar gazdaság?

Megszólalt az Európai Bizottság.

Itt a 14. havi nyugdíj törvényjavaslata, van benne egy furcsa meglepetés is!

Mi lehet a háttérben?

Amikor racionális az irracionális viselkedés

Miután nagyobb összeget nyerünk, hajlamosabbak vagyunk kisebb kockázatot vállalni és "ráülni" az eredményre. Nagyobb veszteség után viszont inkább kockáztatunk. Ez Ön szerint is irracionál

Késve küldte be az áfabevallást? Most a NAV is kíváncsi, hogy miért?

A NAV november 13-ai közleménye szerint, november 14-én pénteken levelet küld azoknak az adózóknak, akik 2025-ben késve nyújtották be havi vagy negyedéves áfabevallásukat. A hatóság célja n

Marathon Digital Holdings - kereskedés

Kedden eladtam a maradékot is, azon már 10% alatt volt csak a profit. Jobb lett volna zárni az egészet 23 dolláron, utólag persze könnyű okosnak lenni. A kérdés az, hogy érdemes-e még viss

Követett részvények - 2025. november

Havonta ránézek egyszer azokra a papírokra, amikből előbb vagy utóbb venni szeretnék. Általában a hetes chartokat nézem, 4-5 gyertya születik egy hónap alatt, ennyit már érdemes újra kiért

Sok hasznos tipp pénzügyi szakemberektől

Kun-Welsz Edit, a HOLD portfóliókezelője és Sándorfi Balázs, a Bankmonitor.hu alapítója volt a Friderikusz podcast vendége. A szakemberek most nem a közgazdaságtan mélyére ástak, hanem... The

A kamatos kamat végtelen ereje - könyvajánló

A kamatos kamat az Univerzum legnagyobb ereje - szól az Albert Einsteinnek tulajdonított és sokféle verzióban keringő mondás. Igazából nem tudjuk, ő mondta-e, de a... The post A kamatos kamat vé

Az általunk ismert állam gyökeresen át fog alakulni - Mi születik abból, hogy az elvásárok és bizalmatlanság egyszerre nőnek?

A 21. század új világrendjében az állam szerepe felértékelődik. Védőpajzs és problémamegoldó szerepet várunk tőle, habár sokszor az állami túlszabályozás köti gúzsba a fejlődést. Mi

Miért emelik a bankok a személyi hiteleknél a maximálisan igényelhető összeget?

Az UniCredit Bank is lépett, november 15-től ott is már 15 millió forint lesz a maximálisan igényelhető kölcsönösszeg az ingatlanfedezet nélküli személyi kölcsönnél. De miért tolják egyre

Préda: Ami már nem játék

Az online játékiparban akkora pénz van, hogy az már a bűnözői csoportok figyelmét is felkeltette.

Csökkent a Telekom bevétele - Mit várhatunk a papírtól?

Jelentett a cég.

Temessük a magyar kukoricát? Már ott tartunk, hogy importra szorul az ország

Elgondolkodtak a gazdák.

Tőzsdei túlélőtúra: Hogyan kerüld el a leggyakoribb kezdő hibákat?

A tőzsdei vagyonépítés során kulcsfontosságú az alapos kutatás és a kockázatok megértése, valamint a hosszú távú célok kitűzése és kitartó befektetési stratégia követése.

Tőzsdei adrenalin vs. nyugodt hozam – te melyiket választod?

Tőzsdéznél, de nem tudod, merre indulj? Ismerd meg egy aktív trader és egy alapkezelő gondolkodását a Portfolio Investment Services online előadásán Vidovszky Áronnal!