"Devizahiteles" katasztrófa fenyegeti már megint a magyarokat?

Veszély a törlesztőrészleteknél

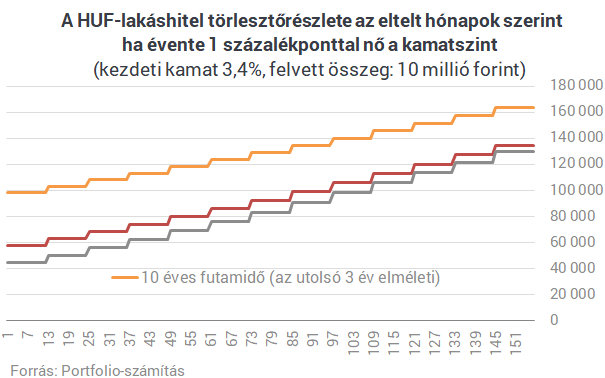

Ha változó kamatozás mellett veszünk fel hitelt, akkor legkésőbb egy év múlva számíthatunk a törlesztőrészletünk megváltozására, rossz esetben emelkedésére. Az alábbi ábrán egy ma átlagosnak mondható, 3,4%-os változó kamatozású, 10 millió forintos lakáshitel jövőbeni havi törlesztőrészlete látható évente 1-1 százalékponttal növekvő kamatszint mellett. Biztosan nem ilyen a várható kamatpálya, de az ábra jól mutatja a kamatkockázatot, amely a törlesztőrészletre leselkedik. Azt is mutatja az ábra jobb széle, mi történne, ha oda emelkednének a bankközi kamatok, ahol a 2008-as csúcsponton voltak (a 3 havi Bubor 0% közeléből 12% közelébe nőne). Ez esetben például egy most még csak 57 ezer forintos törlesztőrészlet 2,3-szorosára, 135 ezer forintra emelkedne 20 éves futamidő mellett. Nagyon szélsőséges forgatókönyv ez, és az MNB mostani politikája fényében szinte elképzelhetetlen, mindenesetre az elmúlt évtizedben találkoztunk már ilyen kamatokkal, és egy 10-30 éves futamidejű lakáshitel élettartama során nem lehet kizárni a visszatértüket. Minél hosszabb a futamidő, annál nagyobb százalékos mértékben emeli meg egységnyi kamatemelés a törlesztőrészletet.

Menekülőút a tőketartozásnál

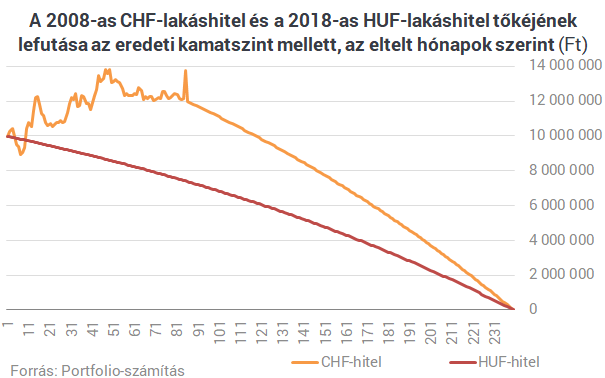

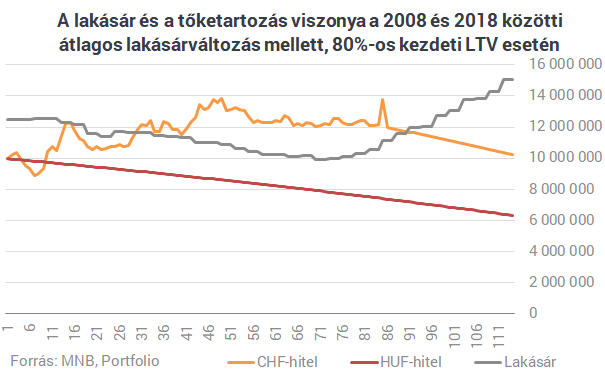

Eddig tartott cikkünk "egyrészt" része, áttérhetünk a "másrésztre", a törlesztőrészlet ugyanis nem minden. Ha beüt a válság, normális dolog egy hitel végtörlesztésével rendezni a problémát, amihez persze sok esetben a hitelből vásárolt vagy épített otthon eladására is szükség lehet. Csakhogy a devizahiteles válság idején ennek komoly akadálya volt, hogy a hitel végtörlesztése sok esetben nagyobb tartozás visszafizetését igényelte volna, mint amekkora az eredeti tartozás, illetve a lakás aktuális forgalmi értéke volt. Az árfolyamkockázat ugyanis nemcsak a törlesztőrészletre, de a forintban kifejezett tőketartozásra is kihatott. A lakásértéknél magasabb hiteltartozás veszélye csak legalább 20%-os ingatlanáresés mellett fenyegeti a mostani forinthiteleseket, ugyanis most 80% a hitelösszeg /lakás forgalmi értékre vonatkozó jogszabályi maximum (LTV-korlát), ami a devizahitelezés válság előtti időszakában még nem létezett. Ha tehát a hitelfelvételkori forgalmi áron sikerülne eladni lakásunkat, a hitel végtörlesztése után is még legalább a lakásár ötöde megmaradna.

Kisebbek az összgazdasági kockázatok

Fenti fejtegetésünk egyéni hitelfelvevői szemszögből mutatta be a devizahitelek és a forinthitelek közötti legfontosabb hasonlóságot és különbséget. Érdemes kissé távolabb is tekinteni: minél messzebb a legutóbbi válság, minél jobban pörög a gazdaság és minél több az új lakás, annál nagyobb a csábítás az átlagos hitelfelvevők és a bankok számára is a túlzott kockázatvállalásra. Ennek olyan formái lehetnek, mint:- a nagyon hosszú futamidejű, akár 30 éves lakáshitelezés annak érdekében, hogy a törlesztőrészlet még éppen beleférjen az adós jövedelmének erre áldozható keretösszegébe,

- a szabályozói maximumhoz nagyon közeli, 80%-ot közelítő hitelfedezeti arány (az említett LTV-mutató) vállalása annak érdekében, hogy minél kisebb önerő mellett is lakáshoz jusson a hitelfelvevő,

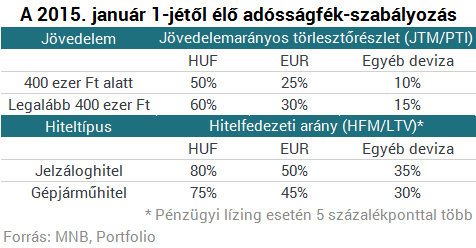

- a szabályozói maximumhoz nagyon közeli, 50%-ot (nettó 400 ezer forint jövedelem felett 60%-ot) közelítő törlesztőrészlet/jövedelem arány (ez az adósságfék szabályban rögzített PTI-mutató).

A bankok és a hitelközvetítők, banki értékesítők rövid távon kifejezetten érdekeltek a fenti kockázatvállalásban, hiszen minél nagyobb a hitelösszeg, annál nagyobb az adóstól beszedhető kezdeti díj és a közvetítői jutalék abszolút összege. Szerencsére az MNB adatai egyelőre azt mutatják, társadalmi szinten ez a kockázatvállalás még elfogadható szinten van.

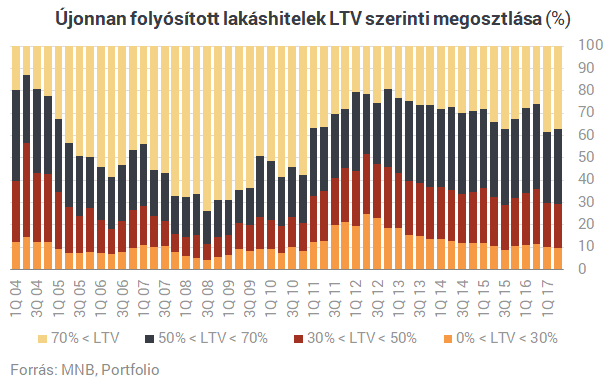

Az új kibocsátású lakáshitelek átlagos fedezettsége nem változott a félév során, továbbra is 55 százalékos az átlagos hitelfedezeti mutató (LTV) értéke. Az átlagos futamidő kissé csökkent, a félév során kibocsátott lakáshitelek átlagosan 16,2 éves lejárattal kerültek kibocsátásra. A jövedelemarányos törlesztőrészlet mutató átlaga kis mértékben emelkedett, és ez döntően annak köszönhető, hogy növekedett azok aránya az előző évhez képest, akik jellemzően 20-40 százalékos mutatóérték mellett vettek fel hitelt. Összességében azonban a felső limitek közelében továbbra sem tapasztalható nagyarányú növekedés a hitelfelvevő lakossági ügyfelek körében.

Összefoglalva: sokkal jobb a helyzet, mint 10 éve

Az egykori devizahiteleket és a mostani forinthiteleket összehasonlítva inkább 2018-nak, mint 2008-nak hízeleg az összkép:- az adósokat most nem terheli árfolyamkockázat,

- míg a frankárfolyamot külső tényezők és döntően a nyers piaci tényezők befolyásolták, a hitelkamatokat befolyásoló eszközök a pénzügyi stabilitási szempontokat kiemelten figyelő MNB kezében vannak,

- míg 2006-2007-ben 70% körüli hitelfedezeti (hitelösszeg/lakásérték, LTV) arány volt jellemző, ma ez 55%-60% környékén alakul, vagyis jóval óvatosabb a lakosság,

- kevésbé kifeszítettek a mostani lakáshitelek a futamidő és a törlesztőrészlet szempontjából: a válság előtti 18-20 évről 14-16 évre csökkent az átlagos futamidő,

- a pozitív adóslista megléte 2012 óta valamelyest körültekintőbb hitelezésre ad lehetőséget a bankoknak,

- az adósságfék-szabályok 2015-ös bevezetése (lásd az alábbi táblázatot) mesterséges korlátott szabott a bankok kockázatvállalásának, és szükség esetén az MNB minden további nélkül szigoríthat a vállalható törlesztőrészletre és a felvehető hitelösszegre vonatkozó szabályozáson.

A jelen írás nem minősül befektetési tanácsadásnak vagy befektetési ajánlásnak. Részletes jogi információ

Ennyi sikerült: két hétnyi szenvedés után elfogadtak egy közös nyilatkozatot a COP30-on, csak a lényeget nem írták bele

Tegnap estére várták az eredményt, ami igazából most sincs meg.

Itt van az ukránok bosszúja a kedvezőtlen békefeltételek miatt? - Rommá bombázzák a szeparatista régiót

Néhány órán belül négy településről is robbanásokat jelentettek.

Elvitte a hó: a nyugati országrész nagy részében nem tudnak közlekedni a buszok

Négy megye huszonegy települése vált elérhetetlenné, de Zalaegerszegen is akadnak bajok.

Teljes kudarc a COP30 klímakonferencia - Hazamennek a delegáltak, pedig még meg se született a döntés

Valószínűleg nem erre számítottak Brazíliában.

Meghökkentő, ami az afrikai hatalomban történik: több száz gyereket raboltak el egy szempillantás alatt

Pedig a hatóságok még szóltak is, hogy zárják be az iskolát.

Az első hó magával hozta a baleseteket is - Figyelmeztetést adott ki a katasztrófavédelem

Az ország nyugati felén nagyjából minden második főúton történt baleset.

A villamosenergia-forradalom terén még egy fontos láncszem hiányzik

A hálózatok interoperabilitása sürgető prioritássá vált.

Összeül a válságstáb: minden borít Trump béketerve

Az ötletnek örülnek az európai vezetők, a gond a részletekkel van.

"Kell egy pofon Európának, hogy észhez térjen"

"Az állam és a privát szféra összefonódása akkora versenyhátrány Magyarországnak, ami sehol máshol nincs, ez szuper extrém az Európai Unió más országaihoz hasonlítva." Szabó Balázs,...

Franklin Resources Inc. - kereskedés

Júniusban néztem rá legutóbb, akkor 18%-os pluszban voltam, ez mostanra 7%-ra olvadt. De szerintem nincsen semmi baj, ez csak egy korrekció, és nemsokára megint emelkedni fog.Hetes:Pont ugyanúgy l

Megjelent a tervezet: meghosszabbítják a kamatstopot a diákhiteleknél

A tervezet alapján a szabad felhasználású Diákhitel1 esetében a kormány meghosszabbítja félévvel a kamatstopot, az érintett kölcsönök kamata 2026. január 1-től 2026. június 30-ig érvényb

Olcsó energiát akarunk? Tekintetünk a Napra vessük!

A nyári napokon a napenergia annyira olcsó, hogy egy egységnyi energia előállítása kevesebbe kerül, mint bármilyen más forrásból - derül ki egy most publikált tanulmány

Nem is drága a digitális nomád élet?

Valamivel több, mint egy éve két ismerősöm, Tóni és Jucus úgy döntöttek, hogy másfél évig digitális nomádkodnak. Digitális nomádság alatt azt értjük, ha valaki ugyanazt a pénzkereső t

Az EU Bíróság ítélete a minimálbér irányelvről: korrekció vagy megerősítés?

Az Európai Unió Bírósága 2025. november 11-én hozott ítéletével pont került a Dán Királyság által megtámadott, a megfelelő minimálbérek biztosításáról szóló (EU) 2022/2041 irányelv

Bordeaux, a "napelemváros"

2026-ra a város áramigényének 41%-át szeretné megújuló energiából fedezni, napelemekkel borítva középületeit, köztereit és még a kerékpárutakat is.

GINOP Plusz a ciklus végén: lesz még mire pályázni a választások után?

Sok pályázó fejében ott motoszkál a kérdés: "Ha most lemaradok, majd a választások után úgyis nyílik egy újabb nagy GINOP-csomag... igaz?"

Bikák és Medvék: Kivel jobb haverkodni a tőzsdén?

Hogyan ismerd fel, hogy épp emelkedő (bull) vagy csökkenő (bear) piacon jársz? Megtanulhatod, mikor érdemes növelni a kockázatvállalást, és mikor jobb óvatosan hátrálni.

Tőzsdei adrenalin vs. nyugodt hozam – te melyiket választod?

Tőzsdéznél, de nem tudod, merre indulj? Ismerd meg egy aktív trader és egy alapkezelő gondolkodását a Portfolio Investment Services online előadásán Vidovszky Áronnal!

Kiderült, mire készülnek a magyarok a pénzükkel – Megszólalt az Erste vezérigazgató-helyettese

Cselovszki Róberttel beszélgettünk.

Példátlan beruházási hullám indult: ezermilliárdokat tolnak a magyar agráriumba

Most van itt a fejlesztések ideje.

Kiderült, mennyivel nőhetne valójában a rezsi, ha leválnánk az orosz gázról

A szerdai Checklistben a láthatatlan árrobbanás titkai.