Milliomos nyugdíjas lehetsz, ha ezt a pár trükköt ismered

Közel a nyugdíj? Csökkentsd a kockázatot!

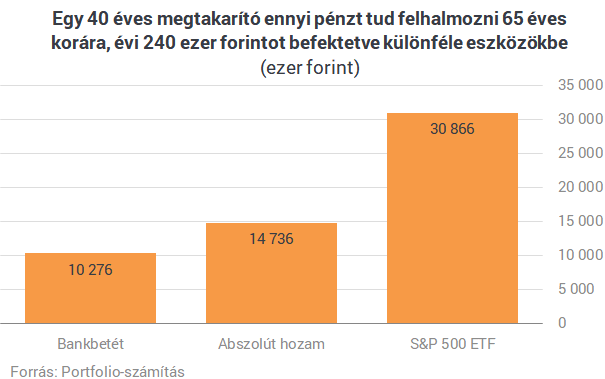

A fenti számítások jól igazolják, hogy célszerű lehet többletkockázatot vállalni, hiszen lényegesen nagyobb megtakarítási összegre tehetünk szerint, mint ha a párnacihában vagy folyószámlán tartjuk a pénzünket.

Éppen ezért érdemes 5-10 évvel nyugdíj előtt, szépen fokozatosan, a hozamokat lefölözve csökkenteni kockázatos kitettségünket és átsúlyozni állampapírba, rövid kötvényalapokba.

Egyes termékekhez (pl. néhány unit-linked biztosítás, illetve egyes bankok NYESZ-számlái), lehet már olyan alapokat is kapni, melyek ezt a stratégiát követik, ezek az úgynevezett céldátum / target date alapok, így még az átváltással sem kell bíbelődnünk.Természetesen fontos megjegyezni, hogy nem érdemes minden pénzünket "egy lapra" feltenni, célszerű minden esetben többféle eszközt választani (vagyis diverzifikálni), ha megtakarítunk.

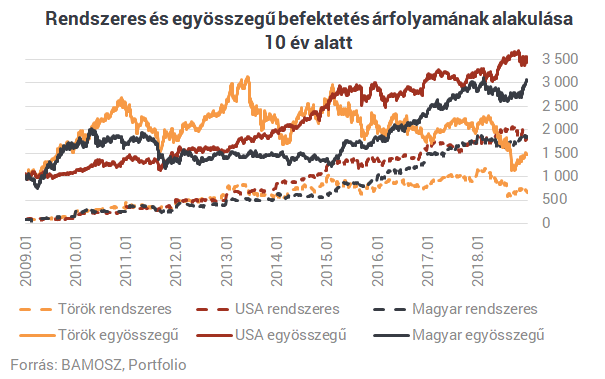

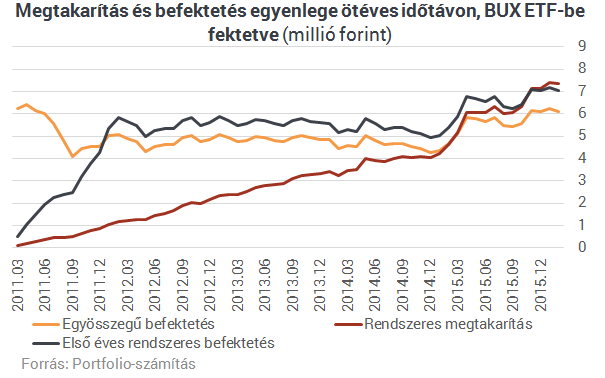

Nem érdemes időben felaprózni a nagyobb összegeket

Főleg biztosításközvetítők és biztosítási ügynökök érvelnek értékesítés közben az úgynevezett "cost averaging hatással" annak érdekében, hogy a rendszeres díjas unit-linked biztosításokra rábeszéljék ügyfeleiket. A koncepció alapja az Amerikában meghonosított "dollar-cost averaging" technika. Az egésznek a lényege, hogy ha rendszeres időközönként vásárolunk (például minden hónapban 500-500 dollárért) a kiszemelt részvényéből, akkor összességében olcsóbban fogunk tudni hozzájutni a papírhoz, mintha egy összegben tennénk. Az osztalékot zsebre tesszük, ha pedig ralizni kezd a piac, több olyan értékpapír lesz a kezünkben, amely esetében alacsonyabb bázisról emelkedik majd az árfolyam, így jobban kaszálhatunk, mint egy egyösszegű befektetéssel, ha el akarjuk őket adni. Elvileg nemcsak szépen duzzaszthatjuk a zsebünket, hanem a fáma szerint csökkentjük a kockázatát annak is, hogy túl sok pénzt egyszerre elbukunk.Készítettünk egy modellszámítást arról, hogy 1 millió forint befektetésével tíz év eltelte alatt három különböző piacon (török, amerikai és magyar részvények, alapokon keresztül), mennyivel járunk jobban azzal, ha 10x100 ezres részletben vásárlunk be ahelyett, hogy egy összegben befektetjük az egymillió forintot. A válasz röviden: semennyire. A török piacon 77 százalékponttal, az amerikai piacon 168 százalékponttal, a magyar blue chipekkel 112 százalékkal értünk el nagyobb hozamot, ha első évben begurítottuk mind az egymillió forintot ahelyett, hogy kis részletekben pakolásztuk be évente.

Összességében tehát elmondható, hogy időszakosan (1-5 éven belül), ha a megfelelő piaci ciklust eltaláljuk, jó spekulatív statégia lehet a cost averaging, hosszú távon viszont (például nyugdíj esetén) nagyon ritkán lehet csak kifizetődő, hiszen lemaradunk a nagyobb ralikról, nem spekulatív eszközök esetén (melyeknek árfolyama monoton növekszik vagy kamatot fizetnek) pedig teljesen értelmetlen ezt a taktikát követni.

Ha egy nagyobb összeget szánunk nyugdíjra tehát, érdemes ezt inkább egy összegben befektetni, de fontos, hogy ha lehetőségünk van rá, emellett rendszeres megtakarítást is indítsunk.Kamatos kamat

Mindig célszerű az elért hozamot újabb befektetési eszközök vásárlására fordítani, hiszen jelentősen növelni tudja a megtakarítási egyenlegünket a kamatos kamat. Ezen az ábrán egy 25 éves megtakarítási ciklus alatt, 5%-os hozamot termelő eszközzel számoltunk, a hozam újrabefektetésével és anélkül. Látható, hogy a hozam újrabefektetése több mint 1 millió forintos többlethozamot eredményezett a megtakarítónak.

Legális adóelkerülés

Az államilag támogatott nyugdíjcélú megtakarítások (NYESZ, nyugdíjbiztosítás, önkéntes nyugdíjpénztár) mellé nemcsak szja-jóváírást lehet igényelni, hanem ha lejáratig tartjuk őket, adómentesek is, így megspóroljuk többek közt a befektetési alapok, részvények, kötvények, betétek hozamára fizetendő 15%-os kamatadót, szja-t is.Ha lejárat előtt feltörjük ezeket a termékeket, előfordulhat viszont, hogy adóznunk kell, az alábbi paramétereknek megfelelően:

- dönthetünk úgy is, hogy befektethetünk egy összegben tartós befektetési számlára (tbsz) is, erre nem jár adójóváírás, viszont itt három év elteltével 10%-ra mérséklődik a kamatadó, öt év után pedig adómentesen juthatunk befektetésünkhöz. A tbsz lejártakor új számlát indíthatunk.

- Egyszeri díjas, nem nyugdíjcélú életbiztosításon megtakarítva feleződik az szja teher három év alatt, öt év után pedig adómentes lesz, míg rendszeres díjas életbiztosításon ugyanez öt és tíz év alatt történik meg.

Célszerű tehát nem hozzányúlni a nyugdíjcélú megtakarításunkhoz akkor sem, ha kell a pénz, hiszen az adóelőnyök mellett időskori önmagunktól vesszük el a pénzt.

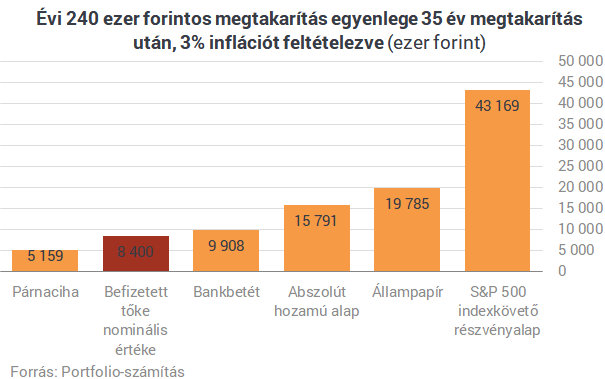

Vigyázz, infláció!

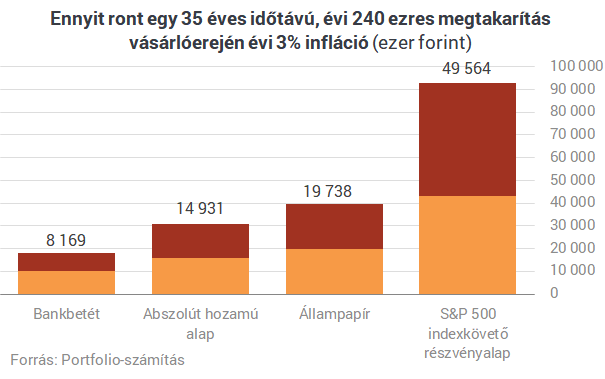

Bár a fenti modellekben nem számoltunk az infláció hatásával, lezárásképp fontos megjegyezni, hogy nominálisan hiába hízott hatalmasra pár évtized alatt a nyugdíjcélú megtakarításunk, reálértéken sokkal kevesebbet ér majd a vagyonunk.Az alábbi számításban évi 240 ezer forint 35 éves befektetésével számoltunk, az MNB hosszú távú, 3%-os inflációs prognózisa mellett. Jól látható, hogy a párnacihában kuporgatott összeg reálértéken a befizetett tőke nominális értéke alá zuhant, a bankbetét pedig alig 1,5 millió forint hozammal tudta gyarapítani a megtakarításunkat.

Összegzés

Összefoglalva tehát:- Érdemes minél korábban elkezdeni megtakarítani.

- Nem érdemes arra várni, hogy beesik nyugdíj előtt egy nagyobb összeg, például egy ingatlan eladásából, célszerű rendszeresen, kisebb összegeket félretenni.

- A hozamot fektessük be újra, a kamatos kamatnak hatalmas ereje van.

- Ha egy nagyobb összeggel rendelkezünk, érdemes időben nem felaprózni, hanem egyszerre befektetni (a diverzifikáció persze itt is fontos).

- Érdemes kihasználni a 20%-os adójóváírást és az adómentességet.

- A nyugdíjra szánt megtakarításhoz ne nyúljunk hozzá nyugdíjig, bármennyire csábító is a kövérebb számlaegyenleg.

- Bár a cikkben nem ecseteljük részletesen, fontos kérdés az is, hogy milyen szolgáltatói díjak mellett indítunk el egy nyugdíjcélú megtakarítást, hiszen a legtöbb szolgáltató mind a tőkéből, mind a hozamból lecsippent. Erről a témáról legutóbb itt és itt írtunk.

A jelen írás nem minősül befektetési tanácsadásnak vagy befektetési ajánlásnak. Részletes jogi információ

Találd meg a neked való befektetési alapot!

Videón a Magyarországot letaroló ítéletidő: jégeső csapott le több helyen

Hatalmas változás állt be az időjárásban.

Öt helyett 20 év: drasztikus bevándorlási szigorítás érkezik Londonban

Bejelentést tett a munkáspárti kormány.

Zöld utat adott Washington: amerikai kézbe kerülhetnek a Lukoil külföldi eszközei

Új vevő jelentkezett be.

Megszólalt a Fitch Trump védőhálójával kapcsolatban: nem egyértelműek a hatások

Így látja a hitelminősítő a helyzetet.

Megszólalt a robbantásos szabotázsról a NATO erős embere: célkeresztbe került a lengyel vasút

Vonatrobbantás lehetett a cél a kormány szerint.

Robbanásveszély a Dunán a tankerhajót ért súlyos támadás miatt: újabb települést evakuáltak Magyarország szomszédjában

Egy detonációnak akár 5 kilométeres hatósugara is lehet.

Megtették a hatásukat Trump intézkedései: jelentős a visszaesés egy fontos területen

Figyelmeztetnek a szakemberek.

Korrupciós botrány Ukrajnában: megbuktatnák és elűznék Zelenszkij egész kormányát

A volt elnök indítványozta.

Amikor racionális az irracionális viselkedés

Miután nagyobb összeget nyerünk, hajlamosabbak vagyunk kisebb kockázatot vállalni és "ráülni" az eredményre. Nagyobb veszteség után viszont inkább kockáztatunk. Ez Ön szerint is irracionál

Marathon Digital Holdings - kereskedés

Kedden eladtam a maradékot is, azon már 10% alatt volt csak a profit. Jobb lett volna zárni az egészet 23 dolláron, utólag persze könnyű okosnak lenni. A kérdés az, hogy érdemes-e még viss

Követett részvények - 2025. november

Havonta ránézek egyszer azokra a papírokra, amikből előbb vagy utóbb venni szeretnék. Általában a hetes chartokat nézem, 4-5 gyertya születik egy hónap alatt, ennyit már érdemes újra kiért

Sok hasznos tipp pénzügyi szakemberektől

Kun-Welsz Edit, a HOLD portfóliókezelője és Sándorfi Balázs, a Bankmonitor.hu alapítója volt a Friderikusz podcast vendége. A szakemberek most nem a közgazdaságtan mélyére ástak, hanem... The

A kamatos kamat végtelen ereje - könyvajánló

A kamatos kamat az Univerzum legnagyobb ereje - szól az Albert Einsteinnek tulajdonított és sokféle verzióban keringő mondás. Igazából nem tudjuk, ő mondta-e, de a... The post A kamatos kamat vé

Késve küldte be az áfabevallást? Most a NAV is kíváncsi, hogy miért?

A NAV november 13-ai közleménye szerint, november 14-én pénteken levelet küld azoknak az adózóknak, akik 2025-ben késve nyújtották be havi vagy negyedéves áfabevallásukat. A hatóság célja n

Az általunk ismert állam gyökeresen át fog alakulni - Mi születik abból, hogy az elvásárok és bizalmatlanság egyszerre nőnek?

A 21. század új világrendjében az állam szerepe felértékelődik. Védőpajzs és problémamegoldó szerepet várunk tőle, habár sokszor az állami túlszabályozás köti gúzsba a fejlődést. Mi

Miért emelik a bankok a személyi hiteleknél a maximálisan igényelhető összeget?

Az UniCredit Bank is lépett, november 15-től ott is már 15 millió forint lesz a maximálisan igényelhető kölcsönösszeg az ingatlanfedezet nélküli személyi kölcsönnél. De miért tolják egyre

Terézvárosi AirBnb tiltás: indul az országos lavina?

Mi lesz a rövidtávú lakáskiadással?

Préda: Ami már nem játék

Az online játékiparban akkora pénz van, hogy az már a bűnözői csoportok figyelmét is felkeltette.

Csökkent a Telekom bevétele - Mit várhatunk a papírtól?

Jelentett a cég.

Tőzsdei túlélőtúra: Hogyan kerüld el a leggyakoribb kezdő hibákat?

A tőzsdei vagyonépítés során kulcsfontosságú az alapos kutatás és a kockázatok megértése, valamint a hosszú távú célok kitűzése és kitartó befektetési stratégia követése.

Tőzsdei adrenalin vs. nyugodt hozam – te melyiket választod?

Tőzsdéznél, de nem tudod, merre indulj? Ismerd meg egy aktív trader és egy alapkezelő gondolkodását a Portfolio Investment Services online előadásán Vidovszky Áronnal!