A fő számok

Az Európai Unió és az AutoWallis által lefedett régió teljesítménye továbbra sem mutat egységes képet: miközben az új személygépjárművek regisztrációjának száma az EU-ban 0,9 százalékkal növekedett, az AutoWallis régiójában 6 százalék feletti növekedés volt tapasztalható az év első kilenc hónapjában (a régióban kivétel Románia és Szlovákia, ahol 0,2-6 százalék közötti visszaesés történt).

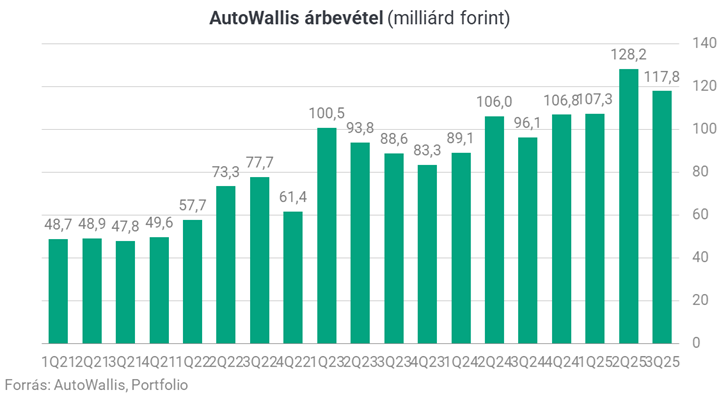

A számok szintjén a csoport árbevétele 21 százalékkal, 353 milliárd forintra nőtt az első három negyedévben, a harmadik negyedévben pedig 23 százalékos volt a növekedés. A bővülésben mind az organikus fejlődés (+6,1%), mind az akvizíciók hatása megjelent, miközben a csoport külföldről származó árbevétele a teljes 67 százaléka volt.

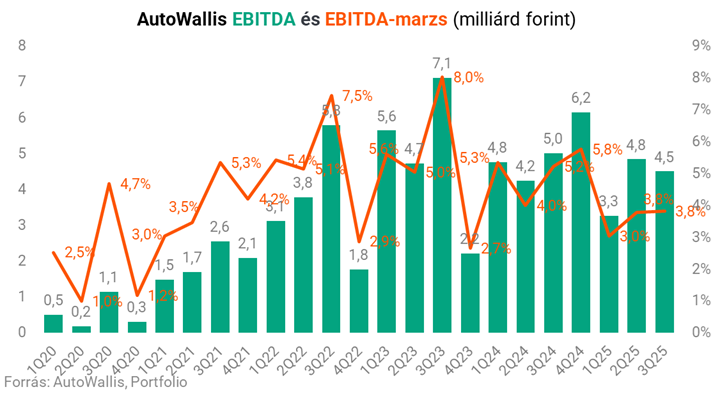

A kilenchavi EBITDA ezzel szemben 10 százalékkal 12,6 milliárd forintra csökkent, az EBITDA-marzs pedig 4,8-ról 3,6 százalékra esett. A harmadik negyedév szintén 10 százalékos EBITDA-csökkenést hozott (4,5 milliárd forint), 3,8 százalékos EBITDA-marzs mellett.

Az első három negyedéves adózás előtti eredmény 14 százalékkal, a nettó eredmény 24 százalékkal maradt el az egy évvel korábbitól; az egy részvényre jutó eredmény 6,71 forint lett, ami 22 százalékos visszaesés. A bruttó árrés ugyanakkor gyakorlatilag változatlan szinten, 17,3 százalékon maradt, ami arra utal, hogy az értékesítési mix tartja magát, a nyomás inkább az üzemi és pénzügyi sorokon jelentkezik. A harmadik negyedéves teljes átfogó eredmény 31 százalékkal, az EPS pedig 15 százalékkal csökkent.

A menedzsment külön is kiemeli, hogy az első három negyedév összességében gyengébb eredménytermelése ellenére a harmadik negyedéves profitabilitás már közel az előző év azonos időszakának szintjén alakult. Ez arra utal, hogy a legrosszabbon – margin szempontból – a cég már túl lehet, és a H2-ben elindult egyfajta normalizálódás. A vállalat 2026-tól ismét magasabb EBITDA-marzsot vár, és ennek érdekében költségoptimalizálási, átszervezési lépések vannak folyamatban, amelyek az idei évben még csak időarányosan éreztetik hatásukat.

Nagykereskedelem

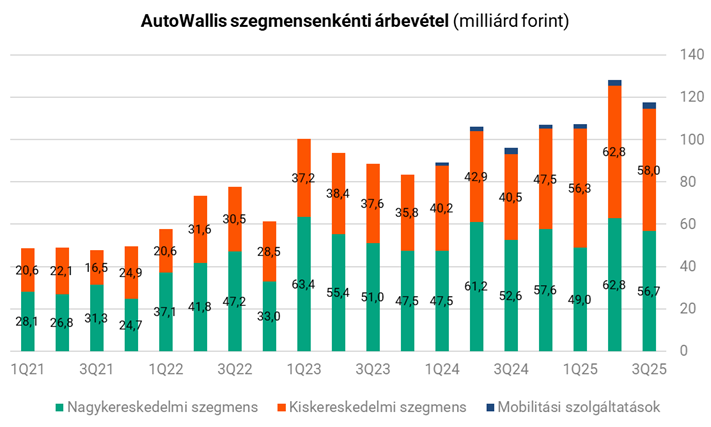

A nagykereskedelmi üzletág bevétele 4 százalékkal 168,5 milliárd forintra emelkedett, miközben a teljeskörűen konszolidált vállalatok gépjármű-darabszáma nagyjából a tavalyi szinten alakult. A forgalomnövekedést inkább az áremelkedés és az értékesítési összetétel változása, mintsem a volumen húzta.

A képet jelentősen árnyalja, hogy a KGM márka – a tűzkárt szenvedett autók egyszeri értékesítése ellenére – 4,4 százalékos darabszám-visszaesést produkált, amely mögött erősödő verseny, kínai márkák megjelenése és lassabban frissülő modellpaletta áll. Ezzel szemben az Opel az év eleji gyengélkedés után a harmadik negyedévre ledolgozta hátrányát, és 3,6 százalékos bővülést ért el, ami jóval kedvezőbb, mint az Opel teljes EU-piaci teljesítménye, ahol közel 10 százalékos visszaesés látható.

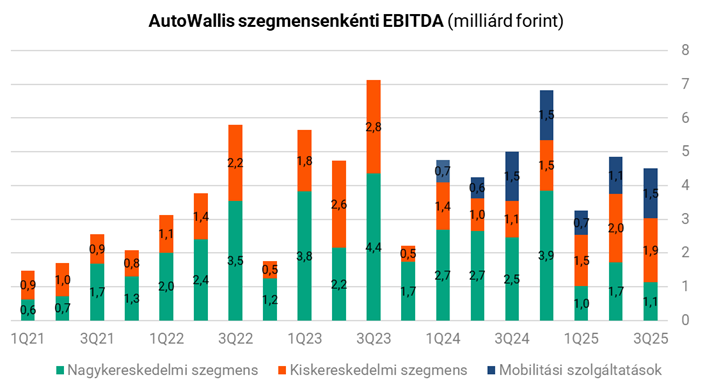

A nagykereskedelmi üzletág eredményessége viszont látványosan romlott: az EBITDA 7,8 milliárd forintról 3,9 milliárd forintra esett, a marzs 4,8 százalékról 2,3 százalékra csökkent.

A menedzsment szerint ennek oka egyrészt az árréstartalom csökkenése (KGM-visszaesés, Jaguar Land Rover elmaradó értékesítések), másrészt az inflációs környezet, a KGM névváltásával kapcsolatos egyszeri tételek, a PR- és marketingköltségek, valamint a koros járműkészletekre elszámolt értékvesztés.

Az adózás előtti eredményben jelentkező visszaesést részben ellensúlyozta a kedvező árfolyamhatás és a közös vezetésű vállalkozások (különösen a Renault–Dacia importőri tevékenység) javuló teljesítménye, de összességében a nagykereskedelem az idei évben messze nem hozza a 2024-es csúcsszinteket.

Kiskereskedelem

A kiskereskedelmi üzletág viszont egyértelműen a növekedési sztori motorja. Az árbevétel 43 százalékkal, 177 milliárd forintra ugrott, miközben a gépjármű-értékesítés 25,1 százalékkal nőtt. Ennek döntő része az elmúlt időszak akvizícióiból – elsősorban a cseh Milan Král Csoport és az NC Auto felvásárlásából – származik, de ezek nélkül is 7,5 százalékos árbevétel-bővülés látható közel változatlan darabszám mellett. Ezzel a csoport gyakorlatilag ledolgozta az előző negyedévekben kommunikált kismértékű volumencsökkenést.

A kiskereskedelmi EBITDA 59 százalékkal 5,5 milliárd forintra nőtt, a marzs 2,8-ról 3,1 százalékra emelkedett.

Organikusan az EBITDA nagyjából szinten maradt, azaz a javulás nagy része az akvizíciók eredménye, ami ugyanakkor azt is jelzi, hogy a beolvasztott cégek profitabilitása nem húzza le a csoportszintű mutatókat. Mindeközben negatív tényezőként jelen vannak a korábbi jelentésekben is említett, elsősorban japán márkáknál tapasztalt alacsonyabb értékesítési szintek, valamint a tranzakciókhoz és munkaerőpiaci nyomáshoz kapcsolódó működési költségnövekedés.

Az üzletág adózás előtti eredménye 53 százalékkal 1,8 milliárd forintra emelkedett, miközben az AEE-marzs 1 százalékon maradt. Az emelkedő kamatköltségek – az akvizíciók finanszírozását szolgáló hitelek és kötvények miatt – itt is megjelennek, de a magasabb EBITDA-termelés ezt bőven ellensúlyozni tudta.

Mobilitási szolgáltatások

A mobilitási üzletág – rövid és hosszú távú bérbeadás, flottakezelés, autómegosztás – továbbra is a csoport egyik legdinamikusabban fejlődő területe. A bérleti napok száma csaknem 17 százalékkal 183 ezer fölé, az átlagos flottaméret pedig közel 5 százalékkal 4000 jármű fölé bővült.

Az árbevétel itt 21 százalékkal 7,6 milliárd forintra emelkedett, az üzletági EBITDA 18 százalékkal 3,27 milliárd forintra nőtt, miközben az EBITDA-marzs már 36 százalék felett jár.

A teljesítmény javulását egyrészt a rent-a-car szolgáltatás kiugróan erős első féléve, másrészt az elmúlt időszakban végrehajtott hatékonyságnövelő és költségoptimalizációs lépések hozták (pl. üzletági összeolvadások). Ezt némileg tompítják a növekvő cégautóadók és a káreseményekkel összefüggő ráfordítások, de összességében az üzletág az idei első három negyedévben már nyereséget termelt adózás előtti szinten, szemben a korábbi időszak veszteségeivel.

Mérleg, eladósodottság

A mérlegfőösszeg egy év alatt 5 százalékkal 214 milliárd forintra nőtt. A befektetett eszközök állománya 10 százalékkal emelkedett, ami elsősorban a rent-a-car és hosszú távú bérleti flotta bővülésének, új ingatlanlízingeknek és az akvizíciókhoz kapcsolódó goodwill-növekedésnek köszönhető. A forgóeszközökön belül a készletek 7 százalékkal 74,5 milliárd forintra, az egyéb forgó eszközök 16 százalékkal nőttek, ugyanakkor a pénzeszköz-állomány 24,4-ről 16,2 milliárd forintra csökkent.

A saját tőke 63,3 milliárd forint, ami lényegében stagnálást jelent, így a tőkemegfelelési mutató 30 százalék körüli szinten maradt (29,6 vs. 30,7 százalék 2024 végén). A hosszú lejáratú hitelek 65 százalékkal 17 milliárd forintra nőttek, a hosszú lízingkötelezettségek 36 százalékkal emelkedtek, a teljes hosszú lejáratú kötelezettség 21 százalékkal bővült. A rövid lejáratú oldalon a klasszikus bankhitelek valamelyest csökkentek, miközben a fordított faktoring-állomány érdemben lejjebb jött, ami részben a működőtőke-optimalizáció eredménye.

A nettó adósság/EBITDA mutató ugyan romlott, de még mindig elfogadható szinteken van: a teljes adósságállományt figyelembe véve 4,48-ra emelkedett a 2024 végi 3,55-ről, míg a készletfinanszírozási tételek (készlethitelek, IFRS 16, fordított faktoring) nélkül számolt változat 1,28-ra nőtt 0,35-ről. A menedzsment szerint a mutatókat jelentősen torzítja, hogy a Milan Král akvizícióhoz kapcsolódó finanszírozás teljes egészében megjelenik a nettó adósságban, míg az EBITDA-ban csak kilenc hónapnyi eredmény látható.

Akvizíciók, új márkák

Stratégiai szinten az AutoWallis továbbra is agresszíven építi régiós jelenlétét és márkaportfólióját. Az idei évben nyílt BYD értékesítési pont Győrben, elindult az első Mercedes-Benz kamion kereskedés és szerviz Csehországban, a cég megszerezte az XPeng márka forgalmazási jogait három országban, és megállapodott a NIO importőri jogairól a régió több kulcspiacán. Emellett további 40 százalékos részesedést vásárolt az Iniciál Csoportban, így 100 százalékos tulajdonossá vált, illetve megnyílt az első Lexus-szalon Győrben is.

Ezek az üzletek egyszerre szolgálják a márkák és piacok közötti diverzifikációt, illetve az elektromos átállásra való felkészülést. Rövid távon ugyanakkor növelik az akvizíciós prémiumokból eredő goodwillt, az eszközállományt, a flotta méretét, és rajtuk keresztül az értékcsökkenést és a finanszírozási költséget is – ez visszaköszön az eredménykimutatásban és a mérlegben is.

Összegzés

Az AutoWallis 2025 első három negyedévében tartani tudta növekedési pályáját: a forgalom és az értékesített járművek száma tovább emelkedett, a cég piaci súlya a kiterjesztett adatok szerint már 433 milliárd forintos árbevételt és 15,3 milliárd forintos EBITDA-t képvisel. Ugyanakkor az organikus és akvizíciós bővüléssel járó költségek, a gyengébb gyártói kampányok, a KGM és bizonyos prémium márkák visszaesése, valamint a magasabb működési és pénzügyi ráfordítások együttesen lejjebb tolták az EBITDA- és adózás előtti eredmény szintjét.

Pozitívum, hogy a bruttó árrés stabil, a kiskereskedelmi és mobilitási üzletágak mutatói kifejezetten erősek, a harmadik negyedévben pedig már látható a profitabilitás javulása az előző év szintje felé.

Ormosy Gábor, az AutoWallis Csoport vezérigazgatója az év első kilenc hónapjának eredményét értékelve elmondta, hogy az árbevétel több mint 20 százalékos növekedéséhez az organikus és akvizíciós hatások is hozzájárultak. A korábbiakhoz hasonló mértékű bruttó árréstermelés mellett az AutoWallis a menedzsment várakozásainak megfelelően a tavalyihoz képest alacsonyabb EBITDA és adózás előtti, illetve nettó eredményt ért el,

ugyanakkor mindez nem befolyásolja a korábban kitűzött stratégiai célok megvalósíthatóságát, és továbbra is stabil alapot ad a növekedési stratégia folytatására.

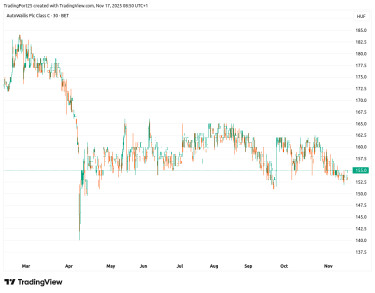

Az AutoWallis árfolyama idén 0,3 százalékkal emelkedett, ami jelentősen elmarad a BUX 35,3 százalékos erősödésétől ugyanezen az időtávon.

Címlapkép forrása: Portfolio

A jelen írás nem minősül befektetési tanácsadásnak vagy befektetési ajánlásnak. Részletes jogi információ

Ha ez bejön, egy évtizeden belül az ukrán lesz Európa legnagyobb légiereje - Gigaberuházást írt alá Macron

Ennyi gépe a kontinensen senkinek sincs.

Vannak meglepetések a legújabb adócsökkentési csomagban

Gerlaki Bence államtitkár ismertette a részleteket.

Megjött a brüsszeli ítélet: kimászhat a gödörből a magyar gazdaság?

Megszólalt az Európai Bizottság.

Itt a 14. havi nyugdíj törvényjavaslata, van benne egy furcsa meglepetés is!

Mi lehet a háttérben?

Elképesztő számok érkeztek Romániából: rekordon a luxuslakás-piac

A tranzakciók összértéke meghaladja a 415 millió eurót.

Beigazolódtak a legrosszabb félelmek: NATO-tagállam területén történt robbantásos szabotázs

Donald Tusk személyesen jelentette be.

Marathon Digital Holdings - kereskedés

Kedden eladtam a maradékot is, azon már 10% alatt volt csak a profit. Jobb lett volna zárni az egészet 23 dolláron, utólag persze könnyű okosnak lenni. A kérdés az, hogy érdemes-e még viss

Követett részvények - 2025. november

Havonta ránézek egyszer azokra a papírokra, amikből előbb vagy utóbb venni szeretnék. Általában a hetes chartokat nézem, 4-5 gyertya születik egy hónap alatt, ennyit már érdemes újra kiért

Sok hasznos tipp pénzügyi szakemberektől

Kun-Welsz Edit, a HOLD portfóliókezelője és Sándorfi Balázs, a Bankmonitor.hu alapítója volt a Friderikusz podcast vendége. A szakemberek most nem a közgazdaságtan mélyére ástak, hanem... The

A kamatos kamat végtelen ereje - könyvajánló

A kamatos kamat az Univerzum legnagyobb ereje - szól az Albert Einsteinnek tulajdonított és sokféle verzióban keringő mondás. Igazából nem tudjuk, ő mondta-e, de a... The post A kamatos kamat vé

Az általunk ismert állam gyökeresen át fog alakulni - Mi születik abból, hogy az elvásárok és bizalmatlanság egyszerre nőnek?

A 21. század új világrendjében az állam szerepe felértékelődik. Védőpajzs és problémamegoldó szerepet várunk tőle, habár sokszor az állami túlszabályozás köti gúzsba a fejlődést. Mi

Miért emelik a bankok a személyi hiteleknél a maximálisan igényelhető összeget?

Az UniCredit Bank is lépett, november 15-től ott is már 15 millió forint lesz a maximálisan igényelhető kölcsönösszeg az ingatlanfedezet nélküli személyi kölcsönnél. De miért tolják egyre

Késve küldte be az áfabevallást? Most a NAV is kíváncsi, hogy miért?

A NAV november 13-ai közleménye szerint, november 14-én pénteken levelet küld azoknak az adózóknak, akik 2025-ben késve nyújtották be havi vagy negyedéves áfabevallásukat. A hatóság célja n

Igazságos zöldátmenet: India útja a nettó zéró kibocsátás felé

Zöldátállása során India összetett feladatokkal néz szembe: gyorsan fejlődő gazdasága energiaigényét össze kell hangolnia a kibocsátáscsökkentési céljaival, miközben az országra jellemz

Tőzsdei túlélőtúra: Hogyan kerüld el a leggyakoribb kezdő hibákat?

A tőzsdei vagyonépítés során kulcsfontosságú az alapos kutatás és a kockázatok megértése, valamint a hosszú távú célok kitűzése és kitartó befektetési stratégia követése.

Tőzsdei adrenalin vs. nyugodt hozam – te melyiket választod?

Tőzsdéznél, de nem tudod, merre indulj? Ismerd meg egy aktív trader és egy alapkezelő gondolkodását a Portfolio Investment Services online előadásán Vidovszky Áronnal!

Préda: Ami már nem játék

Az online játékiparban akkora pénz van, hogy az már a bűnözői csoportok figyelmét is felkeltette.

Csökkent a Telekom bevétele - Mit várhatunk a papírtól?

Jelentett a cég.

Temessük a magyar kukoricát? Már ott tartunk, hogy importra szorul az ország

Elgondolkodtak a gazdák.