13+1 kérdés és válasz az új árfolyamrögzítésről

1. Kik és hányan vehetik igénybe az új árfolyamrögzítést?

Az új lehetőséggel azok élhetnek, akik az alábbi feltételek mindegyikének megfelelnek: - tartozásuk frankban, euróban vagy jenben van nyilvántartva - kölcsönük fedezete (vagy lízingszerződésük tárgya) Magyarország területén lévő lakóingatlan, vagy az állam által egy 2004-es törvény alapján vállalt készfizető kezesség - tartozásuk eredeti összege nem haladta meg a 20 millió forintot - nem estek 90 napon túli késedelembe - nem állnak fizetéskönnyítő program hatálya alatt (kivéve a futamidő-hosszabbítást), illetve ezt megszüntetik (vagyis például egy szerződésmódosítással visszaállítják eredeti törlesztésüket, és utána kérik a kedvezőbb árfolyamgátat) - forintban törlesztenek.

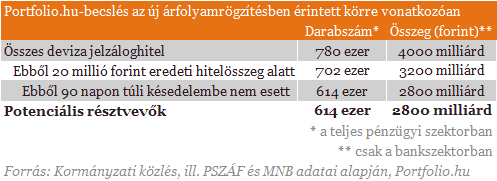

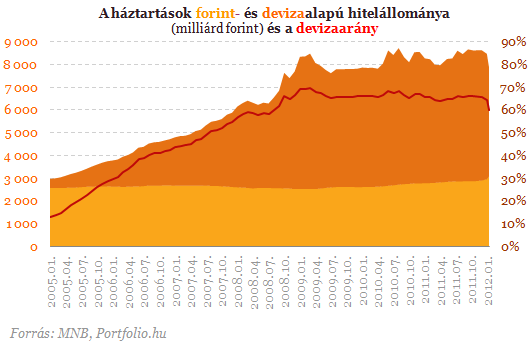

A PSZÁF becslése szerint 1 millió, az MNB novemberi becslése szerint legfeljebb 900 ezer deviza jelzáloghitel-szerződés volt Magyarországon tavaly nyáron, a pénzügyi lízingszerződések és a devizában törlesztők száma pedig ehhez képest elenyésző. A végtörlesztés miatt az elmúlt fél évben 170 ezer hitelszerződés megszűnt, jelenleg tehát 730-830 ezer darab deviza jelzáloghitelről beszélhetünk. Mivel a meglévő banki fizetéskönnyítő programból az ügyfelek kiléphetnek, a korlátozó rendelkezések közül csak a 20 millió forintos eredeti hitelösszegre és a 90 napon túli késedelemre vonatkozó szabály jelent igazi korlátot. Becsléseink szerint így közel 610 ezer darab, 2800 milliárd forintnyi deviza jelzáloghitel lehet jogosult az új árfolyamrögzítésre. A végtörlesztéssel ellentétben itt nincs hitel-felvételkori árfolyam szerinti megkötés, a korábbi árfolyamrögzítést igénybe vevők pedig május 15-éig kérhetik, hogy rájuk az új, kedvezőbb rendelkezéseket alkalmazzák.

2. Kik és hányan NEM vehetik igénybe az új árfolyamrögzítést?

Az 1. pontból következik, hogy az új lehetőséggel NEM élhetnek, akik forinthitellel rendelkeznek, akiknek nem ingatlannal fedezett a hitelük, akik 20 millió forintnál nagyobb összegű hitelt vettek fel, akik devizában törlesztik hitelüket, vagy akik nem szeretnének kilépni a meglévő adóskönnyítő programjukból (kivéve a futamidő-hosszabbítást). Ebből következően nagyjából 270 ezer darab deviza jelzáloghitel, valamint sok százezer egyéb (nem deviza, illetve nem ingatlannal fedezett) hitel kimarad az új árfolyamrögzítésből.

Az új árfolyamrögzítésről szóló törvény április 1-jén lép hatályba, ekkortól fogadják be a kérelmeket a bankok. Mivel nagy érdeklődésre számíthatnak, nem azonnal kell befogadniuk az összes kérelmet, hanem az alábbi táblázat szerint elosztva. Bár nem kell megvárniuk a lenti időpontokat, ezt követően már kötelesek befogadni a kérelmet. A kérelem átvételétől számított 60 napon belül meg kell kötniük a hitelkeret-szerződést, az első rögzített árfolyam szerinti törlesztés pedig az ügyfél tartozáselismerő nyilatkozatának átadásától számított második törlesztési esedékességi nap lesz. A belépéstől számítva legfeljebb 60 hónapon keresztül, legkésőbb 2017. június 30-áig lehet rögzített árfolyam szerint törleszteni, a rendszerbe belépni pedig 2012. december 31-éig lehet. Ha valakinek 2017 előtt lejár a devizahitele, az árfolyamrögzítés végső időpontja a hitel lejárta.

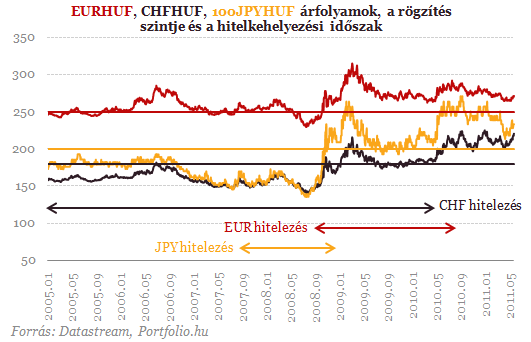

Az árfolyamrögzítés legfeljebb 60 hónapig, legkésőbb 2017. június 30-áig tartó időszaka alatt a résztvevő devizahitelesek az alábbi rögzített árfolyamok szerint törlesztenek:

- CHF: 180 forint

- EUR: 250 forint

- JPY: 2,5 forint

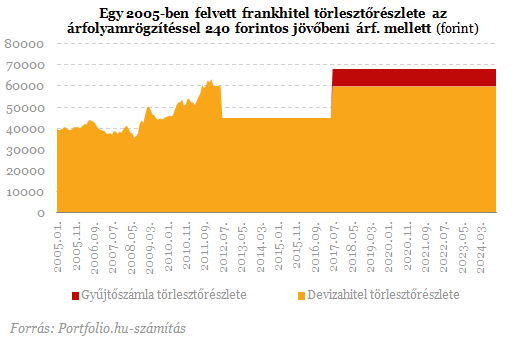

Ez a frankhiteleseknek 25, az euróhiteleseknek 14, a jenhiteleseknek pedig 6 százalékkal jelent alacsonyabb havi törlesztési terhet a jelenleginél. Ezen időszak alatt a piaci és a rögzített árfolyam közötti (ki nem fizetett) összegre jutó kamat- (illetve kamatjellegű díj vagy költség) törlesztést az állam és a bank fele-fel arányban elengedi. Az ezen időszak alatt ki nem fizetett (vagyis a rögzített árfolyam fölötti) tőketörlesztés viszont egy forint alapú gyűjtőszámlán a BUBOR-nak megfelelő kamatozás (jelenleg közel 7,3%) szerint (háromhavi tőkésítéssel) halmozódik, melyet az árfolyamrögzítés időszakát követően szintén törleszteni kell.

Az árfolyamrögzítés lejártát követően, vagyis legkésőbb 2017 második felétől az ügyfélnek egyidejűleg kell törlesztenie devizahitelét és forint alapú gyűjtőszámla-hitelét. Előbbinek a törlesztőrészlete a jelenlegihez hasonló árfolyam- és kamatfeltételek mellett megegyezne a mostani törlesztőrészlettel, utóbbié pedig az alábbiakban számoltak szerint alakulhat. Amennyiben vállalja az ügyfél az ebből fakadó törlesztőrészlet-emelkedést (időközben remélhetőleg jövedelme is nőni fog), nincs szükség futamidő-hosszabbításra, a két hitel egymással párhuzamosan törleszthető az eredeti lejárat időpontjáig.

Ők az árfolyamrögzítésbe való jelentkezés során a fenti táblázatnak megfelelően külön elbírálásban részesülnek, ezenkívül további kedvezményt is kapnak. Nem mindegyikőjük, csak az a korábbi kormányzati közlés szerint mintegy 70 ezer fő, aki a kedvezményes végtörlesztésre jogosult volt, erre bankjánál tavaly december 30-áig írásbeli igénybejelentést tett, és erről munkáltatóját is tájékoztatta. Amennyiben július 1-jéig ők megkötik az új árfolyamrögzítés szerinti gyűjtőszámlás hitelkeret-szerződésüket, az állam számukra egyszeri, vissza nem térítendő támogatást nyújt. A támogatás mértéke akkora, mintha február és július között már az új árfolyamrögzítés szerint törlesztettek volna, vagyis a piaci és a rögzített árfolyam szerinti törlesztés ez időszakra jutó különbözete. Így a támogatás egy átlagos devizahiteles közszolga esetében százezres nagyságrendű is lehet, felhasználni azonban ezt csak a fennálló devizahitel előtörlesztésére lehet.

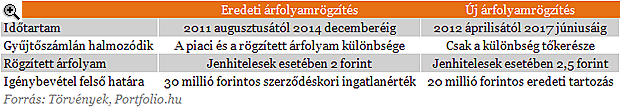

7. Mi a különbség az eredeti árfolyamrögzítéshez képest?

Az eredeti árfolyamrögzítéshez képest az alábbi táblázat foglalja össze a fő különbségeket. Az érintettek mindegyikét érintő nagy változás az időtartam meghosszabbításán túl az, hogy míg az eredeti árfolyamrögzítés szabályai szerint az összes ki nem fizetett törlesztőrészlet (piaci és rögzített árfolyam közötti különbség) halmozódott volna a forint gyűjtőszámlán, az új árfolyamrögzítésben csak az árfolyamrögzítés ideje alatt ki nem fizetett tőketartozást kell megfizetni az időszak lejártát követően. A fenti ábrán 8 ezer forint körül alakul az adós gyűjtőszámlájának törlesztőrészlete, ez a régi rendszerben valahol 20 ezer forint körül lett volna.

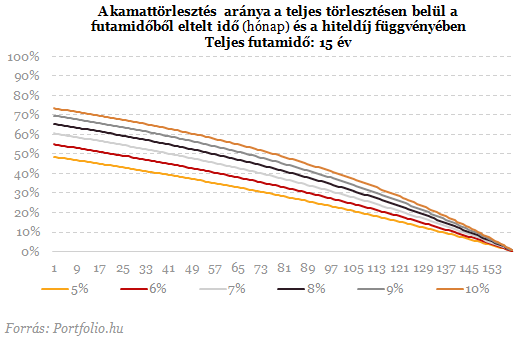

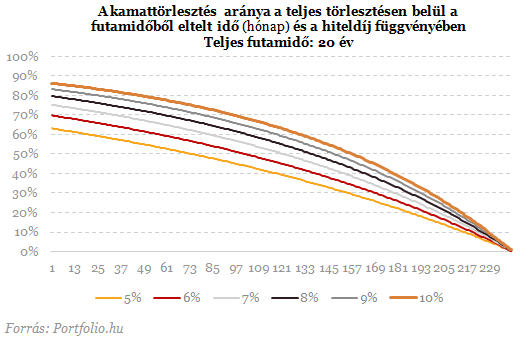

Mivel a törlesztőrészletek alapvetően tőke- és kamat- (illetve a hozzá hasonlóan működő költség-) részletekből állnak, azoknak a devizahiteleseknek éri meg leginkább "árfolyamrögzíteni", akik a következő öt évben a legnagyobb arányban fizetnek kamattörlesztést, hisz ennek a rögzített árfolyamra jutó részét a bank és az állam elengedi. Ebből következik, hogy akik jelenleg csak kamatot fizetnek (mert például unit-linked életbiztosításhoz vagy lakáskassza termékhez kapcsolt kombinált hitelük van), azok járnak a legjobban. Nekik közel öt éven után nem keletkezik gyűjtőszámla-tartozásuk, így a jelenlegi árfolyam- és kamatkondíciók mellett nem lesz magasabb a jelenleginél a törlesztőrészletük, öt éven keresztül viszont csak nyernek. A Pénzcentrum.hu alább található kalkulátora velük külön is számol.

A nem kombinált devizahitelek esetében annál jobban jár egy devizahiteles az új árfolyamrögzítéssel, minél:

- hosszabb a hátralévő futamidő

- magasabb a hitel jelenlegi kamata

- kevesebb idő telt el a hitel futamidejéből,

hiszen annál nagyobb a kamattörlesztés aránya a tőketörlesztéshez képest, vagyis annál nagyobb összeget enged el a bank és az állam, és annál kisebb összeg halmozódik a gyűjtőszámlán, melyet aztán az adósnak kell törlesztenie.

Mivel az új árfolyamrögzítés szinte minden devizahiteles számára jelentős kamattartozás-elengedéssel jár, a Bankszövetség és a kormány közleményeinek megfelelően elenyésző azok aránya, akiknek nem éri meg részt venniük a programban. Még akiknél magas a tőketörlesztés aránya, azok számára is jelenthet néhány tíz- vagy százezer forintos kamattartozás-elengedést a program. Komoly ellenérv lehet viszont a belépéssel szemben, ha valaki a következő néhány éven belül elő- illetve végtörleszteni kívánja devizahitelét, vagyis minél előbb meg akar tőle szabadulni. Nekik természetesen nem ajánlott a részvétel, de nekik általában nincs is szükségük a törlesztőrészlet csökkentésére. Akik pedig belépnek az új árfolyamrögzítésbe, de valamiért meggondolják magukat, 36 hónap múltán kiléphetnek belőle. A devizahitel elő- illetve végtörlesztése továbbra is lehetséges, a gyűjtőszámla-hitelt azonban az eredeti árfolyamgát szabályainak megfelelően csak a devizahitellel együtt lehet végtörleszteni (kormányzati cél a devizahitel-adósság csökkentése).

Komoly fegyvertény az új árfolyamrögzítés mellett, hogy az alábbi ún. "legmagasabb árfolyamok" fölött az árfolyamrögzítés időszaka alatt minden terhet az állam visel. Az efölötti törlesztőrészletet az állam háromhavonta kifizeti a bankok részére, vagyis gyakorlatilag az "elszálló" árfolyamért az állam felelősséget vállal:

- CHF: 270 forint

- EUR: 340 forint

- JPY: 3,3 forint

11. Mekkora teher az új árfolyamrögzítés a bankszektor számára?

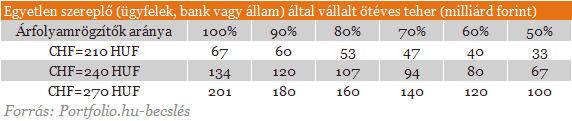

Az 1. pontban szereplő becsléseink szerint mintegy 2800 milliárd forintnyi deviza jelzáloghitelt érinthet a bankszektorban az új árfolyamrögzítés. Becsléseink szerint ennek az állománynak a havi törlesztőrészlete (homogén frankhitel-állományt, 8%-os hiteldíjat és 15 éves átlagos hátralévő futamidőt feltételezve) közel 26,8 milliárd forint. A jelenlegi mintegy 240 forintos frankárfolyam mellett mintegy öt éven keresztül (felső korlátot számolunk) ennek negyedét, vagyis közel havi 6,7 milliárd forintot nem kell kifizetniük a devizahiteleseknek, 100%-os részvételi arányt feltételezve. Ez öt év alatt 401,4 milliárd forintot jelent. Ez a korábbi becsléseinkben szereplő értékhez képest az azóta életbe lépett korlátozások, a várakozásoknál magasabb arányú végtörlesztés, illetve az erősebb forintárfolyam miatt valamivel alacsonyabb. A lényeg, hogy ezen a nagyjából 400 milliárd forinton kell "osztozkodnia" a devizahiteleseknek, a bankoknak és az államnak. Hogy milyen arányban, az attól függ, hogy mekkora a kamattörlesztés aránya a következő öt évben a teljes állományon belül. Feltételezésünk szerint közel kétharmad, vagyis a 400 milliárd forintnyi "elmaradt befizetés" harmadát a devizahitelesek, harmadát az állam, harmadát a bankok állják. Más forintárfolyam és más jövőbeni árfolyam mellett természetesen más eredményeket kapunk. Becsléseink szerint az alábbi táblázatnak megfelelően. Ennek időbeli alakulása a bankszektor és az állam szempontjából csökkenő, hiszen egyre kisebb a törlesztőrészleten belül a kamattörlesztés aránya, melynek rögzített árfolyam fölötti részét fele-fele arányban el kell engedniük. A bankszektor számára az új árfolyamrögzítés két ellentétes hatással jár: a következő években kisebb lesz a bankok kamatbevétele, ugyanakkor a vélhetően javuló (illetve tovább nem romló) hitelportfólió miatt céltartalék-képzési kényszerük csökken. Nagyon bizonytalan, e két ellentétes hatás milyen arányban lesz egymással.

Az állam ötéves terhe a fenti táblázatban szereplő értékekhez képest csak akkor nőhet meg, ha a devizaárfolyamok átlépik a fenti "legmagasabb árfolyamokat". Más esetekben a fenti táblázat számai a mérvadók azzal a megjegyzéssel, hogy az állam a közszolgák esetében hathavi árfolyamrögzítésnek megfelelő teher átvállalására tett ígéretet. Korábbi cikkünkben bemutatott számításaink szerint ez idén a költségvetésnek 6,6 milliárd forintos terhet jelenthet, amennyiben mind a 70 ezer említett közszolga élne a lehetőséggel.13. Mennyit nyer az új árfolyamrögzítéssel egy átlagos devizahiteles?

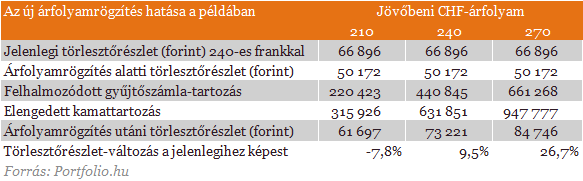

Kérdés, kit tekintünk átlagos devizahitelesnek. Az alábbiakban egy 7 millió forintos fennálló tartozású, 15 éves hátralévő futamidejű, 8%-os hiteldíjjal rendelkező frankhitel esetén mutatjuk be a helyzetet (a felvétel időpontja a számolás szempontjából nem érdekes). A jelenlegi frankárfolyam 240 forint, a gyűjtőszámla feltételezett halmozódási kamata (BUBOR) 7%, a gyűjtőszámla-hitel 2017 utáni díja pedig (forinthitelről van szó!) 12% a feltételezésünkben. Mint látjuk, 240 forintos jövőbeni árfolyam mellett a jelenlegihez képest a példában 9,5%-kal nő a törlesztőrészlet, miközben 632 ezer forintnyi kamattartozást elengedtek az adósnak.

Ahogy az elmúlt hetekben, a Pénzcentrum.hu kalkulátora ezúttal is megbízható eredményt ad erről, lehetővé téve a jövőbeni árfolyam- és kamatszintekre vonatkozó különböző feltételezésekkel történő számolást is.

Portfolio.hu Biztosítási Konferencia 2012 március 29-én! Jelentkezzen Ön is!

Trump rábólintott, és ezzel kiszabadíthatta a legsúlyosabb vámfenyegetés szellemét a palackból

Súlyos csapást mérne az orosz gazdaságra.

Az Otthon Start miatt döntött úgy minden harmadik vásárló, hogy lakást vesz

A CIB Bank kutatása szerint.

Árulkodó jelekre bukkantak az elemzők: rohamosan fogy a pénz Moszkvában, nem bírják már sokáig

Feltűnő számok állnak a költségvetési tervezetben.

Lecsapott a Déli Lándzsa: esélye sem volt a drogcsempészeknek

Újabb akciót hajtott végre az Egyesült Államok a Csendes-óceánon.

Késve küldte be az áfabevallást? Most a NAV is kíváncsi, hogy miért?

A NAV november 13-ai közleménye szerint, november 14-én pénteken levelet küld azoknak az adózóknak, akik 2025-ben késve nyújtották be havi vagy negyedéves áfabevallásukat. A hatóság célja n

Marathon Digital Holdings - kereskedés

Kedden eladtam a maradékot is, azon már 10% alatt volt csak a profit. Jobb lett volna zárni az egészet 23 dolláron, utólag persze könnyű okosnak lenni. A kérdés az, hogy érdemes-e még viss

Követett részvények - 2025. november

Havonta ránézek egyszer azokra a papírokra, amikből előbb vagy utóbb venni szeretnék. Általában a hetes chartokat nézem, 4-5 gyertya születik egy hónap alatt, ennyit már érdemes újra kiért

Sok hasznos tipp pénzügyi szakemberektől

Kun-Welsz Edit, a HOLD portfóliókezelője és Sándorfi Balázs, a Bankmonitor.hu alapítója volt a Friderikusz podcast vendége. A szakemberek most nem a közgazdaságtan mélyére ástak, hanem... The

A kamatos kamat végtelen ereje - könyvajánló

A kamatos kamat az Univerzum legnagyobb ereje - szól az Albert Einsteinnek tulajdonított és sokféle verzióban keringő mondás. Igazából nem tudjuk, ő mondta-e, de a... The post A kamatos kamat vé

Az általunk ismert állam gyökeresen át fog alakulni - Mi születik abból, hogy az elvásárok és bizalmatlanság egyszerre nőnek?

A 21. század új világrendjében az állam szerepe felértékelődik. Védőpajzs és problémamegoldó szerepet várunk tőle, habár sokszor az állami túlszabályozás köti gúzsba a fejlődést. Mi

Miért emelik a bankok a személyi hiteleknél a maximálisan igényelhető összeget?

Az UniCredit Bank is lépett, november 15-től ott is már 15 millió forint lesz a maximálisan igényelhető kölcsönösszeg az ingatlanfedezet nélküli személyi kölcsönnél. De miért tolják egyre

Igazságos zöldátmenet: India útja a nettó zéró kibocsátás felé

Zöldátállása során India összetett feladatokkal néz szembe: gyorsan fejlődő gazdasága energiaigényét össze kell hangolnia a kibocsátáscsökkentési céljaival, miközben az országra jellemz

Préda: Ami már nem játék

Az online játékiparban akkora pénz van, hogy az már a bűnözői csoportok figyelmét is felkeltette.

Csökkent a Telekom bevétele - Mit várhatunk a papírtól?

Jelentett a cég.

Temessük a magyar kukoricát? Már ott tartunk, hogy importra szorul az ország

Elgondolkodtak a gazdák.

Tőzsdei túlélőtúra: Hogyan kerüld el a leggyakoribb kezdő hibákat?

A tőzsdei vagyonépítés során kulcsfontosságú az alapos kutatás és a kockázatok megértése, valamint a hosszú távú célok kitűzése és kitartó befektetési stratégia követése.

Tőzsdei adrenalin vs. nyugodt hozam – te melyiket választod?

Tőzsdéznél, de nem tudod, merre indulj? Ismerd meg egy aktív trader és egy alapkezelő gondolkodását a Portfolio Investment Services online előadásán Vidovszky Áronnal!