Ideje tisztázni, mit is csinálnak éppen az MNB-nél

A közvélemény számára apró változtatásnak tűnhet a jegybank legutóbbi bejelentése az irányadó eszköz mennyiségi korlátozásáról, de szakmai szemmel egyáltalán nem az. Ahogy a fejlett piacokon, úgy itthon is kitüntetett szerepet tölt be az irányadó eszköz a monetáris politika működtetésében. A jegybank ezzel az eszközzel próbálja a gazdaság számára releváns kamatokat befolyásolni: a piaci hozamgörbe rövid végére kifejtett hatás a monetáris transzmissziós mechanizmus első, kiemelten fontos lépcsőfoka. Az irányadó kamat hatása ezen keresztül gyűrűzik tovább a hosszabb lejáratú forint kamatokba, illetve így befolyásolja a gazdasági változókat. Ennek az eszköznek a kamatáról döntenek a Monetáris Tanács tagjai, ettől várják, hogy fűtse, vagy éppen hűtse a gazdaságot a jegybanki célok érdekében. Ennek a kamatnak a pályáját próbálják modellezni a jegybankok, hogy az inflációt kordában tartsák, és ezt a pályát próbálják kitalálni a befektetők is. Amikor pedig a nemzetközi intézmények egy feltörekvő országot vizsgálnak, óriási súlyt adnak annak, ha a monetáris politika ezen a területen hatékonyan működik, vagyis ha van az adott országban egy irányadónak nevezhető kamat, ami magához horgonyozza a belföldi rövid kamatszintet. Magyarország olyan feltörekvő ország, ahol ez mindeddig igen jól működött: az MNB kamatdöntései a rövid kamatokat, mint például a BUBOR-t, nagyon hatásosan irányították, illetve irányítják máig. A legutóbbi kamatcsökkentési ciklussal együtt estek a kereskedelmi bankokban elérhető betéti és hitelkamatok, sőt ezzel egyetemben még a hosszú lakáscélú kamatok is, mert a piac hitelesnek és fenntarthatónak gondolta a kamatdöntéseket.

Az irányadó ráta, ami már nem is annyira irányadó

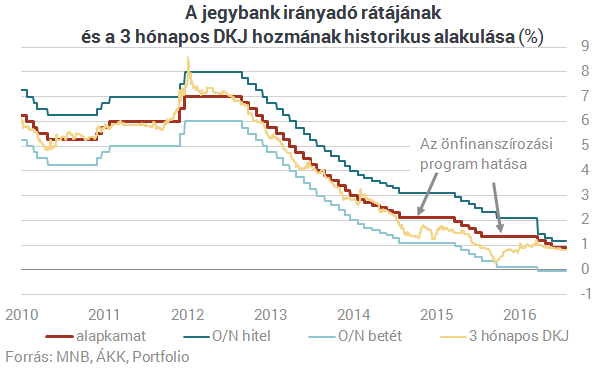

Azt, hogy ez az eszköz hatékonyan befolyásolta eddig a gazdaságban fellelhető kamatokat, többek között az garantálta, hogy az MNB korlátlanul elfogadta a bankok fölös likviditását. Amellett, hogy a kamatfolyosó alján és tetején folyamatosan rendelkezésre állt egy egynapos betét- és hiteleszközzel, az irányadó eszközével horgonyozta a bankközi kamatokat az általa kitűzött szint köré a kamatfolyosón belül. A bejelentett korlátozással ez viszont gyökeresen megváltozhat. A kamatok ilyesfajta horgonyzása a döntés értelmében meggyengülhet, sőt, meg is szűnhet. Az alapkamat irányadó jellegének gyengülése nem ezzel a döntéssel kezdődött, hanem már jóval korábban, az önfinanszírozási program elindításával. A kezdeti lépések is, mint például a kéthetes kötvény három hónapos betétté alakítása, már csökkentették az irányadó eszköz vonzerejét, hiszen a hosszabb lejárat hátrányosabb likviditási szempontból, továbbá a betét nem szolgál úgy fedezetként, mint a kötvény (ez valójában csak az MNB döntése, sok más jegybank elfogadja a betéteket is fedezetként a hitelműveleteinél). Ezen felül kiszorították a külföldieket és a hazai intézményi befektetőket is az eszközből (mivel megszűnt a másodpiaca), majd pedig a mostani döntéssel jönnek a mennyiségi korlátozások, ami a legfontosabb mozzanat. Ezen korlátozások miatt a likviditási sokkok kezeléséhez a bankok kénytelenek lesznek még inkább állampapírokat használni, tehát nem meglepő, hogy már a kezdetekkor is rögtön jelentkeztek a pénzpiaci hatások (idén júliusig még a jegybank kamatcsere tenderei is ráerősítettek a folyamatra). A rövid kamatok, mint például a DKJ-hozamok eltávolodtak az alapkamattól, sőt az alapkamatra vonatkozó várakozások alatt stabilizálódtak.

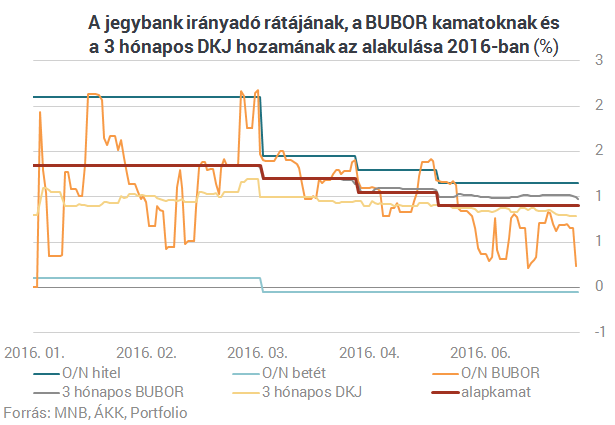

Egy szóval az alapkamatnál lejjebb került a rövid hozamgörbe egy fontos szegmense, amit így a jegybank már ekkor is kevésbé fogott szorosan. A mennyiségi korlátozások életbe lépésével ez valószínűleg a bankközi kamatokra is egyre inkább átterjed majd, vagyis a BUBOR is elkezdhet eltávolodni az irányadó rátától. A kamatok csökkenése így tehát korlátozó intézkedésekkel valósulhat meg a jövőben, nem pedig a hagyományos jegybanki eszköztárral, az irányadó ráta fokozatos csökkentésével.

Az irányadó eszköz mennyiségi korlátozása lényegében azt eredményezi, hogy a meghatározott alapkamat most még inkább elveszti irányadó jellegét. Amikor a bankrendszer arról dönt, hogy hova helyezze a fölös likviditását, akkor például a háromhavi DKJ-t még akkor is el kell fogadnia, ha azzal rosszabbul jár, mint a jegybanki betéttel. Hogy miért? Mert ha nem vesz DKJ-t és kiszorul a csak havonta megrendezésre kerülő jegybanki tenderből, akkor kénytelen lesz a mínusz 0,05 százalékos egynapos jegybanki betétet választani. A likvid eszközök alternatívái még tovább szűkülnek, az irántuk való változatlanul nagy igény pedig alaptendenciájában lefelé nyomhatja a rövid hozamokat, pont ahogy ezt már a kezdeti intézkedések is okozták. Ugyanakkor októbertől a horgonyzó szerepet betöltő jegybanki betét kérdésessé válása miatt a bankközi kamatok igen hektikussá válhatnak.

Az ÁKK veszi át az irányítást?

Az alapkamat körüli 120 bázispontos kamatfolyosón belüli ingadozást lényegében az adósságkezelő irányíthatja majd azáltal, hogy miként rendezi meg a DKJ-aukciókat. Az ÁKK ugyanis elég nagy rugalmasság mellett dönthet arról, hogy mennyit hirdet meg a rövid lejáratú kincstárjegyekből, illetve azt is mérlegelheti, hogy a meghirdetetthez képest mennyit fogad el az ajánlatokból. Ezen döntésével befolyással lehet arra, hogy éppen milyen átlaghozam alakul ki az elsődleges piacon, amit aztán a másodlagos piac is lekövet.

Egyszóval: ha nincs ott a jegybanki betét, mint valós alternatíva, akkor az ÁKK veszi át az irányítást a hozamgörbe rövid végén az által, hogy mennyi papírt bocsát ki. Ha nagyon keveset, akkor a rövid hozam az egynapos jegybanki betéthez fog közelíteni, ha pedig nagyon sokat (például elfogadva a rosszabb ajánlatokat is), akkor az egynapos hitelkamathoz tart majd az irány. Piaci turbulenciák és likviditási sokk esetén pedig ember legyen a talpán, aki megmondja, hogy éppen hova kerül a hozamgörbe rövid vége.

Ezzel eljutottunk tehát oda, hogy a korlátozó intézkedés homályossá teszi a monetáris politikai irányultságot, legalábbis ezen a 120 bázispontos kamatsávon belül biztosan. Következtetéseink pedig az alapján lehetnek csak, hogy mekkora korlát lép majd életbe, vagy hogy a pénzpiaci kamatok éppen merre tendálnak.

Ebben a felállásban az alapkamat explicit változtatása nélkül is lehetőség van a monetáris kondíciók és a rövid kamatszint befolyásolására, amit az MNB-betét mennyiségi korlátozásának és az ÁKK kibocsátási tervének kölcsönhatása határoz majd meg - gyakorlatilag "fű alatti" monetáris lazítást vagy szigorítást végrehajtva. Így pedig nagyon sok szakmai kérdés merülhet fel azzal kapcsolatban, hogy mégis milyen formában működik majd a továbbiakban a hazai monetáris politika.

Szivárognak a felvételek: letarolták az ukránok a novorosszijszki orosz bázist

Semmi sem maradt a szupermodern légvédelmi rakétarendszerből.

Két évvel elhalasztották a várva várt szupertank gyártását - Nem sikerült berúgni a termelést

Pedig vannak érdeklődők.

Költekezhet-e a magyar kormány az adófizetők terhelése nélkül?

Erre csak a 2008-as válságot követő évek kivételes gazdasági környezetében volt lehetőség.

Félelmetes hadsereg épül Magyarország szomszédjában - Százával rendelik a hazánkban is gyártott harcjárművet

Nem biztos, hogy Zalaegerszeg ebből hasznot lát majd.

Videó: ledobta az ukrán MiG-29-es a félelmetes amerikai JDAM-ER bombát, semmi sem maradt a célpontból

Borsót törtek az orosz haderő orra alá.

A nyugdíjak akkor is megőrizték vásárlóértéküket, amikor a reálbérek csökkentek

Az Állami Számvevőszék írása.

Rohamra indultak az orosz páncélosok, de arra, ami történt, senki sem számított

Váratlan segítségre leltek az orosz katonák.

Nem szabadul Donald Trump a sötét botrány árnyékából – Hiába került több ezer oldal napvilágra, a kérdések csak gyarapodnak

Fordulóponthoz ért az Epstein-ügy.

Követett részvények - 2025. november

Havonta ránézek egyszer azokra a papírokra, amikből előbb vagy utóbb venni szeretnék. Általában a hetes chartokat nézem, 4-5 gyertya születik egy hónap alatt, ennyit már érdemes újra kiért

Sok hasznos tipp pénzügyi szakemberektől

Kun-Welsz Edit, a HOLD portfóliókezelője és Sándorfi Balázs, a Bankmonitor.hu alapítója volt a Friderikusz podcast vendége. A szakemberek most nem a közgazdaságtan mélyére ástak, hanem... The

Késve küldte be az áfabevallást? Most a NAV is kíváncsi, hogy miért?

A NAV november 13-ai közleménye szerint, november 14-én pénteken levelet küld azoknak az adózóknak, akik 2025-ben késve nyújtották be havi vagy negyedéves áfabevallásukat. A hatóság célja n

A kamatos kamat végtelen ereje - könyvajánló

A kamatos kamat az Univerzum legnagyobb ereje - szól az Albert Einsteinnek tulajdonított és sokféle verzióban keringő mondás. Igazából nem tudjuk, ő mondta-e, de a... The post A kamatos kamat vé

Az általunk ismert állam gyökeresen át fog alakulni - Mi születik abból, hogy az elvásárok és bizalmatlanság egyszerre nőnek?

A 21. század új világrendjében az állam szerepe felértékelődik. Védőpajzs és problémamegoldó szerepet várunk tőle, habár sokszor az állami túlszabályozás köti gúzsba a fejlődést. Mi

Miért emelik a bankok a személyi hiteleknél a maximálisan igényelhető összeget?

Az UniCredit Bank is lépett, november 15-től ott is már 15 millió forint lesz a maximálisan igényelhető kölcsönösszeg az ingatlanfedezet nélküli személyi kölcsönnél. De miért tolják egyre

Igazságos zöldátmenet: India útja a nettó zéró kibocsátás felé

Zöldátállása során India összetett feladatokkal néz szembe: gyorsan fejlődő gazdasága energiaigényét össze kell hangolnia a kibocsátáscsökkentési céljaival, miközben az országra jellemz

A napenergia következő szintje: termelés az űrben

A tengeri szélerőművek sikere után új horizont nyílhat a megújuló energiában: a kutatók szerint az űrből gyűjtött napenergia akár 80 százalékkal is csökkentheti Eur

Préda: Ami már nem játék

Az online játékiparban akkora pénz van, hogy az már a bűnözői csoportok figyelmét is felkeltette.

Csökkent a Telekom bevétele - Mit várhatunk a papírtól?

Jelentett a cég.

Temessük a magyar kukoricát? Már ott tartunk, hogy importra szorul az ország

Elgondolkodtak a gazdák.

Tőzsdei túlélőtúra: Hogyan kerüld el a leggyakoribb kezdő hibákat?

A tőzsdei vagyonépítés során kulcsfontosságú az alapos kutatás és a kockázatok megértése, valamint a hosszú távú célok kitűzése és kitartó befektetési stratégia követése.

Tőzsdei adrenalin vs. nyugodt hozam – te melyiket választod?

Tőzsdéznél, de nem tudod, merre indulj? Ismerd meg egy aktív trader és egy alapkezelő gondolkodását a Portfolio Investment Services online előadásán Vidovszky Áronnal!