A világ túloldaláról vette új adóötletét a kormány

- Az adót általában az ügyfelek fizetik meg, de a pénzügyi közvetítő szerep károsodása miatt a bankszektor profitabilitását is komolyan rontja.

- Jellemzően szorult pénzügyi helyzetben, kizárólag bevételteremtő szándékkal vezették be ezt az adónemet latin-amerikai és ázsiai országok.

- Az adó az állam finanszírozási költségeinek emelkedését okozhatja, így magasabb kamatkiadásokat is jelenthet, mint amennyi bevételt hoz.

- Minél tovább marad fenn az adó, jellemzően annál kisebb a bevételtermelő képessége, így az adóbevétel szinten tartásához egyre magasabb adókulcsra lenne szükség.

- Olyan torzulásokat okoz a pénzügyi és gazdasági életben, amelyek aligha egyeztethetők össze egy EU-tagország gazdasági célkitűzéseivel.

- Kolumbia példája sokakat elrettentett attól, hogy az adót a bankközi piacon is alkalmazzák.

-Az adó negatív hatásai mindazonáltal mérsékeltebbek fejlettebb pénzügyi közvetítőrendszerek esetében és minél kisebb adókulcs mellett.

Cikkünkben elhelyezzük a banki tranzakciós adót a földrajzi és az "adótérképen", és röviden összefoglaljuk a nemzetközi tapasztalatokat.

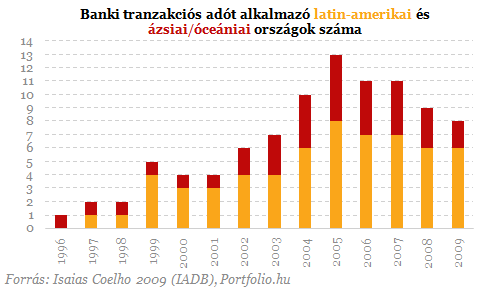

Sajtóértesülések és elejtett mondatok alapján valószínűsíthető, hogy Magyarországon is arról az adóról lenne szó, amelyet a szakirodalom általában banki tranzakciós adónak (bank transaction tax) hív. Az adónemnek számos őse (pl. bélyegilleték vagy stamp duty) és rokona (pl. áfa, Tobin-adó, Robin Hood-adó) ismeretes, sajátos, modern formájában azonban egy-két kivételtől eltekintve csak a kilencvenes évektől kezdve, mindössze néhány országban terjedt el. Beszedését ugyanis az informatikai forradalom könnyítette meg igazán, és tette a korábbinál jóval hatékonyabbá. Ezért míg 1996-ban egyedül Ausztráliában volt hatályban banki tranzakciókat terhelő adó, 2005-ben már a világ 15 országában alkalmazták. A rossz tapasztalatok miatt 2009-re azonban ismét visszaszorult, és 8-ra csökkent az adót használó országok száma. A rendelkezésre álló információk alapján ma is alkalmazzák az alábbi országokban: Argentína, Bolívia, Dominikai Köztársaság, Kolumbia, Mexikó, Peru, Pakisztán és Srí Lanka.

A modern időkben először 1957-ben a mai Srí Lanka vezette be az adónemet Isaias Coelho (2009) tanulmánya szerint. Alapja a bankoknál elhelyezett látra szóló betétek összege volt, kulcsa pedig a magyar miniszterelnök által is felső határként említett 0,1%, és ma is ennyi. 1982-től Ausztráliában szintén a likvid megtakarítások, a csekkszámlák esetében alkalmazták sávos adókulccsal, egészen 2005-ig. Latin-Amerikában Argentína vezette be először 1976-ban 0,1%-os kulccsal, maximuma később 1,2% lett, jelenleg pedig standard 0,6% a kulcs. Itt kezdetben csak a bankbetétek esetében alkalmazták, ma azonban már a hitel-tranzakciók esetében is fizetni kell. A többi latin-amerikai országhoz hasonlóan Brazília is sokat kísérletezett az adóval (hol bevezették, hol megszüntették), alapja pedig a betéti tranzakciók összege volt. 2007-ben végül 0,38%-os kulccsal szűnt meg annak ellenére, hogy a legkevésbé sikertelen példának tekinthető. A kulcsok szempontjából Perué a legszélsőségesebb eset: kezdetben magas (1, majd 2%-os) kulcsot alkalmaztak, 2010 óta viszont csak 0,05% ennek mértéke, alapja (bizonyos mentességek mellett) a betéti és hitel-tranzakciók összege. Venezuelában 2008-ban szűnt meg a vállalati hitel- és betétszámlák tranzakcióját terhelő 0,5%-os (más forrás szerint 1,5%-os) adó. A Kolumbiában 1998 óta folyamatosan létező adó minden betéti és hitel-tranzakciót érint, kulcsa 0,4%, igaz, számos mentesség létezik ez alól. Pakisztánban és Mexikóban csak a lekötetlen betétek tranzakcióit érinti az adó, ezért hatása Srí Lankához hasonlóan kisebb, mint a dél-amerikai országok többségében. A betéteket sújtó tranzakciós adó alatt gyakorlatilag az összes betéti tranzakciót (ATM-es készpénzfelvételtől a bankkártyás vásárlásig) terhelő adóra kell gondolni az országok többségében, ugyanakkor több országban is mentesítenek egyes adóalanyokat (pl. közintézmények, jótékonysági szervezetek) a megfizetése alól.

Nem kamatadóról van szó, hisz nem az elért kamat- (és nem is árfolyam)nyereség, hanem egy tranzakció nagysága képezi az alapját. De nem is Tobin-adó, hisz nem a pénzügyi piacok szereplőit, hanem az állampolgárokat terheli. Igaz, forgalmi típusú adó, ezen belül is a pénzügyi tranzakciós adók (financial transaction tax) közé sorolható, de nem tévesztendő össze a többi tranzakciós adóval. Részben Thornton Matheson (2011) tanulmányát felhasználva a hasonló adók hét csoportba sorolhatók:

1. értékpapír-tranzakciós adók (részvények, kötvények, derivatívok adásvételének adója),

2. deviza-tranzakciós adók (elterjedt nevén Tobin-adó),

3. forrásbevonást terhelő adók (pl. tőkeemelést, kötvénykibocsátást terhelő adók),

4. banki tranzakciós adók (a cikkünkben kiemelten tárgyalt adók),

5. biztosítási díjbevétel-adók (pl. a Magyarországon tavaly bevezetett baleseti adó),

6. ingatlan-tranzakciós, vagyon-átruházási adók, illetékek

7. pénzügyi szolgáltatások áfája.

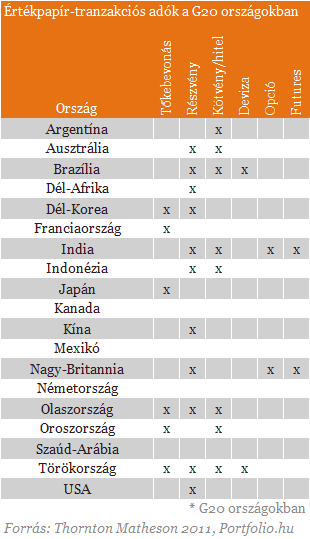

A fentiek közül a banki tranzakciós adó tekinthető a legkevésbé elterjedt megoldásnak. Az Európai Unió országai nem alkalmazzák, és bár demokrata képviselők javaslatot tettek rá, az USA-ban is azonnal elvetették az ötletét. Mivel nem hozzáadott-érték típusú és nem is visszaigényelhető az adó, nem áfáról beszélünk, az EU áfa-szabályai (legalábbis a pénzügyi szolgáltatások áfa-terhelését tiltók) sem vonatkoznak rá. Magyar adószakértők megosztottak a tekintetben, pusztán konzultációs kötelezettség hárulna Magyarországra a bevezetésével kapcsolatban, vagy egyenesen ellentmondana az uniós jognak. Az EU szabályozása mindenesetre nem ebbe az irányba halad, a banki tranzakciós adó ötlete a jelek szerint Európában komolyan fel sem merült. Az EU-ban ehelyett egy gyakran Tobin-adóként emlegetett, de valójában James Tobin Nobel-díjas közgazdász eredeti javaslatával ellentétben nem az azonnali devizaműveleteket, hanem értékpapír-tranzakciókat terhelő adó bevezetését tervezik. Az elképzelések szerint 0,1 százalékos adóval terhelnék a részvény- és kötvénypiaci műveleteket, a derivatívokra pedig 0,01 százalékos adót vetnének ki. Az EU 2013-tól 57 milliárd eurós bevételt remél az új adótól, ám több tagállam (leginkább a londoni pénzügyi központ érdekeit képviselő Nagy-Britannia) ellenkezése miatt kicsi a valószínűsége, hogy az EU minden tagállamában bevezetik. Ettől még az alábbi táblázatnak megfelelően több országban is létezik érékpapír-tranzakciós adó, Franciaországban pedig még idén a szélesebb körű bevezetését tervezik. Ez azonban ugyancsak nem a mindennapi banki tranzakciókat érintené. A legismertebb értékpapír-tranzakciós adó egyébként az 1984-ben bevezetett 0,5%-os, majd 1986-tól 1%-os svéd részvénytranzakciós, majd 1989-től alacsonyabb kulccsal működő kötvénytranzakciós adó volt. Az adó drámai hatásokkal járt: az opciós piac eltűnt, a piaci forgalom töredékére esett, illetve Londonba vándorolt. Az adó jóval kevesebb bevételt hozott a reméltnél, így 1991-ben teljesen el is törölték.

Itt az újabb fordulat: mégis találkozhat hamarosan Putyin Trumppal

Megszólalt a befolyásos orosz politikus.

Gombamód szaporodnak a milliárdosok – nem saját teljesítményükből, csak jó helyre születtek

Semmit nem kellett tenniük érte.

Íme a teljes lista: ezekben a kerületekben pörögnek a leggyorsabban a lakások

A Duna House tette közzé a legfrissebb számokat.

Az év legbotrányosabb kampánya után felrobbant ez a befektetés - Videó

Alig négy hónap alatt 140 százalékot ment a részvény.

Lassú, de kitartó növekedés jöhet a padlóra került szektorban

A Mapei szerint az Otthon Start hitel és az energetikai felújítási program segít stabilizálni a szektort.

Célkeresztben a külföldi tőkejövedelem: szigorít a NAV!

Látványosan szigorít a NAV a külföldi tőkejövedelmek ellenőrzésén: úgy tűnik, a korábban jellemzően szankciómentes támogató eljárások helyét átveszi a jogkövetési vizsgálat, amely m

"Kell egy pofon Európának, hogy észhez térjen"

"Az állam és a privát szféra összefonódása akkora versenyhátrány Magyarországnak, ami sehol máshol nincs, ez szuper extrém az Európai Unió más országaihoz hasonlítva." Szabó Balázs,...

Nincs is magyar piac, szóval bizalmi válság sem lehet

Répatermesztőknél talán értelmezhető, hogy magyar piac, de startupok esetében nincs semmi hasonló. Sőt, őszintén: Magyarország elég szar hely, ha startupot akarsz alapítani. Még csak ma

Zsiday Viktor: Nem kizárt a komolyabb kamatcsökkentés

Az elmúlt évben nagyon sok jegybank csökkentette az irányadó kamatszinteket, köztük az amerikai is, ám valójában a monetáris kondíciók nem feltétlenül javultak, sőt valószínűleg sok... T

40 milliárdos biogáz-kassza: vége az első körnek, itt a második

2025. november 27-én lezárult a "Biogáz és biometán termeléshez kapcsolódó beruházások támogatása" című pályázat első szakasza.

Hol nem érdemlik meg az emberek a pozíciójukat?

A nagy termelékenységi különbségek egyebek mellett a munkaerőpiac meritokráciájából és a menedzsment minőségéből fakadnak - mindkettőben markáns országok közötti eltérésekkel. The pos

Munkáshitel - a fiatalok köszönik, nem kérnek belőle!

A 2025 januári indulásakor nagy várakozás övezte a kamatmentes Munkáshitelt, ám hamar kiderült: a kezdeti lelkesedés után a kereslet meredeken zuhant, a bankok pedig mostanra kiszálltak a fiatal

Műanyagszennyezés: a modern kor láthatatlan járványa

A Föld szinte minden szegletét beborítja a műanyag, a tengerpartoktól a hegycsúcsokig. Az egyszer használatos termékek ugyan megkönnyítik a mindennapokat, de közben hozzáj

Kisokos a befektetés alapjairól, tippek, trükkök a tőzsdézéshez

Előadásunkat friss tőzsdézőknek ajánljuk, összeszedünk, minden fontos információt arról, hogy hogyan működik a tőzsde, mik a tőzsde alapjai, hogyan válaszd ki a számodra legjobb befektetési formát.

Tőzsdei adrenalin vs. nyugodt hozam – te melyiket választod?

Tőzsdéznél, de nem tudod, merre indulj? Ismerd meg egy aktív trader és egy alapkezelő gondolkodását a Portfolio Investment Services online előadásán Vidovszky Áronnal!

Növekedési válság van, mégis 11 százalékkal nő a minimálbér - Mi lesz ebből?

Hogy fogják kigazdálkodni a cégek?

Ez most a gazdagok kedvenc csokija, horror árat fizetnek érte

Csokikülönlegességek hódítanak a tehetőseknél.

Ezért nem tudnak labdába rúgni a magyar élelmiszeripari cégek a nemzetközi piacokon

Az Agrárszektor 2025 konferenciáról jelentkezik a Checklist .