Most fektessünk állampapírokba? - Minden, amit tudni kell róluk

Lakossági állampapírok - Mit kell róluk tudni?

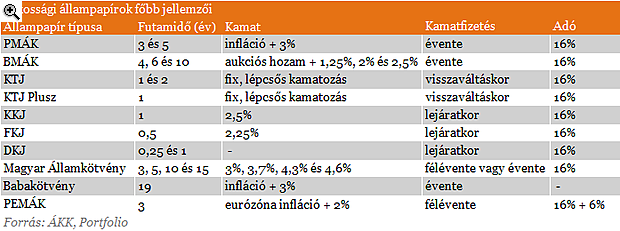

Ha most körülnézünk a piacon, 10 olyan állampapír típust találunk, ami a lakosság számára is elérhető befektetési lehetőséget jelent. Amennyiben állampapírok mellett döntünk, nem árt tisztában lenni a fontosabb részletekkel, mint például:

- futamidő,

- kamat/hozam mértéke,

- fizetendő adó, valamint

- elérhetőség (hol kapható?).

1. Prémium Magyar Államkötvény (PMÁK): 3 és 5 éves futamidővel bocsátják ki. Változó kamatozású állampapír, a kapott kamat egy kamatbázisból és a kamatprémiumból tevődik össze. A kamatbázis mindig az előző év inflációs mértékével egyenlő és erre jön még jelenleg egy 3%-os prémium.

2. Bónusz Magyar Államkötvény (BMÁK): 4, 6 és 10 éves futamidőre bocsátják ki, a PMÁK-hoz hasonlóan ez is változó kamatozású. A kamat ebben az esetben is kamatbázisból és prémiumból tevődik össze, habár itt kissé bonyolultabban számítják a bázisértéket (a kamatmérték meghatározásának időpontját megelőző négy, 12 hónapos DKJ-aukció átlaghozamát súlyozzák az aukción elfogadott mennyiségekkel). A kamatbázison felül a 4 éves futamidejű 1,25%-os, a 6 éves 2%-os, míg a 10 éves papír 2,5%-os prémiumot biztosít.

3. Kincstári Takarékjegy (KTJ): A kincstári takarékjegyeket 1 és 2 éves futamidővel vehetjük meg a Magyar Postán, több címletben is. A KTJ egy fix, lépcsős kamatozású értékpapír, ahol a kamatokat a tőkével együtt a visszaváltás napján fizetik ki. Tehát visszaváltáskor a kifizetendő kamat a vásárlás napján érvényes kamat alapján kerül meghatározásra a visszaváltás és a KTJ megvétele között eltelt idő függvényében.

4. Kincstári Takarékjegy Plusz (KTJ Plusz): a KTJ egy új változata, amelyet 1 éves futamidővel bocsátanak ki fix, lépcsős kamatozással. Hetente új sorozatot hoz forgalomba az ÁKK, a kamatot és a tőkét, hasonlóan a KTJ-hez, a visszaváltás napján fizetik ki az ügyfeleknek.

5. Kamatozó Kincstárjegy (KKJ): 1 éves futamidejű, jelenleg 2,5%-on ketyegő értékpapír. A kamatot és a tőkét a futamidő végén írják jóvá.

6. Féléves Kincstárjegy (FKJ): 6 hónapos futamidejű, fix kamatozású értékpapír, ahol a kamatot és a tőkét lejáratkor egy összegben fizetik ki.

7. Diszkont Kincstárjegy (DKJ): 3 és 12 hónapos futamidővel rendelkezik, nevéből adódóan a névértékük alatt (diszkont áron) bocsátják ki őket. Éppen ezért lejáratkor a névértéket kapjuk meg, további kamatot nem, hiszen a hozam mértéke maga a névérték és a vételár közötti különbség.

8. Magyar Államkötvény: 3, 5, 10 és 15 éves futamidejű, fix vagy változó kamatozású értékpapír. Attól függően, hogy éppen milyen sorozatot választunk, félévente és évente kaphatunk kamatot (de például a 2017/C változó kamatozású kötvény negyedévente fizet kamatot).

9. Babakötvény: futamideje a kibocsátástól számított 19 év. Változó kamatozású értékpapír, ahol a kamatbázis a kamat megállapításának évét megelőző év inflációs mértékével egyezik meg, a kamatprémium pedig jelenleg 3%. A kamatot minden évben a Start-értékpapírszámlán írják jóvá, amit a Magyar Államkincstárnál kell megnyitni a gyermek javára.

10. Prémium Euró Magyar Államkötvény (PEMÁK): 3 éves futamidejű, változó kamatozású értékpapír. A kamat ebben az esetben is kamatbázisból és kamatprémiumból tevődik össze, ahol a kamatbázis a kibocsátáskor meghatározott hónap szerinti eurózóna-infláció, és erre jön jelenleg 2% feletti prémium.

A felsorolt állampapírok között vannak olyan állampapírok is, amelyeket nemcsak az elsődleges piacon vehetünk meg, hanem másodpiacokon is elérhetőek. Ilyen a PMÁK, BMÁK, PEMÁK, és egyes magyar államkötvények is. Ekkor azonban nagy figyelmet kell fordítani a másodpiaci árfolyamokra, ami kellemetlen meglepetések forrása is lehet, hiszen az időzítéstől függően árfolyamveszteséget is elszenvedhetünk. Erről, valamint a lakossági kötvények visszavásárlásáról bővebben is írunk majd egy soron következő cikkünkben.

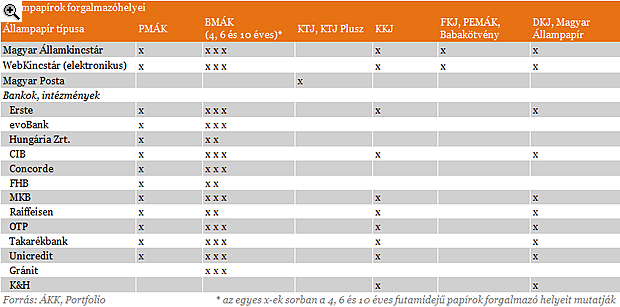

Az attól függ, milyen papírt választunk. Általánosságban elmondható, hogy szinte mindegyik típus kapható a Magyar Államkincstárnál, a Webkincstár elektronikus oldalán, továbbá a Portfolio Profit honlapján keresztül is, de például vannak olyan értékpapírok, amelyekkel csak a postán találkozhatunk. Azoknak sem kell elkeseredniük, akiknek a közelében nincs államkincstári kirendeltség, hiszen ma már számos bank is értékesíti az állampapírokat. Ráadásul a bankokon keresztüli állampapír-vásárlás nem terhel ránk plusz költséget, így ugyanolyan feltételek mellett vásárolhatunk az adott bankfiókban is, mint az államkincstárban.

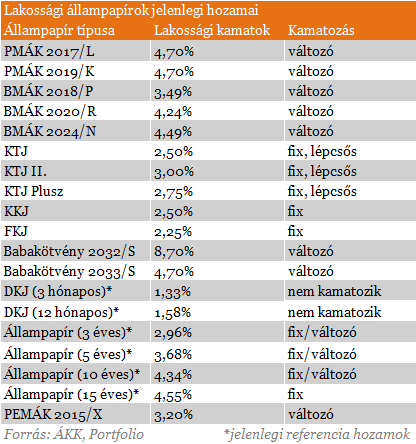

A tisztán lakossági állampapírok hozama jelenleg 2-5% között szóródik (specialitását tekintve a babakötvényt most hagyjuk figyelmen kívül). A prémium- és a bónusz magyar államkötvény hozama külön is figyelmet érdemel, ami megmagyarázza, hogy miért ilyen népszerűek. A lakosság által is megvásárolható magyar államkötvények közül jelenleg egyedül a 15 év futamidővel rendelkező papírok hoznak 4% feletti fix hozamot. A hosszú kötvények esetében is jól kiütközik az alacsony hozamkörnyezet hatása, hiszen például 2 évvel ezelőtt a 15 éves államkötvényekkel még 7,30%-os hozamot tudtunk elérni éves szinten.

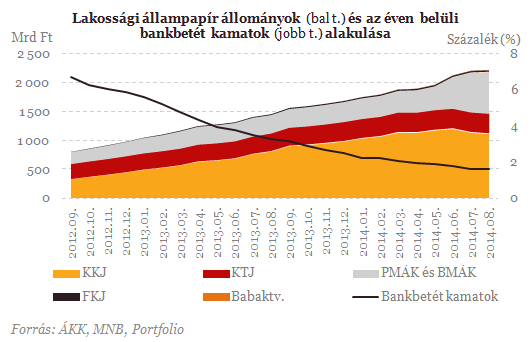

Az utóbbi időszakban jelentősen megnövekedett a lakossági állampapírok állománya. Ebben nagy szerepe volt annak is, hogy az ÁKK maga is ösztönzi a lakossági értékesítést annak érdekében, hogy az államadósság a hazai finanszírozás felé tolódjon el. Ha az elmúlt két éves időszakot nézzük, láthatjuk, hogy 2012 szeptembere óta folyamatosan csökken a forint bankbetétek kamata, ami több változást is beindított a lakossági befektetők körében.

- Egyrészről az alacsony kamatok a nagyobb kockázatot rejtő és ezáltal magasabb hozammal kecsegtető befektetések felé terelik a megtakarításokat (például befektetési alapok felé). Ezzel pedig a likviditást nyújtó és könnyebben hozzáférhető befektetésektől a hosszabb távú befektetések irányába mozdulnak el a megtakarítók.

- Másrészről mindazok, akik nem kívánják feladni a nagyobb biztonságérzetet, továbbra is az alacsonyabb kockázatot hordozó papírok közül választanak, és itt jönnek képbe az állampapírok.

A teljes időszakot nézve a kamatozó kincstárjegy állománya jelenleg a legmagasabb a lakossági állampapírok körében, augusztus végén közel 1120 milliárd forintot tett ki. Nem panaszkodhatnak azonban a bónusz- és prémium magyar államkötvények sem, hiszen az utóbbi hónapokban dinamikus állománynövekedést mutattak fel. Míg júliusról augusztusra a kincstári takarékjegyek állománya csökkent, addig a BMÁK és PMÁK iránti kereslet töretlennek bizonyult, a legutóbbi adatok szerint 721 milliárd forintot meghaladó állományról beszélhetünk.

Változnak a befektetői preferenciák, ezt mutatja a befektetési alapok és az állampapírok iránt megnőtt érdeklődés is. A 2% alatti bankbetéti kamatok már nem elég vonzóak a befektetők számára, nem hiába választják sokkal inkább a bónusz- és prémium magyar állampapírok magasabb hozamait, még akkor is, ha ez a befektetési időtáv növekedésével jár együtt. Egyelőre tehát úgy tűnik, a lakossági befektetők elégedettek az állampapírok nyújtotta lehetőségekkel. Az talán árnyalhatja a vonzóbb hozamokat, hogy állampapírok vásárlása esetén sem mentesülünk a kamatadó megfizetése alól, ugyanakkor erre is van már megoldás: tartós befektetési számla nyitása. Ennek segítségével csökkenthetjük, illetve elkerülhetjük a kamatadót. Hogy miként, arról majd egy következő elemzésben írunk részletesebben.

A témához kapcsolódó korábbi cikkeink 2014.09.12 06:05 Ezt ajánlják neked bankbetétek helyett? - Csak óvatosan! 2014.09.24 15:24 10% felett hozott 1 év alatt - Érdemes még beszállni? 2014.10.02 10:55 Ez a legjobb befektetési lehetőség?

A jelen írás nem minősül befektetési tanácsadásnak vagy befektetési ajánlásnak. Részletes jogi információ

Találd meg a neked való befektetési alapot!

Kínai techóriások zuhannak a tőzsdén: Amerika újabb csapást mért a távol-keleti vállalatokra

A kínai hadsereg támogatásával vádolja a cégeket az amerikai kormány.

Egyre súlyosabb a helyzet Zaporizzsjában: hamarosan indulhat az ostrom

Sorra esnek el a települések.

Felforgatta a piacokat a brit költségvetés botrányos bemutatása

Végül történelmi napot zártak.

Hatalmas győzelmet aratott Donald Trump: ejtették ellene a vádat a történelmi összeesküvési ügyben

Ezzel vége a történelmi ügynek.

Káoszba fulladt a brit költségvetés várva várt bemutatása

A képviselők és a befektetők is csak kapkodták a fejüket.

Lehet, hogy Moszkva most intett be végleg a béketervnek: azt mondják, szó sem lehet erről

Vége lehet a reményeknek.

"Kell egy pofon Európának, hogy észhez térjen"

"Az állam és a privát szféra összefonódása akkora versenyhátrány Magyarországnak, ami sehol máshol nincs, ez szuper extrém az Európai Unió más országaihoz hasonlítva." Szabó Balázs,...

Jövőre külterületi lakóingatlan is vásárolható lesz az Otthon Startból

Panyi Miklós Facebook bejegyzésben jelentette be, hogy 2026. január elsejétől már külterületi lakóingatlan vásárlására, építésére is lehet fordítani a 3 százalékos kamatozású Otthon S

"Vízvezeték-szegénység": új krízis az Egyesült Államokban

A vezetékes vízhez való hozzáférés hiánya már nemcsak a vidéket, hanem a nagyvárosokat is érinti és különösen a kisebbségi közösségeket sújtja.

Energiatároló cégeknek: itt a rég várt pályázat

A 2025. júniusában meghirdetett pályázat célja nem más, mint felpörgetni a vállalkozások saját energiatároló és megújulóenergia-termelő kapacitásainak kiépítését.

Devizában még az osztalék sem egyszerű

A HOLD privátbankárai ugyan nem tanácsadók, ügyfeleink mégis ezernyi problémával fordulnak hozzánk. Ezekből szemezgetünk, egyfajta edukációs jelleggel: melyek azok a tipikus kérdések és pro

Energetikából finanszírozott oktatás: a texasi egyetemi rendszer

A texasi egyetemi rendszert ma már a fosszilis bevételek mellett a zöldenergia-értékesítésből és az adatközpontok telepítéséből származó források is finanszírozzák.

Kihívások éve a könyvvizsgálatban - tapasztalatok trendek

A könyvvizsgálat kívülről gyakran statikus szakmának tűnik: szigorú standardok, jól körülhatárolt eljárások, kiszámítható munkarend. Az előző év azonban ismét bebizonyította, hogy a s

A politika első számú fegyvere: a gazdasági fantazmagória

Egyik napról a másikra 7 millió gyermek tűnt el az Egyesült Államokban. Franciaországban sokan próbálnak "karriernyugdíjasok" lenni. New Yorkban volt idő, amikor inkább felgyújtották a... T

Már lehet vásárolni az MBH részvényeiből: érik az új magyar sztárpapír?

A szerdai Cheklistben a magyar nagybank részvényprogramjának érdekességei.

Utolérte Trumpot Biden átka – Az ukrajnai béke sem mentené meg a Fehér Ház urát?

A New York-i szocialistával mindenesetre megtalálták a közös hangot.

Most kiderült, mitől tartanak a legjobban a szupergazdag magyarok

Szépen nőtt a vagyonuk.

Milyen részvényeket hoz a Mikulás a puttonyában?

Mikulás-rali és egyéb karácsonyi álmok. Milyen részvényeket hoz a Mikulás? December eleji részvénymustra, aktualitások, grafikonok, értékeltségek.

Tőzsdei adrenalin vs. nyugodt hozam – te melyiket választod?

Tőzsdéznél, de nem tudod, merre indulj? Ismerd meg egy aktív trader és egy alapkezelő gondolkodását a Portfolio Investment Services online előadásán Vidovszky Áronnal!